Axtel3T14

Anuncio

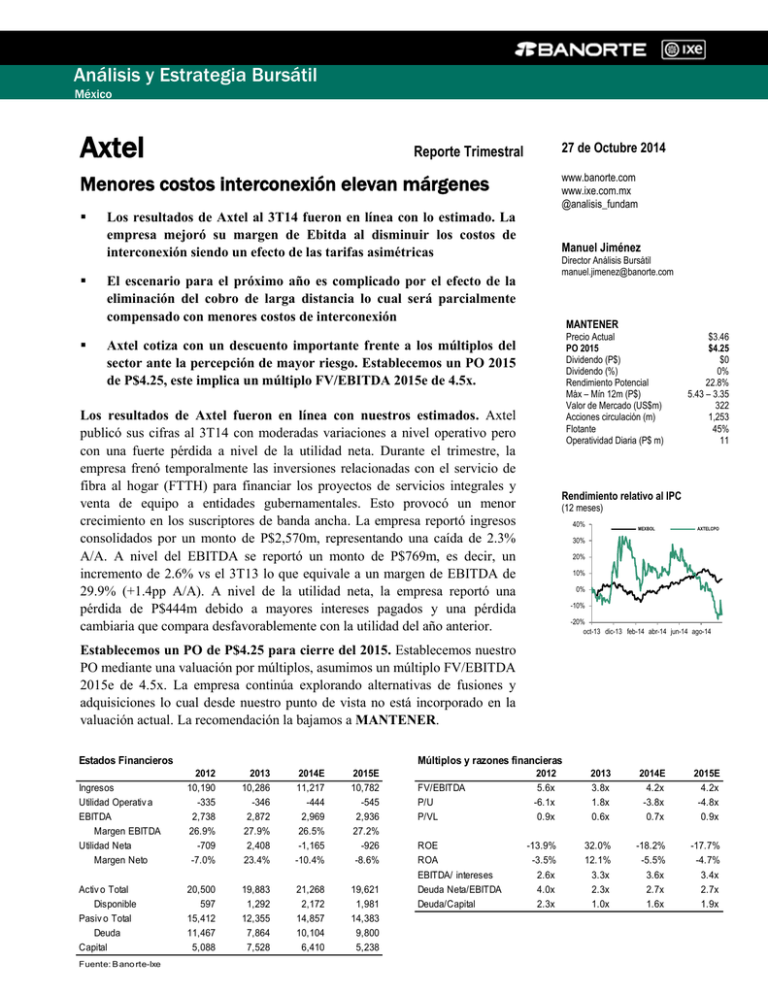

Análisis y Estrategia Bursátil México Axtel 27 de Octubre 2014 Reporte Trimestral www.banorte.com www.ixe.com.mx @analisis_fundam Menores costos interconexión elevan márgenes Los resultados de Axtel al 3T14 fueron en línea con lo estimado. La empresa mejoró su margen de Ebitda al disminuir los costos de interconexión siendo un efecto de las tarifas asimétricas Manuel Jiménez Director Análisis Bursátil manuel.jimenez@banorte.com El escenario para el próximo año es complicado por el efecto de la eliminación del cobro de larga distancia lo cual será parcialmente compensado con menores costos de interconexión MANTENER Precio Actual PO 2015 Dividendo (P$) Dividendo (%) Rendimiento Potencial Máx – Mín 12m (P$) Valor de Mercado (US$m) Acciones circulación (m) Flotante Operatividad Diaria (P$ m) Axtel cotiza con un descuento importante frente a los múltiplos del sector ante la percepción de mayor riesgo. Establecemos un PO 2015 de P$4.25, este implica un múltiplo FV/EBITDA 2015e de 4.5x. Los resultados de Axtel fueron en línea con nuestros estimados. Axtel publicó sus cifras al 3T14 con moderadas variaciones a nivel operativo pero con una fuerte pérdida a nivel de la utilidad neta. Durante el trimestre, la empresa frenó temporalmente las inversiones relacionadas con el servicio de fibra al hogar (FTTH) para financiar los proyectos de servicios integrales y venta de equipo a entidades gubernamentales. Esto provocó un menor crecimiento en los suscriptores de banda ancha. La empresa reportó ingresos consolidados por un monto de P$2,570m, representando una caída de 2.3% A/A. A nivel del EBITDA se reportó un monto de P$769m, es decir, un incremento de 2.6% vs el 3T13 lo que equivale a un margen de EBITDA de 29.9% (+1.4pp A/A). A nivel de la utilidad neta, la empresa reportó una pérdida de P$444m debido a mayores intereses pagados y una pérdida cambiaria que compara desfavorablemente con la utilidad del año anterior. $3.46 $4.25 $0 0% 22.8% 5.43 – 3.35 322 1,253 45% 11 Rendimiento relativo al IPC (12 meses) 40% MEXBOL AXTELCPO 30% 20% 10% 0% -10% -20% oct-13 dic-13 feb-14 abr-14 jun-14 ago-14 Establecemos un PO de P$4.25 para cierre del 2015. Establecemos nuestro PO mediante una valuación por múltiplos, asumimos un múltiplo FV/EBITDA 2015e de 4.5x. La empresa continúa explorando alternativas de fusiones y adquisiciones lo cual desde nuestro punto de vista no está incorporado en la valuación actual. La recomendación la bajamos a MANTENER. Estados Financieros Ingresos Utilidad Operativ a EBITDA Margen EBITDA Utilidad Neta Margen Neto Activ o Total Disponible Pasiv o Total Deuda Capital Fuente: B ano rte-Ixe Múltiplos y razones financieras 2012 69,290 10,190 18,790 -335 27,264 2,738 39.3% 26.9% 8,761 -709 12.6% -7.0% 2013 73,791 10,286 18,821 -346 28,668 2,872 38.9% 27.9% 7,748 2,408 10.5% 23.4% 2014E 78,220 11,217 18,432 -444 29,785 2,969 38.1% 26.5% -1,165 7,461 -10.4% 9.5% 2015E 82,497 10,782 23,435 -545 32,415 2,936 39.3% 27.2% 10,611 -926 12.9% -8.6% 164,997 20,500 24,381 597 96,532 15,412 57,963 11,467 68,466 5,088 194,507 19,883 20,415 1,292 115,599 12,355 64,975 7,864 78,908 7,528 202,018 21,268 19,137 2,172 114,748 14,857 63,585 10,104 87,270 6,410 213,714 19,621 20,158 1,981 114,401 14,383 62,837 9,800 99,314 5,238 1 FV/EBITDA P/U P/VL ROE ROA EBITDA/ intereses Deuda Neta/EBITDA Deuda/Capital 2012 10.3x 5.6x 27.5x -6.1x 4.0x 0.9x 2013 10.3x 3.8x 31.2x 1.8x 3.5x 0.6x 2014E 9.8x 4.2x 31.5x -3.8x 3.1x 0.7x 2015E 8.9x 4.2x 21.9x -4.8x 2.7x 0.9x -13.9% 12.8% -3.5% 5.3% 6.2x 2.6x 1.2x 4.0x 0.8x 2.3x 32.0% 9.8% 12.1% 4.0% 6.0x 3.3x 1.6x 2.3x 0.8x 1.0x -18.2% 8.5% -5.5% 3.7% 6.2x 3.6x 1.5x 2.7x 0.7x 1.6x -17.7% 10.7% -4.7% 5.0% 7.0x 3.4x 1.3x 2.7x 0.6x 1.9x AXTEL – Resultados 3T14 Ventas y Margen EBITDA (cifras nominales en millones de pesos) (cifras en millones) Concepto 3T13 3T14 Var % 3T14e Ventas Utilidad de Operación Ebitda Utilidad Neta Márgenes Margen Operativo Margen Ebitda UPA 2,630 -62 750 -66 2,570 -100 769 -444 -2.3% 61.7% 2.6% >500% 2,693 -100 759 -474 -2.3% 28.5% -$0.052 -3.9% 29.9% -$0.344 -1.5pp 1.4pp >500% -3.7% 28.2% -$0.377 Var % vs Estim. -4.5% 0.0% 1.3% -6.3% -0.2pp 1.7pp -8.7% 3,100 3,000 28.5% 25.1% 24.5% 27.6% 29.9% 30.0% 2,900 2,800 25.0% 2,700 20.0% 2,600 2,500 15.0% 2,400 2,300 Estado de Resultados (Millones) Año Trimestre Ventas Netas Costo de Ventas Utilidad Bruta Gastos Generales Utilidad de Operación Margen Operativo Depreciacion Operativa EBITDA Margen EBITDA Ingresos (Gastos) Financieros Neto Intereses Pagados Intereses Ganados Otros Productos (Gastos) Financieros Utilidad (Pérdida) en Cambios Part. Subsidiarias no Consolidadas Utilidad antes de Impuestos Provisión para Impuestos Operaciones Discontinuadas Utilidad Neta Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto UPA Estado de Posición Financiera (Millones) Activo Circulante Efectivo y Equivalentes de Efectivo Activos No Circulantes Inmuebles, Plantas y Equipo (Neto) Activos Intangibles (Neto) Activo Total Pasivo Circulante Deuda de Corto Plazo Proveedores Pasivo a Largo Plazo Deuda de Largo Plazo Pasivo Total Capital Contable Participación Minoritaria Capital Contable Mayoritario Pasivo y Capital Deuda Neta Estado de Flujo de Efectivo Flujo del resultado antes de Impuestos Flujos generado en la Operación Flujo Neto de Actividades de Inversión Flujo neto de actividades de financiamiento Incremento (disminución) efectivo Fuente: Banorte Ixe, BMV 10.0% 3T13 2013 3 2014 2 2014 3 Variación % A/A Variación % T/T 2,630.2 773.1 1,857.1 1,905.8 (61.7) -2.3% 798.9 750.3 28.5% (96.6) 174.3 4.5 (18.1) 91.3 (0.0) (158.3) (92.6) 2,673.4 792.0 1,881.4 1,974.0 (98.9) -3.7% 831.3 738.7 27.6% (150.9) 190.1 3.3 3.2 32.7 (3.3) (253.0) (66.5) 2,570.3 681.1 1,889.3 1,952.3 (99.7) -3.9% 832.5 769.4 29.9% (486.4) 208.9 3.9 (7.7) (273.8) (65.6) (186.6) (444.1) (65.6) -2.5% (0.052) (186.6) -7.0% (0.148) (444.1) -17.3% (0.344) -2.3% -11.9% 1.7% 2.4% 61.7% (1.5pp) 4.2% 2.6% 1.4pp 403.5% 19.9% -13.0% -57.4% N.A. N.A. 270.4% 53.3% N.A. >500% N.A. >500% (14.8pp) >500% -3.9% -14.0% 0.4% -1.1% 0.8% (0.2pp) 0.1% 4.2% 2.3pp 222.5% 9.9% 18.4% N.A. N.A. N.A. 131.6% 113.8% N.A. 138.0% N.A. 138.0% (10.3pp) 131.9% 4,201.5 633.0 14,719.9 12,908.8 236.4 18,921.3 3,526.2 272.4 2,172.7 7,599.8 7,192.2 11,125.9 7,795.4 5,276.9 794.7 14,944.5 13,059.8 198.6 20,221.4 5,063.5 391.1 3,376.4 8,053.4 7,624.6 13,116.9 7,104.5 6,599.0 2,524.0 15,057.7 13,079.5 186.2 21,656.7 4,753.4 376.8 3,139.5 10,177.3 9,818.4 14,930.7 6,726.0 7,795.4 18,921.3 6,831.6 7,104.5 20,221.4 7,220.9 6,726.0 21,656.7 7,671.2 57.1% 298.7% 2.3% 1.3% -21.2% 14.5% 34.8% 38.3% 44.5% 33.9% 36.5% 34.2% -13.7% N.A. -13.7% 14.5% 12.3% 25.1% 217.6% 0.8% 0.2% -6.2% 7.1% -6.1% -3.6% -7.0% 26.4% 28.8% 13.8% -5.3% N.A. -5.3% 7.1% 6.2% 777.0 (81.0) (496.3) 783.5 25.3 (696.8) 779.5 183.6 (737.6) (319.1) (119.3) (145.8) (33.8) 1,536.7 1,762.2 (586.1) (142.0) 2 35.0% 4T13 1T14 2T14 Ventas Netas 3T14 Margen EBITDA Utilidad Neta y ROE (cifras en millones) 3T13 4T13 1T14 2T14 3T14 0 (100) 40.0% 30.0% 26.8% 20.0% (200) 10.0% -11.0% (300) 32.0% 0.0% -14.3% (400) -10.0% (500) -17.3% Utilidad Neta Mayoritaria -20.0% ROE Deuda Neta / Deuda Neta a EBITDA (cifras en millones) 8,000 7,800 7,600 7,400 7,200 7,000 6,800 6,600 6,400 6,200 2.7x 2.8x 2.6x 2.5x 2.4x 2.7x 2.6x 2.4x 2.5x 2.4x 2.3x 2.2x 3T13 4T13 Deuda Neta 1T14 2T14 3T14 Deuda Neta EBITDA Servicios de voz y menores ventas de servicios integrados presionan los ingresos consolidados. La empresa registró un monto de P$2,570m representando una caída de 2.3% A/A. Desglosando esta cifra, Axtel registró variaciones de -7.0% en los servicios de voz (local y LD), +11.2% en internet, TV de paga y datos, +120% en terminación de tráfico internacional y -40.7% en venta de servicios integrados. Limitado crecimiento en la base de Unidades Generadoras de Ingreso (UGI). Axtel reportó que su base de UGI aumentó 3.6% A/A para finalizar en 1.53m lo que representó adiciones netas por tan solo 1,800 UGI. La compañía registró una caída de 1.3% A/A en las líneas en servicio lo cual fue compensado con 12.2% en la base de UGI de TV de paga y en menor medida de internet. El limitado crecimiento en UGI no pudo compensar la erosión de las tarifas, en este trimestre la empresa registró un ARPU (Local y LD) de $361 siendo equivalente a una caída de 5.9% A/A. Durante el trimestre, la empresa frenó las inversiones en FTTH. Hace tres meses la empresa comentó que frenaría las inversiones para el crecimiento de la red de fibra al hogar (FTTH) para poder utilizar el flujo de efectivo en los proyectos de servicios integrados. Esta es la principal razón por la que en el 3T14 observamos una desaceleración en las adiciones netas de internet y TV de paga. En la conferencia telefónica, la empresa comentó que reactivará las inversiones en este segmento al contar ahora con los recursos obtenidos en la reapertura de su bono con vencimiento en 2020. Mejora el margen de EBITDA por menores costos de interconexión. Como parte de las reglas asimétricas impuestas al operador preponderante por parte del Instituto Federal de Telecomunicaciones (IFT), Axtel dejo de pagar tarifas de interconexión en terminación de llamadas móviles. Esto en combinación con menores ventas de equipos es la razón principal por lo que la empresa mejoró en rentabilidad. El margen bruto aumentó de 62.6% en el 3T13 a 69.5% en este periodo mientras que el margen de EBITDA mejoró 1.4pp para terminar en 29.9%. Mayores costos financieros y pérdida cambiaria impactaron la utilidad neta. Axtel reportó una pérdida neta de P$444m lo que compara desfavorablemente con la pérdida de P$96m del 3T13. Los dos principales factores que provocaron la pérdida neta fueron: 1) un incremento en los intereses pagados del 19.9% como resultado de un mayor nivel de deuda y 2) la depreciación del peso frente al dólar provocó una pérdida cambiaria de P$274m frente a la ganancia cambiaria de P$91m del 3T13. La empresa espera cumplir su guía del 2014 y en febrero comentará sus estimado para 2015. En la conferencia telefónica, la administración mencionó que espera cumplir su guía de EBITDA para 2014 (P$2,950m) incluso se mostraron optimistas de poder superar este monto. Con base en estos comentarios, nosotros hemos elevado ligeramente nuestras cifras del 4T14 a un estimado de EBITDA 2014 de P$2,969m. 3 Estimados 2015. Uno de los principales elementos a considerar en las proyecciones del próximo año es la eliminación de los ingresos por larga distancia, esto como parte de la aprobación de las leyes secundarias para el sector de telecomunicaciones. En nuestro modelo de proyecciones asumimos que la pérdida de ingresos de larga distancia será parcialmente compensada por la elasticidad en las llamadas locales. Tomando como base las cifras reportadas en este trimestre, aproximadamente el 96% del tráfico de LD es doméstico y sólo un 4% internacional. En este documento introducimos nuestros estimados del 2015. A nivel de los ingresos estimamos un monto de P$10,782m lo que representaría una caída de 3.9% vs 2014e siendo la combinación de un crecimiento del 4.5% en la base de UGI y el efecto negativo de la eliminación de los ingresos por LD. Para el EBITDA calculamos un monto de P$2,936m, es decir, una caída de 1.1% A/A lo que equivaldría a un margen de EBITDA de 27.2% (+70pb A/A). Parte del impacto de menores ingresos por LD se podría absorber con la eliminación de costos de interconexión con el operador incumbente. No obstante, el riesgo es que América Móvil lleve a cabo la venta de activos durante el 2015 y el IFT elimine las medidas asimétricas que le fueron establecidas como agente preponderante. En nuestro modelo de proyecciones asumimos que la empresa destinará a las inversiones de capital un monto de US$195m. A nivel de la utilidad neta estimamos una pérdida de P$926m siendo menor a nuestro estimado de P$1,165m en el 2014. Valuación Con base en nuestro estimado de EBITDA de 2015 de P$2,936m y una deuda neta de P$7,818m estamos asumiendo que la acción de Axtel podría cotizar con un múltiplo FV/EBITDA 2015e de 4.5x manteniendo el descuento del 26% frente a empresas del sector de telecomunicaciones. Dado el mayor riesgo que tiene esta emisora, cambiamos la recomendación de Compra a MANTENER. En los últimos tres años la acción ha cotizado con un descuento importante frente a empresas del sector ante la percepción de un mayor riesgo (elevados niveles de apalancamiento, pasivos contingentes por tarifas de interconexión y fuerte competencia). Aunque la empresa ha disminuido su apalancamiento, se mantiene la percepción de que las empresas “pequeñas” podrían enfrentar una mayor competencia y que los beneficios obtenidos con la declaración de preponderancia al operador incumbente no serán sostenibles en el mediano a largo plazo. Aunque la administración mencionó que está analizando algunas alternativas estratégicas (fusiones y adquisiciones), nuestro PO no incluye una revaluación en este sentido. 4 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Miguel Alejandro Calvo Domínguez, Santiago Leal Singer, Manuel Jiménez Zaldívar, Víctor Hugo Cortes Castro, Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo declaramos que no hemos recibido, no recibimos, ni recibiremos compensación distinta a la de Grupo Financiero Banorte S.A.B. de C.V por la prestación de nuestros servicios. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados directa o a través de interpósita persona, con Valores objeto del Reporte de análisis, desde 30 días naturales anteriores a la fecha de emisión del Reporte de que se trate, y hasta 10 días naturales posteriores a su fecha de distribución. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Grupo Financiero Banorte S.A.B. de C.V., a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Grupo Financiero Banorte S.A.B. de C.V., no ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Grupo Financiero Banorte S.A.B. de C.V. no mantiene inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 1% o más de su cartera de inversión de los valores en circulación o el 1% de la emisión o subyacente de los valores emitidos. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con algún cargo en las emisoras que pueden ser objeto de análisis en el presente documento. Los Analistas de Grupo Financiero Banorte S.A.B. de C.V. no mantienen inversiones directas o a través de interpósita persona, en los valores o instrumentos derivados objeto del reporte de análisis. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme a la regulación vigente. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Grupo Financiero Banorte S.A.B. de C.V, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Grupo Financiero Banorte S.A.B. de C.V. no se compromete a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Grupo Financiero Banorte S.A.B. de C.V. no acepta responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de, Grupo Financiero Banorte S.A.B. de C.V. Historial de PO y Recomendación Emisora Fecha Axtel CPO 29/4/2014 Axtel CPO 28/10/2013 Axtel CPO 18/6/2013 Axtel CPO 25/4/2013 Recomendación Compra Mantener Mantener Mantener 5 PO $5.75 $4.75 $4.85 $4.20 GRUPO FINANCIERO BANORTE S.A.B. de C.V Directorio de Análisis Gabriel Casillas Olvera Director General Análisis Económico gabriel.casillas@banorte.com (55) 4433 - 4695 Directora Ejecutiva Análisis y Estrategia Subdirector Economía Internacional Gerente Economía Nacional Gerente Economía Internacional Gerente Economía Internacional delia.paredes@banorte.com katia.goya@banorte.com alejandro.cervantes@banorte.com julia.baca.negrete@banorte.com livia.honsel@banorte.com (55) 5268 - 1694 (55) 1670 - 1821 (55) 1670 - 2972 (55) 1670 - 2221 (55) 1670 - 1883 Gerente de Análisis (Edición) miguel.calvo@banorte.com (55) 1670 - 2220 Analista (Edición) Asistente Dir. General Análisis Económico Asistente Dir. Ejecutiva Análisis y Estrategia lourdes.calvo@banorte.com raquel.vazquez@banorte.com julieta.alvarez@banorte.com (55) 1103 - 4000 x 2611 (55) 1670 - 2967 (55) 5268 - 1613 alejandro.padilla@banorte.com (55) 1103 - 4043 juan.alderete.macal@banorte.com (55) 1103 - 4046 santiago.leal@banorte.com (55) 1103 - 2368 Director de Análisis Bursátil Análisis Técnico Conglomerados / Financiero / Minería / Químico Alimentos / Bebidas/Comerciales Aeropuertos / Cemento / Fibras / Infraestructura Analista mjimenezza@ixe.com.mx victorhugo.cortes@ixe.com.mx (55) 5004 - 1275 (55) 5004 - 1231 marissa.garza@banorte.com (55) 5004 - 1179 marisol.huerta.mondragon@banorte.com (55) 5268 - 9927 jespitia@ixe.com.mx (55) 5004 - 5144 mporozco@ixe.com.mx (55) 5268 - 9962 Subdirector Deuda Corporativa Gerente Deuda Corporativa Gerente Deuda Corporativa tabdulmassih@ixe.com.mx hgomez01@ixe.com.mx icespedes@ixe.com.mx (55) 5004 - 1405 (55) 5004 - 1340 (55) 5268 - 9937 Director General Banca Mayorista Director General Banca Patrimonial y Privada Director General Corporativo y Empresas Director General Banca Corporativa Transaccional marcos.ramirez@banorte.com lpietrini@ixe.com.mx armando.rodal@banorte.com (55) 5268 - 1659 (55) 5004 - 1453 (81) 8319 - 6895 vroldan@ixe.com.mx (55) 5004 - 1454 Carlos Eduardo Martinez Gonzalez Director General Banca de Gobierno carlos.martinez@banorte.com (55) 5268 - 1683 René Gerardo Pimentel Ibarrola Director General de Administración de Activos y Desarrollo de Negocios pimentelr@ixe.com.mx (55) 5268 - 9004 Análisis Económico Delia María Paredes Mier Katia Celina Goya Ostos Alejandro Cervantes Llamas Julia Elena Baca Negrete Livia Honsel Miguel Alejandro Calvo Dominguez Lourdes Calvo Fernández Raquel Vázquez Godinez Julieta Alvarez Espinosa Estrategia de Renta Fija y Tipo de Cambio Alejandro Padilla Santana Juan Carlos Alderete Macal Santiago Leal Singer Director Estrategia de Renta Fija y Tipo de Cambio Gerente Estrategia Tipo de Cambio Analista Estrategia de Renta Fija Tipo de Cambio Análisis Bursátil Manuel Jiménez Zaldivar Victor Hugo Cortes Castro Marissa Garza Ostos Marisol Huerta Mondragón José Itzamna Espitia Hernández María de la Paz Orozco García Análisis Deuda Corporativa Tania Abdul Massih Jacobo Hugo Armando Gómez Solís Idalia Yanira Céspedes Jaén Banca Mayorista Marcos Ramírez Miguel Luis Pietrini Sheridan Armando Rodal Espinosa Victor Antonio Roldan Ferrer 6