Axtel2T13

Anuncio

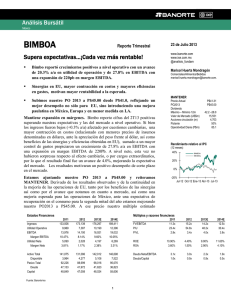

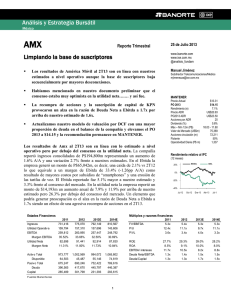

Análisis y Estrategia Bursátil México AXTEL Reporte Trimestral 18 de Julio 2013 Frutos de la reestructura operativa www.banorte.com www.ixe.com.mx @analisis_fundam Por segundo trimestre consecutivo reporta mejor a lo esperado derivado de un efectivo control de costos y gastos. Manuel Jiménez Estabilidad en los márgenes y un menor costo financiero son puntos positivos, sin embargo, el principal riesgo de Axtel es el pasivo contingente relacionado a las tarifas de interconexión con Telcel. Incorporando los resultados subimos PO 2013 a $4.85, la incertidumbre legal dificulta una expansión de múltiplos. Las cifras trimestrales de Axtel las consideramos como positivas superando nuestros estimados y también los de consenso. La empresa reportó una caída en sus ingresos consolidados de 11.5% A/A debido a la desconexión de líneas de voz, menores tarifas y el efecto de empaquetamiento de servicios. Además el comparativo es complicado por ingresos extraordinarios relacionados con venta de equipo al gobierno federal en el 2T12. La empresa ha logrado ajustar su estructura de costos y gastos para amortiguar la erosión de los ingresos y los gastos adicionales relacionados con el arrendamiento de las torres registrando una caída marginal en el Ebitda (0.3% A/A) y un incremento de 3.30pp en el margen. Con la reestructura de deuda los costos financieros bajaron significativamente. Subdirector Telecomunicaciones/Medios mjimenezza@ixe.com.mx MANTENER Precio Actual PO 2013 Rendimiento (e) Dividendo (%) Máx – Mín 12m (P$) Valor de Mercado (US$m) Acciones circulación (m) Flotante Operatividad Diaria (P$ m) Rendimiento relativo al IPC (12 meses) 80% MEXBOL AXTELCPO 60% 40% 20% 0% -20% La acción cotiza con un descuento frente a empresas comparables por la incertidumbre legal y tecnológica. Hemos incorporado las cifras del 2T13 y revisado al alza nuestros estimados, ahora creemos que el Ebitda podría crecer moderadamente en 2013. No obstante, pensamos que los múltiplos a los que cotiza la acción se mantendrán con un descuento en tanto las autoridades del sector no definan las tarifas de interconexión en disputa. Una decisión en contra de Axtel podría elevar significativamente el apalancamiento. Estados Financieros $4.41 $4.85 10.0% 0.0% 4.77 – 1.91 442 1,253 45% 28 -40% Jul-12 Oct-12 Ene-13 Abr-13 Jul-13 Múltiplos y razones financieras Ingresos Utilidad Operativ a EBITDA Margen EBITDA Utilidad Neta Margen Neto 2011 10,829 437 3,580 33.1% -2,043 -18.9% 2012 10,190 -335 2,738 26.9% -709 -7.0% 2013E 9,506 2,719 2,786 29.3% 2,577 27.1% 2014E 9,797 -1 2,876 29.4% -492 -5.0% Activ o Total Disponible Pasiv o Total Deuda Capital 22,092 1,373 16,290 12,323 5,802 20,500 597 15,412 11,467 5,088 18,223 1,070 10,714 7,325 7,509 17,817 1,346 10,802 7,336 7,014 Fuente: B ano rte-Ixe 1 FV/EBITDA P/U P/VL ROE ROA EBITDA/ intereses Deuda Neta/EBITDA Deuda/Capital 2011 4.6x -2.6x 0.9x 2012 5.9x -7.6x 1.1x 2013E 4.6x 2.3x 0.7x 2014E 4.4x -7.0x 0.8x -35.2% -9.2% 3.6x 3.1x 2.1x -13.9% -3.5% 2.6x 4.0x 2.3x 31.2% 12.9% 3.4x 2.6x 1.0x -11.5% -4.4% 4.5x 2.4x 1.1x AXTEL – Resultados 2T13 (cifras nominales en millones de pesos) Concepto 2T12 2T13 Ventas 2,688 2,380 Utilidad de Operación -63 -120 Ebitda 703 701 Utilidad Neta -978 -449 Márgenes Margen Operativ o -2.3% -5.1% Margen Ebitda 26.1% 29.4% UPA -0.78 -0.36 Var % -11.5% N.A. -0.3% N.A. 2T13e 2,455 -160 646 -562 Var % vs Estim. -3.1% N.A. 8.5% -20.2% -2.73pp 3.30pp N.A. -6.5% 26.3% -0.45 1.44pp 3.15pp -20.2% Fuente: B ano rte-Ixe AXT EL Estado de Resultados (Millones) Año Trimestre 2012 2 Ventas Netas Costo de Ventas Utilidad Bruta Gastos Generales Utilidad de Operación Margen Operativo Depreciacion Operativa EBITDA Margen EBITDA Ingresos (Gastos) Financieros Neto Intereses Pagados Intereses Ganados Otros Productos (Gastos) Financieros Utilidad (Pérdida) en Cambios Part. Subsidiarias no Consolidadas Utilidad antes de Impuestos Provisión para Impuestos Operaciones Discontinuadas Utilidad Neta Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto UPA 2,688.0 820.0 1,868.1 1,922.1 (62.6) -2.3% 756.8 702.8 26.1% (1,064.1) 273.1 4.8 (92.7) (703.1) 0.0 (1,126.7) (149.2) 0.0 (977.5) 0.0 (977.5) -36.4% (0.780) 2,581.4 740.8 1,840.6 1,904.7 (66.0) -2.6% 788.8 724.6 28.1% 382.0 242.3 5.5 6.4 612.5 0.0 316.0 (46.9) 0.0 362.9 0.0 362.9 14.1% 0.290 2,417.7 669.3 1,748.4 1,972.4 (414.8) -17.2% 796.1 572.1 23.7% (358.9) 274.7 4.8 (8.5) (80.5) (0.0) (773.7) (183.9) 0.0 (589.8) 0.0 (589.8) -24.4% (0.471) 2,289.0 553.7 1,735.3 1,869.3 2,968.5 129.7% 806.3 672.3 29.4% 1,612.9 328.3 3.6 1,502.2 435.5 0.0 4,581.4 1,389.8 0.0 3,191.5 0.0 3,191.5 139.4% 2.548 2,379.6 609.1 1,770.5 1,868.5 (120.5) -5.1% 798.8 700.8 29.4% (589.2) 166.4 4.1 19.2 (446.1) (0.1) (709.8) (261.2) 0.0 (448.5) 0.0 (448.5) -18.8% (0.358) Estado de Posición Financiera (Millones) Activo Circulante 3,967.9 Efectivo y Equivalentes de Efectivo 693.6 Activos No Circulantes 17,226.5 Inmuebles, Plantas y Equipo (Neto) 14,934.7 Activos Intangibles (Neto) 244.8 Activo Total 21,194.4 Pasivo Circulante 3,965.4 Deuda de Corto Plazo 355.8 Proveedores 2,419.7 Pasivo a Largo Plazo 11,906.7 Pasivos por Impuestos Diferidos 0.0 Pasivo Total 15,872.1 Capital Contable 5,322.3 Participación Minoritaria 0.0 Capital Contable Mayoritario 5,322.3 Pasivo y Capital 21,194.4 Deuda Neta 11,229.7 3,866.4 666.6 17,016.4 14,681.7 234.8 20,882.9 3,976.1 325.4 2,648.1 11,232.6 0.0 15,208.6 5,674.3 0.0 5,674.3 20,882.9 10,546.1 3,953.7 597.2 16,546.6 13,998.0 224.7 20,500.3 4,294.5 412.0 2,404.5 11,117.5 0.0 15,412.1 5,088.3 0.0 5,088.3 20,500.3 10,869.4 3,984.2 824.1 15,114.5 13,564.9 261.8 19,098.7 3,482.2 264.6 2,167.9 7,307.4 0.0 10,789.6 8,309.2 0.0 8,309.2 19,098.7 6,287.9 3,969.6 750.1 14,954.1 13,199.1 249.1 18,923.8 3,329.9 272.4 1,822.9 7,732.8 0.0 11,062.7 7,861.0 0.0 7,861.0 18,923.8 6,821.8 1,333.9 320.8 (493.1) (576.1) 585.5 (323.4) (253.9) (562.1) 137.6 (1,001.9) 737.5 (500.1) 2,835.2 (2,875.9) 196.7 757.5 (381.2) (410.3) (28.2) (62.2) Estado de Flujo de Efectivo Flujo del resultado antes de Impuestos Flujos generado en la Operación Flujo Neto de Actividades de Inversión Flujo neto de actividades de financiamiento Incremento (disminución) efectivo 953.7 79.7 (475.4) (9.3) 548.8 2012 3 2012 4 2013 1 Fuente: Banorte Ixe, Sibolsa, BMV 2 2013 2 Variación Variación % A/A % T/T -11.5% 4.0% -25.7% 10.0% -5.2% 2.0% -2.8% 0.0% 92.3% N.A. (2.73pp) (134.7pp) 5.5% -0.9% -0.3% 4.2% 3.30pp 0.08pp -44.6% N.A. -39.1% -49.3% -14.6% 16.5% N.A. -98.7% -36.5% N.A. N.A. N.A. -37.0% N.A. 75.1% N.A. N.A. N.A. -54.1% N.A. N.A. N.A. -54.1% N.A. 17.5pp (158.3pp) -54.1% N.A. 0.0% 8.1% -13.2% -11.6% 1.7% -10.7% -16.0% -23.4% -24.7% -35.1% N.S. -30.3% 47.7% N.S. 47.7% -10.7% -39.3% -0.4% -9.0% -1.1% -2.7% -4.8% -0.9% -4.4% 3.0% -15.9% 5.8% N.S. 2.5% -5.4% N.S. -5.4% -0.9% 8.5% 2012 Cifras trimestrales y acumuladas 2013e 2014e TACC 2014e / 2012 10,189.7 2,854.8 7,334.9 7,669.8 (334.9) -3.3% 3,073.2 2,738.3 26.9% (347.1) 1,057.5 22.0 (109.2) 797.6 (0.0) (882.0) (173.1) 0.0 (708.9) 0.0 (708.9) -7.0% (0.566) 9,506.4 2,410.9 7,095.4 7,444.5 2,718.9 28.6% 3,134.8 2,785.7 29.3% 920.0 804.2 37.5 1,499.2 187.6 (0.2) 3,638.7 1,079.7 0.0 2,559.0 0.0 2,559.0 26.9% 2.042 9,796.6 2,511.8 7,284.8 7,261.2 (0.9) 0.0% 2,852.8 2,876.4 29.4% (662.5) 684.2 75.5 (43.9) (9.9) (0.3) (663.7) (139.4) 0.0 (524.3) 0.0 (524.3) -5.4% (0.418) 3,953.7 597.2 16,546.6 13,998.0 224.7 20,500.3 4,294.5 412.0 2,404.5 11,117.5 0.0 15,412.1 5,088.3 0.0 5,088.3 20,500.3 10,869.4 4,095.7 1,124.6 14,182.3 12,443.6 249.1 18,278.0 3,219.4 263.3 2,083.6 7,494.7 0.0 10,714.1 7,563.9 0.0 7,563.9 18,278.0 6,200.0 4,472.6 1,367.8 13,366.0 11,604.5 249.1 17,838.6 3,296.7 263.8 2,147.2 7,505.7 0.0 10,802.4 7,036.2 0.0 7,036.2 17,838.6 5,968.3 2,776.5 (572.3) (2,031.3) (1,003.0) (830.1) 3,071.5 (671.3) 1,322.5 (3,213.6) 509.1 2,798.0 52.9 (1,923.6) (684.2) 243.2 -1.9% -94.8% -3.7% 2.5% -13.3% -14.0% -14.0% -6.7% -16.3% 17.6% Sigue perdiendo líneas de voz y se mantiene la presión en las tarifas. Axtel reportó una pérdida de 17.7 mil líneas siendo equivalente a una disminución anual de 9.4% en las líneas en servicio para finalizar en 938.9 mil. Además la compañía registró una reducción de 12% en el volumen de llamadas facturadas siendo un efecto de la incorporación de llamadas gratis a celular en los servicios empaquetados, estrategia utilizada para frenar la salida de clientes. Servicios de TV de Paga y FTTH (Axtel X-Tremo) mitigan la pérdida de clientes en Wimax. La empresa registró un crecimiento de 59.2% A/A en la base de suscriptores de acceso a internet mediante fibra óptica (FTTH) además de incorporar 15 mil nuevos suscriptores en el servicio de TV de paga con lo que logró compensar la disminución de 10.6% en los accesos de internet con tecnología Wimax (muy baja velocidad). Al cierre del 2T13 los clientes bajo tecnología Wimax representaban el 72% de la base total de accesos a internet. Caídas en los ingresos de los servicios de voz. Axtel reportó ingresos consolidados de P$2,380m siendo una caída de 11.5% A/A. Desglosando por tipo de servicio la empresa reportó variaciones anuales de -10.2% en el servicio local, -7.4% en Larga Distancia, +6.7% en Datos y Redes, +2.4% en la terminación de tráfico internacional y -40.1% en otros ingresos. La razón principal en los retrocesos de los servicios de voz es una caída en las tarifas, en algunos casos la empresa logró atenuar este efecto con incrementos en el volumen tal fue el caso de tráfico de larga distancia nacional. Efectivo control de costos y gastos provocan una expansión en el margen de Ebitda. La empresa ha realizado una reestructura importante en sus costos y gastos para absorber la reducción de los ingresos y el pago del arrendamiento de las torres de comunicación. Otro elemento que ayudó a la recuperación de la rentabilidad fue la ausencia de venta de equipos que tradicionalmente significan márgenes bajos. Así la empresa reportó un Ebitda de P$701m, es decir un margen de Ebitda de 29.4% (+3.30pp vs 2T12). Con la reestructura de deuda disminuyen los costos financieros. Axtel reportó una disminución de 39.1% en los intereses pagados además de una caída de 36.5% en las pérdidas cambiarias principalmente por la reducción en los pasivos denominados en moneda extranjera. Al cierre del trimestre la razón de deuda neta a Ebitda se ubicó en 2.6x comparando favorablemente con el 3.4x reportado en el 2T12. Revisión de estimados para el 2013. Al incorporar los resultados del 2T13 en nuestro modelo de proyecciones estamos modificando principalmente: Los costos y gastos para la segunda mitad del año reflejando el beneficio del programa de eficiencias operativas que incluye menores gastos de personal y gastos de mantenimiento. Con este cambio ahora estimamos un margen de Ebitda de 29.3% frente al 27.6% que estimábamos anteriormente. En la utilidad neta estimamos un monto de P$2,576m ligeramente arriba de nuestro cálculo previo de P$2,475m. Vale la pena recordar que en el 1T13 la empresa registró el efecto favorable por la reestructura de la deuda y la 3 venta de activos por P$3,102m, es por esto que no es comparable con la pérdida neta de P$709m durante el 2012. Con el cambio antes mencionado ahora nuestros estimados del 2013 incluyen una caída de 6.7% en los ingresos consolidados a P$9,506m pero un incremento de 1.7% en el Ebitda A/A a P$2,786m. Nuevo PO 2013 en PS4.85. Con los nuevos estimados y un múltiplo FV/Ebitda ‘13e de 4.4x el precio objetivo se modifica de $4.20 a $4.85 representando un potencial de apreciación del 10.0%. Bajo nuestras políticas de inversión, la recomendación permanece en MANTENER. Consideraciones de riesgo. Creemos que el riesgo más importante de Axtel es la disputa con Telcel relacionado a las tarifas de terminación de llamadas en el periodo comprendido entre el 2008 y el 2010. Las autoridades del sector tienen que pronunciarse sobre las tarifas aplicables a dicho periodo, en caso de que la tarifa cobrada por Telcel (monto significativamente mayor al registrado por Axtel) y ante la ausencia de provisiones Axtel podría enfrentar un pasivo contingente que rondaría los P$1,500m, esto sería, poco más del 53% del Ebitda del 2013. Otro riesgo importante es la obsolescencia tecnológica por la que atraviesa la empresa, es claro que la tecnología Wimax no se desarrollo como se esperaba y por eso el cambio de estrategia hacia el tendido de fibra óptica. Este riesgo nos lleva a cuestionarnos si Axtel sería un blanco de adquisición para una compañía extranjera con la reciente reforma al sector de telecomunicaciones. 4 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana Osuna, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Victor Hugo Cortes Castro, Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Juan Ignacio Neri, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 5