mega2T13

Anuncio

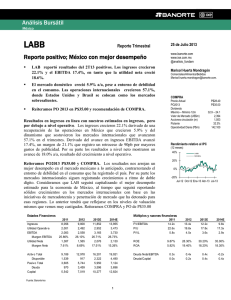

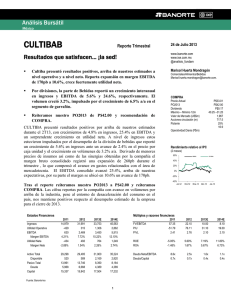

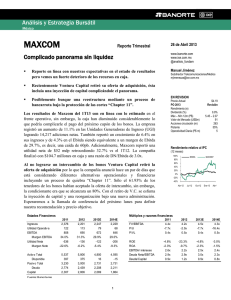

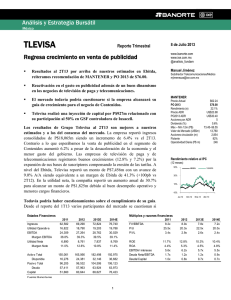

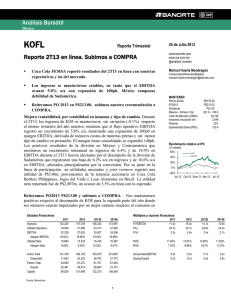

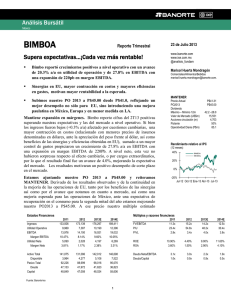

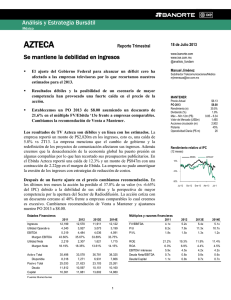

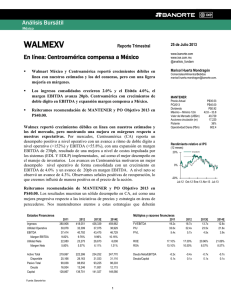

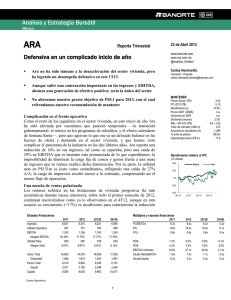

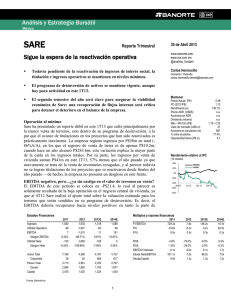

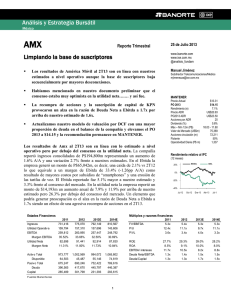

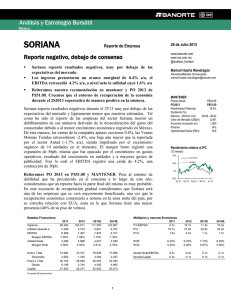

Análisis y Estrategia Bursátil México MEGA Reporte Trimestral 25 de Julio 2013 Otro buen trimestre www.banorte.com www.ixe.com.mx @analisis_fundam Un trimestre por arriba de lo esperado con sólidos crecimientos como resultado de un mayor ARPU (ingreso promedio por suscriptor) y economías de escala. Manuel Jiménez Sana estructura del balance que podría ser utilizado para financiar alguna adquisición de mayor tamaño. Ante los buenos resultados revisamos nuestras proyecciones al alza y establecemos un nuevo PO 2013 de $40.00. Refrendamos nuestra recomendación de MANTENER. Megacable reportó resultados positivos por arriba de nuestros estimados. La empresa reportó incrementos de 11.6% en ventas, 15.5% en Ebitda y 17.0% en la utilidad neta vs 2T12. Estos resultados son 3.1%, 6.4% y 7.1% superiores a nuestras proyecciones para ingresos, Ebitda y utilidad neta, respectivamente. Las Unidades Generadoras de Ingreso (video, datos y telefonía) aumentaron 9.8% A/A representando 30.6 mil adiciones netas. En este trimestre la empresa logró romper la tendencia de baja en el ARPU reportando un aumento de 1.2% A/A debido a la migración de suscriptores a servicios de mayor valor agregado. Subdirector Telecomunicaciones/Medios mjimenezza@ixe.com.mx MANTENER Precio Actual PO 2013 Rendimiento (e) Dividendo (%) Máx – Mín 12m (P$) Valor de Mercado (US$m) Acciones circulación (m) Flotante Operatividad Diaria (P$ m) Rendimiento relativo al IPC (12 meses) MEXBOL Ingresos Utilidad Operativ a EBITDA Margen EBITDA Utilidad Neta Margen Neto Activ o Total Disponible Pasiv o Total Deuda Capital MEGACPO 50% 30% 10% Modificamos nuestro PO 2013 a $40.00 incorporando las economías de escala y aumentos en el ARPU. Establecimos mediante una valuación por múltiplos nuestro PO 2013, este nuevo objetivo implica que la acción cotizaría con un múltiplo FV/Ebitda ‘13e de 8.1x siendo ligeramente mayor al objetivo previo de 7.8x por los efectos que podría tener la reforma al sector telecomunicaciones sobre sus resultados. Nuestras proyecciones 2013 incluyen un aumento de 9.6% en ventas, 13.1% en Ebitda y 4.6% en utilidad neta. Estados Financieros $36.87 $40.00 8.5% 0.8% 40.7 – 27.90 2,514 861 45% 11 -10% Jul-12 Oct-12 Ene-13 Abr-13 Jul-13 Múltiplos y razones financieras 2011 8,249 2,482 3,517 42.64% 1,760 21.33% 2012 8,977 2,386 3,710 41.33% 1,974 21.99% 2013E 9,835 2,739 4,195 42.65% 2,066 21.00% 2014E 10,451 2,899 4,473 42.80% 2,190 20.95% 18,590 2,510 5,176 3,055 13,121 19,639 2,478 4,737 2,138 14,523 21,763 3,569 5,770 2,133 15,533 23,978 4,978 5,803 2,134 17,652 Fuente: B ano rte-Ixe 1 FV/EBITDA P/U P/VL 2011 9.2x 17.6x 2.4x 2012 8.5x 15.7x 2.1x 2013E 7.3x 15.0x 2.0x 2014E 6.5x 14.2x 1.8x ROE ROA EBITDA/ intereses Deuda Neta/EBITDA Deuda/Capital 12.8% 9.5% >100x 0.2x 0.2x 13.9% 10.1% N.A. -0.1x 0.1x 13.4% 9.5% 49.9x -0.3x 0.1x 12.8% 9.1% 26.7x -0.6x 0.1x MEGA – Resultados 2T13 (cifras nominales en millones de pesos) Concepto 2T12 Ventas 2,191 Utilidad de Operación 592 Ebitda 919 Utilidad Neta 443 Márgenes Margen Operativo 27.0% Margen Ebitda 42.0% UPA $0.52 2T13 2,444 705 1,062 519 Var % 11.6% 19.0% 15.5% 17.0% 2T13e 2,370 632 998 484 Var % vs Estim. 3.1% 11.5% 6.4% 7.1% 28.8% 43.4% $0.60 1.8pp 1.5pp 17.1% 26.7% 42.1% $0.56 2.2pp 1.3pp 7.1% Fuente: Banorte-Ixe Me g acab le Ho ld ing s (MEGA) Estado de Resultados (Millones) Año Trimestre Ventas Netas Costo de Ventas Utilidad Bruta Gastos Generales Utilidad de Operación Margen Operativo Depreciacion Operativa EBITDA Margen EBITDA Ingresos (Gastos) Financieros Neto Intereses Pagados Intereses Ganados Otros Productos (Gastos) Financieros Utilidad (Pérdida) en Cambios Part. Subsidiarias no Consolidadas Utilidad antes de Impuestos Provisión para Impuestos Operaciones Discontinuadas Utilidad Neta Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto UPA 2012 2 2012 3 2012 4 2013 1 2013 2 Variación Variación % A/A % T/T 2012 Cifras trimestrales y acumuladas 2013e 2014e TACC 2014e / 2012 2,191.0 681.3 1,509.6 922.8 592.2 27.0% 332.6 919.4 42.0% (6.4) 0.0 4.5 0.0 (10.9) (9.9) 575.9 118.0 0.0 457.9 14.5 443.4 20.2% 0.516 2,257.5 701.5 1,556.0 987.8 571.3 25.3% 346.5 914.7 40.5% 27.5 0.0 8.0 0.0 19.5 0.7 599.6 123.8 0.0 475.8 14.9 460.9 20.4% 0.536 2,278.5 677.0 1,601.6 1,045.3 585.5 25.7% 366.0 922.3 40.5% (0.3) 0.0 5.2 0.0 (5.6) (7.8) 577.3 74.0 0.0 503.3 25.1 478.2 21.0% 0.557 2,401.4 722.4 1,678.9 1,009.6 679.0 28.3% 366.4 1,035.7 43.1% 2.6 0.0 1.2 0.0 1.4 14.3 696.0 145.0 0.0 550.9 21.6 529.3 22.0% 0.616 2,444.1 723.7 1,720.5 1,038.4 704.9 28.8% 379.5 1,061.6 43.4% (19.8) 0.0 8.6 0.0 (28.4) 6.1 691.2 139.9 0.0 551.3 32.4 518.9 21.2% 0.604 11.6% 6.2% 14.0% 12.5% 19.0% 1.8pp 14.1% 15.5% 1.5pp 210.7% N.S. 92.4% N.S. 161.9% N.C. 20.0% 18.5% N.S. 20.4% 122.8% 17.0% 1.0pp 17.1% 1.8% 0.2% 2.5% 2.8% 3.8% 0.6pp 3.6% 2.5% 0.3pp N.C. N.S. >500% N.S. N.C. -57.4% -0.7% -3.5% N.S. 0.1% 49.7% -2.0% (0.8pp) -2.0% 8,977.0 2,735.7 6,241.3 3,855.5 2,385.8 26.6% 1,366.6 3,710.1 41.3% 113.3 0.0 18.4 0.0 94.9 (9.8) 2,531.6 475.5 0.0 2,056.1 81.7 1,974.4 22.0% 2.298 9,834.7 2,937.9 6,896.8 4,179.8 2,739.5 27.9% 1,510.4 4,194.9 42.7% 5.7 84.0 115.9 0.0 (26.2) 32.8 2,810.5 641.1 0.0 2,169.3 103.6 2,065.7 21.0% 2.404 10,450.9 3,125.0 7,325.9 4,473.7 2,899.3 27.7% 1,620.6 4,472.8 42.8% 105.1 167.6 272.8 0.0 (0.0) 25.4 3,029.8 728.4 0.0 2,301.4 111.4 2,189.9 21.0% 2.549 Estado de Posición Financiera (Millones) Activo Circulante 4,255.2 Efectivo y Equivalentes de Efectivo 3,081.5 Activos No Circulantes 15,490.3 Inmuebles, Plantas y Equipo (Neto) 10,050.3 Activos Intangibles (Neto) 4,840.5 Activo Total 19,745.5 Pasivo Circulante 1,661.9 Deuda de Corto Plazo 385.3 Proveedores 1,203.0 Pasivo a Largo Plazo 3,571.0 Pasivos por Impuestos Diferidos 1,186.1 Pasivo Total 5,233.0 Capital Contable 14,512.5 Participación Minoritaria 14.5 Capital Contable Mayoritario 14,170.5 Pasivo y Capital 19,745.5 Deuda Neta (411.1) 3,921.9 2,877.8 16,000.6 10,516.5 4,786.1 19,922.5 3,521.8 2,171.1 1,275.3 1,446.1 1,249.4 4,967.9 14,954.5 14.9 14,954.5 19,922.5 (611.8) 3,307.3 2,477.6 16,331.9 10,892.3 4,725.9 19,639.1 3,454.8 2,121.0 1,173.6 1,282.0 1,153.0 4,736.8 14,902.3 25.1 14,523.0 19,639.1 2,138.1 4,060.3 3,088.0 17,263.6 11,739.3 4,661.4 21,323.9 3,719.2 2,122.0 1,346.4 2,209.4 1,443.6 5,928.6 15,395.3 21.6 15,029.4 21,323.9 (950.4) 4,720.8 3,021.9 16,743.2 11,942.8 4,596.7 21,464.0 3,828.2 2,128.0 1,518.0 2,222.4 1,536.2 6,050.6 15,413.4 32.4 14,970.0 21,464.0 (880.3) 10.9% -1.9% 8.1% 18.8% -5.0% 8.7% 130.3% 452.3% 26.2% -37.8% 29.5% 15.6% 6.2% 122.8% 5.6% 8.7% 114.1% 16.3% -2.1% -3.0% 1.7% -1.4% 0.7% 2.9% 0.3% 12.7% 0.6% 6.4% 2.1% 0.1% 49.7% -0.4% 0.7% -7.4% 3,307.3 2,477.6 16,331.9 10,892.3 4,725.9 19,639.1 3,454.8 2,121.0 1,173.6 1,282.0 1,153.0 4,736.8 14,902.3 81.7 14,523.0 19,639.1 (339.5) 5,037.0 3,569.2 16,726.4 11,926.0 4,596.7 21,763.5 3,547.9 2,119.9 1,293.3 2,222.4 1,536.2 5,770.3 15,993.2 103.6 15,533.1 21,763.5 (1,435.8) 6,667.0 4,978.3 17,310.8 12,510.4 4,596.7 23,977.8 3,580.5 2,120.2 1,317.1 2,222.4 1,536.2 5,802.9 18,174.9 111.4 17,652.1 23,977.8 (2,844.4) 946.2 93.4 (756.0) (487.4) (203.7) 952.4 (1.5) (639.6) (711.5) (400.2) 1,030.0 (2.7) (445.8) 12.7 594.1 1,042.0 (421.8) (350.9) (335.5) (66.2) 3,822.6 (172.8) (2,369.2) (1,313.0) (32.3) 4,225.4 (659.5) (1,799.7) (690.9) 1,075.3 4,519.8 (445.2) (1,913.8) (751.8) 1,409.0 Estado de Flujo de Efectivo Flujo del resultado antes de Impuestos Flujos generado en la Operación Flujo Neto de Actividades de Inversión Flujo neto de actividades de financiamiento Incremento (disminución) efectivo 824.6 (145.6) (459.3) 456.4 676.1 Fuente: Banorte Ixe, Sibolsa, BMV 2 7.9% 10.2% 8.9% 9.8% 9.4% 5.3% 5.3% 10.5% 10.7% 10.2% Reportó un crecimiento de 9.8% en la Base de Unidades Generadoras de Ingreso (UGI). Megacable finalizó el trimestre con 3.58 millones de UGI obteniéndose 30.6 mil adiciones netas; esta cifra fue menor a las 52.9 mil adiciones netas que estimábamos. En el servicio de video, la empresa reportó un aumento de 5.8% A/A (vs +6.2%e) y 26.6 mil adiciones netas con lo que la penetración de este servicio en relación con las casas pasadas ascendió a 33.0%. En los accesos a internet de banda ancha, la empresa obtuvo 17.2 mil adiciones netas lo que equivale a un crecimiento de 19.6% (vs +19.2%e) y una penetración de 13.7%. Por último, en el servicio de telefonía se reportó un aumento de 11.5% A/A (vs +14.8%e) con lo que la penetración de este servicio se ubicó en 8.9%. El ARPU rompe la tendencia de baja que mostraba desde el 1T12. La empresa continúa avanzando con su programa de digitalización lo cual le permite a Megacable combatir la piratería y ofrecer servicios de mayor valor agregado. Creemos que este ha sido el principal factor detrás del alza en el ARPU (+1.2% A/A) compensando el efecto negativo del empaquetamiento de servicios. En base a estos resultados hemos modificado ligeramente al alza nuestros estimados de ARPU para el 2013 y 2014. Con un adecuado control de costos logra eficiencias operativas. El crecimiento de la base de UGI, la digitalización de la red así como un control de costos han permitido a Megacable obtener sinergias operativas y economías de escala. En este trimestre, los costos y gastos unitarios descendieron 1.3% A/A. La empresa logró un aumento de 1.5pp en el margen de Ebitda finalizando en 43.4% vs 42.0% del trimestre previo y nuestro estimado de 42.1%. Con estos resultados hemos incrementado nuestra proyección para el margen de Ebitda 2013e a 42.7% desde el 41.8% previo. Cuenta con una sólida estructura financiera sin impacto por el pago de dividendos. En el trimestre la empresa pagó P$284m por concepto de la 1ra exhibición del dividendo aprobado por el Consejo de Administración para el 2013. Al cierre del trimestre, Megacable finalizó con P$3,021m en caja superando en 41% a sus pasivos con costo. La empresa tiene una sana estructura financiera que podría ser aprovechada para continuar con la consolidación en el sector. 3 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana Osuna, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alej Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Victor Hugo Cortes Castro, Marisol Huerta Mondragón, Ma Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Juan Ignacio Neri, certifi vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valore que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar cierta participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los An invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiale determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberá no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a b corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los menci empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes me En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alg negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualq negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos f subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con a de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin d de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financie enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico confo Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en l de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdi capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin p Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no pod divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 4