femsa2t05

Anuncio

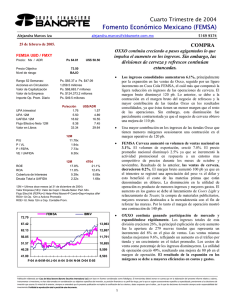

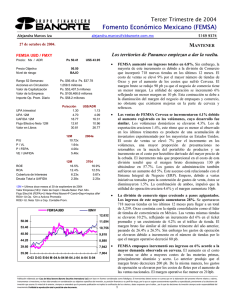

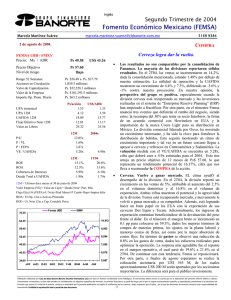

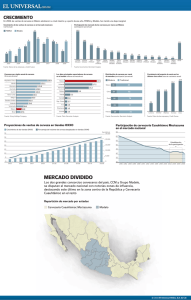

Segundo Trimestre de 2005 Fomento Económico Mexicano (FEMSA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 5169 9374 28 de julio de 2005. FEMSA UBD / FMXY Precio: Mx / ADR Ps 67.80 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros US$ 63.70 Ps. $68.90 a Ps. $46.54 1,192.7 millones Ps. $80,867.9 millones Ps. $129,329.7 millones Ps. $42.9 millones Ps/acción 1.19 4.63 17.16 7.44 37.25 P/U P / VL P / FEPA VE / UAFIDA 12M 14.66x 1.82x 9.11x 6.32x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 14.4% 12.1% 5.03x 2.01x Finalmente se rompe la tendencia negativa de los ingresos de México el negocio de refrescos con extraordinarios volúmenes. Muy buen trimestre. • Los ingresos consolidados aumentaron 11% debido al buen desempeño de Oxxo y de Cerveza, pero en mayor proporción de Coca Cola FEMSA. Las ventas de la división de comercio fueron mayores en 23% por la mejoría mostrada en las ventas mismas tiendas así como la expansión en el piso de ventas. Para Cerveza, los ingresos crecieron 6.3% debido a mayores volúmenes nacionales y de exportación. El crecimiento extraordinario se mostró en KOF, ya que finalmente se logró implementar incrementos en precios en México así como por un buen desempeño en los volúmenes en todos los territorios. A pesar de una mayor contribución de Oxxo en los resultados consolidados y de un deterioro en el margen operativo de cerveza, el margen bruto consolidado mostró estabilidad por un aumento de 40 pb en el margen de refrescos. El margen operativo fue mayor en 30 pb por los mayores ingresos en todas las divisiones así como por la mejora en Coca Cola FEMSA. • FEMSA Cerveza: (27% de los ingresos) volúmenes creciendo a un buen ritmo, sin embargo los márgenes son menores. El volumen nacional fue mayor en 4% ya que todas las regiones mostraron aumentos impulsados por las marcas de Tecate Light, Sol, e Indio. Lo anterior, empero a una difícil base de comparación ya que el 2T04 los volúmenes crecieron por arriba de la industria. Para las exportaciones los volúmenes fueron mayores en 9.4% debido también al buen desempeño de las marcas. Los ingresos totales aumentaron 6.3%. En el renglón de precios, los nacionales fueron menores en términos reales en 1% no obstante del incremento realizado por la empresa en el mes de abril. El margen bruto mostró un deterioro de 40 pb debido al aumento en los precios de las materias primas y un cambio en la mezcla de presentaciones hacia envases de vidrio no-retornables. La utilidad de operación disminuyó 2.5% debido a mayores presiones en los gastos. • Oxxo: (26% de los ingresos) los ingresos continúan creciendo a tasas de doble dígito. Las ventas fueron mayores en 23.5% ya que se aperturaron 97 tiendas que sumadas dan un total de 3,660. Lo anterior demuestra que no se ha desacelerado el ritmo de crecimiento. Los mayores ingresos son atribuibles a la expansión en el piso de ventas así como a un incremento en ventas mismas tiendas de 6.3%. La utilidad de operación se incrementó 33.6% y a la postre el margen operativo se expandió 40 pb. Lo anterior se explica por la estabilización de los costos así como un menor nivel de gastos como porcentaje de las ventas. • COCA COLA FEMSA: (47% de los ingresos) México da la vuelta en sus operaciones y logra aumentar los ingresos en 9.4% . US$/ADR 1.10 4.28 15.89 6.89 34.49 2T05 12.7% 13.6% 5.61x 1.77x 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. FEMSA IBMV 76.00 70.42 14,364 64.83 13,225 59.25 12,086 53.67 10,947 48.08 9,808 42.50 J-04 S-04 O-04 D-04 E-05 F-05 A-05 M-05 J-05 8,669 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Fomento Económico Mexicano (FEMSA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 5169 9374 28 de julio de 2005 ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 49,733 23,211 16,216 9,997 6,995 1,355 2,092 280 -170 -286 273 5,367 2,141 0 -45 1,090 2,182 6m04 45,538 21,454 15,036 9,415 6,418 1,111 1,688 197 172 -552 404 4,904 612 0 0 1,752 2,540 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 46.7% 20.1% 14.1% 4.4% 47.1% 20.7% 14.1% 5.6% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 25 55 51 12.3% 27 55 51 11.0% var.% 9.2% 8.2% 7.8% 6.2% 9.0% 22.0% 23.9% 41.9% #N/A -48.2% -32.4% 9.4% 249.9% #N/A #N/A -37.8% -14.1% 2T05 26,886 12,778 8,519 5,803 4,259 770 1,064 162 -153 22 113 3,376 1,260 0 0 701 1,415 2T04 24,171 11,515 7,763 5,282 3,752 1,073 886 98 322 -38 249 2,431 -457 0 0 1,211 1,676 47.5% 21.6% 15.8% 5.3% 47.6% 21.9% 15.5% 6.9% var.% 11.2% 11.0% 9.7% 9.9% 13.5% -28.2% 20.0% 65.2% #N/A #N/A -54.7% 38.9% #N/A #N/A #N/A -42.2% -15.6% • Los ingresos consolidados crecieron 10.7% debido al buen desempeño de todos los territorios tanto en volúmenes como en precios. México: el catalizador de las ventas. A pesar del ligero incremento en precios y de la fuerte competencia, los volúmenes aumentaron 8.4%. Para los territorios de Panamco existieron mejoras en precios y en volúmenes. En particular destacan los crecimientos en las ventas de Brasil ya que los volúmenes fueron mayores en 23% así como un crecimiento en el precio de 3.1%. El margen bruto consolidado se expandió 40 pb por menores costos de edulcorantes así como por eficiencias logradas en Brasil. Para el margen operativo el crecimiento fue de 180 pb. • El costo integral de financiamiento se redujo 28%. A pesar de un incremento en los intereses pagados, mayores intereses ganados, sumado a una ganancia cambiaria por la apreciación en nuestra moneda ocasionaron dicha disminución. • No obstante del incremento en ingresos en todas las divisiones así como un crecimiento en la utilidad operativa y UAFIDA consolidada, la utilidad neta disminuyó 15%. Lo anterior fue ocasionado porque en el 2T04 se registró un beneficio fiscal por parte de Coca Cola FEMSA. • Debido a la colocación de acciones realizada durante el trimestre, la deuda neta se redujo 30%. Los recursos provenientes de la colocación superaron los US 600 millones de los cuales, US 500 millones se destinaron a pagar un crédito puente que la empresa había contratado para recomprar el 30% de FEMSA Cerveza. • La perspectiva de la empresa es positiva. En la división de cerveza esperamos un incremento en los volúmenes de exportación por el nuevo socio distribuidor en Estados Unidos (Heineken) además de mayores precios. Para el negocio de los refrescos estamos estimando un crecimiento importante en México así como para todos los territorios de Panamco, y debido a las recientes disminuciones en las materias primas no esperamos deterioro en los márgenes. El crecimiento de las tiendas Oxxo continuará siendo muy agresivo ya que se planea una expansión de 600 tiendas en todo el año así como un crecimiento en las ventas mismas tiendas de alrededor del 8%. La valuación es atractiva, actualmente el múltiplo EV/EVITDA es 6.32x. Estamos revisando nuestros estimados para el resto del año y por lo tanto nuestro precio objetivo, con implicaciones positivas. BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Jun-05 Mar-05 Jun-04 125,473 120,949 113,477 10,276 5,813 8,247 15,200 15,272 14,162 1,162 1,145 1,256 43,589 43,959 44,894 48,672 48,461 38,453 6,575 6,299 6,466 63,417 68,250 59,795 3,952 9,618 4,852 13,283 13,372 12,405 37,153 36,179 33,207 9,029 9,081 9,331 62,056 52,699 53,682 17,632 16,970 21,496 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.5x 0.9x 9.6% 21.0% 25.9% 28.0% 49.7% 75.9% 102.2% 129.5% 1.3x 12.7% 36.7% 55.5% 111.4% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2