femsa4t04

Anuncio

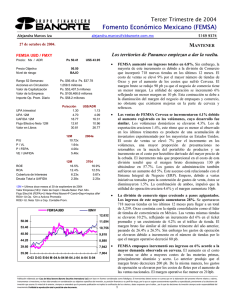

Cuarto Trimestre de 2004 Fomento Económico Mexicano (FEMSA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 25 de febrero de 2005. COMPRA FEMSA UBD / FMXY Precio: Mx / ADR Ps 64.81 Precio Objetivo Nivel de riesgo US$ 58.50 OXXO continúa creciendo a pasos agigantados lo que impulsa el aumento en los ingresos. Sin embargo, las divisiones de cerveza y refrescos continúan estancadas. 73.50 BAJO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros 5169 9374 • Los ingresos consolidados aumentaron 6.1%, principalmente por la expansión en las ventas de Oxxo, seguido por un ligero incremento en Coca Cola FEMSA, el cuál más que compensó la ligera reducción en ingresos de las operaciones de cerveza. El margen bruto disminuyó 120 pb. Lo anterior, se debe a la contracción en el margen bruto del negocio de refrescos y la mayor contribución de las tiendas Oxxo en los resultados consolidados, ya que éstas tienen un menor margen que el resto de las operaciones. Sin embargo, esta disminución fue parcialmente contrarrestada ya que el negocio de cerveza obtuvo una mejora de 110 pb. • Una mayor contribución en los ingresos de las tiendas Oxxo que tienen menores márgenes ocasionaron una contracción en el margen operativo de 120 pb. • FEMSA Cerveza aumentó su volumen de ventas nacional en 3.1%. El volumen de exportación, creció 7.0%. El precio promedio nacional disminuyó 2.5% ya que se incrementó la actividad promocional en respuesta a un entorno mas competitivo de precios durante los meses de octubre y noviembre. Resultado de lo anterior, las ventas de cerveza, decrecieron 0.2%. El margen bruto aumentó 100 pb ya que en el trimestre se registró una apreciación del peso vs el dólar y esto benefició el costo de las materias primas que están denominadas en dólares. La disminución en la utilidad de operación es producto de menores ingresos y mayores gastos. El aumento en los gastos se debe al lanzamiento de Coors Light y relanzamiento de Tecate; la compra de materiales publicitarios, mayores recursos destinados a la mercadotecnia con el fin de reforzar las marcas. Por lo tanto el margen de operación mostró una contracción de 140 pb. • OXXO continúa ganando participación de mercado y expandiéndose rápidamente. Los ingresos totales de esta división crecieron 26%, la principal explicación de este aumento fue la apertura de 279 nuevas tiendas que representa un incremento del 8% en el piso de ventas. Las ventas mismas tiendas mejoraron 9.6%, reflejando un aumento en el tráfico por tienda y un crecimiento en el ticket promedio. Los costos de venta como porcentaje de los ingresos disminuyeron. La utilidad de operación creció 49%, resultando una mejora de 80 pb en el margen de operación. El resultado de la expansión en los márgenes se debe a mayores eficiencias en costos y gastos. Ps. $65.37 a Ps. $47.09 1,059.5 millones Ps. $68,663.7 millones Ps. $124,373.2 millones Ps. $49.5 millones Ps/acción 1.76 5.50 18.62 8.38 33.34 P/U P / VL P / FEPA VE / UAFIDA 12M 11.78x 1.94x 7.73x 6.30x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 17.8% 11.8% 5.39x 2.32x US$/ADR 1.57 4.89 16.55 7.45 29.64 4T04 21.1% 12.4% 6.08x 1.68x 12M = Ultimos doce meses (al 31 de diciembre de 2004) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. FEMSA IBMV 72.70 67.42 13,983 62.13 12,887 56.85 11,791 51.57 10,695 46.28 9,599 41.00 F-04 A-04 M-04 J-04 A-04 S-04 N-04 D-04 E-05 8,503 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cuarto Trimestre de 2004 Fomento Económico Mexicano (FEMSA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 25 de febrero de 2005 COMPRA ESTADO DE RESULTADOS (millones de pesos al 31 de diciembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 2004 93,956 43,987 30,249 19,730 13,738 1,286 3,764 541 15 -1,952 809 11,644 2,395 0 0 3,418 5,831 2003 80,154 38,442 25,803 18,080 12,640 3,495 2,591 743 2,664 -1,016 635 8,509 3,584 0 0 1,623 3,302 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 46.8% 21.0% 14.6% 6.2% 48.0% 22.6% 15.8% 4.1% 23 59 58 7.5% 26 64 65 11.1% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 17.2% 14.4% 17.2% 9.1% 8.7% -63.2% 45.3% -27.2% -99.4% 92.1% 27.4% 36.8% -33.2% #N/A #N/A 110.6% 76.6% 4T04 24,626 11,497 7,759 6,805 3,738 155 1,133 86 -95 -797 413 3,169 503 0 0 800 1,866 4T03 23,208 11,115 7,319 6,855 3,796 430 554 111 475 -489 -66 3,432 1,542 0 0 758 1,132 46.7% 27.6% 15.2% 7.6% 47.9% 29.5% 16.4% 4.9% • En refrescos, continúan ganando mercado las marcas B Brands en México. Los ingresos en México disminuyeron 4.8% debido a un menor precio promedio de 6.1%. El volumen creció 1.8%. Los territorios de Colombia, Venezuela, Brasil, y Argentina aumentaron, lo que menguó los malos resultados de México. Por lo tanto los territorios de Panamco continúan con una tendencia favorable en ingresos por el aumento en los volúmenes y en el precio promedio por caja. Para las cifras consolidadas, el margen bruto disminuyó 50 pb a pesar de las eficiencias logradas en los costos por el cambio positivo en la mezcla de edulcolorantes. El margen operativo y UAFIDA también sufrieron una contracción de 20 pb y 40 pb respectivamente. Un menor costo integral de financiamiento debido a una ganancia cambiaria, aunado a una menor provisión para impuestos y PTU derivado de una menor tasa impositiva ocasionaron el crecimiento en la utilidad neta de 40%. • Para FEMSA el costo integral de financiamiento disminuyó, por una fluctuación cambiaria favorable debido a la fortaleza del peso y una ganancia en la posición monetaria. No obstante lo anterior, los intereses pagados aumentaron por una mayor deuda relacionada con la recompra del 30% de FEMSA Cerveza. • Un beneficio extraordinario en impuestos diferidos, resultado de la reducción en la tasa impositiva en México, impulsó el crecimiento en la utilidad neta del 65%. • La perspectiva de la empresa es positiva. En la división de cerveza esperamos un incremento en los volúmenes por el nuevo socio distribuidor en Estados Unidos (Heineken) además de mayores precios siguiendo la iniciativa de Grupo Modelo. Para los refrescos esperaríamos un incremento en los precios, dado que los insumos han subido de manera considerable, además creemos que los territorios de Panamco continuarán con una tendencia favorable en los volúmenes y precios. Para el negocio de las tiendas Oxxo esperamos una continúa apertura de tiendas y cifras positivas para las ventas mismas tiendas, así como una mayor contribución de los ingresos de este segmento dentro de las ventas consolidadas. La valuación es atractiva, actualmente el múltiplo EV/EVITDA es 6.30x. El precio objetivo a 12 meses es de Ps. 73.50 mas un dividendo de Ps. 0.50 por lo que recomendamos COMPRA. var.% 6.1% 3.4% 6.0% -0.7% -1.5% -63.8% 104.4% -22.7% #N/A 63.0% #N/A -7.7% -67.4% #N/A #N/A 5.6% 64.8% BALANCE (millones de pesos al 31 de diciembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Dec-04 Sep-04 Dec-03 120,677 109,275 111,653 6,822 8,030 8,228 14,057 13,701 13,017 1,101 1,193 1,316 44,291 43,643 44,814 48,197 36,400 38,062 6,209 6,308 6,216 68,632 57,125 62,981 9,526 4,779 5,414 13,969 12,002 12,483 36,285 32,334 35,171 8,852 8,009 9,913 52,046 52,150 48,672 16,721 20,541 18,594 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5169 9374 0.9x 20.8% 28.4% 74.9% 131.9% 1.3x 12.9% 37.4% 55.8% 109.5% 1.2x 13.3% 42.4% 66.5% 129.4% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2