Arca3t04

Anuncio

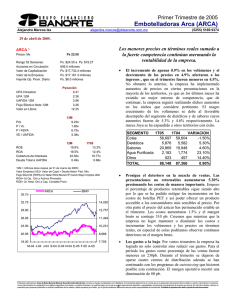

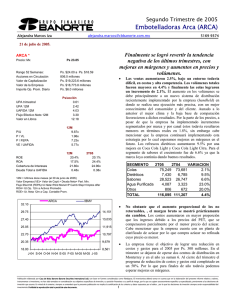

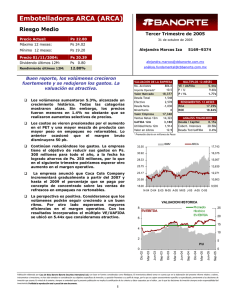

Tercer Trimestre de 2004 Embotelladoras Arca (ARCA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169 9374 03 de noviembre de 2004. Continúa el deterioro de los precios por la fuerte competencia que enfrenta el sector. ARCA * Precio: Mx Ps 21.94 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps. $24.50 a Ps. $18.30 806.0 millones Ps. $17,684.1 millones Ps. $16,657.3 millones Ps. $9.2 millones • Los ingresos decrecieron 4%. El volumen de ventas aumentó 1.9%, principalmente por el incremento de marcas propias y de terceros cuyo volumen se expandió 5.7%, mientras que los volúmenes de Coca Cola crecieron únicamente 1.4%. Estos aumentos se deben a la introducción de nuevos productos y presentaciones para satisfacer las diversas necesidades de los clientes. Aunado a lo anterior, se lanzaron varias promociones exitosas. El precio promedio por caja se deterioró 6% a pesar de una mayor mezcla de empaques no retornables. Creemos que los precios continuarán deprimidos ya que la competencia que enfrenta Arca es fuerte, debido a la introducción de las marcas de precio bajo. La empresa tendrá que seguir con promociones para atraer a los consumidores y deberá buscar la mezcla óptima para mejorar sus ventas. • A pesar del incremento en volúmenes, en el precio del PET y del azúcar, el costo de ventas disminuyó 1.3%. Desde hace casi dos años la empresa presentó un plan de sinergias y estrategias encaminadas a reducir los costos y gastos. Los ahorros en los costos que observamos en el trimestre son el resultado de la exitosa implementación de este plan. En la reducción de los costos se incluyen dos planes para mitigar el incremento de los insumos. En el caso del PET el proyecto se encamina a utilizar la resina reciclada de botellas retornables. Por la parte del azúcar, implementaron un plan de clarificado en el cuál utilizan azúcar estándar en lugar de refinada, ya que ésta cuesta alrededor de 15% más. • El margen bruto disminuyó 150 pb. Plan de sinergias. Se incluyen cuatro rubros para eficientar las operaciones de la empresa. Racionalización de la capacidad instalada. Se han cerrado 6 plantas y 11 centros de distribución. Reestructura del corporativo, anteriormente existía el corporativo central y zonas, sin embargo , se centralizaron todas las funciones y se crearon zonas operativas las cuales tienen menores gastos dado, que se enfocan a seguir un plan estratégico. Sistemas, Se implementó un programa tecnológico para uniformar estándares y tener mayor disciplina en los gastos de administración ya que los recursos destinados a publicidad se amarran a estrategias. Ps/acción 0.78 1.86 4.19 4.19 11.91 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros P/U P / VL P / FEPA VE / UAFIDA 12M 11.80x 1.84x 5.24x 4.93x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 15.8% 16.9% 15.24x 0.46x 3T04 26.2% 22.2% 32.62x 0.35x 12M = Ultimos doce meses al 30 de septiembre de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 30.60 ARCA* IBMV 12,318 28.53 11,486 26.47 10,654 24.40 9,822 22.33 8,990 20.27 8,158 18.20 N-03 D-03 E-04 M-04 A-04 J-04 J-04 A-04 O-04 7,326 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 Embotelladoras Arca (ARCA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169 9374 03 de noviembre de 2004. ESTADO DE RESULTADOS • Compras, las compras se hacen de manera centralizada para que a la postre se consigan mejores precios y plazos con los proveedores. • No obstante que existieron menores ingresos, se logró que a través del plan de sinergias la utilidad de operación se incrementara 3%. • Se redujo la deuda en Ps. 400 millones. Arca contrató una deuda por US $ 180 millones hace tres años. Sin embargo se refinanció en pesos a una menor tasa, por lo que los intereses pagados fueron menores este trimestre. Lo anterior, aunado a que se registró una ganancia financiera extraordinaria por concepto de la venta de la marca Joya a The Coca Cola Company impulsaron el crecimiento del 76% en la utilidad neta. • Arca firmó un acuerdo con The Coca-Cola Company ("KO"), mediante el cual Arca vende a KO la marca de productos multi-sabor Joya ("Joya") y las formulas para el concentrado. Joya continuará siendo producida y distribuida por Arca y será fortalecida mediante el apoyo conjunto de KO y Arca. Asimismo, Arca complementará su portafolio de productos con marcas nacionales de KO en todas las regiones en donde opera, para ofrecer a los consumidores más opciones de refrescos de sabores y continuar fortaleciendo su posición de mercado. Igualmente Arca, anunció la firma de un nuevo contrato de franquicia con The Coca-Cola Company. Dicho contrato remplaza varios contratos de menor duración. El nuevo contrato tiene una duración inicial de 10 años y contempla la renovación por otros diez años más. Este nuevo contrato refleja la relación de largo plazo y la confianza mutua entre Arca y The CocaCola Company. • La perspectiva de la empresa es alentadora. A pesar de que para el resto del año esperamos menores precios en términos reales por el cambio en la mezcla de ventas, la empresa anunció que tiene un programa de segmentación de precios, (Revenue growth improvement) en el cual planea incrementar paulatinamente los precios en aquellas regiones cuyo ingreso disponible sea mas alto. La valuación es atractiva, el múltiplo EV/ EBITDA cotiza a un múltiplo de 4.93x. (millones de pesos al 30 de septiembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 9m04 10,455 5,233 3,282 2,689 1,951 23 102 63 -10 -5 -360 2,287 932 5 0 0 1,360 9m03 11,048 5,785 3,868 2,721 1,916 82 185 74 -13 -16 153 1,682 769 4 0 0 917 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 50.1% 25.7% 18.7% 13.0% 52.4% 24.6% 17.3% 8.3% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 14 37 24 15.0% 14 44 19 14.5% var.% -5.4% -9.5% -15.2% -1.1% 1.8% -71.4% -45.0% -15.1% -21.1% -68.1% #N/A 36.0% 21.2% 12.7% #N/A 6.3% 48.3% 3T04 3,853 1,930 1,143 1,128 788 22 35 17 4 -1 -299 1,065 437 1 0 0 628 3T03 4,027 2,080 1,317 1,042 763 22 60 17 -16 -4 74 667 312 2 0 0 356 50.1% 29.3% 20.4% 16.3% 51.6% 25.9% 18.9% 8.8% var.% -4.3% -7.2% -13.2% 8.3% 3.2% -3.4% -41.3% -0.3% #N/A -76.1% #N/A 59.7% 39.9% -49.4% #N/A -62.5% 76.5% BALANCE (millones de pesos al 30 de septiembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Sep-04 14,183 2,590 1,685 468 7,294 2,129 17 4,583 12 1,590 1,551 1,430 9,600 0 Jun-04 Sep-03 13,276 14,050 1,330 2,078 1,895 1,868 466 97 7,344 7,790 2,154 2,142 87 75 4,267 4,640 12 18 1,221 1,194 1,578 1,925 1,456 1,502 9,010 9,411 0 0 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 2.7x 0.8% 1.7% -10.7% 47.7% 2.6x 0.8% 1.9% 2.9% 47.4% 3.3x 0.9% 4.1% -1.4% 49.3% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2