Arca1t06

Anuncio

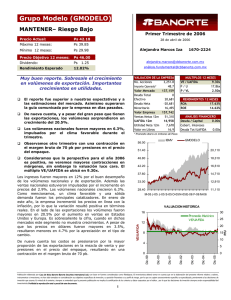

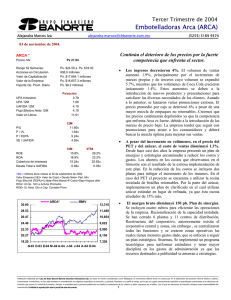

Embotelladoras Arca (ARCA) Riesgo Medio Primer Trimestre de 2006 Rendimiento últimos 12M: 45.89% alejandra.marcos@cbbanorte.com.mx 0.85 análisis.fundamental@cbbanorte.com.mx Buen desempeño en precios. Lo anterior por el incremento en precios implementado por la empresa. Observamos nuevamente expansión en márgenes. Disminuciones en costos hicieron posible el aumento en el margen bruto de 140 pb. La perspectiva es positiva. Con los resultados incorporados el múltiplo VE/UAFIDA se ubicó en 6.16x que consideramos atractivo. El reporte fue positivo. En términos generales, las empresas embotelladores fueron las ganadoras en el trimestre, y ARCA no fue la excepción. Lo anterior por el buen comportamiento de los volúmenes y el mejor entorno de las materias primas. Los ingresos fueron mayores en 12%. Como lo mencionamos, los volúmenes crecieron fuertemente al llegar a 11%. Un clima favorable impulsó el aumento. Por la parte de los precios, éstos resultaron mayores en 1%. Esto es atribuible al incremento de precios implementado durante el trimestre del 3% y a una mejor mezcla de ventas de empaques familiares a personales. Un menor costo del PET y del azúcar provocaron que el margen bruto aumentara 140 pb. Los gastos de operación fueron mayores en 4%, a pesar de mayores recursos destinados a promoción y publicidad y al incremento en los volúmenes. El margen operativo se ubicó en 18.5% registrando una expansión extraordinaria de 380 pb y a la postre la UAFIDA aumentó 30.7%. MULTIPLOS 12 MESES VE / UAFIDA 6.16x P/U 11.55x P / VL 2.16x RENDIMIENTOS 12 MESES ROA 20.09% ROE 19.21% ANALISIS FINANCIERO Deuda / Capital 0.14x Cobert. Intereses 22.05x Deuda Tot/UAFIDA 0.43x * Promedio diario en millones de Pesos IBMV 39.00 ARCA 21,905 35.67 20,033 32.33 18,161 29.00 16,289 25.67 14,417 22.33 12,545 19.00 10,673 M-05J-05 J-05 S-05O-05N-05E-06 F-06 A-06 VALUACION HISTORICA 8 20 6 15 4 10 2 5 0 0 Ene-03 De nueva cuenta ARCA se beneficia del mejor entorno que presenta el sector de empresas embotelladoras. Los volúmenes fueron mayores en 11%. Todas la categorías aumentaron de manera importante. VALUACION DE LA EMPRESA No. Acciones 806.0 13.1 Importe Operado* Valor Mercado 23,326 Deuda Total 1,543 Efectivo 2,579 Deuda Neta -1,035 Minoritario 0 Valor Empresa 22,291 Ventas Netas 12m 15,139 UAFIDA 12m 3,618 Utilidad Neta 12m 2,019 Valor en Libros 13.4 VE/UAFIDA Buen trimestre para las embotelladoras. ARCA creciendo fuertemente en volúmenes y en utilidades. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 P/U Ps Ene-06 Dividendo últimos 12M: Sep-05 Ps 19.81 1670-2224 May-05 Precio 02/05/2005: Alejandra Marcos Iza Ene-05 Ps 19.37 Sep-04 Mínimo 12 meses: 02 de mayo de 2006 May-04 Ps 29.50 Ene-04 Máximo 12 meses: Sep-03 Ps 28.90 May-03 Precio Actual: Embotelladoras Arca (ARCA) Riesgo Medio Primer Trimestre de 2006 Precio Actual: Ps 28.90 Máximo 12 meses: Ps 29.50 Mínimo 12 meses: Ps 19.37 Precio 02/05/2005: Ps 19.81 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 45.89% RESULTADOS TRIMESTRALES 02 de mayo de 2006 Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 0.85 1T06 análisis.fundamental@cbbanorte.com.mx 1T05 ∆ 4T05 (millones de pesos al 31 de marzo de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 3,361 1,637 1,016 621 -16 640 233 0 0 0 406 0.50 795 1T06 2,997 1,416 975 441 4 474 136 1 0 0 339 0.42 608 1T05 12.2% 15.6% 4.1% 40.9% #N/A 35.1% 71.8% #N/A #N/A 0.0% 20.0% 30.7% 3,557 1,673 1,171 502 3 568 78 0 0 0 490 0.61 661 4T05 Margen Bruto 48.7% 47.3% 47.0% Margen UAFIDA 23.7% 20.3% 18.6% Margen Operativo 18.5% 14.7% 14.1% Margen Neto 12.1% 11.3% 13.8% RESUMEN DEL BALANCE 1670-2224 Mar-06 Mar-05 Dic-05 14,941 4,206 2,579 735 820 349 7,950 2,260 14,279 3,804 2,200 642 881 402 7,816 2,241 14,332 3,754 1,967 854 874 351 7,948 2,262 4,134 1,266 11 1,532 1,532 0 1,337 4,065 1,191 12 1,598 1,598 0 1,277 3,915 1,202 11 1,665 1,545 1,049 0 10,807 0 10,807 10,214 0 10,214 10,417 0 10,417 La perspectiva es positiva. Creemos que la empresa continuará beneficiándose de la contención en costos en especial de los menores precios del PET y del azúcar. Además consideramos que los volúmenes tendrán una ayuda en el segundo y tercer trimestre por el mundial de fútbol. Por lo anterior estimamos que podremos ver todavía mejores márgenes. Aunado a lo anterior la empresa tiene la meta de obtener ahorros por Ps. 125 millones que ayudarán a la expansión anteriormente mencionada. Hay que recordar que la empresa todavía continúa en negociaciones para obtener una participación accionaria significativa en la compañía Herdez, con el objetivo de involucrarse en la toma de decisiones. (millones de pesos al 31 de marzo de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2