BurbujasEspeculativas_MorenoMarco.pdf

Anuncio

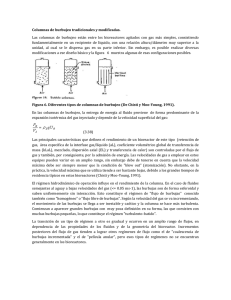

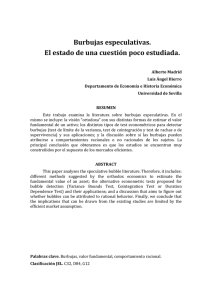

www.obela.org El macabro retorno de las burbujas especulativas Marco Antonio Moreno El Blog Salmón, 30 de noviembre de 2013 La crisis financiera desatada en 2007 fue la consecuencia del importante cúmulo de desviaciones y desregulaciones en el mundo financiero originadas desde los años 80 que patrocinaron las mayores burbujas especulativas de la historia. Prueba del descomunal nivel que alcanzaron las burbujas especulativo-financieras encadenadas a lo largo de tres décadas lo da el hecho de los también descomunales rescates realizados por los gobiernos al sistema financiero a costa del empleo y la calidad de vida de millones de personas. Ahora que la recesión y el desempleo se establecen como un escenario permanente y de largo plazo, resoplan los vientos de nuevas burbujas que confirman que el sistema financiero no ha aprendido nada de la crisis. Las burbujas que estallaron en 2008 han desafiado profundamente la concepción clásica de las recesiones que proporcionan los modelos económicos del equilibrio general. La recesión y el desempleo generaron un masivo impago de hipotecas que desencadenaron un efecto negativo sobre el capital de los bancos retroalimentando la desaceleración económica global y agudizando la crisis financiera. Esto desencadenó un gran miedo en el sistema financiero que se tradujo en una fuerte contracción del crédito y una caída en picada en el valor de los activos financieros. www.obela.org Hasta el precio del oro (ver gráfica) ha declinado su valor mientras la burbuja del Bitcoin asciende imparable. Este es el resultado de los enormes rescates financieros realizado por los bancos centrales, para rearmar un sistema financiero que está totalmente quebrado. En los últimos seis años los principales bancos centrales del mundo han triplicado los activos de sus balances dando cuenta de la importancia que tiene para el sistema la salud de la banca (responsable de la crisis), mientras ha practicado un claro abandono de la economía real (verdadero motor de la salud del sistema). En solo seis años, la generación de crédito para el sistema financiero se multiplicó tres veces, mientras la evolución del crédito hacia la economía real pasó a ser negativa en términos anuales, alcanzando sus mínimos históricos. Esta gráfica muestra la generación de crédito en la banca española en los últimos 50 años. Deflación de deuda El origen de las recesiones económicas provocadas por la inestabilidad financiera se remonta a 1933, cuando Irving Fisher defendió su teoría de la deflación de deuda de las grandes Depresiones. Fisher sostuvo que el endeudamiento excesivo puede precipitar la deflación en períodos futuros y, posteriormente, la explosión de la deuda. Mientras la deuda está denominada en términos nominales constantes, el valor de la garantía que asegura la deuda depende de las fuerzas del mercado y de los agregados monetarios de la economía y se expresa en términos reales. Por e so, si la inestabilidad financiera provoca una recesión económica, esta es producto del www.obela.org apalancamiento excesivo y de la asunción de demasiados riesgos en los mercados financieros. El continuo proceso de apalancamiento fue generado por la confianza de que los activos nunca pierden su valor. Esto generó las espirales especulativas que impulsaron el desarrollo inmobiliario de los últimos 30 años. Una espiral de inversiones que terminó convertida en una gigantesca estructura ponzi y acabó demoliendo todo el sistema, arrasando con la confianza en el mundo capitalista. Los bancos centrales no han podido restablecer esta confianza dado que el sistema quedó en estado de shock, y la parálisis en la inversión y el gasto (suicidio económico de los gobiernos con los planes de austeridad), ha deprimido la demanda y el consumo. Esto ha dejado en entredicho la efectividad de la Política Monetaria para contrarrestar el ciclo recesivo de las economías capitalistas. La deflación de precios, como muestra esta gráfica de Grecia, es uno de los resultados de la especulación financiera. Ahora nos vemos envueltos en nuevas burbujas, infladas por los mercados gracias a las tasas de interés del cero por ciento ofrecidas por la Reserva Federal. La política de la Fed ha fomentado la especulación elevando artificialmente el precio de los activos. Todos los mercados están disfrutando de este gran relax producido por los bancos centrales y las burbujas de vivienda en el Reino Unido, Suecia, Francia, www.obela.org Alemania, Noruega, Canadá, Australia, Nueva Zelanda, India y Brasil pueden estallar en cualquier momento. Esto indica que la situación es mucho más delicada de lo que los medios nos hacen creer. La relación de causalidad a corto plazo entre el dinero y la economía real es un tema crucial dentro de la macroeconomía moderna, así como también lo es el rol que cumple el dinero en todo el sistema. Pese a que muchas corrientes han sostenido que el dinero es neutral (solo un velo), el dinero cumple un rol central con sus desviaciones especulativas. Por eso que los bancos centrales no volverán a ser los mismos, dado que no podrán tener como único objetivo el cuidado de la inflación. Deberán ocuparse de los equilibrios en el mercado del trabajo y fortalecer la demanda para contrarrestar el ciclo recesivo. También deberán cuidar la aparición de burbujas, el verdadero cáncer de las economías modernas.