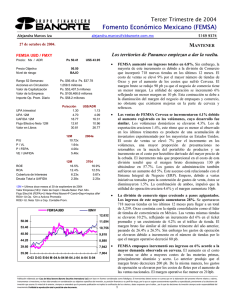

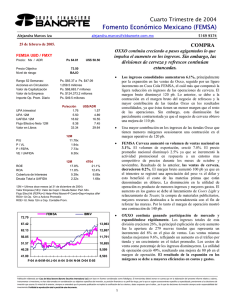

habilidad

Anuncio