El sector manufacturero sigue impulsando la economía, en medio

Anuncio

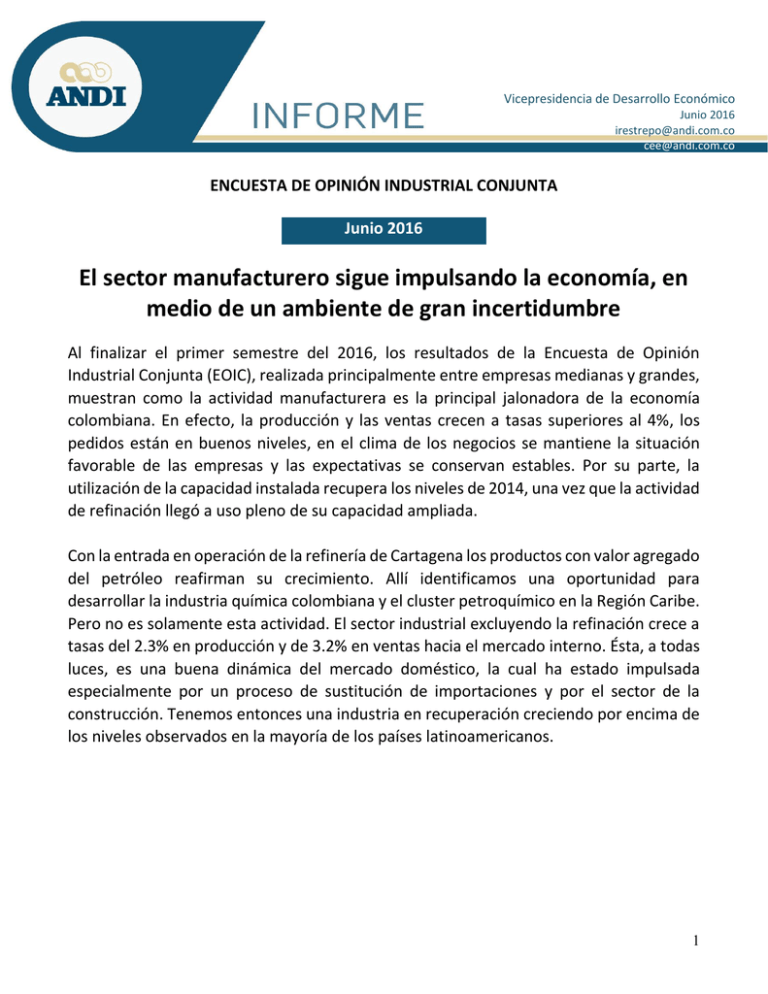

Vicepresidencia de Desarrollo Económico Junio 2016 irestrepo@andi.com.co cee@andi.com.co ENCUESTA DE OPINIÓN INDUSTRIAL CONJUNTA Junio 2016 El sector manufacturero sigue impulsando la economía, en medio de un ambiente de gran incertidumbre Al finalizar el primer semestre del 2016, los resultados de la Encuesta de Opinión Industrial Conjunta (EOIC), realizada principalmente entre empresas medianas y grandes, muestran como la actividad manufacturera es la principal jalonadora de la economía colombiana. En efecto, la producción y las ventas crecen a tasas superiores al 4%, los pedidos están en buenos niveles, en el clima de los negocios se mantiene la situación favorable de las empresas y las expectativas se conservan estables. Por su parte, la utilización de la capacidad instalada recupera los niveles de 2014, una vez que la actividad de refinación llegó a uso pleno de su capacidad ampliada. Con la entrada en operación de la refinería de Cartagena los productos con valor agregado del petróleo reafirman su crecimiento. Allí identificamos una oportunidad para desarrollar la industria química colombiana y el cluster petroquímico en la Región Caribe. Pero no es solamente esta actividad. El sector industrial excluyendo la refinación crece a tasas del 2.3% en producción y de 3.2% en ventas hacia el mercado interno. Ésta, a todas luces, es una buena dinámica del mercado doméstico, la cual ha estado impulsada especialmente por un proceso de sustitución de importaciones y por el sector de la construcción. Tenemos entonces una industria en recuperación creciendo por encima de los niveles observados en la mayoría de los países latinoamericanos. 1 CRECIMIENTO INDUSTRIA MANUFACTURERA País COLOMBIA (EOIC) GRECIA MÉXICO* CHILE PERÚ BRASIL Año 2015 Enero-junio 2016 0,5 1,9 2,8 -0,6 -1,7 -9,8 5,2 4,1 0,9 -0,3 -5,4 -8,3 Fuente: Departamentos de Estadística de los diferentes países * La información corresponde al acumulado enero-mayo Este buen desempeño en el contexto nacional y regional no implica que el panorama industrial esté plenamente despejado. Si bien la demanda interna crece a buenas tasas se ha comenzado a percibir un menor dinamismo en el mercado interno. Por ello resulta fundamental buscar un entorno donde esta tendencia decreciente no se mantenga y por lo contrario que se consoliden los buenos crecimientos industriales y generen un efecto multiplicador sobre toda la economía. El aumento en las tasas se ha convertido en un evidente factor de preocupación. En efecto, los costos financieros que escasamente eran reportados como parte de la problemática industrial hasta 2014; en 2015 comienzan a impactar y actualmente constituyen uno de los principales obstáculos, registrando además una clara tendencia creciente. 2 Tenemos entonces una coyuntura donde los empresarios enfrentan una persistente inflación de costos la cual es abordada con aumentos en los intereses que buscan restringir la demanda, pero con escasa efectividad sobre los precios. En estas condiciones, inquieta cual será el impacto de los crecientes costos financieros sobre la demanda del sector productivo, en lo que resta de este año y en el próximo. También preocupa el sector externo, donde para el primer semestre persisten las caídas en exportaciones con una contracción de 25.7% y, puntualmente, para la manufactura las exportaciones industriales se redujeron en 15.5%. Ahora bien, las perspectivas de la actividad económica mundial aún no arrojan señales claras de recuperación. El FMI redujo en 0,1 puntos porcentuales la proyección de crecimiento mundial para el año en curso y para el 2017. La buena noticia es que la proyección de crecimiento para los mismos años se revisó al alza para Latinoamérica en 0.1 puntos porcentuales, al moderarse la caída de -0.5% a -0,4% para este año y para el 2017 se prevé una recuperación con una tasa positiva de 1,6%. En una perspectiva de mediano plazo insistimos en la necesidad de continuar trabajando en los frentes que impulsan la competitividad hacia una nueva economía. Estos temas ya los venimos trabajando con el Ministerio de Comercio, Industria y Turismo y con otras entidades del sector público. Además, es necesario que el desarrollo de iniciativas legislativas de alta importancia como la reforma tributaria estructural se lleve a cabo rápidamente y en coherencia con el objetivo de alcanzar ganancias en competitividad. De esta forma se evitará que las recientes señales de advertencia de las calificadoras de crédito se materialicen y opaquen el atractivo internacional con que el país cuenta. Veamos ahora los resultados de la EOIC del mes de Junio de 2016. El 2016 continúa con cifras positivas en producción y ventas De acuerdo con los resultados de la Encuesta de Opinión Industrial Conjunta (EOIC), que la ANDI realiza con ACICAM, ACOPLASTICOS, ANDIGRAF, CAMACOL y la Cámara Colombiana del Libro, en el periodo enero-junio 2016, comparado con el mismo período del 2015, la producción aumentó 5.2%, las ventas totales 4.4% y, dentro de éstas, las ventas hacia el mercado interno crecieron 5.9%. Si excluimos el subsector de refinación los crecimientos de la industria son de 2.3%, 1.9% y 3.2%, respectivamente. 3 A nivel sectorial, se observa un comportamiento heterogéneo, como se refleja en el siguiente cuadro. 4 ENCUESTA DE OPINION INDUSTRIAL CONJUNTA ANDI, ACOPLASTICOS, ANDIGRAF, ACICAM, CAMACOL CAMARA COLOMBIANA DEL LIBRO SECTOR Alimentos Bebidas Hilatura, tejeduría y acabado de productos textiles Calzado Papel, carton, y sus productos Actividades de impresión Refinación de petróleo, mezcla de combustibles y coquizacion Sustancias y productos químicos básicos Otros Productos Químicos Jabones y detergentes, preparados para limpiar y pulir; perfumes Productos minerales no metálicos Básicas de hierro y acero Aparatos y equipo eléctrico Vehículos automotores y sus motores TOTAL INDUSTRIA MANUFACTURERA Total Industria sin refinería de petróleo CRECIMIENTO REAL (%) ENERO - JUNIO DE 2016 ENERO - JUNIO DE 2015 PRODUCCION (*) 2,8 8,4 2,1 7,7 -1,6 7,6 21,5 9,0 -1,3 1,3 -2,5 -5,5 2,9 -0,8 TOTALES (**) 4,1 7,0 -0,5 5,0 0,1 7,7 17,7 4,3 -1,7 -3,8 -2,9 -7,1 2,5 -25,4 VENTAS MERCADO NACIONAL (***) 7,4 6,9 1,6 4,1 -1,0 7,4 19,3 8,9 3,1 2,3 -3,5 -8,0 2,8 -8,0 5,2 4,4 5,9 2,3 1,9 3,2 * VALORES PONDERADOS POR EL VALOR AGREGADO DEL SECTOR ** VALORES PONDERADOS POR EL VALOR DE LAS VENTAS TOTALES DE CADA EMPRESA *** VALORES PONDERADOS POR EL VALOR DE LAS VENTAS AL MERCADO NACIONAL DE CADA EMPRESA Utilización de la Capacidad Instalada Con respecto al indicador de utilización de la capacidad instalada, en Junio de 2016 se situó en 75.2%, nivel superior al observado hace un año (71.8%). Sin embargo, continúa por debajo del promedio histórico de la EOIC (76.2%). 5 Inventarios y Pedidos El 85.8% de la producción reportada calificó sus pedidos como altos o normales, dato inferior a la cifra en junio 2015 (86.9%). Sin embargo, el impulso en los pedidos industriales pierde la fuerza que había ganado durante el primer semestre para situarse en niveles similares a los observados al finalizar el 2015. En el caso de los inventarios, éstos son calificados como normales o bajos por el 79,4% de la producción manufacturera. Clima de Negocios Con respecto a los indicadores de clima de negocios, en junio de 2016 el 63,9% de los encuestados consideró la situación actual de su empresa como buena, nivel levemente inferior al 63.8% observado en igual mes del 2015. Frente al clima de los negocios percibido al inicio del año, el indicador ha tenido una reducción más marcada. En cuanto a las expectativas sobre el inmediato futuro, el panorama es positivo, ya que el porcentaje de empresarios que considera que en los próximos meses la situación de la empresa va a mejorar, se situó en junio en 38,9%. 6 Obstáculos para la actividad productiva Los principales obstáculos que enfrentan los empresarios en el primer semestre del 2016 en orden de dificultad son: la tasa de cambio ocupando el primer lugar, seguido de altos costos y suministros de materias primas que se presenta como el segundo mayor problema de la Industria en junio. En la actividad de los industriales también interfieren la demanda, el paro camionero, la falta de infraestructura y altos costos logísticos, la alta competencia, el contrabando, costos financieros y los impuestos. 7 Evolución de algunos problemas Cumplimiento del presupuesto Habitualmente, en la EOIC del mes de junio se incluye una pregunta especial sobre el cumplimiento del presupuesto de ventas. Los resultados al cierre del primer semestre de 2016 indican que en promedio los empresarios han cumplido el 94.2% del presupuesto en ventas totales que se habían trazado a finales del 2015. Para el mercado nacional este cumplimiento es de 96% y en exportaciones asciende a 88.8%. El cumplimiento general en el presupuesto de ventas observado en 2016 muestra un leve retroceso frente a 2015 cuando el porcentaje de cumplimiento era de 94.9%. Lo anterior se explica por el bajo cumplimiento de las exportaciones, resultado que va en línea con el bajo dinamismo del comercio mundial. 8 En estas condiciones, el 18.6% de los empresarios afirma haber revisado al alza su presupuesto de ventas del 2016, mientras que el 51.4% indica que lo mantendrá igual y el 29.9% restante lo revisó a la baja. Estos mismos porcentajes en 2015 eran de 22.9%, 46.4% y 30.7%, respectivamente. Efectos Paro Camionero Con el fin de dimensionar el impacto que tuvo el paro camionero en las empresas, la ANDI incluyó en su encuesta mensual de junio un módulo especial con preguntas sobre 9 producción, ventas, inventarios, materias primas y la proporción en que éstos se vieron afectados por el paro camionero iniciado el mes de junio y que tuvo una duración de 46 días. Aunque la encuesta se realizó para medir producción y ventas de junio, se les solicitó a los empresarios cuantificar el efecto sobre los meses de junio y julio durante los cuales se presentó esta desafortunada situación. Al preguntarle a los empresarios sobre el impacto que tuvo el paro en los diferentes aspectos, el 83.7% afirmo que había enfrentado escasez en la disponibilidad de camiones, seguido por aumento en los costos logísticos con un 80%. Los empresarios encuestados que reportan un encarecimiento en fletes de transporte ascienden a 79.2%. El 71.1% de los empresarios asegura haber tenido una disminución en las ventas, seguido por escasez de materias primas con 66.5% y un 61.5% de los encuestados afirma haber disminuido su producción. Por otro lado, se puede afirmar también que lo que menos experimentaron los empresarios fue la perdida de materias primas y productos con un 8.1%. Adicionalmente, se intentó medir cuantitativamente el impacto de los diferentes problemas ocasionados por el paro para los meses de junio y julio. Aquellos empresarios que afirmaron tener problemas con la disponibilidad de conductores reportaron altos porcentajes de necesidad no cubiertos, de 38.3% en junio y de 60.8% en julio. Igualmente reportaron escasez de camiones en un 24.6% en el mes de junio y 46% en julio. Luego está el aumento en costos de almacenamiento que para junio tuvo una variación de 29.8% y para el mes de julio de 37.7%. 10 11