Ganancias De Capital

Anuncio

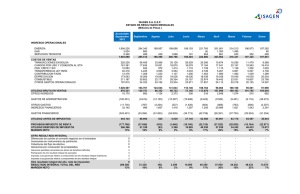

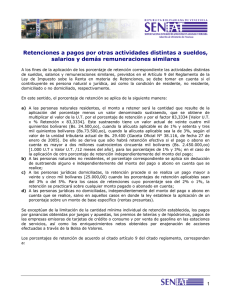

PROGRAMA IMPUESTO SOBRE LA RENTA PERÍODO FISCAL 2014 Impuesto Sobre la Renta Grava los ingresos provenientes del capital, del trabajo o de la combinación de ambos. Ingreso es toda clase de rendimiento, utilidad, ganancia, renta, interés, producto, provecho, participación, sueldo, jornal, honorario y, en general, cualquier percepción en efectivo, en valores, en especie o en crédito, que modifique el patrimonio del contribuyente. El Impuesto Sobre La Renta descansa en el principio de la habilidad o capacidad de pago del contribuyente. Decreto No. 25 Ley del ISR y sus Reformas , Art 1. Responsables de Presentar y Pagar Las personas naturales o jurídicas, nacionales o extranjeras. Las naves mercantes que operen con matrícula o bajo bandera hondureña. Las empresas públicas. Artículo 53 de la Ley General de la Administración Pública (Decreto 219-2003) Las Cooperativas. Adicionalmente están obligados a declarar aquellos que gocen del beneficio de Exención Fiscal (Párrafo 2 del Artículo 151 del Código Tributario) Las personas naturales sujetas a retención cuando tengan más de un patrono o perciban ingresos diferentes a sueldos y salarios mayores a Ciento Diez Mil Lempiras (L. 110,000.00). Tarifa del Impuesto Las personas jurídicas pagarán una tarifa de veinticinco por ciento (25%) sobre el total de la renta neta gravable: y, Las personas naturales domiciliadas en Honduras pagarán para el Ejercicio Fiscal 2011 y períodos sucesivos de conformidad a la escala de tasas progresivas siguientes: De L. L. L. L. 0.01 110,000.01 200,000.01 500,000.01 a L 110,000.00 a L. 200,000.00 a L. 500,000.00 en adelante Exento 15% 20% 25% El valor exento de esta escala será ajustado automáticamente cada (5) años contados a partir del año 2010, con referencia al Índice de Precios al Consumidor del Banco Central de Honduras. ARTICULO No. 22 ,DECRETO 194-2002 reformado mediante Decreto No. 140-2008 del 6/12/2008. Tarifa del Impuesto ARTICULO No. 9 ,DECRETO 278-2013 e Interpretación Contenido Decreto 290-2013 Tarifa del Impuesto ARTICULO No. 9 ,DECRETO 278-2013 e Interpretación Contenido Decreto 290-2013 Plazo Para la Presentación de la Declaración y Pago Es del 01 de Enero al 30 de Abril o siguiente día hábil de cada año. Los contribuyentes que tengan un ejercicio económico anual diferente del año civil o calendario, presentará la Declaración Jurada dentro de los tres meses siguientes a la terminación de su ejercicio económico. Los Contribuyentes responsables presentarán su Declaración del Impuesto Sobre la Renta, sean éstas oportunas o extemporáneas y el pago del impuesto respectivo, en las Instituciones Bancarias y Financieras autorizadas en todo el País. Las Instituciones Bancarias y Financieras recibirán los pagos en efectivo o mediante Cheque Certificado girado a la orden del Banco recaudador, a través de los formularios diseñados al efecto o mediante pago electrónico. Artículo No. 28 reformado con Decreto No. 44-2003 del 9 de Abril del 2003. Sanciones Decreto Legislativo 393-2013 Sanciones Decreto Legislativo 393-2013 Sanciones Decreto Legislativo 393-2013 Sanciones Recargo •3% hasta el 36% mensual fracción de mes sobre el impuesto a pagar. Cuando la Declaración no causa impuesto, la falta de presentación o presentación extemporánea para Persona Jurídica o Comerciante Individual será: Multa •Un salario mínimo promedio, si el capital en giro no excede de Lp. 200,000.00. •Dos salarios mínimo promedio si el capital social o en giro excede de Lp. 200,000.00 Impuesto Cedular Por Alquiler Habitacional Los Ingresos obtenidos durante el período por personas naturales en concepto de Alquiler Habitacional con un monto superior a Quince Mil Lempiras (Lps.15,000.00) de renta mensual, ya sea como cuota única o como monto total pagado entre todas las unidades habitacionales sujeto a un impuesto único del 10% Se exceptúa de este impuesto los hoteles, moteles y hospedajes, que declararán de conformidad al Impuesto Sobre La Renta, asimismo, las pensiones, mesones o cuarterías definidas conforme a la Ley de Inquilinato, según Decreto No. 50 del 18 de Diciembre de 1979. Decreto 17- 2010 Ganancias de Capital La Ley del Impuesto Sobre La Renta en el artículo 10 Las Ganancias de Capital obtenidas por las personas naturales o jurídicas domiciliadas o no en Honduras, pagarán un impuesto único del 10% por lo que no estarán sujetas a la tarifa del Impuesto Sobre La Renta, establecida en el Artículo 22 de la Ley. La Ley de Eficiencia en los Ingresos y el Gastos Publico reformó en la forma siguiente: • Pagar la declaración dentro de los 10 días hábiles siguientes en que se percibió el valor pactado. (ROP) • Presentar la declaración anual incluyendo todas las operaciones de compra venta realizadas (Declaración Jurada Sobre Ganancias de Capital) Retenciones de Impuesto Por Ganancias De Capital Acuerdo DEI-SG-027-2011 de fecha 23 de febrero de 2011 Agentes de Retención: Todas las empresas mercantiles que patrocinen o realicen por cuenta propia o por medio de terceros, promociones, sorteos, encuestas, rifas que sean comercializadas a través de mensajitos por vía celular, correo electrónico o por cualquier otro medio de comunicación televisivo, telefónico, radial, electrónico, digital, telemático o analógico o a través de los cuales se conceden premios en efectivo, bienes o servicios. Retenciones De Impuesto Por Ganancias De Capital Sujetos a quienes se les debe realizar la retención Las personas naturales o jurídicas beneficiarias de los premios ofrecidos por las empresas designadas como agentes de retención. Momento en que se realiza la retención Al momento de la entrega formal del premio o cuando se realice la transferencia de dominio o la prestación del servicio. Base Imponible Precio Comercial será el de la factura del bien o servicio prestado adquirido por la empresa promotora o el valor del premio otorgado en efectivo. Plazo de entero y modo Dentro de los primeros 10 días calendario del siguiente mes a aquel en que se efectúo la retención en el formulario DEI-230 (SER) y la Declaración Informativa DMR (DEI-540) en los primeros 10 días de cada mes. Ganancias de Capital El Decreto 113-2011 establece que se debe efectuar una retención del 2% sobre el valor de la trasmisión de dominio cuando la misma sea realizada con una persona extranjera. La Ley determina las siguientes excepciones : 1. Operaciones de fusión, absorción, cesión o escisión 2. No se permite contabilizar como perdidas las de juego de azar, y por consumo propio. Plazo de entero y modo Dentro de los primeros 10 días calendario del siguiente mes a aquel en que se efectúo la retención en el formulario DEI-230 (SER) y la Declaración Informativa DMR (DEI-540) en los primeros 10 días de cada mes. Ganancias de Capital ARTICULO No. 13 ,DECRETO 278-2013 Ganancias De Capital ARTICULO No. 6 ,DECRETO 278-2013 APORTACION SOLIDARIA TEMPORAL Artículo 22 del Decreto 51-2003 “Ley de Equidad Tributaria” reformado por el Artículo No. 6 del Decreto No. 219-2003 “Ley de Racionalización de las Finanzas Públicas” del 12 de Enero de 2004; Artículos 144 y 145 del Decreto No. 27-2008 contentivo del Presupuesto de Ingresos y Egresos de la República para el Ejercicio Fiscal de 2008, publicado en el Diario Oficial “La Gaceta” de fecha 19 de Abril del 2008; Decreto 146-2009, del 27 de julio 2009. Decreto 17-2010: reforma incrementando 5 puntos porcentuales a la tasa de 5% y misma que se desgrava anualmente conforme a la escala siguiente: Año 2010 2011 2012 2013 2014 2015 Tasa 10% 10% 6% 5% 4% 0% APORTACION SOLIDARIA ACTIVO TOTAL NETO Impuesto cedular anual aplicable sobre el Activo Total Neto de las personas Jurídicas, domiciliadas en Honduras. El impuesto se causa en las Personas Jurídicas cuyo Activo Total Neto exceda de tres millones de Lempiras (L. 3,000,000.00) que se reflejen en el Balance General del ejercicio fiscal imponible. La Tasa de este impuesto cedular será el 1% Se declarará anualmente en la misma Declaración Jurada del Impuesto Sobre la Renta del Período Impositivo, únicamente por el Sistema de Declaración Electrónica de Tributos (DET) Decreto 71-2010 Decreto 17-2010 , Ley de Fortalecimiento de los Ingresos, Equidad Social y Racionalización del Gasto Público Capítulo II, Arts. 5 al 16 del Decreto 51-2003 Ley de Equidad Tributaria, publicada en la Gaceta con fecha 10 de abril del 2003. Capítulo II, Arts. 9 al 17 del Acuerdo Ejecutivo No. 0948-2003, Reglamento de la Ley de Equidad Tributaria, publicado con fecha 28 de Junio de 2003 ACTIVO TOTAL NETO Impuesto cedular anual aplicable sobre el Activo Total Neto de las personas Jurídicas, domiciliadas en Honduras. El impuesto se causa en las Personas Jurídicas cuyo Activo Total Neto exceda de tres millones de Lempiras (L. 3,000,000.00) que se reflejen en el Balance General del ejercicio fiscal imponible. La Tasa de este impuesto cedular será el 1% Se declarará anualmente en la misma Declaración Jurada del Impuesto Sobre la Renta del Período Impositivo, únicamente por el Sistema de Declaración Electrónica de Tributos (DET) Decreto 71-2010 Decreto 17-2010 , Ley de Fortalecimiento de los Ingresos, Equidad Social y Racionalización del Gasto Público Capítulo II, Arts. 5 al 16 del Decreto 51-2003 Ley de Equidad Tributaria, publicada en la Gaceta con fecha 10 de abril del 2003. Capítulo II, Arts. 9 al 17 del Acuerdo Ejecutivo No. 0948-2003, Reglamento de la Ley de Equidad Tributaria, publicado con fecha 28 de Junio de 2003 Contribución Especial Decreto 17-2010 , Ley de Fortalecimiento de los Ingresos, Equidad Social y Racionalización del Gasto Público Tasa de Seguridad Art. 44 A, Decreto 166-2011 GRACIAS POR SU ATENCIÓN…