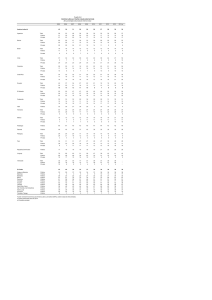

directorio de fuentes de financiamiento internacional

Anuncio