Desafíos de corto plazo, oportunidades de largo plazo Por

Anuncio

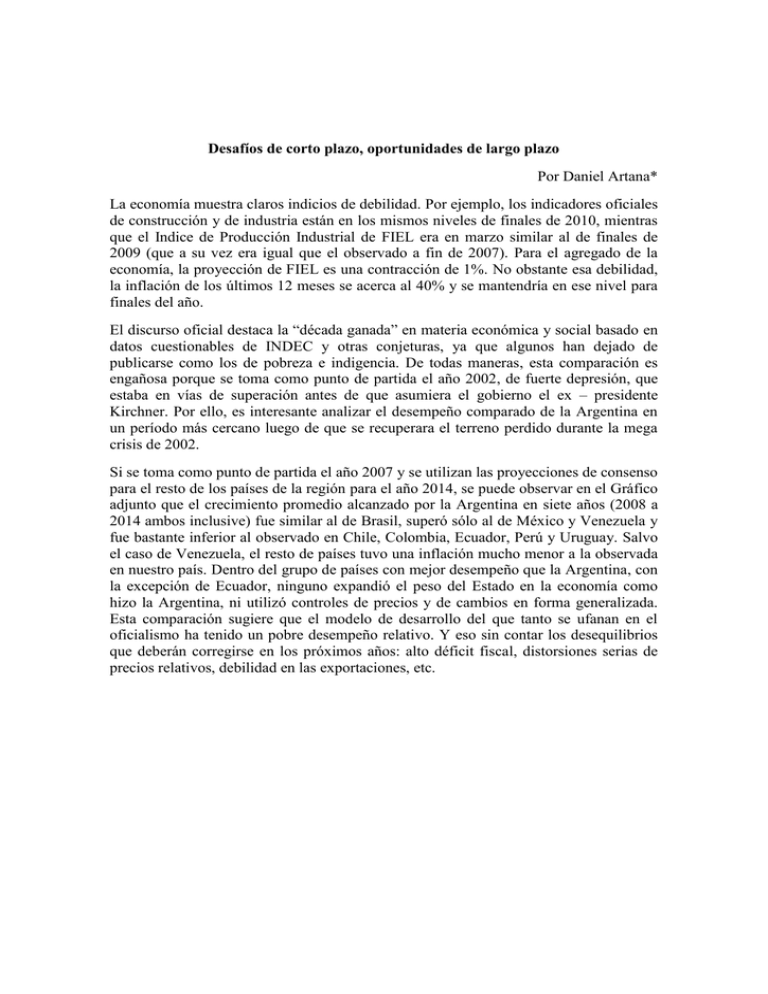

Desafíos de corto plazo, oportunidades de largo plazo Por Daniel Artana* La economía muestra claros indicios de debilidad. Por ejemplo, los indicadores oficiales de construcción y de industria están en los mismos niveles de finales de 2010, mientras que el Indice de Producción Industrial de FIEL era en marzo similar al de finales de 2009 (que a su vez era igual que el observado a fin de 2007). Para el agregado de la economía, la proyección de FIEL es una contracción de 1%. No obstante esa debilidad, la inflación de los últimos 12 meses se acerca al 40% y se mantendría en ese nivel para finales del año. El discurso oficial destaca la “década ganada” en materia económica y social basado en datos cuestionables de INDEC y otras conjeturas, ya que algunos han dejado de publicarse como los de pobreza e indigencia. De todas maneras, esta comparación es engañosa porque se toma como punto de partida el año 2002, de fuerte depresión, que estaba en vías de superación antes de que asumiera el gobierno el ex – presidente Kirchner. Por ello, es interesante analizar el desempeño comparado de la Argentina en un período más cercano luego de que se recuperara el terreno perdido durante la mega crisis de 2002. Si se toma como punto de partida el año 2007 y se utilizan las proyecciones de consenso para el resto de los países de la región para el año 2014, se puede observar en el Gráfico adjunto que el crecimiento promedio alcanzado por la Argentina en siete años (2008 a 2014 ambos inclusive) fue similar al de Brasil, superó sólo al de México y Venezuela y fue bastante inferior al observado en Chile, Colombia, Ecuador, Perú y Uruguay. Salvo el caso de Venezuela, el resto de países tuvo una inflación mucho menor a la observada en nuestro país. Dentro del grupo de países con mejor desempeño que la Argentina, con la excepción de Ecuador, ninguno expandió el peso del Estado en la economía como hizo la Argentina, ni utilizó controles de precios y de cambios en forma generalizada. Esta comparación sugiere que el modelo de desarrollo del que tanto se ufanan en el oficialismo ha tenido un pobre desempeño relativo. Y eso sin contar los desequilibrios que deberán corregirse en los próximos años: alto déficit fiscal, distorsiones serias de precios relativos, debilidad en las exportaciones, etc. 7% Tasa de crecimiento promedio anual 2008-2014. Países latinoamericanos seleccionados 6% 5% 4% 3% 2% 1% 0% Nota: 2014 son proyecciones de consenso Los riesgos en 2014 y 2015. La fragilidad económica argentina se manifiesta en diferentes frentes. Por un lado el gobierno ha ido agotando las diferentes formas de financiar un déficit fiscal del orden de 5% del PIB. La elevada inflación no deja mucho espacio político para aumentar la dependencia del Banco Central y la posición de reservas internacionales sólo alcanza para los vencimientos en moneda extranjera. El Tesoro directamente o por medio de la autoridad monetaria ha aumentado el financiamiento local en pesos pero con un impacto sobre la tasa de interés. En definitiva, no hay magia para resolver las necesidades de financiamiento crecientes. La baja credibilidad que despiertan las políticas públicas y los conflictos pendientes dificultan el acceso al crédito externo y condenan a la economía a la estanflación durante 2014 y 2015. Uno de los riesgos es que el gobierno intente resolver este dilema aumentando la liquidez. Ausente un programa creíble fiscal y monetario, esa decisión sólo aumentaría la brecha cambiaria, tal como se observó a finales de 2013, agravando los problemas económicos. Otro riesgo es que el gobierno se “enamore” de la paridad cambiaria actual en lugar de depreciar el peso gradualmente mes a mes. La depreciación de enero no corrigió totalmente el atraso cambiario y la inflación sigue erosionando el tipo de cambio real. Para evitar otro salto brusco sería prudente permitir una depreciación mensual del 2% mensual, similar a la inflación futura proyectada. En el frente externo, existe el riesgo de una decisión desfavorable de la Corte Suprema de Estados Unidos en el caso de los hold outs y la alta probabilidad de que el precio de la soja de la campaña 2015 sea bastante inferior al elevado precio al cual se está comercializando la cosecha de este año. Por ello, es importante avanzar en destrabar otros conflictos externos para facilitar el acceso del gobierno nacional, de las provincias y del sector privado al crédito internacional. También generaría espacio proponer un canje voluntario de deuda del Boden 15 y de los bonos de la Ciudad de Buenos Aires y de la Provincia de Buenos Aires emitidos en moneda extranjera que también vencen en el cuarto trimestre de año próximo. La Nación y las dos jurisdicciones enfrentan vencimientos por estos bonos solamente de casi US$ 7.000 millones que podría diferirse para años con menores vencimientos ofreciendo algún pago adelantado con reservas (que de todas maneras hoy es la única fuente disponible para hacer frente a esas erogaciones). Las oportunidades para el futuro Los hidrocarburos no convencionales ofrecen una gran oportunidad que resolvería parte del problema de divisas primero y podría ayudar a generar ingresos fiscales después. Pero ello requiere de un marco contractual adecuado y transparente que balancee los intereses de los inversores con los de los diferentes niveles de gobierno. De todas maneras, la oportunidad no debe ser vista como una forma fácil de resolver los problemas fiscales de la Argentina (en otras palabras que permita sostener el elevado gasto público y su “clientela” política). Si eso ocurriera, se repetiría el error de gastar el “boom” creado por la suba en el precio de la soja y el salto del tamaño de Brasil medido en dólares. Además, hay una gran oportunidad en volver a la normalidad luego de años de decisiones económicas equivocadas. En la última medición sobre competitividad del World Economic Forum, la Argentina se ubicaba en el puesto 104 mientras que el promedio de Chile, Perú, Colombia, México, Brasil y Uruguay era el puesto 60. El espacio para mejorar la competitividad es enorme y se podría lograr relativamente rápido. Conclusiones similares se pueden obtener analizando el riesgo país. Aún computando las deudas contingentes, la deuda pública bruta y neta de la Argentina sería similar a la de Brasil, pero el riesgo de nuestro vecino es un quinto del nuestro. *Economista de FIEL