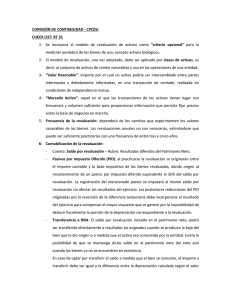

Análisis de la RT 31 y consideraciones sobre su aplicación en PyMEs

Anuncio