LOS MERCADOS DE VALORES

Anuncio

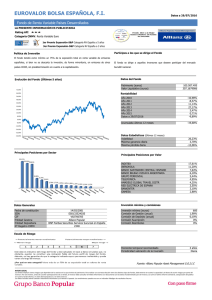

LOS MERCADOS DE VALORES (I) I. Introducción: Concepto del Derecho del Mercado de Valores. Fuentes de regulación II. Objeto del Mercado de Valores 1. Valores negociables 2. Contratos de instrumentos financieros derivados. III. La Comisión Nacional del Mercado de Valores (CNMV) IV. Clases de Mercados de Valores 1. Mercado Primario 2. Mercados Secundarios V. Empresas de Servicios de Inversión VI. Protección del inversor y normas de actuación VII. Instituciones de Inversión Colectiva VIII. Comisión bursátil IX. Compraventas de valores X. Préstamos de valores I. Introducción: Concepto del Derecho del Mercado de Valores. Fuentes de regulación Concepto del Dº del Mercado de Valores: Conjunto de normas jurídicas que regulan la emisión, la intermediación, la negociación y la inversión en instrumentos financieros. Establecen el régimen de los emisores, intermediarios, de los mercados primario y secundario de valores y de los inversores Delimitación conforme a un triple criterio: Subjetivo: sus normas se refieren, fundamentalmente, a tres tipos de sujetos: los emisores de valores, los intermediarios (Empresas de Servicios de Inversión-ESIs y EECC) y los inversores 1 Objetivo: marca los límites del mercado por referencia a los instrumentos financieros Funcional: las normas del Mercado de valores se distribuyen y delimitan por referencia al “mercado primario o de colocación” (en el que se produce la adquisición originaria de los “objetos” de negociación) y al “mercado secundario o de negociación” (en el que se producen las adquisiciones derivativas de aquellos objetos) Principios rectores del Dº del Mercado de Valores Eficiencia: Normas que permitan que se cumpla debidamente la función de trasvase – de la manera más rápida y segura y con el menor coste posible- del ahorro a la inversión productiva que, a su vez, remunerará debidamente aquel ahorro invertido Transparencia: Para conocer el valor económico de los valores y productos que cotizan es preciso facilitar al inversor “casas de cristal”, esto es, información sobre los sujetos que emiten los valores, características de los valores en sí y de los mercados en los que cotizan Protección del inversor: exigencia de funcionamiento del propio mercado. Distinción entre inversor profesional/inversor minorista, art. 78 bis LMV Apelación al ahorro del público: quedan sometidos a las normas del MV los sujetos (fundamentalmente emisores e intermediarios) que realicen operaciones que impliquen solicitud directa al ahorro público, porque el cambio de “dinero” por “valores” lleva implícito un componente notable de riesgo. El Dº del MV no puede asegurar que las “promesas” implícitas de beneficio sean seguras pero sí establecer mecanismos jurídicos para que la promesa derivada del proyecto económico futuro sea verosímil Profesionalidad de los intermediarios: a los que las normas les exigen requisitos previos para acceder a la actividad y normas de conducta para el ejercicio de la misma Igualdad de los inversores: igualdad de trato en determinadas situaciones (OPAs) e igualdad informativa (represión de abuso de información privilegiada) 2 FUENTES DE Dº ESPAÑOL http://www.cnmv.es/index.htm Ley del Mercado de Valores y normas reglamentarias que la desarrollan (Reales Decretos, Órdenes Ministeriales, y Circulares de la CNMV que hacen complejo y cambiante este sector normativo) Normas que se refieren a los OBJETOS del MV Normas que se refieren a los SUJETOS: intermediarios, inversores, emisores, EESSII, CNMV Normas que regulan los distintos MERCADOS: mercado primario, mercados secundarios (Bolsas de Valores y otros mercados) Normas que regulan el FGI Normas que regulan las IICs Normas que regulan el Mercado Hipotecario Normas de conducta II. Objeto del Mercado de Valores INTRUMENTOS FINANCIEROS. Los MMVV se definen por el peculiar objeto que en ellos se negocia que sirve para delimitar el ámbito de aplicación de este sector normativo. La LMV (art. 2) distingue entre valores negociables y contratos de instrumentos financieros derivados. 1. VALORES NEGOCIABLES: Características: Dº de contenido patrimonial 3 Negociables. Por su configuración jurídica y régimen de transmisión es susceptible de tráfico generalizado e impersonal en un mercado financiero Agrupados en emisiones homogéneas (homogéneas por ser de igual naturaleza, régimen de transmisión y posición jurídica similar, pero caben emisiones de valores con distintos nominales, distinta fecha de puesta en circulación…) Representados mediante títulos o anotaciones en cuenta. Art. 5 y ss. LMV Son valores negociables según la LMV: 1. Las acciones y valores negociables equivalentes, así como cualquier otro tipo de valores que den derecho a adquirir acciones o valores equivalentes, por su conversión o el ejercicio de los derechos que confieren. 2. Las Cuotas participativas de Cajas de Ahorro y de asociación de la Confederación Española de Cajas de Ahorros. 3. Las obligaciones y valores análogos representativos de empréstitos de un empresario. 4. Las cédulas, bonos y participaciones hipotecarias. 5. Los bonos de titulización. 6. Las acciones y participaciones emitidas por IIC. 7. Los instrumentos del mercado monetario (letras del Tesoro, certificados de depósito y pagarés. 8. Las participaciones preferentes. 9. Las cédulas territoriales. 10. Los warrants. 11. Las cédulas y bonos de internacionalización 2. CONTRATOS DE INSTRUMENTOS FINANCIEROS DERIVADOS 4 Concepto: sirven para trasladar el riesgo de unos agentes (que desean venderlo) a otros (que quieren adquirirlo). Se denominan “derivados” porque su precio varía en función de la cotización que alcance en los mercados otro activo, al que se denomina subyacente. Finalidad: Por un lado, cabe emplearlos para limitar total o parcialmente el riesgo de pérdida de una cartera o de un fondo; por otro, también permiten añadir riesgo a una inversión (realizando una apuesta sobre el valor futuro de un subyacente), con objeto de alcanzar mayores rentabilidades. Tipos: Hay una gran diversidad de instrumentos financieros e indicadores económicos que se utilizan como activos subyacentes: acciones, cestas de acciones, valores de renta fija, divisas, tipos de interés, índices bursátiles, materias primas, incluso la inflación o los riesgos de crédito. Los principales “derivados” son: opciones, futuros, permutas, acuerdos de tipos de interés a plazo, contratos financieros por diferencias. III. La Comisión Nacional del Mercado de Valores (CNMV) Entidad de supervisión e inspección de los mercados de valores y de la actividad de cuantas personas físicas y jurídicas se relacionan en el tráfico de los mismos, el ejercicio sobre ellas de la potestad sancionadora y las demás funciones que se le atribuyen en la LMV (arts. 13 y ss) Funciones: Velar por la transparencia de los mercados, la correcta formación de los precios y la protección de los inversores, promoviendo la difusión de cuanta información sea precisa a estos fines a través de una serie de registros oficiales de libre acceso al público. Asesorar al Gobierno, al Ministro de Economía y, en su caso, a los órganos de las CCAA en materias propias del Mercado de Valores Elevar propuestas sobre las medidas que estime necesarias adoptar en relación con los MMVV 5 Elaborar y dar publicidad a un informe anual en el que se refleje su actuación y la situación general de los MMVV. Además, el Presidente de la CNMV comparecerá ante la Comisión de Economía, Comercio y Hacienda del Congreso de los Diputados anualmente para dar cuenta del informe y cuantas veces sea requerido para ello Dictar CIRCULARES para el adecuado ejercicio de sus competencias (art. 15 LMV) IV. Clases de Mercados de Valores 1. Mercado primario Ofertas públicas de suscripción de valores: Captación de fondos del público por parte de una empresa mediante la emisión de nuevos valores. Los inversores obtienen títulos recién creados, que adquieren directamente del emisor (por contraposición a los mercados secundarios, en los que se negocian títulos ya emitidos con anterioridad que estaban en poder de otros inversores). Ofertas públicas de venta son operaciones sobre valores ya existentes. Se realizan con el fin de vender una parte o la totalidad del capital social de una compañía al público en general; permite diseminar la propiedad, para garantizar la liquidez antes de su admisión a cotización, o incrementarla si ya cotiza. El llamado “mercado primario” NO es un lugar o entorno concreto SINO un conjunto de normas de protección del inversor en los supuestos de adquisiciones de valores negociables en “oferta pública” que no se realizan en un mercado secundario Finalidad de la OPS: la captación de fondos para acometer nuevos proyectos; a las no cotizadas, además, les puede permitir alcanzar el requisito de difusión, exigido para poder cotizar en Bolsa, con la entrada de nuevos accionistas. Finalidad de la OPV: Privatizaciones o salidas a bolsa de empresas públicas. El Estado vende un porcentaje del capital de la empresa pública que se quiere privatizar, con el fin de obtener recursos económicos. Puede que la empresa ya estuviera cotizando; en caso contrario, la OPV permite sacarla a Bolsa con la difusión exigida. 6 Salida a bolsa de empresas privadas. Cuando una empresa decide salir a cotizar, es frecuente que, con carácter previo, sea necesario vender un porcentaje de su capital al público para alcanzar la difusión requerida, y para garantizar cierta liquidez en el futuro. Habitualmente uno o varios accionistas mayoritarios venden parte o la totalidad de su participación en la sociedad, obteniendo por ello unos ingresos. Venta de una participación significativa, cuando un accionista mayoritario o de control vende su participación en una sociedad cotizada. Oferta pública de venta o de suscripción Concepto (art. 30 bis 1 LMV): Una oferta pública de venta o suscripción de valores es toda comunicación a personas en cualquier forma o por cualquier medio que presente información suficiente sobre los términos de la oferta y de los valores que se ofrecen, de modo que permita a un inversor decidir la adquisición o suscripción de estos valores. Salvo los supuestos exceptuado por la LMV (art. 30 bis 1), no se podrá realizar una OPV o una OPS sin la previa publicación de un folleto informativo aprobado por la CNMV: Contenido del folleto y de su “resumen” (art. 27 LMV) Responsabilidad civil por los daños y perjuicios ocasionados a los adquirentes de valores como consecuencia de las informaciones falsas o la omisión de datos relevante del folleto (art. 28 LMV); integración del contenido del folleto en la reglamentación contractual 2. MERCADOS SECUNDARIOS OFICIALES (arts. 31 y ss LMV y Real Decreto 1310/2005, ) Son mercados de “negociación” (transmisiones derivativas de valores) para facilitar la liquidez de las emisiones e inversiones realizadas. Admisión de valores a negociación en un mercado secundario oficial: verificación previa de la CNMV de los “requisitos de idoneidad”+ acuerdo del órgano rector del mercado secundario concreto (art. 32 LMV 7 Idoneidad de la entidad emisora de los valores (constitución formal conforme a la legislación española, obtención de beneficios en los últimos ejercicios, suficiente difusión del capital social en caso de entidades societarias…) Idoneidad de los valores (representados en anotaciones en cuenta, libramente transmisibles, importe total mínimo de los valores cuya cotización se solicita, …) Cumplimiento de los requisitos de información: Folleto informativo de la emisión En España coexisten cuatro Bolsas tradicionales (Madrid, Barcelona, Valencia y Bilbao), con un mercado continuo basado en el Sistema de Interconexión Bursátil Español (SIBE). Cada una de las cuatro Bolsas es regida y administrada por una Sociedad Rectora, que es responsable de su organización y funcionamiento interno. Las Sociedades Rectoras son sociedades anónimas cuyos accionistas son exclusivamente sociedades y agencias de valores, y las entidades de crédito miembros de las Bolsas que lo soliciten. A su vez, las Sociedades Rectoras de las Bolsas son accionistas, a partes iguales, de la Sociedad de Bolsas, que se encarga de la gestión del Sistema de Interconexión Bursátil Español. LOS MERCADOS DE VALORES (II) Sistemas de contratación: reglas dictadas por la correspondiente Sociedad Rectora y aprobadas por la CNMV para la contratación de cada grupo 8 homogéneo de valores (sesiones y horarios, modo de realización de las ofertas, importe mínimo de las ofertas, conclusión de operaciones, determinación de precios oficiales…) Contratación en corro o en parquet (en el ámbito de una sola Bolsa; forma “residual” para valores de menor negociación, supone el 1% de la contratación total) Sistema de interconexión bursátil o mercado continuo: red informática de ámbito estatal a través de la que los intermediarios autorizados de las Bolsas pueden dar entrada a las órdenes de compra y venta y casar la demanda con la oferta de valores. Cotizan los valores que, siendo objeto de un volumen de negociación significativa (por volumen y frecuencia), esté admitidos a negociación en, al menos, dos Bolsas oficiales. La gestión le corresponde a la Sociedad de Bolsas (art. 50 LMV Sistemas de Compensación y Liquidación de Valores: “Sociedad (anónima) de Gestión de los Sistemas de Registro, Compensación y Liquidación de Valores” (Sociedad de Sistemas, nombre comercial Iberclear) art. 44 bis LMV. Esta sociedad se encarga de la llevanza de los Registros de anotaciones de los valores que cotizan en las Bolsas, en el Mercado de Deuda pública anotada y demás valores admitidos en mercados secundarios, así como de la compensación y liquidación de las operaciones realizadas en tales mercados. http://www.iberclear.es/Iberclear/home/home.htm http://www.iberclear.es/Iberclear/QuesOrg/QuesBME.asp MERCADO DE DEUDA PÚBLICA REPRESENTADA EN ANOTACION El aumento de las necesidades de financiación del Estado condujo a la creación en 1987, de un mercado de deuda pública cuyo organismo rector es el Banco de España y cuya característica más innovadora fue la desmaterialización de los títulos valores tradicionales, sustituyendo el soporte físico por anotaciones contables. Los instrumentos que se negocian en el Mercado de Deuda Pública en Anotaciones, pueden agruparse de la siguiente manera: 9 • Letras del Tesoro, emitidas a descuento por el Tesoro español, con vencimientos a 3, 6, 12 y 18 meses. • Bonos del Estado, emitidos por el Tesoro a un tipo de interés fijo, en forma de títulos al portador con vencimientos a 3 y 5 años. • Obligaciones del Estado, que tienen las mismas características que los bonos y sólo se diferencian en el plazo de vencimiento a 10, 15 ó 30 años. • Deuda pública emitida por las Comunidades Autónomas, otras empresas e instituciones públicas y organismos internacionales a los que pertenece España, así como los valores emitidos por el Banco Central Europeo y los bancos centrales nacionales. • Bonos segregables con vencimiento a 3, 5, 10, 15 y 30 años, que pueden segregarse en principal e intereses (cupones), y negociarse por separado. El Mercado de Deuda Pública en anotaciones es un mercado descentralizado con información centralizada. Los valores admitidos a negociación pueden ser objeto de contratación en alguno de los siguientes ámbitos: • Contratación bilateral, directamente o a través de brokers, por parte de los Titulares de Cuenta, actuando éstos en nombre propio o por cuenta de terceros (este ámbito de contratación es conocido como "segundo escalón"). • En el sistema de contratación electrónica de la Bolsa de Madrid. • Mediante la negociación directa entre los terceros con las entidades financieras, lo que se conoce como el "segmento minorista". • En las siguientes plataformas de contratación electrónica: o SEND o EUROMTS o ICAP o MTS SPA o LCH CLEARNET o SENAF La Ley del Mercado de Valores de 1988 asignó a la Central de Anotaciones (CADE) la llevanza del Registro Central de los valores admitidos a negociación en el Mercado de 10 Deuda Pública y la gestión de la compensación y liquidación de las operaciones que en él se realicen. De acuerdo con lo previsto en la Ley 44/2002, de 22 de noviembre, la creación de IBERCLEAR supone la asunción efectiva de todas las funciones de registro, compensación y liquidación del Mercado de Deuda Pública en Anotaciones en Cuenta. MERCADOS DE FUTUROS Y OPCIONES: MEFF Hasta el 9 de septiembre de 2013, MEFF Sociedad Rectora de Productos Derivados S. A. (MEFF) reunía la condición tanto de mercado secundario oficial como de entidad de contrapartida central (CCP)1 respecto de los instrumentos comprendidos en el segmento denominado Derivados Financieros (futuros y opciones). Para cumplir los requisitos de la normativa de EMIR (European Market Infrastructure Regulation, Reglamento (UE) 648/2012), ha sido necesario separar las actividades de mercado de las de CCP. Dicha separación se ha hecho trasladando la actividad de mercado de la antigua sociedad MEFF (entidad vigente hasta el 9 de septiembre de 2013) a una nueva sociedad. De esta manera hay dos sociedades, una nueva con el mercado, y la ya existente previamente, únicamente como CCP. La sociedad nueva que ha asumido las actividades de mercado se denomina MEFF Sociedad Rectora del Mercado de Productos Derivados (de forma abreviada, MEFF Exchange); y la hasta 1 En la negociación de valores, una Entidad de Contrapartida Central (ECC) se interpone entre el comprador y vendedor, siendo el comprador para cada vendedor y, viceversa, el vendedor para cada comprador. En este sentido, dos nuevos contratos son creados –entre la ECC y el comprador y la ECC y el vendedor- que reemplazan el contrato inicial entre los dos participantes en la transacción. En términos legales el proceso descrito anteriormente es descrito como novación. La principal función de una ECC es asumir riesgo. Sin embargo, esto no significa que desaparezca el riesgo de contraparte de un mercado, más bien gestiona el riesgo distribuyéndolo. Como resultado, la exposición al riesgo de crédito bilateral de los participantes del mercado es reemplazado por un riesgo de crédito estándar frente a la ECC. 11 ahora MEFF, que continúa con la actividad de CCP, ha cambiado su denominación a BME Clearing. La escisión en las dos sociedades es efectiva desde el 10 de septiembre de 2013. EL MERCADO AIAF DE RENTA FIJA AIAF es el mercado español de referencia para la Deuda Corporativa o renta fija privada integrado en Bolsas y Mercados Españoles (BME), la compañía que opera los mercados financieros españoles . Es un Mercado sometido al control y supervisión de las autoridades en cuanto a su funcionamiento y en materia de admisión a cotización de valores y difusión de la información. Ha experimentado un formidable desarrollo en las últimas décadas, dando lugar a las infraestructuras y plataformas necesarias para dar cauce a este mercado de financiación empresarial que hoy es uno de los más modernos, fluidos y transparentes del mundo. Corto plazo: • Pagarés de empresa Son activos con rendimiento implícito emitidos al descuento. Medio y Largo Plazo: • Bonos y Obligaciones Son básicamente lo mismo: un préstamo efectuado a la entidad emisora a cambio de una serie de flujos de interés establecidos explícitamente a lo largo de la vida del título. En general, podemos decir que son aquellos activos de renta fija cuyos plazos de vencimiento van desde los dos años en adelante. Así, para plazos inferiores a cinco años, estaríamos hablando de bonos y para vencimientos superiores, de obligaciones (aunque esta división no se respeta estrictamente). 12 Los flujos de interés (cupones) pueden ser fijos para toda la vida de los títulos o estar indexados a la evolución de alguna variable económica o índice, y pueden ser pagaderos anualmente o en periodos de tiempo inferiores. Un caso especial lo constituyen los bonos «cupón cero». Estas emisiones no pagan intereses de manera periódica, sino que los acumulan al vencimiento reembolsando al inversor un importe por encima del nominal del título. • Bonos Matador Los bonos Matador son emisiones de bonos u obligaciones en pesetas realizadas en el mercado español por entidades no residentes. Tuvo un fuerte desarrollo en el pasado, pero actualmente sus saldos van disminuyendo al no registrarse emisiones nuevas desde la introducción de la moneda única. • Cédulas hipotecarias Las cédulas hipotecarias son valores emitidos por entidades oficiales de crédito, cajas de ahorro, bancos privados, sociedades de crédito hipotecario y entidades cooperativas de crédito y se diferencian de otros activos de renta fija por las garantías que ofrecen respecto del pago de intereses y la amortización ya que están garantizadas por la totalidad de los préstamos hipotecarios que sus emisores tienen concedidos. Alemania dispone del mercado ( Pfandbriefe ) más voluminoso de este tipo de bonos conocidos también como “covered bonds”, orientado a la financiación de proyectos de obras públicas. • Emisiones titulizadas La titulización consiste en la conversión de una serie de flujos de caja, originados por un activo, en títulos o valores negociables en los mercados de capitales. Los primeros procesos de titulización, tal y como los conocemos hoy en día, comenzaron en Estados Unidos centrados en la titulización de activos hipotecarios. El proceso titulizador en España comenzó en la década de los 90. Hasta 1996 estuvo centrada en exclusiva en la emisión de bonos de titulización hipotecaria, bonos sobre activos hipotecarios. 13 En 1998 se amplía el conjunto de activos titulizables: créditos comerciales, préstamos personales, alquileres, los derechos futuros de cobro en concepto del peaje de las autopistas, y otros flujos que se titulizan frecuentemente en mercados más desarrollados que el nuestro, como son; leasing de automóviles, derechos de cobro por propiedad intelectual, etc.... • Participaciones preferentes Son valores de reciente aparición en nuestro mercado que se caracterizan principalmente por: • Conceder a sus adquirentes el derecho a recibir un flujo de interés fijo. • Los titulares de estos valores, en prelación de pagos, en caso de situaciones concursales, se sitúan por delante de las acciones ordinarias, aunque se mantienen por detrás de los obligacionistas de la sociedad. • Tienen carácter de deuda perpetua, aunque el emisor puede reservarse una opción de amortización anticipada total de la deuda, en unos plazos que suelen oscilar en el entorno de cinco años desde la fecha de desembolso. MERCADO DE FUTUROS DEL ACEITE DE OLIVA La negociación en el Mercado de Futuros del Aceite de Oliva (MFAO) se inició en enero de 2004, gestionado por la Sociedad Rectora de este mercado, que agrupa a la Junta de Andalucía, diversas entidades financieras y empresas del sector olivarero. En la actualidad es el único mercado establecido en España de productos derivados sobre subyacente no financiero (aceite de oliva), tras la desaparición del mercado de futuros y opciones sobre cítricos. Mercado de futuros del aceite de oliva V. EMPRESAS DE SERVICIOS DE INVERSIÓN 14 Fuentes de regulación: arts. 62 y ss LMV y normas de desarrollo (D 867/2001 sobre régimen jurídico de las ESI modificado por RD 364/ 2007. Vid las normas en http://www.cnmv.es/index.htm ) Son entidades financieras cuya actividad principal consiste en prestar servicios de inversión indicados en el art. 63 LMV, con carácter profesional, a terceros (art. 62 LMV). Pueden, también, realizar actividades complementarias y ser miembros de los mercados secundarios oficiales si lo solicitan. http://www.cnmv.es/inversores/esp/index.htm?html/con_or_home.html~orie ntacion3 Las actividades de servicios de inversión señaladas en el art. 63 LMV, están sometidas a reserva de tal forma que si alguna persona las realiza sin haber sido autorizada podrá ser sancionada (art. 64.7 LMV). OJO: LAS ACTIVIDADES DE INTERMEDIACIÓN PARA LA “INVERSIÓN” EN BIENES TANGIBLES NO ESTÁN SOMETIDAS A AUTORIZACIÓN NI SUPERVISIÓN con el riesgo que ello comporta; en su caso, los mecanismos jurídicos para la defensa de esos inversores son los generales de protección de consumidores y usuarios. Han de ser, necesariamente, SSAA o SSRRLL, con una estructura interna establecida en LMV que, entre otras, exige que las acciones en su caso sean nominativas, que se comuniquen las adquisiciones de participaciones significativas en el capital social, que su órgano de admon sea Consejo (con 5 ó 3 miembros mínimo, respectivamente) integrado por personas de especial honorabilidad; que las modificaciones estatutarias sean autorizadas. Para acceder a la actividad han de obtener autorización del Ministro de Economía a propuesta de la CNMV según el procedimiento y los requisitos previsto en los arts. 66 y ss LMV y estar inscritas en el Registro de la CNMV Clases (art. 64 LMV), atendiendo a los servicios y actividades complementarias que pueden realizar se distingue entre: Sociedades de valores (art. 64.2 LMV) Agencias de valores (art. 64.3 LMV) Sociedades gestoras de carteras (art. 64.4 LMV) Empresas de asesoramiento financiero (art. 64.5 LMV) Entidades de crédito “habilitadas” (art. 65 LMV) 15 VI. PROTECCIÓN DEL INVERSOR Y NORMAS DE ACTUACIÓN FONDO DE GARANTÍA DE INVERSIONES (art. 77 LMV y RD 948/2001 sobre sistemas de indemnización de inversores y Real Decreto 1642/2008, de 10 de octubre ) Entidad sin personalidad jurídica que asegura a los inversores, hasta el máximo determinado reglamentariamente (100 mil euros), frente al riesgo de indisponibilidad de las cantidades o los valores que hubiera confiado a una entidad que no puede entregarlos por estar declarada en concurso judicial o en estado de dificultad financiera declarada por la CNMV (funciones similares al Fondo de Garantía de Depósitos) La Sociedad gestora del Fondo de Garantía de Inversiones colabora con la CNMV en las tareas de supervisión, inspección y sanción de las ESI La adhesión al Fondo es obligatoria para las ESI que deberán aportar anualmente una cantidad en función de los ingresos brutos por comisiones, nº de clientes, y los capitales o valores e instrumentos financieros depositados NORMAS DE CONDUCTA (arts. 78 y ss LMV). Cuantas personas o entidades ejerzan, de forma directa o indirecta, actividades relacionadas con los mercados de valores, deberán respetar las siguientes normas de conducta: Las contenidas en la LMV, título VII, arts. 78 y ss Los Códigos de conducta que apruebe el Gobierno a propuesta de la CNMV Las contenidas en sus propios reglamentos internos de conducta 1. Normas generales de conducta El código de conducta de los intermediarios del mercado de valores establece para éstos las siguientes obligaciones: Actuar de forma diligente y de buena fe, en interés de los clientes. Realizar una gestión ordenada y prudente. 16 Tener a los clientes identificados y mantenerlos siempre bien informados. Dar absoluta prioridad al interés del cliente, y procurar a todos un trato homogéneo: si surgiera un conflicto de interés entre distintos clientes, no se deberá favorecer a ninguno de ellos en particular. Al recibir las órdenes, el intermediario las ejecutará o las hará llegar a la entidad encargada de su ejecución, con la mayor celeridad posible. No se provocará una evolución artificial de las cotizaciones en beneficio propio o ajeno. Nunca se debe multiplicar innecesariamente (sin beneficio para el cliente) el número de transacciones. El intermediario no podrá atribuirse a sí mismo uno o varios valores cuando tenga un cliente que los haya solicitado en idénticas o mejores condiciones. No se podrá anteponer la venta de valores propios a los de sus clientes, en el caso de que uno de ellos haya ordenado vender un valor en idénticas o mejores condiciones. Si dispone de "información privilegiada" deberá abstenerse de realizar, ya sea de forma directa o indirecta, cualquier tipo de operación sobre los valores a los que se refiera, así como comunicarla a terceros, o recomendar la compra o venta de dichos valores. http://rdmf.wordpress.com/2006/10/29/%c2%bfque-es-elinsider-trading/ Además, las ESI deben elaborar un reglamento interno de conducta en el que se delimite cómo deben actuar los consejeros, directivos, empleados y apoderados de la empresa cuando operen ellos mismos en el mercado. Estos reglamentos tienen la finalidad de que se respeten los principios generales de conducta comentados. 2.Normas de conducta en la gestión de carteras Las normas de conducta específicas de la actividad de gestión de carteras son aplicables sea cual sea la entidad que la realice (sociedad o agencia de valores, sociedades gestoras de carteras). 17 El contenido del contrato de gestión de carteras marca el alcance de los servicios que la entidad realizará para el cliente. En él deben reflejarse las preferencias de riesgo, los criterios de inversión, la relación concreta y detallada de las operaciones y productos sobre los que se autoriza la gestión, y los objetivos del cliente respecto a su inversión. Los gestores deberán invertir el patrimonio de cada cliente según su mejor juicio profesional, pero siempre dentro de los criterios generales de inversión del contrato. Sólo podrán desviarse de dichas pautas en supuestos excepcionales, como en el caso de que se produzcan incidencias imprevistas en la contratación. En estos casos, el gestor siempre debe informar con detalle a los clientes. El gestor debe tener en cualquier momento identificados cuáles son los valores, el efectivo y las operaciones en curso de cada uno de los clientes, no pudiendo mezclarlas con las de otros clientes o con las de la sociedad gestora. Por ello, las cuentas de los valores y del efectivo deberán estar identificadas en el contrato que se firme o en sus anexos. Las cuentas deben ser individuales y a nombre del cliente. Cuando firma un contrato de gestión de carteras, el inversor otorga a la entidad poderes de disposición sobre sus cuentas de valores y de efectivo. El cliente puede decidir en qué entidad desea abrir tales cuentas: no es imprescindible que lo haga en la entidad con la que opere la propia gestora o en la que ésta le recomiende. Si el cliente otorga un poder específico, puede ser la entidad gestora la que contrate las cuentas de depósito de valores y de efectivo (pero siempre a nombre del cliente). Las cuentas de efectivo deberán estar abiertas en general en entidades de crédito Otras Normas de conducta contenidas en la LMV dirigidas a quienes presten servicios de inversión: Establecer “murallas chinas” que impidan el flujo de información reservada o privilegiada entre las secciones de la empresa (art. 83) Abstenerse de preparar o realizar prácticas que falseen la libre formación de precios (art. 83 ter) Comunicar operaciones sospechosas (art. 83 quater) 18 Normas de conducta contenidas en la LMV dirigidas a los emisores de valores: DEBERES DE TRANPARENCIA (arts. 35, 53, 82, 116, 116 bis y 117 LMV, entre otras). Los emisores de valores: deben hacer públicas (mediante la CNMV), con periodicidad variable, informaciones sobre su situación patrimonial y financiera, la composición y estructura de sus órganos de gobierno y su capital social y las variaciones que se experimenten (adquisiciones de participaciones significativas) Deben comunicar inmediatamente al mercado (mediante la CNMV) todo hecho o decisión que pueda afectar “razonablemente” a un inversor para adquirir o transmitir valores y que, por tanto, pueda influir de forma sensible en la cotización de los valores (información “relevante”, art. 82) DEBER DE RESERVA: Obligación de tomar medidas que impidan que se filtre información de operaciones jurídicas o financieras en periodo de estudio que pudieran influir de manera apreciable en la cotización de valores o instrumentos financieros (art. 83 bis) VII. INSTITUCIONES DE INVERSIÓN COLECTIVA Las IIC agrupan capitales de diferentes sujetos para invertirlos en los mercados de valores y gestionarlos de manera conjunta y profesional, disminuyendo los riesgos de la inversión mediante la diversificación de la cartera. El rendimiento para el inversor depende de los resultados globales conseguidos. Regulación: Ley 35/2003 de IIC La inversión colectiva ha de realizarse imperativamente a través de: Sociedades de inversión colectiva (SSAA) Fondos de inversión colectiva (comunidades de bienes sin personalidad jurídica que son gestionadas por sociedades gestoras) Para tutelar los intereses de los inversores (accionistas y partícipes, respectivamente) ambas formas de inversión colectiva están sometidas a requisitos de transparencia sobre los hechos y actos que puedan influir en la apreciación del valor de sus patrimonios, publicidad de hechos relevantes; de liquidez y diversificación del riesgo. Con la misma finalidad, están obligadas a definir previamente el perfil de inversión y reflejarlo, con los demás datos, en el folleto informativo. 19 VIII. COMISIÓN BURSÁTIL Contrato que liga a los compradores o vendedores de valores con el miembro del mercado intermediario encargado de realizar la correspondiente transacción Regulación: arts. 244 y ss. C. de c. y LMV. Régimen de la Comisión con importantes especialidades: Art. 39 LMV: comisión o contrato “forzoso” para el comisionista (miembro de un mercado secundario oficial) que sólo podrá rehusar el encargo si no se le acredita la titularidad de los valores (comisiones de venta) o no se le hace “provisión de fondos” (comisiones de compra) No es precisa la autorización del comitente para la realización de operaciones de signo contrario por cuenta de dos clientes o para las de “autoentrada” siempre que se realicen “en condiciones de mercado” Art. 41 LMV: La comisión de compra o venta de valores es SIEMPRE, a diferencia de lo establecido en el C. de c., DE GARANTÍA, pues el intermediario responde ante el cliente del buen fin de la operación (entrega de valores o pago del precio) Art. 42 LMV: la “comisión” o remuneración es, por regla general, libre aunque no puede exceder de las tarifas máximas fijadas por las ESI comunicadas a la CNMV IX. COMPRAVENTA DE VALORES Sin regulación específica en la LMV, es un contrato regido por las reglas generales del dº de obligaciones y contratos y las especialidades derivadas de la negociación y contratación en un mercado secundario (LMV) Perfección del contrato: contrato consensual en el que oferta y aceptación se realizan en el “mercado” de acuerdo con el sistema de contratación establecido (oral en el “corro” o informático en el “mercado contínuo”) La traditio o entrega se produce mediante el régimen de anotación en cuenta (art. 9 LMV y Real Decreto 116/1992, de 14 de febrero, sobre representación de valores por medio de anotaciones en cuenta y compensación y liquidación de operaciones bursátiles) Obligatoriedad de la contratación por medio de los “miembros del mercado” 20 Tipicidad normativa de los contratos (normas y circulares de los órganos rectores de los mercados) Consumación del contrato no de forma individualizada sino a través de mecanismos multilaterales de compensación y liquidación de operaciones entre los miembros del mercado (Sociedad de Sistemas). El órgano rector del mercado podrá realizar compras o ventas de reemplazo (cumplimiento forzoso) en caso de incumplimiento de las correspondientes obligaciones (de entrega o pago) por el miembro del mercado X. PRÉSTAMO DE VALORES Regulación: art. 312.2 C. de c. y 36 LMV y Orden Eco/764/2004 de 1 de marzo Finalidad del contrato: Utilización de los valores prestados para su enajenación, para realizar un nuevo préstamo o para servir de garantía en una operación financiera (“uso” del bien objeto de préstamo) Rasgos fundamentales: RESPECTO DE SU OBJETO: Sólo podrán ser objeto del préstamo valores que por su frecuente negociación y liquidez, permitan, en su caso, readquirirlos y proceder a su devolución (deben ser calificados como aptos por las Sociedades Rectoras de las Bolsas y comunicada su calificación a la CNMV) Los valores entregados deberán pertenecer al prestamista y hallarse en su poder en virtud de operaciones YA LIQUIDADAS a la fecha de perfección del contrato de préstamo Los valores han de estar libres de toda carga y gravamen El prestamista o el prestatario ha de ser una ESI o entidad de crédito para asegurar la intervención en la operación de un miembro del mercado El contrato de préstamo, que no podrá tener una duración superior a un año, ha de inscribirse en el correspondiente registro de anotaciones (Sociedad de Sistemas) Durante la vigencia del contrato, salvo pacto en contrario, los derecho económicos derivados de los valores prestados corresponderán a su titular (el prestamista) La operación de préstamo deberá ser inscrita en el correspondiente registro de anotaciones, requisito imprescindible para la ulterior disposición (uso) de los valores prestados 21 22