Café y Negocios - 290611

Anuncio

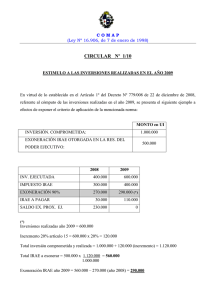

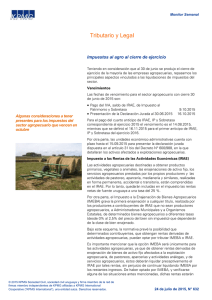

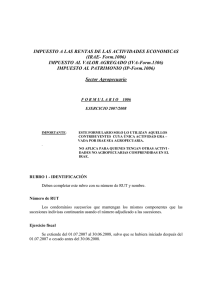

10 c&n el observador Miércoles 29 de junio de 2011 profesionales impuestos y legales ¿ Qué impuestos debe pagar el agro hoy? Tributos. Mañana cerrarán su ejercicio económico quienes desarrollan actividades agropecuarias Por Cr. Luis. E fabregat Especial para El Observador las claves N nn os parece oportuno en esta entrega repasar los gravámenes a las ganancias y al patrimonio a los que está sujeto el sector agropecuario, dado que el 30 de junio es la fecha en la cual la mayoría de los contribuyentes del sector agropecuario cierran su ejercicio económico, tomando en cuenta la notoriedad que han tomado últimamente los tributos que alcanzan a dicho sector. Por este motivo, repasaremos en grandes líneas los principales gravámenes a los que debe hacer frente. nn Impuesto a las ganancias Las actividades agropecuarias destinadas a obtener productos primarios, vegetales o animales, así como la prestación de servicios agropecuarios y la enajenación de activo fijo agropecuario, están comprendidas en el Impuesto a las Rentas de las Actividades Económicas (IRAE). Este impuesto grava a las rentas netas de fuente uruguaya a una tasa del 25%. Por otra parte, el Impuesto a la Enajenación de Bienes Agropecuarios (IMEBA) grava la primera enajenación a cualquier título, realizada por los productores, a quienes se encuentren comprendidos en el IR AE, a administraciones municipales y a organismos estatales, de determinados bienes agropecuarios, a una tasa que dependiendo del bien será como máximo del 1,5%, 2% o 2,5%, la cual se aplica al precio del bien enajenado sin impuesto. Bajo este esquema, el contribuyente que obtenga rentas agropecuarias tiene la opción de tributar IMEBA o IRAE siempre y cuando no esté comprendido nn dentro de las limitaciones establecidas por el art. 9 del Decreto 150/007 que menciona casos de inclusión preceptiva. Entre ellas, las ventas del período no deberán superar los 2.000.000 de UI, o la superficie explotada no deberá superar las 1.250 Hás. con índice CONEAT 100. Para el caso de las agroindustrias el porcentaje de los ingresos correspondientes a la actividad industrial no deberá superar el 75% de los ingresos totales del período. Si no se alcanza dicho porcentaje, se deberá tributar IRAE por los ingresos generados por la actividad industrial, e IMEBA por los ingresos generados por la actividad agropecuaria. Ex isten cont ribuyentes La opción de IRAE o IMEBA está limitada para ciertas actividades en diferentes condiciones agropecuarios que no tienen el derecho a opción, por lo cual tributa rá n preceptiva mente IRAE. Ellos son: las sociedades anónimas, las sociedades en comandita por acciones, los establecimientos permanentes de no residentes, los entes autónomos y ser vicios descentralizados que integran el dominio industrial y comercial del Estado, los fondos de inversión cerrados de crédito y los fideicomisos (con excepción de los de garantía), comprendidos en el art. 3 lit. A de la Ley 18083. Por las rentas provenientes de servicios agropecuarios y de ventas de activo fijo agropecuario no se podrá realizar opción, por lo que estarán alcanzadas por el IRAE en todos los casos, aún cuando se opte por IMEBA por los restantes ingresos. No obstante, dichas rentas están exoneradas siempre y cuando no excedan las 300.000 UI (valuadas a cotización vigente al cierre de ejercicio), para quienes hayan optado por tributar IMEBA por las restantes rentas agropecuarias. Impuesto al Patrimonio (IP) El artículo 16 de la Ley N° 17.345 IRAE Agropecuario. Incluye a las actividades agropecuarias destinadas a obtener productos primarios, vegetales o animales, así como la prestación de servicios agropecuarios y la enajenación de activo fijo agropecuario. Imeba. Grava la primera enajenación a cualquier título, realizada por los productores y a quienes se encuentren comprendidos en el IRAE, entre otros. IP. El patrimonio afectado a las explotaciones agropecuarias está exonerado de IP, salvo para SA con acciones al portador y para empresas no residentes. exoneró de IP, a partir del ejercicio 2001, el patrimonio afectado a las explotaciones agropecuarias; sin embargo, el artículo 50 de la Ley 18.083 de Reforma Tributaria estableció que la exoneración consagrada en el mencionado artículo 16 no sea de aplicación cuando sean entidades residentes y tengan el total del patrimonio representado por títulos al portador o sean entidades no residentes, salvo cuando se trate de personas físicas. l Material elaborado por el Departamento Legal y Tributario de KPMG * Lfabregat@kpmg.com