Autofinanciación - nexus corporate

Anuncio

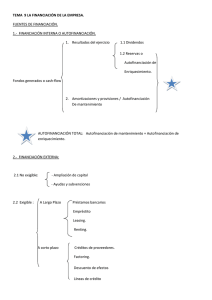

Hipólito Alvarez Consejero Delegado de Nexus Corporate Autofinanciación Este concepto que, en los últimos años, por parte de muchas empresas se tenía algo aparcado, casi en un segundo plano de la planificación financiera, surge de nuevo con fuerza. Las restricciones en la concesión de créditos por las entidades financieras y el endurecimiento de las condiciones cuando se conceden, hace que, en bastantes casos, la única vía de aportación de fondos sea interna. Resulta claro que en éste camino de financiación propia caben dos opciones: aportaciones de capital o generación de excedentes por el desarrollo de la actividad. Es éste segundo canal de inyección de fondos en el que profundizaremos en éstas líneas. Podemos distinguir entre autofinanciación por enriquecimiento (autofinanciación propiamente dicha) y autofinanciación por mantenimiento. La primera está formada por los beneficios retenidos, es decir, por las distintas cuentas de reservas que suponen efectivamente un incremento del neto patrimonial. La segunda está integrada por los fondos de amortización, las previsiones y las provisiones que se dotan para mantener intacto el neto patrimonial; estos recursos financieros, en tanto no se apliquen a la finalidad concreta para que han sido dotados pueden ser empleados por la empresa para destinos de inversión o pagos corrientes, con la prudencia dictada por el grado de liquidez que exija la ocurrencia de las eventualidades que originaron su dotación. Una de las decisiones más importantes de la empresa es la relativa a la distribución de dividendos y, por tanto, lo concerniente a la autofinanciación. En ésta decisión influyen multitud de aspectos y han de sopesarse ventajas e inconvenientes. Los accionistas o propietarios habrán de determinar si prefieren mayores dividendos (liquidez) o, por el contrario, una mayor acumulación de riqueza (solidez) que favorezca las expectativas de la unidad económica. Cabe destacar que no son éstos conceptos contrapuestos, dado que la menor rentabilidad en el presente va a compensarse con ganancias de capital en el futuro. La autofinanciación permite a la empresa disfrutar de mayor autonomía y libertad de acción frente a la solicitud de fondos bancarios (requisitos de solicitud, limitaciones de uso, requerimientos de información, garantías, etc.). La retención de beneficios no implica carga financiera explicita, sin embargo lleva asociado un coste de oportunidad, por lo que la empresa debe obtener un rendimiento al menos igual al que se hubiera recibido invirtiendo dichos beneficios fuera de la Sociedad. Habrá de prestarse especial atención a la rentabilidad de las inversiones que se acometan con este tipo de fondos, pues en ocasiones puede cederse a la tentación del engañoso argumento de “por poco que renten siempre será mejor que tenerlos en caja”. Los fondos obtenidos y retenidos por la Compañía lo son para emplearlos a cambio del umbral mínimo de rentabilidad fijado por los accionistas. La ausencia de coste financiero explicito no ha de suponer una relajación en los niveles de rentabilidad exigibles a toda inversión. Teniendo en cuenta hacia donde soplan los vientos crediticios y el temporal que se avecina, ésta será la vía fundamental de obtención de recursos financieros a largo plazo para las pequeñas y medianas empresas, debiendo gestionarse y administrarse con un buen conocimiento de sus implicaciones.