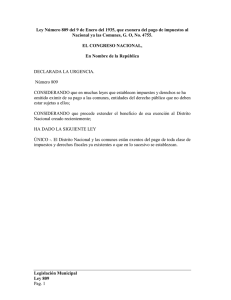

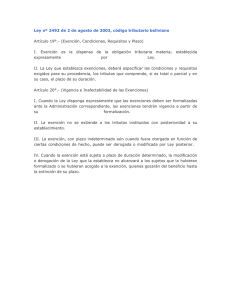

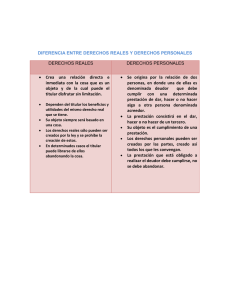

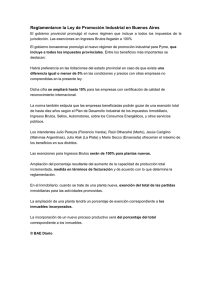

Proyecto de Ley de Regímenes de Exenciones y no Sujeciones del

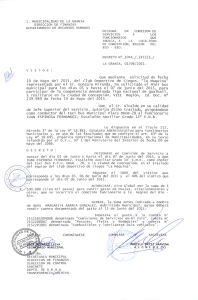

Anuncio