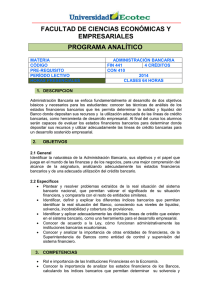

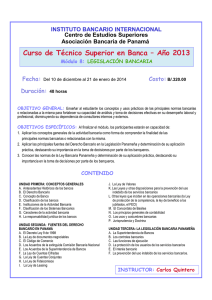

Crisis bancarias, factores causales y

Anuncio