Aspectos Sobresalientes Contenido

Anuncio

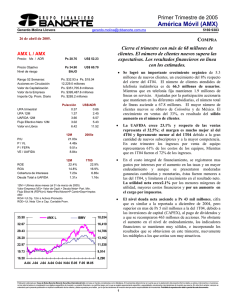

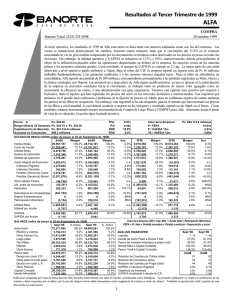

Abril 29, 2004 Clave: www.alfa.com.mx ALFAA Aspectos Sobresalientes ALFA Fujo de Efectivo ► Durante el primer trimestre de 2004 (1T04), inició la separación de Hylsamex con la distribución de CPOs equivalentes al 39% de las acciones de ella. Los CPOs se registraron y empezaron a cotizar el 25 de Feb. de 2004. ALFA todavía mantiene el 51% de Hylsamex y planea distribuirlo de la misma forma durante el 1T05. (US$ Millones) 150 155 157 141 151 ► Operativamente, el 1T04 fue mejor para ALFA que el trimestre previo (4T03). ► Los resultados de Alpek, la subsidiaria petroquímica, mostraron mejoría después de meses de debilidad, gracias a menores costos y mayor eficiencia productiva. 1T03 2T03 3T03 4T03 1T04 ► Nemak, la subsidiaria en la industria de autopartes de aluminio, también tuvo un buen desempeño durante el 1T04. El volumen se incrementó 14% y el Flujo de Efectivo (Utilidad de operación más depreciaciones y amortizaciones) creció casi 10%, ambos en comparación con el 4T03. ► Sigma, la compañía de alimentos, reportó buenos números en el 1T04 aunque sus utilidades y Flujo de Efectivo fueron menores que los de 4T03 debido a problemas con el abastecimiento de materias primas de pollo en los Estados Unidos. Se recurrió a materias primas de mayor costo, lo que impactó los márgenes. Ya se han tomado diversas acciones para enfrentar esta situación y obtener mejores de utilidades. ► Por su parte, Hylsamex, la subsidiaria en la industria del acero, tuvo un extraordinario trimestre, al tomar ventaja de una mejoría en las condiciones de la industria, que le permitió aumentar precios con el consecuente impacto positivo en las utilidades y el Flujo de Efectivo. Los resultados de Hylsamex se reportan como “Operaciones Discontinuadas”, en renglones especiales de los estados financieros de ALFA. ► Además, los resultados de ALFA del 1T04 ya reflejan los efectos del nuevo boletín Contenido • • • • • • • • • Aspectos Sobresalientes Resumen Resultados Consolidados Alpek Sigma Nemak Hylsamex Compañía Asociada Anexos Pág. 1 2 4 9 12 15 17 19 C-15 “Deterioro de Activos de Largo plazo y su Disposición”. Por este motivo, se realizó un cargo por el equivalente a Ps. 1,030 millones. Esta es una partida contable que no implica desembolso de efectivo. ► La utilidad neta mayoritaria de ALFA en el 1T04 ascendió a Ps. 207 millones, 0.36 pesos por acción. Información financiera no auditada. Las cifras de este reporte están expresadas en pesos ($) de Marzo 31, 2004 o en dólares (US$), tal como se indica. Donde es aplicable, las cifras en pesos fueron convertidas a dólares utilizando el tipo de cambio promedio de cada mes en el cual se llevaron a cabo las transacciones. Las comparaciones en pesos están expresadas en términos reales, es decir, una vez descontada la inflación. Los indicadores financieros se calculan en dólares. RESUMEN La primera etapa de la separación de Hylsamex se implementó exitosamente. Tal y como se anunció el 19 de enero de 2004, ALFA solicitó y luego obtuvo autorización de la asamblea de accionistas para proceder a separar a Hylsamex. El primer paso se tomó el 25 de febrero, cuando ALFA distribuyó entre sus accionistas CPOs que representan el 39% de la propiedad de Hylsamex. Los CPOs fueron listados en la Bolsa Mexicana de Valores y empezaron a cotizarse inmediatamente. ALFA mantiene el 51% de la propiedad de Hylsamex y tiene la intención de distribuirlo a sus accionistas de manera similar durante el primer trimestre de 2005. Después de que esto se realice, ALFA habrá separado a Hylsamex por completo y se concentrará en sus operaciones petroquímicas, de alimentos y de autopartes de aluminio. Mientras Hylsamex siga siendo una subsidiaria de ALFA, sus resultados serán tratados como una “Operación Discontinuada”, de conformidad con lo establecido por el boletín mexicano de principios de contabilidad C-15 “Deterioro de Activos de Largo Plazo y su Disposición”, similar al IAS 36, emitido por el “International Accounting Standards Board”. De acuerdo al mismo, los estados financieros de ALFA reportan los resultados de Hylsamex en una forma resumida. En el Estado de Resultados, un nuevo renglón denominado “Resultados de Operaciones Discontinuadas” muestra la utilidad o pérdida neta de Hylsamex en un periodo dado. En el Balance General de ALFA, nuevos renglones presentan los activos y pasivos circulantes y de largo plazo de las “Operaciones Discontinuadas”. Para propósitos de facilitar la comparación, se ha reestablecido la información financiera correspondiente a trimestres anteriores. No obstante, mientras se lleva a cabo la segunda etapa de la separación de Hylsamex, el reporte trimestral de ALFA incluirá el Apéndice G, cuya intención es proporcionar al lector información financiera de Hylsamex más detallada, de tal manera que los inversionistas puedan continuar dando seguimiento al desempeño de la subsidiaria. Los resultados mejoraron durante el 1T04. En general, los resultados de ALFA en el 1T04 mejoraron en comparación con el trimestre anterior. Se reportaron mejores ingresos y utilidades, Deuda Neta a Flujo de Efectivo debido principalmente a mejores condiciones en las industrias (Veces) en que se opera, y mayor eficiencia operativa. 2.16 2.08 2.04 2.22 2.04 1T03 2T03 3T03 4T03 1T04 * Flujo Trimestral A nualizado Por ejemplo, Alpek aumentó sus márgenes gracias a ahorros en los costos y mayor eficiencia. Nemak vendió cantidades adicionales de productos durante el trimestre, debido a una mayor demanda de sus clientes en la industria americana de automóviles. Sigma también registró buenos resultados, aunque menores que los del estacionalmente alto 4T03, debido a problemas con el abastecimiento de materias primas de pollo, causados por la aparición de fiebre aviar que afectó a la industria avícola de los Estados Unidos por algún tiempo durante el trimestre. Como resultado de lo anterior, ALFA reportó ingresos de US$ 1,159 millones, 8% superiores que los US$ 1,075 2 millones reportados en el 4T03 y también 9% mayores que los US$ 1,061 millones del 1T03. En lo concerniente al Flujo de Efectivo, ALFA reportó US$ 151 millones durante el 1T04, 7% superior a los US$ 141 millones del 4T03 y similar a lo reportado en el 1T03, que fue de US$ 150 millones. ALFA dio inicio a su programa de inversiones del año, desembolsando US$ 39 millones durante el 1T04. La mayor parte de los recursos se utilizó para expandir la capacidad de producción de Sigma y Nemak, así como para la expansión de poliestireno expandible (EPS) de Alpek. El resto fue usado para el normal reemplazo de activos en varias de las subsidiarias. El 24 de marzo pasado, la Asamblea de Accionistas de ALFA aprobó el pago de un dividendo en efectivo equivalente a 7.5 centavos de dólar por acción. El dividendo total ascendió a US$ 43.5 millones y empezó a pagarse el 1º de abril pasado. La deuda neta de ALFA al cierre del 1T04 ascendió a US$ 1,236 millones, US$ 13 millones menos que la del cierre del trimestre previo. La condición financiera siguió siendo muy sana, con una cobertura de intereses de 8.3 veces y una razón de deuda neta de caja a Flujo de Efectivo de 2.0 veces durante el 1T04. ALFA reportó una utilidad neta mayoritaria de Ps. 207 millones, o 34 centavos de peso por acción. La utilidad neta mayoritaria del trimestre fue impactada favorablemente por el RIF positivo y por los resultados de las Operaciones Discontinuadas, principalmente. Por otra parte, el efecto del Boletín de Contabilidad C-15 significó una reducción de la utilidad neta mayoritaria del período. 3 RESULTADOS CONSOLIDADOS a) Ingresos: Durante el 1T04, ALFA reportó ingresos más elevados que los del 4T03 y los del 1T03. Lo anterior se debió a un pequeño aumento de volumen de ventas, además de aumentos en los precios de varias líneas de productos. Los detalles se proporcionan en la Tabla 1. Tabla 1 Volumen y Precios 1T04 vs. (%) 4T03 1T03 Volumen total 1 2 Volumen nacional -4 12 Volumen de ventas en el extranjero 8 -9 Precio promedio pesos 5 5 Precio promedio dólares 7 7 El volumen de ventas creció 1% durante el 1T04 en comparación con el 4T03. Esto se debió a mayores ventas de partes automotrices de aluminio y resinas de PET, mientras que las ventas de PTA se mantuvieron en línea y las de alimentos descendieron por razones estacionales. En comparación con el 1T03, el volumen de ventas del primer trimestre de 2004 fue 2% superior, gracias a mejores ventas de alimentos, en particular productos lácteos, y auto partes de aluminio, mientras que las ventas de petroquímicos fueron ligeramente inferiores. En relación con los precios de venta, el promedio se incrementó en 7% en dólares en el 1T04 con relación tanto con el trimestre anterior, como con el mismo trimestre de 2003. Como se ha explicado en reportes anteriores, Alpek ha venido implementando aumentos de precios en varias líneas de productos, tratando de pasar al mercado incrementos en los costos de materias primas. Sigma también ha aumentado precios en los períodos en análisis, para responder a presiones de costos derivadas de un tipo de cambio del peso contra el dólar menos fuerte, que ha impactado sus costos de materias primas. Como resultado de las mayores ventas en volumen y los precios de venta promedio más elevados, tal y como se muestra en la Tabla 2, los ingresos de ALFA durante el 1T04 crecieron 8% y 9%, respectivamente, en dólares, en comparación con los ingresos de 4T03 y 1T03. También merece la pena llamar la atención a los esfuerzos adicionales realizados por ALFA en los mercados del extranjero, de donde derivó el 46% de los ingresos en el 1T04, porcentaje que se compara con el de 42% obtenido en el 4T03. Sin embargo, el porcentaje de ventas extranjeras del 1T04 es todavía menor que el del 1T03, que fue de 48%, gracias a ventas de exportación de PTA superiores a lo normal realizadas en aquel trimestre. Para propósitos de calcular las ventas en el extranjero, ALFA suma a sus exportaciones desde México, las ventas de sus empresas fuera del país, principalmente Nemak Canadá y DAK Americas, así como las subsidiarias de Sigma en Centroamérica y el Caribe. 4 Tabla 2 Ventas 1T04 vs. (%) 1T04 Millones de pesos Millones de dólares Nacionales (en millones de dólares) Nacionales (en millones de pesos) En el extranjero (en millones de dólares) En el extranjero / total (%) 4T03 1T03 4T03 1T03 12,949 12,272 12,062 6 7 1,159 1,075 1,061 8 9 624 618 552 1 13 6,973 7,054 6,279 (1) 11 535 457 508 17 5 46 43 48 b) Utilidad de operación y margen. Flujo de Efectivo: La utilidad de operación de ALFA en los períodos relevantes se muestra en la Tabla 3. Como se puede observar, la compañía obtuvo un aumento de 13% en dólares en este renglón en el 1T04 en comparación con el trimestre previo. Lo anterior se explica por varios factores. Primero, Nemak obtuvo un volumen de ventas más elevado, que le permitió incrementar sus utilidades. Segundo, Alpek pudo reducir algunos de sus costos e incrementar la eficiencia de los negocios de PET y fibras. Tercero, el negocio de plásticos y químicos de Alpek tuvo un buen desempeño durante el trimestre. En relación con el 1T03, la utilidad de operación de este trimestre fue 4% inferior en dólares, debido principalmente a los resultados del negocio petroquímico en general, que todavía están por debajo de los niveles de aquel período. Tabla 3 Utilidad de Operación, Márgenes y Flujo de Efectivo 1T04 vs. (%) 1T04 4T03 1T03 4T03 1T03 Utilidad de Operación Millones de pesos 1,159 1,048 1,231 11 (6) Millones de dólares 104 92 108 13 (4) Margen (%) 9.0 8.5 10.2 1,688 1,608 1,709 5 (1) 7 0 Flujo de Efectivo Millones de pesos Millones de dólares 151 141 150 Margen (%) 13.0 13.1 14.2 El aumento en la utilidad de operación del 1T04 impactó favorablemente al Flujo de Efectivo, que se elevó a US$ 151 millones, 7% superior a los US$ 141 millones del 4T03 y justo arriba de los US$ 150 millones del 1T03. c) Resultado Integral de Financiamiento (RIF): Durante el 1T04, ALFA reportó un RIF positivo en la cantidad de Ps. 28 millones. Esta cifra se compara con un RIF negativo de Ps. 350 millones para el 4T03, el cual estuvo fuertemente influído por pérdidas cambiarias originadas por la devaluación del peso contra el dólar que tuvo lugar en dicho período. El RIF del 1T03 también fue negativo en la cantidad de Ps. 616 millones, afectado también por pérdidas cambiarias. 5 Tabla 4 Resultado Integral de Financiamiento Millones de Pesos 1T04 vs. (%) 1T04 Gastos financieros Productos financieros 4T03 (233) 1T03 (288) 4T03 1T03 (293) 19 20 (33) 28 41 42 (32) (205) (247) (251) 17 18 Resultado cambiario 56 (294) (559) 119 110 Ganancia monetaria 183 130 169 41 9 (7) 61 25 (111) (126) 28 (350) (616) 108 105 Gastos financieros netos RIF capitalizado Resultado integral de financiamiento El RIF del 1T04 incluye gastos financieros netos por Ps. 205 millones, 17% inferiores que los Ps. 247 millones reportados en el 4T03, así como 18% menores que los Ps. 251 millones del 1T03. El costo promedio de los pasivos de ALFA ascendió a 4.6% en el 1T04, cifra que se compara contra la de 5.3% que se devengó en el 4T03 y la de 5.3% del 1T03. Como se ha explicado en reportes anteriores, los movimientos del tipo de cambio del peso contra el dólar producen pérdidas o ganancias cambiarias en los períodos en que ocurren. En trimestres recientes, el tipo de cambio ha experimentado una considerable volatilidad. Durante el 1T04, el peso ganó 0.7% frente al dólar y ALFA registró una utilidad. Esto contrasta con las pérdidas que se registraron tanto en el 4T03 como en el 1T03, cuando el peso perdió 2.8% y 4.4% respectivamente. Las pérdidas y ganancias cambiarias son partidas virtuales en los períodos en que se reconocen. d) Resultado de operaciones discontinuadas: Debido a la decisión de separar a Hylsamex, ALFA reconoce los resultados de esta subsidiaria como “Operaciones Discontinuadas” (ver explicación en la página 2). Como tal, durante el 1T04, ALFA obtuvo una utilidad neta de Ps. 702 millones, correspondiente al resultado neto de Hylsamex. Esta cifra se compara con pérdidas de Ps. 644 millones durante el 4T03 y de Ps. 396 millones correspondiente al 1T03. La utilidad neta de Hylsamex del 1T04 se vió fuertemente influída por los excelentes resultados operativos que se alcanzaron en el trimestre, mismos que se explican en una sección posterior de este reporte. e) Resultados de afiliadas no consolidadas: En el 1T04, ALFA reportó una utilidad de Ps. 28 millones correspondiente a su participación en los resultados de compañías afiliadas no consolidadas. Esta cifra se desglosa como sigue: Onexa (Alestra): Ps. 5 millones; otras: Ps. 23 millones. (En la página 19 se proporcionan algunos otros comentarios sobre los resultados de la compañía afiliada no consolidada Alestra durante el 1T04.) f) Efectos del Boletín C-15: Durante el 1T04, ALFA reconoció los efectos del Boletín C-15 “Deterioro en el Valor de los activos de larga duración y su disposición” vigente a partir de enero de 2004. 6 En términos generales, el objetivo de dicho boletín es reconocer la disminución del valor en libros de los activos de larga duración, cuando éste sea mayor que el más elevado entre el precio neto de venta y el valor presente de sus flujos de efectivo pronosticados. Este boletín es similar a la norma internacional de contabilidad IAS 36 Impairment of Assets, emitida por el International Accounting Standards Board. El reconocimiento de los efectos del Boletín C-15 se realiza a través de una disminución en el valor en libros de los activos y una reducción en el impuesto diferido relativo a los mismos. En el caso de ALFA, la reducción en el valor de los activos ascendió a Ps. 1,339 millones, mientras que la de los impuestos diferidos fue de Ps. 309 millones. De esta forma, el efecto neto ascendió a Ps. 1,030 millones, equivalente a US$ 93 millones y se cargó al Estado de Resultados. Más del 90% del impacto corresponde a activos de empresas de Alpek. El cargo a resultados por los efectos del Boletín C-15 constituye una partida virtual. g) Utilidad neta mayoritaria: ALFA registró una utilidad neta mayoritaria de Ps. 207 millones durante el 1T04, que equivale a 0.36 pesos por acción. Esta cifra se compara contra una utilidad neta de Ps. 16 millones obtenida durante el 4T03 y contra una pérdida neta de Ps. 38 millones en el 1T03. Las dos cifras anteriores estuvieron fuertemente influenciadas por el RIF negativo de dichos períodos, mientras que la del 1T04 ya incorpora el cargo resultante de la aplicación del Boletín C-15. h) Reducción en el Capital: A fines de febrero se realizó la primera etapa de la separación de Hylsamex de ALFA mediante la reducción de capital de esta última. En esta etapa se reembolsó a los accionistas el 38.97% del capital social total de Hylsamex. El monto total de la reducción en el capital contable de ALFA fue de Ps. 3,491 millones. Esta cantidad se desglosa como sigue: 1) Valor estipulado de los 197’334,903 CPOs entregados, a un precio de 8.19 pesos por CPO (en términos nominales, actualizado a marzo es de 8.22 pesos): Ps. 1,623 millones; y 2) Complemento necesario para alcanzar el valor contable del 38.97% de Hylsamex: Ps. 1,868 millones. Además de lo anterior, en el trimestre se realizaron otros movimientos en el capital contable mayoritario de ALFA, según se desglosa en el siguiente cuadro: Variaciones en el Capital Contable Enero - Marzo 2004 (Millones de pesos de marzo de 2004) Capital contable mayoritario inicial (31 diciembre 2003) (+) Utilidad neta mayoritaria 1T04 (-) Reducción de capital por separación Hylsamex (-) Dividendos decretados (-) Resultado por tenencia activos no monetarios Capital contable mayoritario final (31 de marzo 2004) 24,115 207 3,491 488 260 20,083 7 i) Inversiones en activo fijo: ALFA invirtió US$ 39 millones en activos fijos durante el 1T04. La compañía utilizó recursos para expandir la capacidad de producción de sus negocios estratégicos de alimentos y autopartes, así como para la expansión del negocio de EPS de Alpek. Otros recursos se utilizaron para la normal reposición de activos fijos en varias de las plantas de ALFA. j) Otros usos de fondos: Además de las inversiones en activo fijo, ALFA utilizó recursos durante el 1T04 en las siguientes aplicaciones: capital neto en trabajo: US$ 26 millones; gastos financieros netos: US$ 18 millones; impuestos: US$ 23 millones; otros usos: US$ 32 millones. k) Situación Financiera: Al cierre del 1T04, la deuda neta de ALFA ascendió a US$ 1,236 millones, US$ 13 millones menor que el saldo al final del trimestre anterior, que fue de US$ 1,249 millones. El flujo de efectivo sobrante después de las inversiones en activos fijos y los otros desembolsos, se utilizó para reducir deuda. La situación financiera de ALFA siguió siendo muy sólida, como lo evidencian la cobertura de intereses y la razón de deuda neta de caja a Flujo de Efectivo, que ascendieron a 8.3 y 2.0, respectivamente, al cierre del 1T04 (ver Tabla 5). Tabla 5 Indicadores Financieros 1T04 Deuda neta (millones de dólares) 4T03 1T03 1,236 1,249 1,298 Razón circulante (veces) 1.6 1.6 1.5 Deuda neta / Flujo de Efectivo (veces) 2.0 2.2 2.2 Cobertura de intereses (veces) 8.3 6.5 6.8 * Flujo trimestral anualizado 8 ALPEK (Petroquímicos y Fibras Sintéticas) Resumen: Los resultados de la compañía mostraron una importante mejoría en comparación con los del trimestre previo, que habían sido afectados por una combinación de varios factores. Como se explicó en reportes anteriores, Alpek ha venido implementando diversas acciones para enfrentar el difícil ambiente de negocios, incluyendo reducciones de costos, incrementos en la eficiencia y aumentos de precios, algunos de los cuales fructificaron durante el 1T04. Como resultado de lo anterior, el Flujo de Efectivo se incrementó en 20% en comparación con el 4T03. (US$ Millones) 73 74 72 60 Alpek 53% Volúmenes de ventas y precios: ALPEK Flujo de Efectivo 74 Contribución a las ventas de ALFA (1T04) En promedio, la compañía vendió casi la misma cantidad de productos durante el 1T04 que en el trimestre anterior, aunque la mezcla de ventas fue diferente. Por ejemplo, Alpek vendió bastante más resinas PET, fibras y nylon, mientras que las ventas de plásticos y químicos fueron menores. El resultado neto fue un decremento de 1% en el volumen del 1T04, en comparación tanto con el 4T03 como con el 1T03. Como en trimestres previos, se implementaron aumentos de precios en PET y fibras para tratar de 1T03 2T03 3T03 4T03 1T04 compensar los continuos aumentos de costos de materias primas. Los precios promedio del 1T04 fueron 10% superiores a los del 4T03. Sin embargo, la compañía continuó detrás de los incrementos de costos. En una sección posterior de este reporte se proporcionan detalles adicionales de cada uno de los segmentos de negocios de Alpek. Ingresos, utilidad de operación, flujo de efectivo: La tabla 6 presenta la información de ingresos de Alpek. Se obtuvo un incremento en ingresos durante el 1T04 en comparación con los trimestres en análisis, debido principalmente a los aumentos de precios ya explicados. 9 Tabla 6 Alpek Ventas 1T04 vs. (%) 1T04 Millones de pesos 4T03 1T03 4T03 1T03 6,772 6,352 6,432 7 5 Millones de dólares 606 556 566 9 7 Nacionales (en millones de dólares) 308 299 268 3 15 En el extranjero (en millones de dólares) 298 257 297 16 0 49 46 53 En el extranjero / total (%) Además de aumentar precios en PET y fibras, Alpek ha venido trabajando en varios otros frentes para reducir costos y mejorar la mezcla de ventas. Esfuerzos como estos rindieron frutos durante el 1T04, permitiéndole a Alpek reportar mayor utilidad de operación y Flujo de Efectivo que en el trimestre anterior. La utilidad de operación de 1T04 fue 37% superior en dólares a la del 4T03, aunque se quedó corta todavía que la de 1T03. El margen de operación subió a 7.4% versus 5.9% reportado en el 4T03, aunque todavía menor que el 8.6% del 1T03. El aumento en la utilidad de operación permitió reportar un mejor Flujo de Efectivo en 1T04, el que se elevó a US$ 72 millones, 20% mayor que los US$ 60 millones del 4T03, pero 3% menor que los US$ 74 millones del 1T03. Tabla 7 Alpek Utilidad de Operación, Márgenes y Flujo de Efectivo 1T04 vs. (%) 1T04 4T03 1T03 4T03 1T04 Utilidad de Operación Millones de pesos 501 373 554 34 (10) Millones de dólares 45 33 49 37 (8) Margen (%) 7.4 5.9 8.6 805 686 845 17 (5) 72 60 74 20 (3) 11.9 10.8 13.2 Flujo de Efectivo Millones de pesos Millones de dólares Margen (%) Aunque el trimestre actual mostró mejoría con relación a los anteriores, todavía hay oportunidades de incrementar los márgenes y el Flujo de Efectivo de Alpek, a través de una combinación de mejores condiciones de la industria y medidas de eficiencia adicionales, particularmente en el campo de la energía, en donde la compañía ha estado invirtiendo recursos económicos recientemente. Inversiones en activo fijo. Otros desembolsos. Situación financiera: Alpek invirtió US$ 13 millones en activos fijos durante el 1T04. Los recursos se asignaron principalmente a la reposición normal de activos fijos, la expansión de 10 capacidad de poliestireno expansible en la planta de Altamira, así como para proyectos de ahorro de energía. También, la compañía invirtió US$ 10 millones en capital neto en trabajo y pagó un dividendo anual a sus accionistas por la cantidad de US$ 33 millones durante el 1T04. No obstante, la deuda neta de Alpek permaneció básicamente en el mismo nivel y los indicadores financieros mejoraron ligeramente. Al cierre del trimestre, la cobertura de intereses ascendió a 7.0 veces y la razón de deuda neta de caja a Flujo de Efectivo fue de 2.7 veces. Comentarios a las operaciones por segmento de negocios: - Materias primas para poliéster y fibras de poliéster – (65% de los ingresos de Alpek): Gracias a mayores ventas de resinas PET y de fibras de poliéster, este segmento de negocios reportó unas cifras de ventas mejores que las del trimestre anterior, aunque aún por debajo de las que se obtuvieron en el mismo trimestre del año pasado. ALPEK Desglose de ventas (1T04) Fibras nylon 14% Plásticos y Se implementaron incrementos de precios durante el 1T04, Químicos casi alcanzando los costos crecientes de materias primas, 21% algunos de cuyos precios, por ejemplo paraxileno y glicol, están en niveles substancialmente mayores que los del trimestre anterior. Por otra parte, Alpek ha venido implementando acciones para reducir los costos, las cuales, junto con los aumentos de precios, rindieron buenos resultados durante el 1T04, lo que permitió que el segmento de negocios incrementara su Flujo de Efectivo en 28% en comparación con el 4T03. - Materias Primas para poliéster y poliéster 65% Fibras de nylon y materias primas (14% de los ingresos de Alpek): Este segmento de negocios mostró importantes aumentos en el volumen de ventas en comparación con el trimestre previo, lo que se explica por una mejor demanda, tanto nacional como de exportaciones, después de la desaceleración del cuarto trimestre de 2003. Por otra parte, la rentabilidad del negocio de caprolactama sufrió durante el 1T04 debido a aumentos en los costos de materias primas que no han sido pasados al mercado, lo cual redujo el Flujo de Efectivo del segmento de negocios como un todo. - Plásticos & químicos (polipropileno, poliestireno, uretanos, químicos- 21% de los ingresos de Alpek): Durante el 1T04, este segmento de negocios reportó menores ventas en volumen debido a la estación del año, así como a paros de producción para facilitar la expansión del negocio de poliestireno expansible que se está llevando a cabo en la planta de Altamira. Sin embargo, la rentabilidad y el Flujo de Efectivo mejoraron debido a una más rica mezcla de ventas y mejores márgenes de polipropileno, que se están expandiendo debido al ciclo de negocios. El 27 de abril pasado, Indelpro, la subsidiaria de Alpek, anunció planes para expandir su capacidad de producción de polipropileno, a través de la construcción de una nueva planta con capacidad de 350,000 toneladas al año, en Altamira, Tamaulipas. La expansión permitiría a Indelpro servir mejor el mercado mexicano con productos con la 11 tecnología más avanzada. También, le permitiría incrementar la eficiencia a través de la utilización completa de su infraestructura actual. La nueva planta arrancaría operaciones hacia el tercer trimestre de 2006. (El Apéndice D proporciona información financiera detallada de Alpek) SIGMA (Alimentos Procesados) Contribución a las ventas de ALFA (1T04) Sigma 23% Resumen: Sigma reportó resultados satisfactorios durante 1T04, aunque menores que los normales debido a un menor abastecimiento de materias primas de pollo, resultado de la enfermedad aviar que afectó a esta industria en los Estados Unidos durante dicho trimestre. La compañía implementó diversas acciones para enfrentar dicho problema y mejorar sus resultados en los próximos trimestres. Volúmenes de ventas y precios: El volumen de ventas de la compañía del 1T04 se elevó a 110,000 toneladas, incluyendo las ventas de las subsidiarias extranjeras de Centroamérica. Dicha cantidad es 1% menor que la de 111,000 toneladas vendidas en el 4T03, pero 13% superior a las 97,000 toneladas vendidas en el 1T03. El decremento contra la cifra del trimestre previo se debe a la normal desaceleración del consumo de carnes frías después de las fiestas decembrinas. Por otra parte, el incremento contra el mismo trimestre del año previo tiene que ver con mayores ventas de carnes procesadas y la contribución de las ventas de las subsidiarias centroamericanas. Las ventas de yogurt y queso también mostraron buenos niveles en comparación tanto con el 4T03 como con el 1T03. SIGMA Volumen total (Miles de toneladas) 97 1T03 103 2T03 110 111 110 3T03 4T03 1T04 Los precios de venta promedio de Sigma no aumentaron en el 1T04 en comparación con el trimestre precedente. Sin embargo, como respuesta a mayores costos de algunas materias primas que se explican posteriormente, Sigma empezó a aumentar precios en carnes procesadas hacia el final del 1T04, que deberán impactar los precios promedio del segundo trimestre de 2004. Por otra parte, en comparación con los promedios alcanzados en el 1T03, los precios de 1T04 fueron 4% superiores en pesos. El desglose del volumen de del 1T04 es el siguiente: carnes procesadas: 69%; productos lácteos (yogurt y queso): 28%; alimentos procesados y otros 3%. La contribución de carnes procesadas fue ligeramente menor que la de trimestres previos, debido al más rápido crecimiento de las ventas de lácteos. 12 Ingresos, utilidad de operación, flujo de efectivo: La tabla 8 muestra la información de ingresos de Sigma para cada uno de los períodos bajo análisis. Como se puede observar, la compañía reportó ventas 3% menores en dólares en el 1T04 vs. el 4T03, debido básicamente al menor volumen de ventas. Sin embargo, fueron 13% superiores que las del 1T03, gracias a las ganancias de volumen y precio ya explicadas. Tabla 8 Sigma Ventas 1T04 vs. (%) 1T04 Millones de pesos 4T03 1T03 4T03 1T03 3,012 3,165 2,711 (5) 11 Millones de dólares 270 277 238 (3) 13 Nacionales (en millones de dólares) 247 253 225 (2) 10 22 24 13 (6) 67 8 9 6 En el extranjero (en millones de dólares) En el extranjero / total (%) Durante el trimestre, hubo una reducción en el abastecimiento de productos de ave que la compañía utiliza para varios de sus productos de carnes procesadas. Lo anterior, debido a que la industria avícola de los Estados Unidos se vio afectada temporalmente por una enfermedad aviar. Para prevenir contagios, las autoridades mexicanas cerraron la frontera a los productos de pollo y pavo por dos semanas a finales de febrero y luego las reabrieron. La situación causó un incremento en los costos de materias primas que afectó a toda la industria mexicana de carnes procesadas y Sigma no fue la excepción. Las cifras de utilidad de operación, márgenes y Flujo de Efectivo de Sigma se presentan en la Tabla 9. Aunque se obtuvieron buenos resultados, los del 1T04 fueron menores que los del 4T03 y el 1T03 por los motivos ya explicados. El margen de operación fue 11.7% durante el 1T04, menor que el 13.2% y el 13.7% del 4T03 y 1T03, respectivamente. El Flujo de Efectivo del 1T04 fue también menor que el del trimestre previo, aunque no obstante fue superior que el de 1T03. Tabla 9 Sigma Utilidad de Operación, Márgenes y Flujo de Efectivo 1T04 vs. (%) 1T04 4T03 1T03 4T03 1T03 Utilidad de Operación Millones de pesos Millones de dólares Margen (%) 354 416 371 (15) (4) (13) (3) 32 36 33 11.7 13.2 13.7 459 521 459 (12) 0 41 46 40 (10) 2 15.3 16.5 16.9 Flujo de Efectivo Millones de pesos Millones de dólares Margen (%) 13 Para enfrentar la situación mencionada en cuanto al abasto de materias primas, Sigma ha tomado diversas acciones, como buscar nuevas fuentes fuera de los Estados Unidos, e incrementar los precios de venta de los productos para recuperar margen. Así, se efectuaron aumentos de precios en marzo y abril, dirigidos a lograr este objetivo. Como toda la industria mexicana enfrenta la misma situación, no se anticipa ningún cambio en las participaciones de mercado. Inversiones en activos fijos. Condición financiera: Sigma invirtió US$ 16 millones en activos fijos durante 1T04. Los recursos se destinaron a expandir la capacidad de producción en varias de las plantas de la compañía. También, algunas inversiones se dirigieron a continuar incrementando la capacidad de manejo de productos en los centros de distribución. SIGMA Flujo de Efectivo (US$ Millones) 47 48 46 41 40 Otro uso de recursos del trimestre se relaciona con el pago de dividendos a ALFA por la cantidad de US$ 32 millones. Al final del trimestre, la deuda neta de Sigma ascendió a US$ 147 millones. La condición financiera de la empresa es muy fuerte, como lo evidencia una cobertura de intereses de 14.5 veces y una razón de deuda neta de caja a Flujo de Efectivo de 0.9 veces. (El Apéndice E proporciona información financiera más detallada de Sigma) 1T03 2T03 3T03 4T03 1T04 14 NEMAK (Autopartes) Resumen: Nemak tuvo un fuerte nivel de operaciones durante el 1T04, mostrando incrementos en volumen de ventas e ingresos en comparación tanto con el trimestre precedente, como con el mismo trimestre del año 2003. Lo anterior se debió a una mayor demanda de cabezas y especialmente de blocks por parte de sus clientes, quienes incrementaron sus inventarios en anticipación a fuertes ventas en la temporada de primavera. Contribución a las ventas de ALFA (1T04) Nemak 18% Volumen de ventas: Nemak vendió 3.8 millones de cabezas equivalentes en el 1T04, 14% más que los 3.3 millones vendidos en el 4T03 y 3% más que los 3.7 millones del 1T03. El aumento NEMAK en los volúmenes de block y el fuerte nivel de Volumen total producción de la industria automotriz de los (Millones de cabezas equivalentes) Estados Unidos, que constituye el principal 3.8 mercado de Nemak, fueron la principal razón del 3.7 3.5 incremento en ventas. Los analistas pronostican 3.3 3.3 que la industria automotriz de Norteamérica venderá 17.2 millones de unidades este año, un 3.6% más que los 16.6 millones de 2003. La estacionalidad también tuvo que ver con el buen desempeño de Nemak en el 1T04 en comparación con el 4Q03. 1T03 2T03 3T03 4T03 1T04 Durante el 1T04, Nemak obtuvo un nuevo contrato para la producción de piezas para sus clientes. Este contrato incluye 450,000 cabezas de aluminio por año para el motor 4.0L V6 de DaimlerChrysler. El arranque de producción está programado para el año 2006. Ingresos, utilidad de operación, flujo de efectivo: La Tabla 10 muestra la información de los ingresos de Nemak para los períodos relevantes. Como se puede observar, los ingresos del 1T04 ascendieron a US$ 253 millones, 24% más que los US$ 204 millones reportados en el 4T03 y también 13% más que los US$ 224 millones vendidos en el 1T03. Los ingresos de 1T04 fueron impulsados principalmente por mayores precios de aluminio y, en menor medida, por el crecimiento del volumen, especialmente blocks. 15 Tabla 10 Nemak Ventas 1T04 vs. (%) 1T04 Millones de pesos Millones de dólares Nacionales (en millones de dólares) En el extranjero (en millones de dólares) En el extranjero / total (%) 4T03 1T03 4T03 1T03 2,827 2,331 2,550 21 11 253 204 224 24 13 45 35 32 29 41 208 169 192 23 8 82 83 86 La utilidad de operación del 1T04 ascendió a US$ 26 millones, 24% más que los US$ 21 millones reportados en el 4T03. Este incremento tiene que ver con el aumento en los ingresos, principalmente. El margen de operación permaneció estable en un nivel de 10.1%, que es similar al reportado tanto durante el 4T03, como en el 1T03. El Flujo de Efectivo importó US$ 34 millones, superior a los US$ 31 millones y US$ 30 millones de 4T03 y 1T03, respectivamente. Tabla 11 Nemak Utilidad de Operación, Márgenes y Flujo de Efectivo 1T04 vs. (%) 1T04 4T03 1T03 4T03 1T03 Utilidad de Operación Millones de pesos Millones de dólares Margen (%) 285 234 263 22 8 26 21 23 24 10 10.1 10.1 10.3 385 356 344 8 12 34 31 30 10 14 13.6 15.3 13.5 Flujo de Efectivo Millones de pesos Millones de dólares Margen (%) Inversiones en activo fijo. Situación Financiera: Nemak invirtió US$ 10 millones en activos fijos durante el 1T04. Estos recursos se utilizaron para expandir la capacidad de las plantas de México, principalmente. Durante el 1T04, la deuda neta de la compañía se redujo en US$ 10 millones, para un saldo al final del período de US$ 293 millones. La situación financiera de Nemak mejoró como lo evidencia la cobertura de intereses de 7.5 veces y la razón de deuda neta de caja a Flujo de Efectivo de 2.1 veces durante el 1T04. 16 HYLSAMEX (Operaciones Discontinuadas) Resumen: La recuperación de la industria siderúrgica mundial, que empezó a mediados de 2003, se expandió más rápidamente durante el 1T04. La demanda por productos de acero y sus materias primas se aceleró debido a, entre varias razones, la recuperación económica de los Estados Unidos y el crecimiento de China. Las empresas siderúrgicas alrededor del mundo fueron capaces de incrementar producción y ventas y aumentar precios a niveles no vistos en varios años, con el correspondiente efecto positivo en las utilidades. En México, Hylsamex capitalizó dicha situación y fue capaz de aumentar sus embarques y sus precios, adecuándolos a las tendencias internacionales, lo que le permitió reportar excelentes resultados, generando más del doble de Flujo de Efectivo que en trimestres previos. Volumen de ventas y precios: El ambiente positivo que prevaleció en la industria acerera a nivel mundial permitió que Hylsamex embarcara 787,900 toneladas durante el 1T04, 7% más que las 736,800 toneladas vendidas en el 4T03 y 9% más que las 722,800 toneladas del 1T03. El crecimiento se HYLSAMEX observó en todas las líneas de productos, pero Volumen de ventas especialmente en aceros planos. Por mercado, tanto (Miles de toneladas) el nacional como el de exportaciones crecieron, 6% 788 737 723 723 y 10%, respectivamente, comparando trimestre 706 contra trimestre. Hylsamex continúa viendo buenas oportunidades en los mercados de exportación. 1T03 2T03 3T03 4T03 1T04 Sin embargo, aún más importante que el crecimiento de los embarques, fue el aumento de precios que se obtuvo durante el 1T04. Como se explicó con anterioridad, las presiones de la demanda fueron muy importantes en todo el mundo y crearon una oportunidad para aumentar precios. En el caso de Hylsamex, se implementaron varios aumentos, que resultaron en un incremento promedio de 22% en comparación con el 4T03 y de 23% en promedio contra el 1T03. Ingresos, utilidad de operación, flujo de efectivo: La Tabla 12 presenta la información de los ingresos de Hylsamex para los períodos en comparación. Los ingresos aumentaron en forma importante, tanto en pesos como en dólares y en relación con el 4T03 y con el 1T03, debido a los mayores volúmenes vendidos y al mejor precio de venta de los mismos. El ingreso por tonelada ascendió a US$ 585, 20% y 19% superior que los US$ 487 y los US$ 491 registrados en el 4T03 y el 1T03, respectivamente. 17 Tabla 12 Hylsamex Ventas 1T04 vs. (%) 1T04 Millones de pesos 4T03 1T03 4T03 1T03 5,148 4,095 4,036 26 28 Millones de dólares 461 359 355 29 30 Nacionales (en millones de dólares) 369 287 266 29 39 En el extranjero (en millones de dólares) 92 72 89 27 3 En el extranjero / total (%) 20 20 25 La Tabla 13 muestra la información de Hylsamex relativa a la utilidad de operación y los márgenes de los períodos en análisis. Como se puede observar, el alto grado de apalancamiento operativo que tiene la compañía, aunado a la estabilidad mostrada por sus costos unitarios, que se obtuvo gracias a la renovada competitividad del fierro esponja, permitieron a la compañía reflejar en el renglón de utilidad de operación una proporción muy elevada de los ingresos incrementales reportados en el 1T04. Tabla 13 Hylsamex Utilidad de Operación, Márgenes y Flujo de Efectivo 1T04 vs. (%) 1T04 4T03 1T03 4T03 1T03 Utilidad de Operación Millones de pesos Millones de dólares Margen (%) 881 195 223 351 296 79 17 20 363 304 17.2 4.8 5.5 Flujo de Efectivo Millones de pesos 1,227 543 572 126 115 Millones de dólares 110 48 50 132 119 Margen (%) 23.9 13.3 14.2 Así, la utilidad de operación del 1T04 ascendió a US$ 79 millones, más de tres veces la cifra reportada en el 4T03 y en el 1T03, que fueron US$ 17 millones y US$ 20 millones, respectivamente. El margen de operación de 1T04 fue de 17.2%, lo que se compara con 4.8% y 5.5%, reportados en el 4T03 y el 1T03. El hecho de que Hylsamex tenga flexibilidad para utilizar tanto fierro esponja (HRD) como chatarra de hierro u otros substitutos, jugó a favor de la empresa durante el 1T04 ya que, debido a las condiciones de la industria, los precios de la chatarra sufrieron un fuerte incremento. Por esta razón, Hylsamex utilizó más HRD y se volvió más competitiva que otras acereras que se basan 100% en chatarra. Sobre bases por tonelada, el Costo de Productos Vendidos (CPV) ascendió a US$ 446 en el 1T04, sólo US$ 17 mayor que los US$ 429 reportados en el 4T03 y US$ 20 mayores que los US$ 426 del 1T03. La estabilidad del CPV por tonelada contribuyó a obtener los excelentes resultados del trimestre. 18 El Flujo de Efectivo del 1T04 reflejó los incrementos en la utilidad de operación conseguidos por la compañía. Se elevó a US$ 110 millones, más del doble que los US$ 48 millones reportados durante el 4T03 y los US$ 50 millones del 1T03. Inversiones en activo fijo. Situación financiera: Durante el 1T04, Hylsamex invirtió US$ 13 millones en activos fijos y cargos diferidos. De dicha cantidad, US$ 6 millones se utilizaron en Galvak, donde se ha estado desarrollando un programa de inversiones desde 2002, que le permitirá producir mayor cantidad de productos recubiertos de mayor valor agregado. En cuanto a Hylsa, las inversiones se dirigieron a la normal reposición de activos fijos y preparación de minas, a fin de asegurar la operación eficiente y confiable de las instalaciones a altas tasas de utilización de capacidad. El importante aumento en la generación de Flujo de Efectivo permitió una reducción de US$ 52 millones en la deuda neta de Hylsamex durante el 1T04. Así, el saldo neto al final del trimestre ascendió a US$ 962 millones. Por tal motivo, la situación financiera de la compañía mejoró en el 1T04. La cobertura de intereses ascendió a 4.5 veces y la razón de deuda neta de caja a Flujo de Efectivo fue de 2.2 veces. (El apéndice G proporciona un resumen de la información financiera de Hylsamex. Para un reporte más completo, favor de consultar la página web de la empresa www.hylsamex.com.mx) COMPAÑIA ASOCIADA a) Onexa-Alestra (telecomunicaciones): La red de telecomunicaciones de Alestra manejó un total de 867 millones de minutos de uso (MMDU) durante el 1T04, un incremento de 13% contra los 768 MMDU del 4T03 pero 11% menos que los 975 MMDU manejados durante el mismo trimestre del año previo. Los ingresos del 1T04 ascendieron a US$ 116 millones, 6% más que los US$ 109 millones reportados durante el 4T03. Sin embargo, debido al menor tráfico del trimestre, fueron 13% menores que los US$ 133 millones obtenidos durante el mismo trimestre de 2003. Es importante señalar que los servicios de valor agregado, tales como datos, Internet y local, han crecido consistentemente. Por ejemplo, durante el 1T04, se generaron ingresos por tales conceptos por US$ 33 millones, 4% mayores que los US$ 32 millones del 4T03 y 19% mayores que los US$ 28 millones del 1T03. Este incremento es resultado del mayor énfasis que Alestra está poniendo en estos tipos de servicios, en contraposición con los tradicionales de transmisión de voz. Como porcentaje del total, estos ingresos representaron 28.5% durante 1T04, en comparación con 21% del 1T03. En otro frente, los gastos de operación totales decrecieron 9% a US$ 30 millones en el 1T04, de los US$ 32 millones del 4T03 y 21% versus los US$ 37 millones reportados en el 1T03. El Flujo de Efectivo de 1T04 ascendió a US$ 23 millones, 15% menos que los US$ 27 millones del 4T03 y 18% menos que los US$ 28 millones reportados durante el 1T03. La 19 reducción se explica por menores volúmenes y precios de los servicios de larga distancia del 1T04, en comparación con el 1T03. La deuda neta se redujo US$ 20 millones durante el 1T04, para un saldo al cierre de US$ 342 millones. Esta cifra es menor que la de US$ 565 millones del 1T03 y refleja el impacto de la reestructuración de deuda que tuvo lugar en 2003. -- Tablas financieras anexas -Para mayor información y la versión en inglés de este reporte, consulte la página de Internet de ALFA: www.alfa.com.mx Consulte: Contactos: Enrique Flores ALFA 01 81 8748 1207 eflores@alfa.com.mx Raúl González ALFA 01 81 8748 1177 rgonzale@alfa.com.mx Kevin Kirkeby The Global Consulting Group 001 (646) 284-9416 kkirkeby@hfgcg.com Clave: ALFAA 20 INFORMACION FINANCIERA APENDICE CUADROS A Estado de Situación Financiera B Estado de Resultados C Estado de Cambios en la Situación Financiera D Alpek, S.A. de C.V. y Subsidiarias E Sigma, S.A. de C.V. y Subsidiarias F Versax, S.A. de C.V. y Subsidiarias G Hylsamex, S.A. de C.V. y Subsidiarias H Informacíon del Estado de Situacion Financiera en dólares I Informacíon del Estado de Resultados en dólares Apéndice A ALFA, S.A. de C.V. y Subsidiarias ESTADO DE SITUACION FINANCIERA Millones de Pesos de Poder Adquisitivo del 31 de Marzo de 2004 (%) Mar-04 vs. Mar-04 Mar-03 Dic-03 Mar-03 Dic-03 Activo ACTIVO CIRCULANTE: Efectivo y valores de realización inmediata 4,537 5,228 4,845 (13.2) Clientes 6,293 5,983 6,003 5.2 4.8 890 909 1,305 (2.1) (31.8) 4,838 4,809 5,150 0.6 (6.1) 435 690 422 7,689 6,229 24,682 23,848 Otras cuentas y documentos por cobrar Inventarios Otros activos Activo circulante de operaciones discontinuadas Total activo circulante INVERSION EN ACCIONES DE ASOCIADAS (6.4) (37.0) 3.1 6,709 23.4 14.6 24,434 3.5 1.0 180.7 1,311 467 1,293 28,461 29,041 30,230 (2.0) 1,760 1,420 1,638 23.9 7.4 674 541 681 24.6 (1.0) 23,268 23,939 23,645 (2.8) (1.6) 80,156 79,256 81,921 1.1 (2.2) Vencimiento en un año de la deuda a largo plazo 2,491 4,561 2,505 (45.4) (0.6) Préstamos bancarios y documentos por pagar 1,380 1,323 1,395 4.3 (1.1) Proveedores 4,733 5,185 5,103 (8.7) (7.3) INMUEBLES, MAQUINARIA Y EQUIPO CARGOS DIFERIDOS OTROS ACTIVOS ACTIVO NO CIRCULANTE DE OPERACIONES DISCONTINUADAS Total activo 1.4 (5.9) Pasivo y Capital Contable PASIVO A CORTO PLAZO: Otras cuentas por pagar y gastos acumulados 2,414 1,513 2,330 59.6 3.6 Pasivo a corto plazo de operaciones discontinuadas 4,623 2,889 3,658 60.0 26.4 15,641 15,471 14,991 1.1 4.3 Deuda a largo plazo 14,608 14,239 15,408 2.6 (5.2) Impuestos diferidos 4,652 4,547 4,856 2.3 Total pasivo a corto plazo PASIVO A LARGO PLAZO: Otros pasivos 367 (100.0) (4.2) #DIV/0! Estimación de remuneraciones al retiro Pasivo a largo plazo de operaciones discontinuadas Total pasivo 766 648 767 18.2 (0.1) 15,199 16,142 16,024 (5.8) (5.1) 50,866 51,414 52,046 (1.1) (2.3) CAPITAL CONTABLE: Interés mayoritario: Capital social nominal Incremento por actualización Capital contribuido 264 294 290 (10.2) (9.0) 43 3,196 3,154 (98.7) (98.6) 307 3,490 3,444 (91.2) (91.1) 307 3,490 3,444 (91.2) (91.1) Capital ganado 19,776 18,851 20,671 4.9 (4.3) Total interés mayoritario Interés minoritario 20,083 9,207 22,461 5,381 24,115 5,760 (10.6) 71.1 (16.7) 59.8 Total capital contable 29,290 27,842 29,875 5.2 (2.0) Total pasivo y capital contable 80,156 79,256 81,921 1.1 (2.2) 1.58 1.74 1.54 1.85 1.63 1.74 Razón circulante Pasivo a capital contable consolidado Apéndice B ALFA, S.A. DE C.V. y Subsidiarias ESTADO DE RESULTADOS Millones de Pesos de Poder Adquisitivo del 31 de Marzo de 2004 (%) I Trim 04 vs. I Trim 03 IV Trim 03 I Trim 04 I Trim 03 IV Trim 03 12,949 6,973 5,976 12,062 6,279 5,782 12,272 7,054 5,218 7.4 11.0 3.3 5.5 (1.2) 14.5 (10,272) (9,372) (9,675) (9.6) (6.2) 2,676 2,690 2,597 (0.5) 3.1 Gastos de operación (1,517) (1,459) (1,549) (4.0) 2.0 Utilidad de operación 1,159 1,231 1,048 (5.8) 10.6 Ventas netas Nacionales Exportación Costo de ventas Utilidad bruta Gastos financieros, netos Efecto cambio de paridad Ganancia por posición monetaria Porción capitalizada Costo integral de financiamiento, neto (205) 56 183 (7) (251) (559) 169 24 (247) (294) 130 61 18.4 110.1 8.6 (127.1) 17.3 119.2 40.7 (110.8) 28 (616) (350) 104.6 108.1 (35) (21) (197) (65.3) 82.4 0 (11) (34) 101.1 100.4 582 466 98.0 147.3 (574) 108 (39) (348) 149 (18) (272) 251 (18) (64.9) (27.4) (118.3) (110.9) (56.8) (124.4) (505) (217) (38) (132.8) 28 (16) 214 270.2 (86.9) Utilidad de operaciones continuas 676 349 641 93.8 5.4 Resultado de operaciones discontinuadas 702 (396) (644) 277.1 209.0 348 (47) (3) 835.4 Interés minoritario: Operaciones continuas Operaciones discontinuadas Por efecto al inicio por cambios en principios de contabilidad Resultado del interés minoritario 122 226 (206) 141 32 (41) 36 (55) 285.1 (9) (19) Interés mayoritario: Operaciones continuas Operaciones discontinuadas Por efecto al inicio por cambios en principios de contabilidad 554 476 (824) 317 (355) 605 (589) 74.7 234.0 207 (38) 16 641.7 Partidas especiales, neto Otros (gastos) ingresos, neto Utilidad antes de las siguientes provisiones Provisiones para: Impuestos causados sobre la renta y al activo Impuestos diferidos Participación de los trabajadores en las utilidades Participación en resultados de asociadas Efecto al inicio por cambios en principios de contabilidad Utilidad neta consolidada Resultado del interés mayoritario Flujo de operación Cobertura de intereses 1,153 (1,030) 1,688 8.25 1,709 6.82 1,608 6.50 236.5 846.4 (1.2) (8.4) 180.9 4.9 Apéndice C ALFA, S.A. de C.V. y Subsidiarias ESTADO DE CAMBIOS EN LA SITUACION FINANCIERA Millones de Pesos de Poder Adquisitivo del 31 de Marzo de 2004 I Trim 04 I Trim 03 IV Trim 03 Operación Utilidad neta consolidada 348 (47) (702) 396 644 676 349 641 Depreciación y amortización 529 478 560 Participación en resultados de asociadas (28) 16 (214) (108) (149) (251) 67 (36) 117 1,135 657 854 (290) (881) (18) 359 326 (449) (370) 430 642 204 34 (25) 1,038 567 Resultado de operaciones discontinuadas Efecto al inicio por cambios en principios de contabilidad Utilidad de operaciones continuas (3) 1,030 Partidas que no afectaron los recursos: Impuesto sobre la renta diferido Otras, neto Cambios en el capital de trabajo excluyendo financiamiento: Cuentas por cobrar Inventarios Proveedores Otros Recursos generados por la operación 1,005 Inversión Inversión en acciones 7 (274) (432) (429) (517) 1 (62) (110) Recursos generados por (aplicados a) actividades de inversión 3,062 (484) (900) Recursos generados antes de actividades financieras 4,099 83 105 Inmuebles, maquinaria y equipo Otros 3,493 Financiamiento Créditos a corto plazo 260 727 19 Créditos a largo plazo 504 1,099 2,265 764 1,826 2,284 (599) (2,470) Pago de créditos Movimiento en efectivo restringido Disminución de capital social Dividendos pagados por ALFA Dividendos de subsidiarias al interés minoritario (1,594) (830) 1,227 (186) 6 24 241 (3,491) (0) (92) Resultado de opciones sobre acciones propias Recursos (aplicados a) generados por actividades financieras (Disminución) aumento en efectivo y valores de realización inmediata (396) (8) (41) (4,407) 806 54 (308) 889 159 Efectivo y valores de realización inmediata al principio del año 4,845 4,339 4,686 Efectivo y valores de realización inmediata al fin del período 4,537 5,228 4,845 Apéndice D INFORMACION POR GRUPOS DE NEGOCIOS ALPEK, S.A. DE C.V. y Subsidiarias Millones de Pesos de Poder Adquisitivo del 31 de Marzo de 2004 I Trim 04 I Trim 03 IV Trim 03 (%) I Trim 04 vs. I Trim 03 IV Trim 03 ESTADO DE RESULTADOS Ventas netas Nacionales Exportación 6,772 3,440 3,332 6,432 3,051 3,381 6,352 3,414 2,938 5.3 12.8 (1.5) 6.6 0.8 13.4 Utilidad de operación 501 554 373 (9.6) 34.3 Margen de operación 7.4% 8.6% 5.9% 51 (321) (236) 115.8 121.5 (Pérdida) utilidad neta consolidada (636) 141 (237) (552.3) (168.8) (Pérdida) utilidad neta mayoritaria (513) 128 (254) (501.5) (102.0) 805 845 686 (4.7) 17.3 Activo 25,786 27,722 27,870 (7.0) (7.5) Pasivo 17,653 18,827 18,635 (6.2) (5.3) Capital contable 8,134 8,895 9,235 (8.6) (11.9) Capital contable mayoritario 5,749 6,539 6,596 (12.1) (12.8) Razón circulante 1.24 1.34 1.29 Pasivo con costo, neto de caja a capital contable 1.06 1.00 0.95 Cobertura de intereses 7.00 5.77 4.94 Resultado integral de financiamiento, neto Flujo de operación ESTADO DE SITUACION FINANCIERA RAZONES FINANCIERAS Apéndice E INFORMACION POR GRUPOS DE NEGOCIOS SIGMA, S.A. DE C.V. y Subsidiarias Millones de Pesos de Poder Adquisitivo del 31 de Marzo de 2004 I Trim 04 I Trim 03 IV Trim 03 (%) I Trim 04 vs. I Trim 03 IV Trim 03 ESTADO DE RESULTADOS Ventas netas Nacionales Exportación 3,012 2,762 249 2,711 2,559 152 3,165 2,893 272 Utilidad de operación 354 371 416 Margen de operación 11.8% 13.7% 13.2% 11.1 8.0 64.1 (4.8) (4.5) (8.3) (4.5) (15.0) Resultado integral de financiamiento, neto (14) (56) (25) 75.4 45.1 Utilidad neta consolidada 200 184 217 8.7 (7.6) Utilidad neta mayoritaria 201 184 216 9.6 (6.6) Flujo de operación 459 459 521 0.1 (11.9) Activo 7,391 6,449 7,734 14.6 (4.4) Pasivo 4,095 3,714 4,246 10.3 (3.6) Capital contable 3,295 2,735 3,487 20.5 (5.5) Capital contable mayoritario 3,144 2,583 3,336 21.7 (5.8) Razón circulante 1.78 1.44 1.90 Pasivo con costo, neto de caja a capital contable 0.50 0.59 0.37 14.50 18.28 17.69 ESTADO DE SITUACION FINANCIERA RAZONES FINANCIERAS Cobertura de intereses Apéndice F INFORMACION POR GRUPOS DE NEGOCIOS VERSAX, S.A. DE C.V. y Subsidiarias Millones de Pesos de Poder Adquisitivo del 31 de Marzo de 2004 I Trim 04 I Trim 03 IV Trim 03 (%) I Trim 04 vs. I Trim 03 IV Trim 03 ESTADO DE RESULTADOS Ventas netas Nacionales Exportación 3,111 716 2,395 2,829 580 2,249 2,676 668 2,008 10.0 23.4 6.5 16.2 7.1 19.3 Utilidad de operación 296 287 262 3.1 12.7 Margen de operación 9.5% 10.1% 9.8% Resultado integral de financiamiento, neto 12 (173) (39) 107.2 131.9 Utilidad neta consolidada 187 83 102 126.1 83.4 Utilidad neta mayoritaria 147 65 84 127.0 74.1 Flujo de operación 406 376 395 7.9 2.7 Activo 12,060 11,507 12,187 4.8 (1.0) Pasivo 7,404 7,620 7,709 (2.8) (3.9) Capital contable 4,656 3,887 4,478 19.8 4.0 Capital contable mayoritario 3,634 3,017 3,495 20.5 4.0 Razón circulante 2.27 1.55 2.21 Pasivo con costo, neto de caja a capital contable 0.72 0.92 0.79 Cobertura de intereses 7.65 5.52 5.59 ESTADO DE SITUACION FINANCIERA RAZONES FINANCIERAS Apéndice G INFORMACION POR GRUPOS DE NEGOCIOS HYLSAMEX, S.A. DE C.V. y Subsidiarias Millones de Pesos de Poder Adquisitivo del 31 de Marzo de 2004 I Trim 04 I Trim 03 IV Trim 03 (%) I Trim 04 vs. I Trim 03 IV Trim 03 ESTADO DE RESULTADOS Ventas netas Nacionales Exportación 5,148 4,122 1,026 4,036 3,025 1,011 4,095 3,272 823 27.5 36.3 1.5 25.7 26.0 24.6 Utilidad de operación 881 223 195 295.8 351.3 Margen de operación 17.1% 5.5% 4.8% 18 (551) (425) 103.3 104.3 Utilidad (pérdida) neta consolidada 702 (396) (644) 277.1 209.0 Utilidad (pérdida) neta mayoritaria 682 (392) (653) 274.1 204.4 1,227 572 543 114.7 126.0 Activo 30,958 30,168 30,413 2.6 1.8 Pasivo 19,822 19,031 19,741 4.2 0.4 Capital contable 11,135 11,137 10,673 (0.0) 4.3 9,224 9,250 8,774 (0.3) 5.1 Razón circulante 1.66 2.18 1.83 Pasivo con costo, neto de caja a capital contable 0.96 1.06 1.09 Cobertura de intereses 4.84 2.41 1.96 Resultado integral de financiamiento, neto Flujo de operación ESTADO DE SITUACION FINANCIERA Capital contable mayoritario RAZONES FINANCIERAS Apéndice H INFORMACION FINANCIERA SELECCIONADA ESTADO DE SITUACION FINANCIERA Montos expresados en dólares (1) Millones de Dólares I Trim 04 I Trim 03 IV Trim 03 (%) I Trim 04 vs. I Trim 03 IV Trim 03 Activo Alpek Sigma Versax Operaciones discontiuadas Otras compañías Alfa 2,312 663 1,081 2,775 311 7,142 2,470 575 1,025 2,688 235 6,993 2,441 677 1,067 2,659 284 7,129 (6.4) 15.3 5.5 3.3 (5.3) (2.2) 1.3 4.4 2.1 0.2 Pasivo Alpek Sigma Versax Operaciones discontiuadas Otras compañías Alfa 1,583 367 664 1,777 125 4,516 1,678 331 679 1,696 129 4,512 1,632 372 675 1,724 109 4,512 (5.7) 10.9 (2.2) 4.8 (3.0) (1.3) (1.6) 3.1 0.1 0.1 Capital contable Alpek Sigma Versax Operaciones discontiuadas Otras compañías Alfa 729 295 417 998 186 2,626 793 244 346 992 106 2,481 809 305 392 935 175 2,617 (8.0) 21.2 20.5 0.6 (9.8) (3.3) 6.4 6.8 5.9 0.4 Capital contable mayoritario Alpek Sigma Versax Operaciones discontiuadas Otras compañías Alfa 515 282 326 827 -150 1,801 583 230 269 824 96 2,001 578 292 306 768 168 2,112 (11.5) 22.5 21.2 0.3 (10.8) (3.5) 6.4 7.6 (10.0) (14.7) 13 16 10 0 39 13 7 18 0 38 15 15 17 -2 45 Inversiones en activo fijo y gastos preoperativos Alpek Sigma Versax Otras compañías Alfa (1) La conversión de pesos a dólares se hizo utilizando el tipo de cambio de cierre a cada fecha para cifras del estado de situación financiera y promedio del mes en que se efectuaron las inversiones. Apéndice I INFORMACION FINANCIERA SELECCIONADA ESTADO DE RESULTADOS Montos expresados en dólares (1) Millones de Dólares Ventas netas Alpek Sigma Versax Otras compañías y eliminaciones Alfa (%) I Trim 04 vs. I Trim 03 IV Trim 03 I Trim 04 I Trim 03 IV Trim 03 606 270 279 5 1,159 566 238 249 8 1,061 556 277 234 7 1,075 7.2 13.0 12.0 9.0 (2.7) 18.8 9.2 7.8 257 24 176 0 457 0.4 67.0 8.4 16.0 (6.2) 21.9 5.3 17.1 Ventas de exportación Alpek Sigma Versax Otras compañías y eliminaciones Alfa 298 22 214 (0) 535 297 13 198 (0) 508 Utilidad de operación Alpek Sigma Versax Otras compañías y eliminaciones Alfa 45 32 26 1 104 49 33 25 1 108 33 36 23 (0) 92 (8.1) (2.9) 4.9 37.3 (13.1) 14.9 (3.7) 13.0 Utilidad neta mayoritaria Alpek Sigma Versax Operaciones discontinuadas Otras compañías y eliminaciones Alfa (46) 18 13 61 (28) 18 11 16 6 (35) (2) (4) (22) 19 7 (57) 54 2 (520.8) 11.8 135.1 276.5 Flujo de efectivo de operación Alpek Sigma Versax Otras compañías y eliminaciones Alfa 72 41 36 2 151 74 40 33 2 150 60 46 35 1 141 (1) La conversión de pesos a dólares se hizo utilizando el tipo de cambio promedio del mes en que los ingresos o los gastos de efectuaron. (109.4) (4.6) 77.4 207.1 560.5 (3.1) 1.8 9.8 19.9 (10.0) 4.8 0.5 7.2