La marea baja pero el mercado sigue pesimista

Anuncio

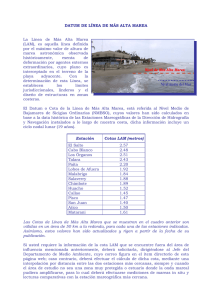

Informe semanal Protección 272 La marea baja pero el mercado sigue pesimista Así como la marea, la volatilidad en los activos financieros tiene un cambio periódico producido por las fuerzas del mercado y sus expectativas. En ciclos de marea alta los inversionistas suelen buscar refugio en activos de calidad y seguros y cuando la marea empieza a bajar estos deben abrir bien los ojos para encontrar las oportunidades quedan en la playa, para aumentar el riesgo a cambio de mayores rentabilidades en el futuro. Al inicio de la semana, la marea ha bajado un poco pero sigue en la zona de pesimismo atenta a la expectativa de noticias relevantes en los Estados Unidos y Japón el próximo miércoles. Existen varios índices que miden el nivel de riesgo en el mercado. Uno de ellos es el índice de Fear and Greed que mide dos emociones de los inversionistas, miedo y avaricia. El índice que puede ser consultado en money.cnn.com monitorea qué tanto se alejan de su punto medio 7 indicadores de mercado como el índice accionario S&P 500, los tesoros de los Estados Unidos, los bonos basura, el índice de volatilidad accionaria VIX, las opciones de compra y venta de las acciones y los volúmenes de negociación del mercado accionario. El índice fluctúa entre 0 y 100 unidades, entendiendo que inferior a 50 unidades se puede considerar un mercado pesimista y temeroso y superior de 50 unidades entra en la zona optimista y es optimista. En agosto, el índice se ubicó por encima de 80 unidades, el nivel más alto desde mediados de 2014. Desde entonces el índice empezó a bajar hasta un nivel de 35 unidades, hoy, primer día de la semana, se ubica en 44 unidades. Como lo hemos comentado en otros editoriales a partir de septiembre entramos en una etapa distinta para el mercado que podría extenderse por un tiempo más debido a noticias relevantes como las reuniones esta semana de política monetaria de la Reserva Federal de los Estados Unidos y del Banco Central de Japón, y en las próximas semanas a nivel local el Plebiscito y presentación de propuesta de Reforma Tributaria como cifras de inflación de septiembre. En lo que respecta a la semana. La Reserva Federal posiblemente no realizará cambios en su tasa de intervención (la probabilidad implícita hoy de un incremento es del 20%), no obstante, los comentarios y el ajuste en las proyecciones macroeconómicas (Producto Interno Bruto, Inflación, desempleo y tasa neutral) serán fundamentales para las expectativas del mercado. Posiblemente la expectativa de crecimiento será menor mientras que la de la inflación puede subir. La de la tasa de desempleo podría permanecer sin mayores cambios y la tasa neutral podría disminuir ligeramente. En el caso de Japón, se pueden registrar las mayores sorpresas en la semana debido a que desde que el Banco Central llevó las tasas de interés a terreno negativo en enero (de 0.1% a -0.1%), contrario a lo que se esperaba, el Yen se ha fortalecido cerca de 14%, lo que ha afectado el aparato exportador del país. Así, Japón podría alejarse del programa de compra de activos y bajar aún más las tasas de interés o anunciar algo de estímulo fiscal, lo cual podría tener un bajo impacto por el bajo margen de maniobra en el corto plazo. Por ahora, la marea sigue alta y por esta razón seguimos prefiriendo portafolios balanceados, con un poco más en dólares y liquidez frente a lo registrado hace un mes. Luego de lo registrado en la última semana en Colombia, retroceso de las acciones, desvalorización de los TES y del peso, pensamos que debemos estar atentos a empezar a buscar brillos en la playa.