grupo herdez

Anuncio

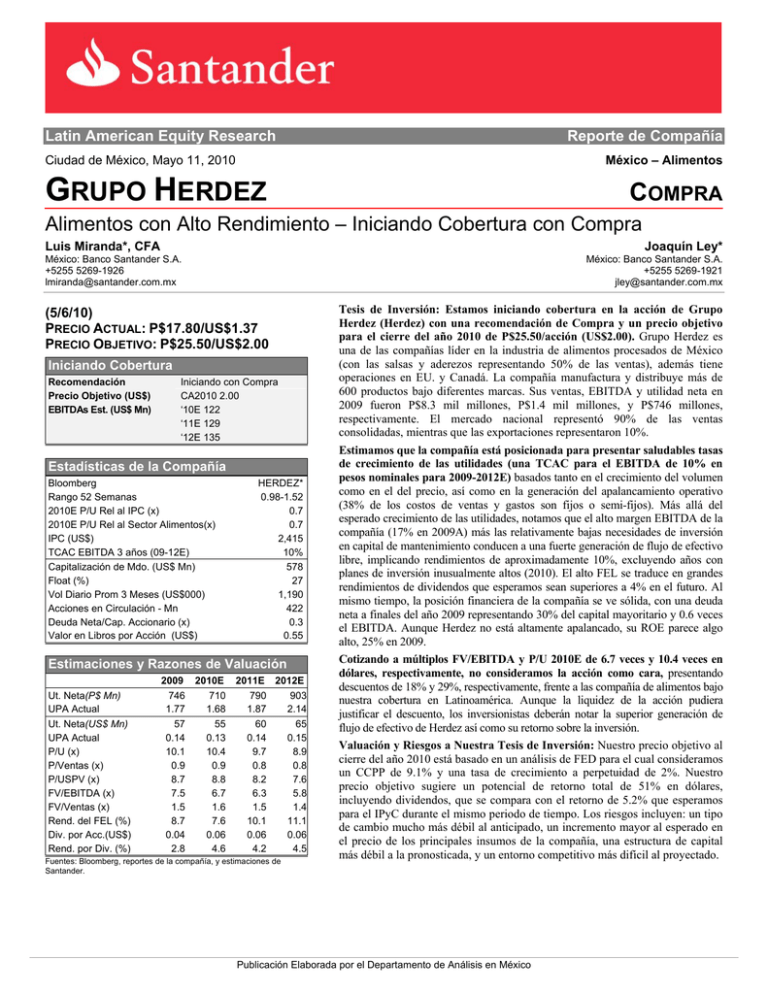

Latin American Equity Research Reporte de Compañía Ciudad de México, Mayo 11, 2010 México – Alimentos GRUPO HERDEZ COMPRA Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra Luis Miranda*, CFA Joaquín Ley* México: Banco Santander S.A. +5255 5269-1926 lmiranda@santander.com.mx México: Banco Santander S.A. +5255 5269-1921 jley@santander.com.mx (5/6/10) PRECIO ACTUAL: P$17.80/US$1.37 PRECIO OBJETIVO: P$25.50/US$2.00 Iniciando Cobertura Recomendación Precio Objetivo (US$) EBITDAs Est. (US$ Mn) Iniciando con Compra CA2010 2.00 ‘10E 122 ‘11E 129 ‘12E 135 Estadísticas de la Compañía Bloomberg Rango 52 Semanas 2010E P/U Rel al IPC (x) 2010E P/U Rel al Sector Alimentos(x) IPC (US$) TCAC EBITDA 3 años (09-12E) Capitalización de Mdo. (US$ Mn) Float (%) Vol Diario Prom 3 Meses (US$000) Acciones en Circulación - Mn Deuda Neta/Cap. Accionario (x) Valor en Libros por Acción (US$) HERDEZ* 0.98-1.52 0.7 0.7 2,415 10% 578 27 1,190 422 0.3 0.55 Estimaciones y Razones de Valuación Ut. Neta(P$ Mn) UPA Actual Ut. Neta(US$ Mn) UPA Actual P/U (x) P/Ventas (x) P/USPV (x) FV/EBITDA (x) FV/Ventas (x) Rend. del FEL (%) Div. por Acc.(US$) Rend. por Div. (%) 2009 2010E 2011E 2012E 746 710 790 903 1.77 1.68 1.87 2.14 57 0.14 10.1 0.9 8.7 7.5 1.5 8.7 0.04 2.8 55 0.13 10.4 0.9 8.8 6.7 1.6 7.6 0.06 4.6 60 0.14 9.7 0.8 8.2 6.3 1.5 10.1 0.06 4.2 Fuentes: Bloomberg, reportes de la compañía, y estimaciones de Santander. 65 0.15 8.9 0.8 7.6 5.8 1.4 11.1 0.06 4.5 Tesis de Inversión: Estamos iniciando cobertura en la acción de Grupo Herdez (Herdez) con una recomendación de Compra y un precio objetivo para el cierre del año 2010 de P$25.50/acción (US$2.00). Grupo Herdez es una de las compañías líder en la industria de alimentos procesados de México (con las salsas y aderezos representando 50% de las ventas), además tiene operaciones en EU. y Canadá. La compañía manufactura y distribuye más de 600 productos bajo diferentes marcas. Sus ventas, EBITDA y utilidad neta en 2009 fueron P$8.3 mil millones, P$1.4 mil millones, y P$746 millones, respectivamente. El mercado nacional representó 90% de las ventas consolidadas, mientras que las exportaciones representaron 10%. Estimamos que la compañía está posicionada para presentar saludables tasas de crecimiento de las utilidades (una TCAC para el EBITDA de 10% en pesos nominales para 2009-2012E) basados tanto en el crecimiento del volumen como en el del precio, así como en la generación del apalancamiento operativo (38% de los costos de ventas y gastos son fijos o semi-fijos). Más allá del esperado crecimiento de las utilidades, notamos que el alto margen EBITDA de la compañía (17% en 2009A) más las relativamente bajas necesidades de inversión en capital de mantenimiento conducen a una fuerte generación de flujo de efectivo libre, implicando rendimientos de aproximadamente 10%, excluyendo años con planes de inversión inusualmente altos (2010). El alto FEL se traduce en grandes rendimientos de dividendos que esperamos sean superiores a 4% en el futuro. Al mismo tiempo, la posición financiera de la compañía se ve sólida, con una deuda neta a finales del año 2009 representando 30% del capital mayoritario y 0.6 veces el EBITDA. Aunque Herdez no está altamente apalancado, su ROE parece algo alto, 25% en 2009. Cotizando a múltiplos FV/EBITDA y P/U 2010E de 6.7 veces y 10.4 veces en dólares, respectivamente, no consideramos la acción como cara, presentando descuentos de 18% y 29%, respectivamente, frente a las compañía de alimentos bajo nuestra cobertura en Latinoamérica. Aunque la liquidez de la acción pudiera justificar el descuento, los inversionistas deberán notar la superior generación de flujo de efectivo de Herdez así como su retorno sobre la inversión. Valuación y Riesgos a Nuestra Tesis de Inversión: Nuestro precio objetivo al cierre del año 2010 está basado en un análisis de FED para el cual consideramos un CCPP de 9.1% y una tasa de crecimiento a perpetuidad de 2%. Nuestro precio objetivo sugiere un potencial de retorno total de 51% en dólares, incluyendo dividendos, que se compara con el retorno de 5.2% que esperamos para el IPyC durante el mismo periodo de tiempo. Los riesgos incluyen: un tipo de cambio mucho más débil al anticipado, un incremento mayor al esperado en el precio de los principales insumos de la compañía, una estructura de capital más débil a la pronosticada, y un entorno competitivo más difícil al proyectado. Publicación Elaborada por el Departamento de Análisis en México Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra Grupo Herdez es una de las compañías líder en la industria de alimentos procesados en México, con operaciones en EU. y Canadá. Manufactura y distribuye más de 600 productos bajo varias marcas, incluyendo: Herdez, Del Fuerte, McCormick, Doña María, Barilla, Yemina, Vesta, Nair, Blasón, Hormel, La Victoria, y Búfalo, entre otras. Los principales productos vendidos por Herdez son salsas y aderezos, jugos, frutas y postres, vegetales, carnes y mariscos, y pasta. También tiene acuerdos de distribución con Kikkoman (salsa de soya) y Ocean Spray (jugo de arándanos). Las ventas, el EBITDA y utilidad neta en 2009 fueron P$8.3 mil millones, P$1.4 mil millones, P$746 millones, respectivamente. El mercado nacional representó 90% de las ventas consolidadas, mientras que las exportaciones representaron 10%.La familia Hernández-Pons es dueña de 52% de las acciones en circulación, 21% se encuentra en manos de un reconocido hombre de negocios local, y 27% es “float” libre. FACTORES POSITIVOS DE INVERSIÓN 2 • Fuerte generación de flujo de efectivo: Basado en el saludable margen EBITDA y en las bajas necesidades de inversión en capital de mantenimiento, Herdez genera un atractivo flujo de efectivo. Excluyendo años en los que la inversión de capital ha sido inusualmente alta (como 2010, con la construcción de un nuevo centro de distribución), el FEL es aproximadamente 10%. En gran medida, ese flujo de efectivo se distribuye entre los accionistas, conduciendo a rendimientos de dividendos superiores a 4%, lo cual es superior al promedio de las acciones que cotizan en la Bolsa de Valores de México. • Sólida situación financiera. Herdez terminó 2009 con una deuda neta de P$883 millones, ó 30% del capital mayoritario, y 0.6 veces el EBITDA. El fuerte potencial de generación de flujo de efectivo que vemos para la compañía nos lleva a creer que la razón deuda neta/capital accionario de Herdez deberá permanecer por debajo de 40% y que la deuda neta/EBITDA deberá permanecer muy debajo en el futuro. • Alto ROE. Aunque la compañía no está sobre-apalancada, su sólido margen de operación además de no ser demasiado intensiva en capital, le permite a la compañía presentar un ROE que esperamos se encuentre en el rango de los veintes medios-altos, en los próximos años. • Dominancia de mercado y crecimiento de la industria. Herdez tiene varios liderazgos en participación de mercado (por arriba de 50%) en un número de categorías de productos en los cuales participa (p.e., mayonesa, mostaza, puré de tomate, champiñones, etc.), esto posiciona a Herdez como una compañía que establece precios en vez de seguirlos. Sin embargo, la industria de alimentos enlatados en México está fragmentada; Herdez tiene una participación de mercado general de 14%, dejando espacio para ganancias adicionales, tanto en las categorías de productos ya existentes de la compañía como en las nuevas. La TCAC del volumen de la industria en 2004-2008 fue superior a 5%, y esperamos que esta tendencia continúe. • Habilidad para generar sinergias. Herdez maneja un modelo de negocio de asociaciones estratégicas basado en alianzas con otras compañías de alimentos tanto nacionales como internacionales de las cuales se han extraído significativas sinergias. La asociación estratégica realizada en 2008 de Herdez con Grupo Kuo (Herdez Del Fuerte) ha generado sinergias que, de acuerdo con la dirección, actualmente representan más de 7% del EBITDA consolidado de la compañía. Creemos que Herdez se encuentra en posición para asociarse con otras compañías, que le pudieran ayudar a entrar en otras categorías de productos y generar así sinergias adicionales. • Fuerte presencia de miembros independientes en el consejo. De los nueve miembros del consejo, tres pertenecen a la familia Hernández-Pons, mientras que los seis restantes son independientes. Creemos que esto es positivo desde una perspectiva de gobierno corporativo. • Una acción, un voto. Herdez tiene una sola serie de acciones, otorgándole a todos los accionistas los mismos derechos en términos de votos y dividendos. Publicación Elaborada por el Departamento de Análisis en México FACTORES NEGATIVOS Y RIESGOS DE INVERSIÓN • Precios de las materias primas. Casi 50% de los costos de ventas de la compañía consisten en commodities (principalmente alimentos), cuyos precios pueden variar significativamente. En el caso de que hubieran fuertes incrementos en los precio de estos commodities, pudiera ser difícil para la compañía traspasarlos al consumidor final, haciendo volátiles los márgenes de Herdez. • Volatilidad en el tipo de cambio: 25% de los costos de ventas de Herdez están denominados en dólares y, por lo tanto, sujetos a la volatilidad del tipo de cambio. Esta volatilidad pudiera no sólo afectar (positiva o negativamente) los márgenes, sino también distorsionar las tasas de crecimiento de las utilidades al convertir las operaciones en EU. y Canadá a pesos. • Competencia: Entre los principales competidores de Herdez, encontramos compañías globales como Kraft, Hellmann’s, o Knorr, cuyos Balances Generales son mucho más grandes que los de Herdez, las cuales eventualmente pudieran hacer el entorno competitivo más fuerte para la compañía mexicana. Además, no deberá descartarse la entrada de nuevos competidores. • Cerca de la regla 80/20: Basados en conversaciones con la dirección, creemos que alrededor de 80% de las ventas de la compañía provienen de no más de 30% de sus productos. Por lo tanto, existe el riesgo de eventuales ajustes en el inventario, lo que pudiera dañar el último renglón de Herdez. • Estructura de capital ineficiente: El ciclo de conversión de efectivo de Herdez ha sido, históricamente, cerca de 80 días, lo cual consideramos bajo. En gran medida, esto se relaciona como los altos niveles de inventarios, provocados por inventarios de seguridad y el hecho de que la mayor parte de ventas proviene de una pequeña porción de productos. Aunque esperamos que las próximas inversiones en la distribución y la agilización de la cadena de suministro puedan ayudar a acelerar el ciclo de conversión de efectivo en los próximos años, no esperamos que sea más rápido de 70 días. Esto obstaculiza una expansión adicional del ROE y la generación del flujo de efectivo. • Miembros del grupo controlador tienen una presencia en las posiciones de la alta dirección: el director ejecutivo de la compañía, y el vicepresidente ejecutivo y director de negocios internacionales son miembros de la familia controladora. Sin embargo, el resto de las posiciones directivas están en manos de personas no relacionadas con la familia. PANORAMA PARA LAS UTILIDADES Ventas: Nuestras estimaciones contemplan que las ventas de Herdez en 2010, 2011 y 2012 crezcan 4.6%, 9.3%, y 8.4% en pesos nominales, respectivamente. • En 2010, durante la primera mitad del año los precios de las materias primas principales deberán ser bastante estables (también ayudados por un peso más fuerte), mostrando incrementos con respecto al año pasado en la segunda mitad. Por lo tanto, creemos que hasta entonces Herdez impulsaría una subida en los precios, y el efecto del incremento probablemente se vería más hacia el año 2011. Esperamos un incremento de 4% en el volumen en 2011, mientras que los precio promedio pudieran elevarse únicamente 1%. • Para 2011, anticipamos que los precios se incrementarán 5% (debido a una potencial subida en los costos de las materias primas), mientras que esperamos que los volúmenes aumenten 4%. Publicación Elaborada por el Departamento de Análisis en México 3 Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra • Con respecto a 2012, nuestras estimaciones contemplan incrementos de precios de 4% (en línea con la inflación) y un crecimiento del volumen de 4%. Figura 1. Herdez – Ventas, Volumen, y Precio por Caja, 2009A–2012E Ventas (P$ Millones) Nacional Salsas y Aderezos Jugos, Frutas y Postres Vegetales Carne y Pescado Pasta Otros Exportaciones Total Volumen (Cajas '000) Nacional Salsas y Aderezos Jugos, Frutas y Postres Vegetales Carne y Pescado Pasta Otros Exportaciones Total Precio por Caja (P$) Doméstico Salsas y Aderezos Jugos, Frutas y Postres Vegetales Carne y Pescado Pasta Otros Exportaciones Total 2009A 7,414 4,162 2010E 7,771 4,463 Crecimiento 5% 7% 2011E 8,486 4,874 Crecimiento 9% 9% 2012E 9,178 5,271 Crecimiento 8% 8% 518 967 737 940 91 852 8,266 2009A 43,962 20,180 514 1,067 720 894 113 879 8,649 2010E 45,060 21,042 -1% 10% -2% -5% 25% 3% 5% Crecimiento 2% 4% 562 1,165 786 976 124 965 9,450 2011E 46,862 21,883 9% 9% 9% 9% 9% 10% 9% Crecimiento 4% 4% 607 1,260 850 1,056 134 1,069 10,247 2012E 48,737 22,759 8% 8% 8% 8% 8% 11% 8% Crecimiento 4% 4% 3,074 7,860 2,000 10,728 120 4,086 48,048 2009A 169 206 2,974 7,912 1,845 11,183 103 4,850 49,909 2010E 172 212 -3% 1% -8% 4% -14% 19% 4% Crecimiento 2% 3% 3,093 8,229 1,919 11,631 107 5,092 51,954 2011E 181 223 4% 4% 4% 4% 4% 5% 4% Crecimiento 5% 5% 3,217 8,558 1,996 12,096 112 5,347 54,083 2012E 188 232 4% 4% 4% 4% 4% 5% 4% Crecimiento 4% 4% 168 123 368 88 754 208 172 173 135 390 80 1,096 181 173 3% 10% 6% -9% 45% -13% 1% 182 142 410 84 1,150 189 182 5% 5% 5% 5% 5% 5% 5% 189 147 426 87 1,196 200 189 4% 4% 4% 4% 4% 6% 4% Fuentes: Reportes de la compañía y estimaciones de Santander. EBITDA: Estimamos tasas de crecimiento para EBITDA de 11.1%, 9.1%, y 10.4% en pesos nominales para 2010, 2011 y 2012, respectivamente. Esperamos que el margen EBITDA consolidado de la compañía aumente de 17.0% en 2009 a 18.3% en 2012 basados en: 1) La generación del apalancamiento operativo mediante el incremento de las ventas. En nuestro modelo, asumimos que cerca de 40% de los costos de ventas y los gastos de ventas y administrativos son fijos o semi-fijos. 2) La continua generación de sinergias provenientes de la integración de las operaciones de Herdez y Del Fuerte. 3) Moderados incrementos en los precios de las principales materias primas en 2010, así como un peso más fuerte (25% de los costos de ventas son en dólares). Basados en conversaciones con la dirección, nos enteramos que la compañía tiene contratos de cobertura de las materias primas necesarias para la primera mitad de 2010 en condiciones favorables, que deberá traducirse en notables decrementos en los costos de ventas como proporción de las ventas. 4) Logística más eficiente proveniente del nuevo centro de distribución que entrará en operaciones en 2011. 4 Publicación Elaborada por el Departamento de Análisis en México Figura 2. Herdez – Margen EBITDA Consolidado, 2009A-2012E 19.0% 18.0% 18.0% 18.0% 2010E 2011E 18.3% 17.0% 17.0% 16.0% 15.0% 14.0% 13.0% 12.0% 11.0% 10.0% 2009A 2012E Fuentes: Reportes de la compañía y estimaciones de Santander. Utilidad Neta: Para 2010, nuestras estimaciones contemplan que la utilidad neta caiga 5%. En 2009, Herdez registró otro ingreso de P$97 millones relacionado con la creación de la asociación estratégica de MegaMex en EU., y por la compensación a Herdez de otros dos socios (Kuo y Hormel) por el alto valor de sus marcas. Este otro ingreso deberá convertirse en otro gasto (reparto de utilidades) en 2010. También asumimos una mayor tasa de impuestos para 2010. Para 2010, estimamos que la utilidad neta crezca 11% debido al creciente EBIT y los menores gastos financieros netos gracias al incremento de la posición en efectivo promedio. Los mismos factores nos llevan a esperar un crecimiento de la utilidad neta de 14% en 2012. Figura 3. Herdez – Margen Neto Consolidado, 2009A–2012E 9.5% 9.0% 8.8% 9.0% 8.5% 8.2% 8.4% 8.0% 7.5% 7.0% 6.5% 6.0% 5.5% 5.0% 2009A 2010E 2011E 2012E Fuentes: Reportes de la compañía y estimaciones de Santander. ANÁLISIS DEL BALANCE GENERAL Y DEL FLUJO DE EFECTIVO ANÁLISIS DE LA DEUDA Herdez tiene una sólida situación financiera. Al cierre del año 2009 la compañía tenía una Publicación Elaborada por el Departamento de Análisis en México 5 Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra deuda bruta de P$1.3 mil millones, con vencimiento en diciembre de 2010, y 95% denominada en pesos. La deuda neta era P$883 millones, ó 30% del capital mayoritario. Para refinanciar una parte de esta deuda, el 5 de enero de 2010, Herdez obtuvo un nuevo préstamo bancario por P$600 millones con vencimiento entre 2018 y 2020 a una TIIE más 400 puntos base. Los P$700 millones restantes se refinanciaran mediante papel comercial, con una duración no menor a tres años. Debido a las condiciones del mercado, creemos que la emisión pudiera ser a una TIIE más 300 puntos base o menos. La calificación de la deuda de Herdez es AA. En el fututo, pensamos que la deuda neta no sobrepasará el 40% del capital mayoritario y también permanecerá muy por debajo de una vez el EBITDA. Figura 4. Herdez – Deuda Neta, Deuda Neta a Capital, y Deuda Neta a EBITDA, 2007A–2012E 1,400 140% 1,200 120% 1,000 100% 800 80% 600 60% 400 40% 200 20% 0 0% Deuda 2008ANeta 2007A Deuda Neta/Acc.2010E 2009A Deuda2011E Neta/EBITDA 2012E Fuentes: Reportes de la compañía y estimaciones de Santander. CAPITAL DE TRABAJO El capital de trabajo no es una de las fortalezas de Herdez, ya que requiere de financiamiento de la compañía. El ciclo de conversión de efectivo era cerca de 80 días de ventas en 2009. Las cuentas por cobrar son altas, arriba de 60 días, aunque esto está parcialmente distorsionado por las cuentas por cobrar entre compañías que no se eliminan en la contabilidad consolidada. Sin embargo, la rotación de inventarios es todavía baja, en nuestra opinión, debido a dos razones: (1) probablemente 80% de las ventas vienen de aproximadamente 30% de los productos; (2) la necesidad de mantener inventarios de seguridad, ya que algunas de las materias primas de Herdez no se cosechan durante todo el año. El inventario es casi el doble de las cuentas por pagar. Esperamos cierta mejoría en los inventarios en el futuro debido a la agilización de la cadena de suministro así como por el nuevo centro de distribución que deberá entrar en operaciones en 2011. Figura 5. Herdez – Días Promedio de Capital de Trabajo, 2007-2012E Días de Ctas. por Cobrar Días de Inventario Días de Otros Activos C.P Días de Ctas, por Pagar Días de Otros Pasivos C.P Días de Capital de Trab. 2007A 57 94 3 43 25 75 2008A 66 76 3 44 16 79 2009E 69 70 3 42 20 77 2010E 69 66 3 42 20 75 2011E 69 66 3 42 20 75 2012E 69 61 3 42 20 71 Fuentes: Reportes de la compañía y estimaciones de Santander. ANÁLISIS DE INVERSIÓN DE CAPITAL Las necesidades de inversión de capital de la compañía son relativamente bajas. En 2010, la inversión de capital deberá ser un poco mayor a lo usual (la inversión de capital en mantenimiento 6 Publicación Elaborada por el Departamento de Análisis en México pudiera considerarse en aproximadamente 1% de las ventas) debido a la capacidad de expansión en algunas plantas y la inversión de Herdez en un nuevo centro de distribución. En el futuro, la inversión de capital en mantenimiento deberá ser alrededor de P$100 millones, ó 1.0% de las ventas consolidadas. Figura 6. Herdez – Inversión de Capital 2006A–2012E (En Millones de Pesos) 450 414 400 338 Expansión 350 Mantenimiento 300 314 250 200 150 288 104 95 100 50 0 53 95 102 100 95 102 2010E 2011E 2012E 52 43 42 43 52 50 2006A 2007A 2008A 2009A Fuentes: Reportes de la compañía y estimaciones de Santander. FEL Y ROE A pesar de la débil estructura de capital de trabajo de la compañía, los saludables márgenes EBITDA y las relativamente bajas necesidades de capital de inversión se traducen en una sólida generación de flujo de efectivo libre. La inusualmente alta inversión de capital en 2010 debido a las razones arriba mencionadas pudiera limitar la generación de flujo de efectivo en el corto plazo, aunque todavía deberá permanecer saludable. En años cuando la inversión de capital es cercana a las necesidades de mantenimiento, pensamos que el rendimiento del FEL pudiera estar en el rango 10%. Figura 7. Herdez – Flujo de Efectivo Libre, 2009A–2012E (Millones de Pesos) Utilidades Antes de Intereses e Imp. Tasa de Imp. (%) Ajustes de Imp. sobre el EBIT Ut. Op. – Imp. Ajustados Deprec., Amort. y Provisiones EBITDA Aj x Imp. Flujo de Efectivo Cambios en Capital de Trabajo Flujo de Efectivo por Oper. Ajustado Inversiones de Capital Incremento en Otros Activos Netos Flujo de Efectivo de Inversiones Utilidades de Otras Op. Financieras FEL % de Ventas % de Cap. de Mercado 2009A 1,284 23% -295 990 120 1,110 -100 1,010 -338 0 673 158 831 10.1% 8.7% 2010E 1,434 25% -359 1,076 126 1,202 -31 1,171 -414 0 -414 -26 731 8.5% 7.6% 2011E 1,563 27% -422 1,141 140 1,280 -193 1,088 -95 0 -95 -28 965 10.2% 10.1% 2012E 1,730 28% -484 1,245 149 1,395 -192 1,203 -102 0 -102 -31 1,070 10.4% 11.1% Fuentes: Reportes de la compañía y estimaciones de Santander. Los saludables márgenes y una operación no muy intensiva de capital también dan como resultado saludables niveles de ROE, a pesar de la débil estructura del capital de trabajo y el relativamente bajo nivel de apalancamiento financiero. Estimamos que, en el futuro, Herdez deberá ser capaz de mantener un ROE en el rango de los veinte medio-alto. Publicación Elaborada por el Departamento de Análisis en México 7 Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra Figura 8. Herdez – ROE, 2009A–2012E 31.0% 28.5% 29.0% 27.0% 26.1% 25.5% 25.0% 25.0% 23.0% 21.0% 19.0% 17.0% 15.0% 2009A 2010E 2011E 2012E Fuentes: Reportes de la compañía y estimaciones de Santander. POLÍTICA DE DIVIDENDOS La saludable generación de flujo de efectivo, mencionada con anterioridad, le permite a Herdez tener una atractiva política de dividendos, implicando rendimientos superiores al promedio del mercado mexicano. Los dividendos se basan más en la generación de flujo de efectivo que en una razón de pago predeterminada. Figura 9. Herdez – Rendimiento por Dividendos, 2009A–2012E (Millones de Pesos) Rendimiento por Dividendos 2009A 2010E 2011E 2012E 2.8% 4.6% 4.2% 4.5% Fuentes: Reportes de la compañía y estimaciones de Santander. VALUACIÓN Estamos iniciando cobertura con un precio objetivo al cierre del año de P$25.50 (US$2.00). Nuestro precio objetivo está basado en un análisis de FED. Calculamos un CCPP de 9.1%. El costo de capital es 10.4%, para el cual asumimos una tasa libre de riesgo de 5.7%, un premio por riesgo accionario de 5.5% y una beta de 0.85. Usamos un costo de la deuda después de impuestos de 6.6% y una estructura capital/deuda de 68%/32%. La tasa de crecimiento a perpetuidad considerada es 2.0%. Asumimos un margen EBITDA a perpetuidad de 17.0%, en línea con el presentado para 2009 y por debajo del 18.3% que pronosticamos para 2012. 8 Publicación Elaborada por el Departamento de Análisis en México Figura 10. Herdez – Flujo de Efectivo Libre, 2011E–2020E (en Millones de Dólares) EBIT Tasa de Impuestos Ut. Op. – Imp. Ajust. Depreciación Cambios en CT Inv de Cap Pasivo Diferido FEL 2011E 118 27.0% 2012E 124 28.0% 2013E 129 28.0% 2014E 134 28.0% 2015E 138 28.0% 2016E 139 28.0% 2017E 143 28.0% 2018E 142 28.0% 2019E 140 28.0% 2020E 142 28.0% 86 11 -15 -7 -2 73 90 11 -14 -7 -2 77 93 11 -12 -31 -2 59 97 12 -12 -8 -2 86 99 12 -12 -8 -2 88 100 13 -13 -34 -3 64 103 13 -13 -9 -3 92 102 13 -13 -9 -3 91 101 14 -14 -36 -3 62 103 14 -14 -15 -3 85 CT: Capital de Trabajo. Fuente: Estimaciones de Santander. Figura 11. Herdez –Flujo de Efectivo Descontado, 2011E – 2020E (en Millones de Dólares) CCPP FE Descontado VPN del FE Adiciones Deducciones Cap. Mdo. Obj. Cap. Mdo. Actual Precio Objetivo 2011E 9.1% 67 491 36 180 844 578 2.00 2012E 9.1% 65 2013E 9.1% 46 2014E 9.1% 61 2015E 9.1% 57 2016E 9.1% 38 2017E 9.1% 50 2018E 9.1% 45 2019E 9.1% 28 2020E 9.1% 36 Residual 9.1% 497 Adiciones incluye efectivo y subsidiarias no consolidadas. Deducciones incluye deuda y minorías. Fuente: Estimaciones de Santander. Al comparar Herdez con las compañías de alimentos bajo nuestra cobertura en Latinoamérica, cotiza a un descuento de 18% en términos del múltiplo FV/EBITDA 2010E y a un descuento de 29% en términos del P/U 2010E. Aunque la baja liquidez de la acción pudiera justificar el descuento, en realidad lo vemos como amplio, considerando la superior generación de flujo de efectivo de Herdez así como su retorno sobre la inversión. Sobre una base absoluta y a pesar de la valuación relativa frente al sector, vemos el P/U 2010E de la acción, el cual es menor a 11 veces, como barato. Publicación Elaborada por el Departamento de Análisis en México 9 Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra Figura 12. Múltiplos de Valuación para las Compañías de Alimentos Latinoamericanas e Internacionales, 2010E– 2011E (Precios al 6 de mayo, 2010) Cap. Mdo. Compañía Herdez Brasil Marfrig M. Dias Branco Minerva Brasil Foods (ADR) Alimentos Brasil México Bimbo Gruma (ADR) Alimentos Mexicanos Latam Otros Alimentos Inter. Kraft Foods Sara Lee Nestle (ADR) Groupe Danone Ass. British Foods Austevoll Seafood Otros Alimentos Inter. Total EV/EBITDA Precio Actual 1.37 Precio Objetivo 2.00 (US$ Mn) 578 2010E 6.7 2011E 6.3 2010E 10.4 2011E 9.7 P/VL 2.5 9.86 15.00 3,414 5.3 4.7 9.3 7.5 1.4 MDIA3 BZ BEEF3 BZ BRFS US Compra Sin Cobertura Compra Mantener 21.79 3.46 11.62 NA 4.30 13.75 2,469 362 10,110 26,162 8.4 6.4 9.2 7.8 7.6 6.0 7.3 6.2 10.7 6.8 16.9 14.1 9.0 6.1 14.7 11.2 2.9 1.2 1.3 1.4 BIMBOA GMK US Mantener Compra 7.34 6.56 7.50 9.00 8,635 922 8.6 4.5 8.1 4.4 16.4 5.1 14.6 4.4 2.6 1.1 9,557 35,718 8.2 7.9 7.7 6.6 15.3 14.4 13.6 11.9 2.5 1.7 43,169 9,393 161,205 32,806 11,585 1,457 7.4 7.2 11.8 10.5 7.7 5.7 6.6 7.1 11.1 9.8 7.1 6.0 14.2 13.3 15.9 15.6 14.1 7.7 12.6 12.9 15.0 14.1 12.6 8.2 1.7 3.4 3.1 1.7 1.4 1.2 259,615 295,333 10.5 10.2 9.8 9.4 15.3 15.2 14.3 14.0 2.6 2.5 Ticker HERDEZ* MRFG3 BZ KFT US SLE US NSRGY US BN FP ABF LN AUSS NO Fuentes: Bloomberg y estimaciones de Santander. 10 PE Recomendación Compra Publicación Elaborada por el Departamento de Análisis en México ESTRATEGIA DE LA COMPAÑÍA OPERACIONES Las operaciones de Herdez están basadas en cinco asociaciones estratégicas (permanentes) con compañías de alimentos procesados muy conocidas. • McCormick and Company Inc. • Hormel Foods Corp.: Una para la distribución de productos Hormel en México y otra para la distribución de productos Herdez en EU. • Barilla GeR Fratelli. • Grupo Kuo S.A.B. de C.V. (que resultó en Herdez del Fuerte). Las asociaciones estratégicas con McCormick, Barilla y Hormel se consolidan al 100%, mientras que la con Grupo Kuo se consolida proporcionalmente. La asociación estratégica con Grupo Kuo (Herdez Del Fuerte) es de particular importancia para la compañía. Ambas compañías unieron sus fuerzas en diciembre de 2007, poniendo todas sus respectivas marcas en la nueva entidad (en el caso de Herdez, excluyendo aquellas que ya están involucradas en otras asociaciones). El propósito de esta alianza era tener una operación más eficiente mediante un mejor poder de negociación con los proveedores así como con los clientes, agilizar los procesos de producción y disminuir los gastos gracias a las economías de escala. De acuerdo con la dirección, las sinergias generadas de esta asociación estratégica son equivalentes a 7.5% del EBITDA consolidado de la compañía. La dirección cree que aún se generarán más sinergias en términos de procesos de producción más eficientes. La asociación estratégica con Grupo Kuo actúa como centro compartido de ventas, distribución y mercadotecnia para todas las marcas de Herdez, ofreciendo servicios a las otras asociaciones en relación a mercadotecnia, cadena de suministro, ventas, tareas administrativas y recursos humanos. Por lo tanto, las sinergias generadas de la asociación con Grupo Kuo también llegan al resto de la compañía en la forma de condiciones comerciales estandarizadas, una mejor ejecución de los planes de mercadotecnia, rutas conjuntas de distribución y menores costos de transportación. Por otro lado, la reciente creación de MegaMex Foods LLC (una asociación estratégica entre Herdez, Grupo Kuo, y Hormel) para distribuir los productos de Herdez Del Fuerte en EU. pudiera impulsar las operaciones en el extranjero de Herdez. Mediante Hormel, Herdez ahora podrá entrar a nuevos canales de distribución en EU., extraer sinergias de las operaciones de Hormel en EU. en términos del manejo de la cadena de suministro y capital de trabajo, e incrementar el apalancamiento operativo a través de una escala mayor. Esta asociación incluye marcas tanto de Herdez como de Hormel (p.e., Manny’s y Chi-Chi’s). Las salsas representan 52% de las ventas de la asociación estratégica, seguido de las tortillas (15%), mole (13%), y chile (13%). Con una mezcla de ventas que incluye marcas hispanas y bienes orientados hacia los consumidores anglo-sajones, esta asociación le permite a Herdez tener un alcance mucho mayor en EU, del que pudiera haber tenido por sí mismo. Herdez opera 10 plantas de producción, 9 centros de distribución, y 6 barcos de pesca, atendiendo a más de 12,000 clientes. La compañía también produce envases de PET, envases de plástico para mermeladas y mayonesas, así como tapas. Herdez está invirtiendo en un nuevo centro de distribución (US$45 millones) en el estado de México que deberá estar operando en 2011, y unirá las operaciones de tres plantas existentes. Este nuevo centro deberá impulsar menores costos de procesamiento de inventarios y de mano de obra, y garantizará un servicio Publicación Elaborada por el Departamento de Análisis en México 11 Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra eficiente para la creciente demanda de los productos Herdez hasta 2015, de acuerdo con la dirección. MARCAS Y DIVISIONES DE NEGOCIOS Las operaciones de Herdez incluyen siete divisiones de negocios: (1) salsas y aderezos; (2) jugos, frutas y postres; (3) vegetales; (4) carne y mariscos; (5) pasta; (6) otros; y (7) exportaciones. Figuras 13 and 14. Herdez – Desglose de Ventas y Volumen en 2009 Volume Sales Others 1% OthersExports 0% 9% Exports 10% Sauces and dressings 43% Pasta 22% Pasta 11% Sauces and dressings 51% Meat and seafood 9% Meat and seafood 4% Vegetables 16% Vegetables 12% Juices, fruits and desserts 6% Juices, fruits and desserts 6% Fuente: Reportes de la compañía. Las principales marcas producidas por Herdez se describen en la Figura 15. Figura 15. Herdez – Marcas Producidas Marca Herdez Del Fuerte McCormick Doña María Nair Embasa Barilla, Yemina , Vesta La Victoria Búfalo Tampico La Gloria Carlota Blasón Festin SoyFrut Hormel Solo Doña María Productos Salsas caseras, atún, frutas enlatadas, champiñones, vegetales, jugos, jugo 8 verduras, puré de tomate, vinagre Puré de tomate, vegetales, salsas caseras y champiñones Mayonesa, aderezos, mostaza, mermelada, especias, té Mole, mole verde, pipían, salsas para cocinar Atún Salsa cátsup, salsas caseras, chile jalapeño, chile serrano, chile chipotle Pasta, salsas Chile y salsa de tomate Salsas picantes, cátsup, vinagre, aceitunas Salsas picantes Aceite de cocina, gelatinas Miel, maple, jarabes Café Jugos de frutas Bebidas a base de soya Variedad de carnes enlatadas Consomé de pollo Fuente: Reportes de la compañía. 12 Publicación Elaborada por el Departamento de Análisis en México Además de las marcas enumeradas en la Figura 15, Herdez también tiene acuerdos para distribuir Kikkoman (salsa de soya) y Ocean Spray (jugo de arándanos). De las ventas de la compañía, 80% corresponde a mayonesa, atún, pasta, puré de tomate, leguminosas, salsas y mermeladas. Creemos que esta categoría de productos representa no más de 30% de los productos de la compañía. CANALES DE DISTRIBUCIÓN Las cadenas de tiendas de autoservicio representan el mayor canal de distribución para Herdez, mediante el cual distribuye más de 50% de sus ventas. Creemos que Walmex representa aproximadamente 25% de las ventas de la compañía, y Herdez se encuentra dentro de los 10 primeros proveedores para Walmex. Los mayoristas y las tiendas de abarrotes representan casi 37% de las ventas, seguido por “otros” (restaurantes, hoteles, servicio de alimentos, etc.) representando 6% y las exportaciones casi 7%. De acuerdo con la dirección, no existen grandes diferencias en términos de márgenes y/o la estructura de capital de trabajo entre los diferentes canales de distribución. Figura 16. Herdez – Desglose de Canales de Distribución Others 6% Exports 7% Food retailers 50% Wholesalers and Mom & Pop Stores 37% Este desglose incluye 100% de Herdez Del Fuerte. Fuente: Reportes de la compañía. ANÁLISIS DEL COSTO DE VENTAS Y GASTOS Herdez utiliza una amplia gama de materias primas principales: cebollas, zanahorias, elote, chile, chícharos, champiñones, jitomates, fresas, duraznos, piñas, elote y aceite de soya, huevos, trigo, puré de tomate, atún, etc. Las materias primas, incluyendo el empaque y la energía representan 50% de los costos de ventas ó 32% de las ventas. 25% de los costos están ligados al dólar. La compañía tiene contratos de cobertura por los precios de las materias primas como por la exposición al tipo de cambio. Herdez ya tiene cubierta su exposición al tipo de cambio para los primeros seis meses de 2010 a P$12.80/US$. Publicación Elaborada por el Departamento de Análisis en México 13 Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra Figura 17. Herdez – Desglose de los Costos de Ventas y Gastos Costos de Ventas Materias primas, Empaque y Energía Transformación Otros Gastos Gastos Ventas Publicidad Administración Desglose 100.0% 50.0% 25.0% 25.0% 100.0% 64.7% 13.4% 21.8% Fijos 37.5% 25.0% 0.0% 100.0% 38.0% 25.0% 0.0% 100.0% Variables 62.5% 75.0% 100.0% 0.0% 62.0% 75.0% 100.0% 0.0% en Pesos 75.0% 50.0% 100.0% 100.0% 100.0% 100.0% 100.0% 100.0% en Dólares 25.0% 50.0% 0.0% 0.0% 0.0% 0.0% 0.0% 0.0% Fuentes: Reportes de la compañía, Estimaciones de Santander. Es notable la habilidad de generar apalancamiento operativo a la vez que crece el primer renglón. De acuerdo con la dirección, casi 38% de todos los cosos de ventas y gastos de ventas y administrativos son fijos o semi-fijos. Por lo tanto, dentro de un positivo entorno económico, ceteris paribus (precios para los productos finales y materias primas) la compañía debe ser capaz de expandir sus márgenes a un ritmo razonable. ENTORNO COMPETITIVO La industria en la cual Herdez compite está fragmentada, pero la compañía tiene participaciones de liderazgo superior a 50% en un número de categorías de productos, como mayonesa, mostaza, salsas caseras, champiñones y puré de tomate. Aún así, si consideramos toda la industria de alimentos procesados enlatados en México de casi P$56 mil millones en 2008, de acuerdo con la CANAINCA, Herdez apenas tendría una participación de mercado de 14%. Dentro de esta industria, la categoría de los jugos ofrece un interesante potencial de crecimiento para Herdez, ya que la compañía tiene una participación de mercado de apenas 2% dentro de un segmento que vale casi P$20 mil millones. Al mismo tiempo, el desarrollar la línea de productos de postres o entrar en el mercado de las carnes frías pudiera también impulsar el crecimiento de la compañía. La TCAC del volumen para el segmento de alimentos procesados enlatados en México en 2004-2008 fue 5.4%. Figura 18. Herdez – Participación de Mercado de las Principales Categorías de Productos, 2008 Superior a 50% Mayonesa Mostaza Mole Salsas caseras Jugo 8 verduras Champiñones Carne enlatada Puré de tomate Entre 25% y 50% Pasta Mermelada Aceitunas Especies Vegetales Atún Miel de Abeja Cátsup Menor a 25% Té Consomé de pollo Jarabes Jugos Bebidas a base de Soya Jugo de tomate y Clamato Gelatina Aceite de cocina Fuente: AC Nielsen. 14 Publicación Elaborada por el Departamento de Análisis en México Figura 19. Herdez – Principales Competidores por Categoría de Producto Competidor Hellmann's Kraft La Costeña French's Knorr Lagg's Dolores La Moderna Jumex Del Valle Ades Monteblanco Del Monte Vita Real Karo Nescafe Líneas de Producto Mayonesa Mayonesa, mostaza, mermelada Mayonesa, mermelada, vegetales, salsas, puré de tomate Mostaza Consomé de pollo Té Atún Pasta Jugos Jugos Bebidas a base de soya Champiñones Salsas, mermelada, vegetales, champiñones, cátsup Miel Jarabe Café Fuente: Reportes de la compañía. Figura 20. Desglose de la Industria Mexicana de Alimentos Enlatados, 2008 Marmalade, 3.0% Mole, 3.0% Tomato Paste, 4.0% Sauces, 5.0% Juices, 34.0% Chile, 13.0% Mayonaisse, 17.0% Tuna, 21.0% Fuente: CANAINCA. PLANES ESTRATÉGICOS • Crecimiento Orgánico. La fragmentación de la industria de alimentos procesados en México permite ganancias adicionales en la participación de mercado, y al mismo tiempo, el actual desarrollo económico del país también deberá favorecer a los consumidores que buscan la conveniencia que ofrecen los alimentos procesados. • Innovación de productos. La continua innovación de productos deberá ser otro motor de crecimiento para la compañía. Durante 2008 y 2009, la compañía lanzó más de 30 nuevos productos (ligeramente menos de 5% del portafolio actual). El desarrollar categorías como jugos, o entrar a nuevas como carnes frías, podrían ser importantes motores de crecimiento. • Negocios internacionales. La firma de la asociación estratégica con Hormel (MegaMex) para distribuir los productos de Herdez en EU. deberá impulsar de manera adicional el Publicación Elaborada por el Departamento de Análisis en México 15 Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra negocio de la compañía, ofreciéndole un mayor alcance en términos de canales de distribución y clientes. • Adquisiciones/nuevas alianzas. Herdez tiene una trayectoria ya probada en maximizar el potencial de su marca mediante asociaciones estratégicas. Por lo tanto, no deberán descartarse nuevas alianzas, que podrán ayudar a la compañía a desarrollar algunas categorías de productos y/o entrar en nuevas. La sólida situación financiera de Herdez deja espacio para potenciales adquisiciones. • Procesos de producción más eficientes. Como se mencionó anteriormente, la dirección cree que faltan algunas sinergias de la asociación estratégica con Grupo Kuo en términos de procesos de producción más eficientes. Al mismo tiempo, el nuevo centro de distribución que entrará en operaciones en 2011 unificará las actividades de tres plantas ya existentes y también deberá permitir una operación, en general, más eficiente, en términos de administración de costos y capital de trabajo. PROPIEDAD DE LA COMPAÑÍA Y DIRECCIÓN Herdez está controlada por la familia Hernández-Pons. Mediante la compañía controladora Hechos con Amor la familia es dueña de 52% de las acciones en circulación. Otros accionistas no relacionados con la familia tienen 21% de la compañía mientras que el 27% restante es “float” libre. La familia también tiene posiciones en la alta dirección. El señor Héctor Hernández-Pons es el presidente del consejo y director ejecutivo, y el señor Enrique Hernández-Pons es el vicepresidente ejecutivo y director de negocios internacionales. El resto de las posiciones de la alta dirección están ocupadas nos personas no relacionadas con la familia. El consejo tiene nueve miembros, de los cuales tres son miembros de la familia y seis son independientes. Figura 21. Herdez – Estructura de la Propiedad Float 27.0% Hernandez-Pons Holding Company 52.0% Firm Hand Shareholders 21.0% Fuente: Reportes de la compañía. 16 Publicación Elaborada por el Departamento de Análisis en México ESTADOS FINANCIEROS Figura 22. Herdez – Estado de Resultados, Balance General, y Estado de FE, 2009–2012E (Millones de Pesos) Estado de Resultados Ventas Costo de Ventas Utilidad Bruta Gastos de Op. y Adm. Utilidad de Operación Depreciación EBITDA Costo Integral de Financiamiento Intereses Pagados Intereses Ganados Ganancia/Pérd Monetaria Ganancia/Pérd Cambiaria Otras Operaciones Financieras Utilidad Antes de Impuestos Provisión de Impuestos Utilidad Después de Impuestos Subsidiarias Partidas Extraordinarias Participación Minoritaria Utilidad Neta Balance General Activo Activo Circulante Efectivo y Equivalentes Cuentas por Cobrar Inventario Otros Activos Circulantes Activo Largo Plazo Activo Fijo Activo Diferido Otros Activos Pasivo Pasivo Corto Plazo Proveedores Préstamos a Corto Plazo Otros Pasivos Corto Plazo Préstamos a Largo Plazo Pasivo Diferido Otros Pasivos Participación Mayoritaria Capital Contable Participación Minoritaria Flujo de Efectivo Utilidad Neta Mayoritaria Partidas No Monet. Cambios en Capital de Trabajo Incrementos de Capital/Dividendos Cambio en Deuda Inversiones de Capital Flujo de Efectivo Neto Efectivo al Inicio del Periodo Efectivo al Cierre del Periodo 2009 8,265.6 -5,287.5 2,978.1 -1,693.7 1,284.4 120.4 1,404.9 -115.7 -129.9 34.0 0.0 -19.7 96.9 1,265.6 -300.4 965.2 43.8 -9.2 -253.7 746.1 2009 6,009.1 3,257.7 424.2 1,798.6 936.1 98.8 98.9 1,634.6 1,008.3 9.6 2,280.3 1,962.2 463.5 1,173.6 325.0 133.4 0.0 184.7 2,921.2 3,728.9 807.6 2009 746.1 374.1 -99.7 -359.0 -111.4 -337.5 212.6 211.6 424.2 100.0 -64.0 36.0 -20.5 15.5 1.5 17.0 -1.4 -1.6 0.4 0.0 -0.2 1.2 15.3 -3.6 11.7 0.5 -0.1 -3.1 9.0 % 100.0 54.2 7.1 29.9 15.6 1.6 1.6 27.2 16.8 0.2 37.9 32.7 7.7 19.5 5.4 2.2 0.0 3.1 48.6 62.1 13.4 2010E 8,649.4 -5,352.8 3,296.6 -1,862.3 1,434.4 126.5 1,560.9 -108.7 -133.5 32.7 0.0 -7.9 -25.8 1,299.9 -325.0 974.9 20.0 -14.0 -271.4 709.5 2010E 6,290.1 3,333.7 459.2 1,882.1 889.0 103.4 104.2 1,831.8 1,010.3 10.1 2,430.9 805.9 469.3 7.6 329.0 1,430.4 0.0 194.6 2,990.9 3,859.2 868.3 2010E 709.5 399.8 -31.3 -760.0 131.0 -414.0 35.0 424.2 459.2 100.0 -61.9 38.1 -21.5 16.6 1.5 18.0 -1.3 -1.5 0.4 0.0 -0.1 -0.3 15.0 -3.8 11.3 0.2 -0.2 -3.1 8.2 % 100.0 53.0 7.3 29.9 14.1 1.6 1.7 29.1 16.1 0.2 38.6 12.8 7.5 0.1 5.2 22.7 0.0 3.1 47.5 61.4 13.8 2011E 9,450.3 100.0 -5,883.3 -62.3 3,567.0 37.7 -2,004.2 -21.2 1,562.8 16.5 139.6 1.5 1,702.3 18.0 -82.8 -0.9 -143.8 -1.5 46.5 0.5 0.0 0.0 14.5 0.2 -28.1 -0.3 1,451.9 15.4 -392.0 -4.1 1,059.9 11.2 20.0 0.2 0.0 0.0 -289.9 -3.1 790.0 8.4 2011E % 6,611.4 100.0 3,780.5 57.2 634.0 9.6 2,056.4 31.1 977.1 14.8 113.0 1.7 108.5 1.6 1,710.5 25.9 1,001.3 15.1 10.6 0.2 2,518.1 38.1 885.0 13.4 515.8 7.8 7.6 0.1 361.6 5.5 1,430.4 21.6 0.0 0.0 202.7 3.1 3,172.3 48.0 4,093.3 61.9 921.0 13.9 2011E 790.0 394.9 -192.8 -722.7 0.0 -94.5 174.8 459.2 634.0 2012E 10,247.2 100.0 -6,398.6 -62.4 3,848.6 37.6 -2,118.8 -20.7 1,729.8 16.9 149.4 1.5 1,879.2 18.3 -50.4 -0.5 -151.0 -1.5 67.4 0.7 0.0 0.0 33.2 0.3 -31.1 -0.3 1,648.2 16.1 -461.5 -4.5 1,186.7 11.6 20.0 0.2 0.0 0.0 -303.6 -3.0 903.2 8.8 2012E % 6,949.0 100.0 4,253.1 61.2 838.2 12.1 2,229.8 32.1 1,062.7 15.3 122.5 1.8 112.9 1.6 1,581.0 22.8 990.9 14.3 11.0 0.2 2,603.1 37.5 961.8 13.8 560.9 8.1 7.6 0.1 393.3 5.7 1,430.4 20.6 0.0 0.0 210.9 3.0 3,368.0 48.5 4,345.9 62.5 977.8 14.1 2012E 903.2 399.8 -191.6 -804.7 0.0 -102.5 204.1 634.0 838.2 Fuentes: Reportes de la compañía y estimaciones de Santander. Publicación Elaborada por el Departamento de Análisis en México 17 Alimentos con Alto Rendimiento – Iniciando Cobertura con Compra Figura 23. Herdez – Estado de Resultados, Balance General, y Estado de FE, 2009–2012E (en Millones de Dólares) Estado de Resultados Ventas Costo de Ventas Utilidad Bruta Gastos de Op. y Adm. Utilidad de Operación Depreciación EBITDA Costo Integral de Financ. Intereses Pagados Intereses Ganados Ganancia/Pérd Monetaria Ganancia/Pérd Cambiaria Otras Operaciones Financieras Utilidad Antes de Impuestos Provisión de Impuestos Utilidad Después de Impuestos Subsidiarias Partidas Extraordinarias Participación Minoritaria Utilidad Neta Balance General Activo Activo Circulante Efectivo y Equivalentes Cuentas por Cobrar Inventario Otros Activos Circulantes Activo Largo Plazo Activo Fijo Activo Diferido Otros Activos Pasivo Pasivo Corto Plazo Proveedores Préstamos a Corto Plazo Otros Pasivos Corto Plazo Préstamos a Largo Plazo Pasivo Diferido Otros Pasivos Participación Mayoritaria Capital Contable Participación Minoritaria Flujo de Efectivo Utilidad Neta Mayoritaria Partidas No Monet. Cambios en Capital de Trabajo Incrementos de Capital/Dividendos Cambio en Deuda Inversiones de Capital Flujo de Efectivo Neto Efectivo al Inicio del Periodo Efectivo al Cierre del Periodo 2009 632.6 -404.7 227.9 -129.6 98.3 9.2 107.5 -8.9 -9.9 2.6 0.0 -1.5 7.4 96.9 -23.0 73.9 3.4 -0.7 -19.4 57.1 2009 459.9 249.3 32.5 137.7 71.6 7.6 7.6 125.1 77.2 0.7 174.5 150.2 35.5 89.8 24.9 10.2 0.0 14.1 223.6 285.4 61.8 2009 57.1 28.6 -7.6 100.0 -64.0 36.0 -20.5 15.5 1.5 17.0 -1.4 -1.6 0.4 0.0 -0.2 1.2 15.3 -3.6 11.7 0.5 -0.1 -3.1 9.0 % 100.0 54.2 7.1 29.9 15.6 1.6 1.6 27.2 16.8 0.2 37.9 32.7 7.7 19.5 5.4 2.2 0.0 3.1 48.6 62.1 13.4 2010E 675.7 -418.2 257.5 -145.5 112.1 9.9 121.9 -8.5 -10.4 2.6 0.0 -0.6 -2.0 101.6 -25.4 76.2 1.6 -1.1 -21.2 55.4 2010E 491.4 260.4 35.9 147.0 69.5 8.1 8.1 143.1 78.9 0.8 189.9 63.0 36.7 0.6 25.7 111.8 0.0 15.2 233.7 301.5 67.8 2010E 55.4 31.2 -2.4 100.0 -61.9 38.1 -21.5 16.6 1.5 18.0 -1.3 -1.5 0.4 0.0 -0.1 -0.3 15.0 -3.8 11.3 0.2 -0.2 -3.1 8.2 % 100.0 53.0 7.3 29.9 14.1 1.6 1.7 29.1 16.1 0.2 38.6 12.8 7.5 0.1 5.2 22.7 0.0 3.1 47.5 61.4 13.8 2011E 715.9 -445.7 270.2 -151.8 118.4 10.6 129.0 -6.3 -10.9 3.5 0.0 1.1 -2.1 110.0 -29.7 80.3 1.5 0.0 -22.0 59.8 2011E 500.9 286.4 48.0 155.8 74.0 8.6 8.2 129.6 75.9 0.8 190.8 67.0 39.1 0.6 27.4 108.4 0.0 15.4 240.3 310.1 69.8 2011E 59.8 29.9 -14.6 100.0 -62.3 37.7 -21.2 16.5 1.5 18.0 -0.9 -1.5 0.5 0.0 0.2 -0.3 15.4 -4.1 11.2 0.2 0.0 -3.1 8.4 % 100.0 57.2 9.6 31.1 14.8 1.7 1.6 25.9 15.1 0.2 38.1 13.4 7.8 0.1 5.5 21.6 0.0 3.1 48.0 61.9 13.9 -27.5 -59.4 -54.8 -57.9 -8.5 -25.8 16.3 16.2 32.5 10.2 -32.3 2.7 33.1 35.9 0.0 -7.2 13.2 34.8 48.0 0.0 -7.4 14.7 45.6 60.3 Fuentes: Reportes de la compañía y estimaciones de Santander. 18 2012E 737.2 -460.3 276.9 -152.4 124.4 10.8 135.2 -3.6 -10.9 4.8 0.0 2.4 -2.2 118.6 -33.2 85.4 1.4 0.0 -21.8 65.0 2012E 499.9 306.0 60.3 160.4 76.5 8.8 8.1 113.7 71.3 0.8 187.3 69.2 40.4 0.5 28.3 102.9 0.0 15.2 242.3 312.7 70.3 2012E 65.0 28.8 -13.8 Publicación Elaborada por el Departamento de Análisis en México 100.0 -62.4 37.6 -20.7 16.9 1.5 18.3 -0.5 -1.5 0.7 0.0 0.3 -0.3 16.1 -4.5 11.6 0.2 0.0 -3.0 8.8 % 100.0 61.2 12.1 32.1 15.3 1.8 1.6 22.8 14.3 0.2 37.5 13.8 8.1 0.1 5.7 20.6 0.0 3.0 48.5 62.5 14.1 EVOLUCIÓN DEL PRECIO DE LA ACCIÓN Herdez – Desempeño con Relación al IPC 12 Meses (en Dólares) 160 140 IPC 120 HERDEZ 100 80 M-09 J-09 A-09 O-09 N-09 E-10 M-10 M-10 Fuentes: Bloomberg y Santander. Publicación Elaborada por el Departamento de Análisis en México 19 El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander, mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander o sus filiales han participado como coordinador, colocador o asegurador en una oferta pública de venta de Sare, Ica, Cemex, América Móvil, Alsea, Ara, Urbi, Megacable, Genomma Lab y BMV. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de América Móvil, Ica, Cemex, Sare, Alsea, Gap, Financiera Independencia, Megacable, Urbi, Genomma Lab, BMV y Walmart. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de América Móvil, Cemex, Ica, Telmex, Gissa, Alsea, Ara, Liverpool, Geo, Mexichem, Gruma, Comerci, Televisa, Kimberly Clark, Famsa, Lamosa, Javer, Senda, Telefónica, Sofftek, Alfa, Pasa, Fincamex, Mota-Engil, Genomma Lab, Herdez y Carso Global Telecom. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander, sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financiero Santander ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin. 2010