Inspectores de la AFIP-DGI constataron que en el comercio de la

Anuncio

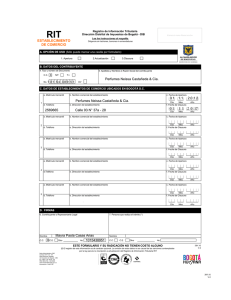

Controlador fiscal: Juez Federal reabre el debate Nuevo enfoque de la justicia por el no uso de Controladores Fiscales. Inaplicabilidad de la clausura y menores sanciones monetarias. Importancia y fundamentos del encuadre en el Art. 39 Ley 11683 (Análisis por la Dra. CP. Teresa Gómez y fallo completo)... Por Dra CP. Teresa Gómez Inspectores de la AFIP-DGI constataron que en el comercio de la contribuyente de marras, se habían efectuado ventas, con facturas tipo B, en forma manual, sin utilizar el controlador fiscal. Producto de dichas actuaciones el organismo recaudador dictó resolución por la cual impuso sanción de multa y de clausura, acorde a las previsiones contenidas en el art. 40, inc. a), de la ley 11.683. La contribuyente Menéndez apeló la resolución administrativa, (art. 77 ley 11683) y contra la decisión confirmatoria de la multa y clausura interpuso recurso de apelación previsto por el art. 78 de la ley de rito fiscal. El juez actuante, Eduardo G. Farra, en los autos “Menendez, Viviana Guillermina s/apelación clausura”, Juzgado Federal de Primera Instancia 3, Secretaria 6, Mar del Plata, Prov. de Buenos Aires, del 22/12/2005 (click acá), entendió que no se encontraba ante un caso de "no emisión" de factura, ticket o documento equivalente”, sino ante un supuesto de "emisión" de factura”. Se trata, dijo el juzgador, de la emisión de una factura que no cumple las formalidades exigidas —no fue emitida por controlador fiscal—, sino que lo fue de acuerdo con las formas exigidas para la emisión de las facturas tipo B, cuya utilización se encuentra reservada para supuestos excepcionales — taxativamente enumerados—, en los que no sea utilizado el mecanismo de facturación antes aludido (art. 9 de la resolución general 4104 [DGI] [texto sustituido por resolución general [AFIP] 259/ 98, B.O. 23/11/98]) . De ello se desprende que el hecho constatado se encuentra en violación de un deber meramente formal, y ello motiva que deba ser encuadrado legalmente en las previsiones del art. 39 de la ley 11.683, y no en las de su art. 40, pues la norma mencionada en primer lugar prevé: "Serán sancionadas con multas de pesos ciento cincuenta ($ 150) a pesos dos mil quinientos ($ 2,500) las violaciones a las disposiciones de esta ley, de las respectivas leyes tributarias, de los decretos reglamentarios y de toda otra norma de cumplimiento obligatorio , que establezcan o requieran el cumplimiento de deberes formales tendientes a determinar la obligación tributaria, a verificar y fiscalizar el cumplimiento que de ella hagan los responsables...". Manifiesta el juzgador que resulta absolutamente ajeno a sus convicciones, la idea que los hechos, como los aquí verificados de manera válida por inspectores de la AFIP-DGI, no deban ser sancionados, pues ello indudablemente atentaría contra las facultades de control fiscal otorgadas por el Poder Ejecutivo nacional al citado órgano; sino que su finalidad es efectuar un correcto encuadre legal de la conducta constatada y cometida por el contribuyente para luego si desarrollar, a partir de allí, el correspondiente procedimiento de carácter administrativo. En este sentido, continuó expresando el magistrado Farra, es que “el art. 40 de la ley 11.683 tiene por finalidad lograr que los contribuyentes documenten sus operaciones de venta, emitiendo para ello facturas o documentos equivalentes, lleven registraciones, todo lo cual permite llevar a cabo un control impositivo, de allí se desprende que sí un contribuyente efectúa una venta y en lugar de emitir documento por mecanismo electrónico —por resultar ello su obligación—, lo emite de manera manual, no puede imputársele no registrar su venta e impedir el control fiscal, sin perjuicio de que su conducta resulta reprochable y su sanción resulta procedente por incumplir determinadas formalidades que hacen al sistema de registración. Ahora bien, es justamente ese tipo de violaciones o incumplimientos las que tiene por finalidad evitar el art. 39 de la ley 11.683, puesto que el bien jurídico protegido por dicha norma es el cumplimiento de las formalidades en la actividad tributaria, afirmación ésta que se ve corroborada por el título de "Violación al cumplimiento de deberes formales" con el que la doctrina suele encabezar el tratamiento de la norma, tal el caso de Teresa Gómez y Carlos María Folco, en su obra "Procedimiento Tributario. Ley 11.683, Ed. La Ley, 4° edición, Buenos Aires, 2005")”. Por lo que en definitiva se falló por declarar la nulidad de la resolución del expediente administrativo glosado al presente, y de todo lo actuado en su consecuencia, con costas a la AFIP.