Deducción de Gastos de Viaje

Anuncio

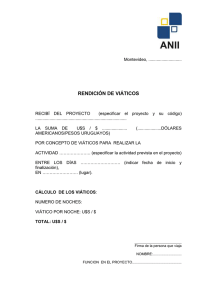

Deducción de Gastos de Viaje Por: L.C. César Hernández Maciel jhernandez@horwath.com.mx Los gastos de viaje o viáticos se pueden definir de manera general como aquellos recursos financieros que son asignados a personas que llevan a cabo un viaje o traslado a un punto diferente de su lugar habitual de trabajo. Estos recursos se utilizarán para cubrir conceptos como hospedaje, alimentación y traslados. Las erogaciones por viáticos pueden representar una partida muy importante dentro del rubro de gastos generales de algunas compañías, principalmente de servicios, y resulta necesario establecer e implementar una adecuada política para el pago de estos gastos. hospedaje, alimentación y renta de autos que se apeguen en la medida de lo posible a lo que dispone la Ley para su deducción. Podemos mencionar que la fracción III del artículo 29 de la Ley del Impuesto Sobre la Renta (LISR) establece que se podrán deducir los gastos. Sin embargo, los viáticos o gastos de viaje se señalan dentro de los gastos no deducibles en la fracción V del artículo 32 del mismo ordenamiento, considerando que sí podrán ser deducibles pero con algunas restricciones que se analizarán a continuación. Estas políticas o lineamientos, que se establezcan para el control de los gastos de viaje, deberán especificar las reglas sobre su uso y aplicación así como establecer reglas que se deberán observar en los documentos que amparen dichos gastos. En materia de deducción de gastos de viaje, es importante mencionar que son diversos los requisitos que hay que cumplir para estar en posibilidades de llevar a cabo la mencionada deducción, de ahí que una correcta definición de políticas y lineamientos para el control de viáticos deberá establecer, entre otros, que los comprobantes que amparen los gastos sean documentos que cumplan con requisitos fiscales e indicar montos máximos autorizados por conceptos tales como Requisitos para su deducibilidad 1. Gastos estrictamente indispensables Para deducir un gasto para efectos de la LISR, éste debe reunir los requisitos generales y particulares establecidos en la ley; el caso de los viáticos no es la excepción. En este rubro, uno de los requisitos generales aplicable a todas las deducciones es que se trate de un gasto estrictamente indispensable. 2. Conceptos deducibles La mencionada fracción V del artículo 32 de la LISR señala, de manera general, que los viáticos son un gasto no deducible a menos de que se destinen a: a) b) c) d) e) Hospedaje Alimentación Transporte Uso o goce temporal de automóviles Pago de kilometraje El artículo 29-A del CFF establece los requisitos mínimos que debe contener un comprobante para efectos fiscales, los cuales son: I. II. III. IV. 3. Beneficiarios de los viáticos V. Los gastos de viaje deberán erogarse a favor de personas que tengan relación de trabajo con el contribuyente en términos del Capítulo I, del Título IV de la LISR (salarios y servicios personales subordinados) o le presten un servicio profesional (Art. 32 fracc. V LISR). VI. En los términos del artículo 20 de la Ley Federal del Trabajo, se entiende por relación de trabajo la prestación de un trabajo personal subordinado a una persona, mediante el pago de un salario. 4. Faja de 50 km Los viáticos deben aplicarse fuera de una faja de 50 kilómetros que circunde al establecimiento del contribuyente (Art. 32 fracc. V LISR). La faja de los 50 kilómetros deberá considerarse respecto al establecimiento del contribuyente, entendiéndose como tal aquel en el cual presta normalmente sus servicios la persona a favor de quien se realiza la erogación, ya sea en el país o en el extranjero (fracción V, del artículo 32 de la LISR y 49 del RLISR). 5. Comprobación de los gastos El beneficiario del viático deberá proporcionar al contribuyente una relación de los gastos anexando los comprobantes respectivos, los cuales deberán reunir los requisitos que señala el Código Fiscal de la Federación (CFF). VII. Contener impreso el nombre, denominación o razón social, domicilio fiscal y clave del Registro Federal de Contribuyentes (RFC) de quien los expida Contener impreso el número de folio Lugar y fecha de expedición Clave del RFC de la persona a favor de quien se expida Cantidad y clase de mercancías o descripción del servicio que amparen Valor unitario consignado en número e importe total consignado en número o letra, así como el monto de los impuestos que se trasladan, desglosados por tasa de impuesto Número y fecha del documento aduanero, así como la aduana de importación, tratándose de ventas de primera mano de mercancías de importación Adicionalmente, los comprobantes deberán contener la fecha de impresión y datos del impresor autorizado del mismo; la vigencia de los comprobantes será de dos años a partir de su fecha de impresión, que se indicará en el documento. Cuando los viáticos beneficien a personas que presten al contribuyente servicios profesionales, los comprobantes deberán ser expedidos a nombre del propio contribuyente. Si los viáticos benefician a personas que prestan servicios personales subordinados (trabajadores), los comprobantes podrán ser expedidos a nombre de dichas personas. Los gastos erogados en el extranjero deberán estar amparados con documentación que no debe reunir todos los requisitos fiscales, y tampoco requiere de ser impresa en establecimientos autorizados por el SAT; sin embargo, sí deberán señalar el nombre, denominación o razón social y domicilio de quien la expida; lugar y fecha de expedición; descripción del servicio que amparen; el monto total de la contraprestación pagada por los servicios y en ésta deberá asentarse el nombre, denominación o razón social del usuario del servicio, y además contener los requisitos que conforme a la legislación del país en que resida quien expide el comprobante, deba incluir el mismo. 6. Límites y requisitos adicionales de deducción El artículo 32 fracción V de la LISR, establece los siguientes límites y requisitos: Concepto Alimentación Renta de autos Hospedaje Monto máximo deducible En territorio nacional: $750.00 diarios por beneficiario En el extranjero: $1,500.00 diarios por beneficiario Comentarios Deberá acompañar la documentación relativa al hospedaje o transporte. Si la documentación acompañada es sólo la de transporte, se deberá efectuar el pago de los alimentos con tarjeta de crédito a nombre de la persona que realiza el viaje. En territorio nacional o en el extranjero: $850.00 diarios En territorio nacional: Sin límite En el extranjero: $3,850.00 diarios Deberá acompañar la documentación relativa al hospedaje o transporte. Tratándose de gastos de viaje con motivo de seminarios o convenciones, efectuados en el país o en el extranjero se estará a lo siguiente: Cuando el total del gasto forme parte de la cuota de recuperación establecida y en la documentación que lo ampare no se desglose el importe correspondiente a las erogaciones por gastos de viaje, sólo será deducible de dicha cuota, una cantidad que no exceda el límite por día destinado a la alimentación descrito anteriormente. La diferencia resultante no será deducible en ningún caso. Deberá acompañar la documentación relativa al transporte. pero para que éstos sean deducibles se requiere: • • • • 7. Gastos de automóviles propiedad de los trabajadores El artículo 50 del reglamento de la LISR, en relación con el artículo 32 fracción V de la LISR, considera como viáticos a los gastos de automóviles propiedad de los trabajadores, • Que los gastos se eroguen por concepto de gasolina, aceite, servicios, reparaciones y refacciones Que sean consecuencia de un viaje realizado para desempeñar actividades propias del contribuyente Esta deducción no podrá ser mayor a 93 centavos M.N. por kilómetro recorrido, sin exceder de veinticinco mil kilómetros recorridos en el ejercicio, es decir, $23,500.00 al año La documentación comprobatoria que ampare estos gastos deberá ser expedida a nombre del contribuyente, siempre que éste los distinga de los comprobantes que amparen gastos de automóviles de su propiedad Estos gastos deberán erogarse en territorio nacional y se deberá acompañar documentación relativa al hospedaje de la persona que conduzca el vehículo 8. Boletos de avión como comprobante fiscal La regla I.2.4.4. de la Resolución Miscelánea Fiscal 2008 – 2009 (vigente a partir del 1° de junio de 2008) señala que servirán como comprobantes fiscales, respecto de los servicios amparados por ellos, los siguientes documentos: • • • Las copias de boletos de pasajero, guías aéreas de carga, órdenes de cargos misceláneos y comprobantes de cargo por exceso de equipaje, expedidos por las líneas aéreas en formatos aprobados por la Secretaría de Comunicaciones y Transportes o por la International Air Transport Association (IATA) Las notas de cargo a agencias de viaje o a otras líneas aéreas Las copias de boletos de pasajero expedidos por las líneas de transporte terrestre de pasajeros en formatos aprobados por la Secretaría de Comunicaciones y Transportes o por la IATA Es importante mencionar que los boletos de avión electrónicos expedidos por las líneas aéreas son aceptados como comprobantes fiscales siempre que los mismos sean emitidos en el formato aprobado por la IATA. Implicaciones de los viáticos no deducibles 1. Para los trabajadores De conformidad con la fracción XIII, del artículo 109 de la LISR, los viáticos se consideran ingreso exento para el trabajador, siempre que sean efectivamente erogados en servicio del patrón y se compruebe tal circunstancia con documentación de terceros que reúna requisitos fiscales. En consecuencia, se considerará que los viáticos pierden la exención para el trabajador, cuando no se trate de un gasto erogado en servicio del patrón, es decir, se trate de un viaje personal del trabajador, o no se compruebe con documentación de terceros que reúna requisitos fiscales (con la excepción de los comprobantes del extranjero). El no efectuar pagos de alimentos con tarjeta de crédito cuando no se acompañe documentación relativa la hospedaje, no acompañar la documentación indicada para poder deducir ciertos conceptos, etc., no serán causales para considerar un ingreso gravado para el trabajador la erogación del viático, siempre que se cuente con el comprobante que reúna requisitos fiscales. 2. Para los accionistas De conformidad con la fracción III, del artículo 165 de la LISR, se consideran dividendos distribuidos, las erogaciones que no sean deducibles y beneficien a los accionistas. Por lo tanto, todos los viáticos erogados a favor del accionista que no sean deducibles en los términos de la LISR, se considerarán dividendos. Deducción de consumos en restaurantes que no se consideren gastos de viaje 1. Requisitos El artículo 32 fracción XX de la LISR señala que el 87.5% de las erogaciones por consumos en restaurantes, que se apliquen dentro de una faja de 50 kilómetros que circunde al establecimiento del contribuyente, serán no deducibles. Para que proceda la deducción de la diferencia (12.5%), el pago deberá hacerse invariablemente mediante tarjeta de crédito, de débito o de servicios, o a través de los monederos electrónicos que al efecto autorice el Servicio de Administración Tributaria. En ningún caso, los consumos en bares serán deducibles, inclusive si fuesen considerados como un gasto de viaje. Para estos efectos, el artículo 55 del Reglamento de la LISR establece que se entiende que, para que la erogación sea deducible, el pago de la misma deberá efectuarse con tarjeta de crédito o débito, expedida a nombre del contribuyente que desee efectuar la deducción, debiendo conservar la documentación que compruebe lo anterior. Como puede apreciarse, la cantidad de requisitos que los contribuyentes tienen que cumplir para la deducción de los gastos de viaje son múltiples, en algunos casos, complejos y su cumplimiento aumenta considerablemente su carga administrativa. Por lo anterior, es necesario que se desarrollen estrategias en las que las compañías fomenten y desplieguen políticas y procesos para el control de gastos por concepto de viáticos. © 2008 Castillo Miranda y Compañía, S.C. El L.C. César Hernández Maciel es Gerente de Control Financiero de Horwath Castillo Miranda. ### es miembro de Horwath International Association, una asociación Suiza. Cada firma miembro de Horwath es una entidad legal separada e independiente. El contenido de esta publicación es de carácter general. Si desea obtener mayor información, por favor contacte a nuestros especialistas. Fundada en 1943, Horwath Castillo Miranda es una de las principales firmas de contadores públicos y consultores de negocios en México. Horwath Castillo Miranda provee soluciones de negocio innovadoras en las áreas de Auditoría, Impuestos, Finanzas Corporativas, Consultoría de Riesgos, Consultoría en Hotelería y Turismo, Control Financiero (outsourcing) y Tecnología de Información. Nuestra Presencia en México México Guadalajara Monterrey Paseo de la Reforma 505-31 06500 México, D.F. Tel. +52 (55) 8503-4200 Fax +52 (55) 8503-4277 Carlos Garza y Rodríguez mexico@horwath.com.mx Mar Báltico 2240-301 44610 Guadalajara, Jal. Tel. +52 (33) 3817-3747 Fax +52 (33) 3817-0164 Carlos Rivas Ramos guadalajara@horwath.com.mx Av. Lázaro Cárdenas 2400 Pte. B-42 66270 San Pedro Garza García, N.L. Tel. +52 (81) 8262-0800 Fax +52 (81) 8363-0050 José Luis Jasso González monterrey@horwath.com.mx Aguascalientes Cancún Ciudad Juárez Fray Pedro de Gante 112 20120 Aguascalientes, Ags. Tel. +52 (449) 914-8619 Fax +52 (449) 914-8619 Alejandro Ibarra Romo aguascalientes@horwath.com.mx Cereza 37-401 77500 Cancún, Q. Roo Tel. +52 (998) 884-0112 Fax +52 (998) 887-5239 Luis Fernando Méndez cancun@horwath.com.mx Av. de la Raza 5385-204 32350 Ciudad Juárez, Chih. Tel. +52 (656) 611-5080 Fax +52 (656) 616-6205 José Martínez Espinoza cdjuarez@horwath.com.mx Hermosillo Mérida Mexicali Paseo Valle Verde 19-A 83200 Hermosillo, Son. Tel. +52 (662) 218-1007 Fax +52 (662) 260-2176 Humberto García Borbón hermosillo@horwath.com.mx Calle 60 474 97000 Mérida, Yuc. Tel. +52 (999) 923-8011 Fax +52 (999) 923-8011 Manlio Díaz Millet merida@horwath.com.mx Reforma 1507 21100 Mexicali, B.C. Tel. +52 (686) 551-9624 Fax +52 (686) 551-9824 Ramón Espinoza Jiménez mexicali@horwath.com.mx Querétaro Tijuana Circuito del Mesón 168 76039 Querétaro, Qro. Tel. +52 (442) 183-0990 Fax +52 (442) 183-0990 Aurelio Ramírez Orduña queretaro@horwath.com.mx Germán Gedovius 10411-204 22320 Tijuana, B.C. Tel. +52 (664) 634-6110 Fax +52 (664) 634-6114 Javier Almada Varona tijuana@horwath.com.mx horwath.com.mx