Los resultados al 1T00 de Pepsigx estuvieron en línea con nuestras

Anuncio

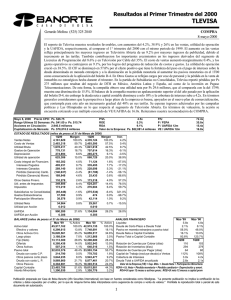

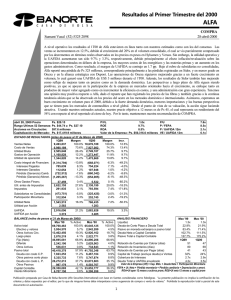

Resultados al Primer Trimestre del 2000 PEPSI-GEMEX Scott Kolb (212) 484-5222 COMPRA 8-mayo-2000 Los resultados al 1T00 de Pepsigx estuvieron en línea con nuestras expectativas. El volumen total registró un crecimiento de 8.5% con la consolidación de NBG e incluyendo el agua embotellada en presentaciones de tamaño personal. El volumen de garrafones de agua Electropura se incrementó en 13.8%, mientras que el volumen de agua embotellada en presentaciones de tamaño personal creció en 12.6%. Las ventas consolidadas aumentaron en 10.6%. Creemos que esto se debe a que los territorios de Monterrey y Chihuahua estuvieron por encima de las bases deprimidas en el ‘99, dado que estimamos que los precios en las antiguas franquicias de Pepsigx registraron un decremento de aproximadamente 1%-2%. El costo de ventas se incrementó en 9.8%, pero disminuyó ligeramente como porcentaje de ventas, al ubicarse en 43.5%, en comparación con 43.8% del 1T99. Suponemos que los precios y la solidez del peso, la cual conduce a una deflación en los costos de los empaques en base comparable, más que compensaron el deterioro en la mezcla de productos. Nos desagradó el nivel al cual se ubicaron los gastos operativos, al incrementarse en 11.4% y 0.3 pp como porcentaje de ventas. No estamos seguros de que estos niveles de gastos vayan a abatirse, porque Pepsigx seguirá realizando inversiones fuertes en publicidad, campañas promocionales y refrigeradores. Parte de este aumento se debió a la consolidación de las franquicias nuevas. Sin embargo, como porcentaje de ventas, esta tendencia es negativa. En el CIF la empresa registró un ingreso de Ps 81.4 M, decreciendo en 59.5%, debido a variaciones en las partidas cambiarias y monetarias. Las acciones de Pepsigx están cotizando a un múltiplo VE/UAFIDA de 4.9x y estimamos que éste caerá a 4.5x en el ‘00. Las nuevas franquicias deberán mostrar un crecimiento fuerte; sin embargo, éste probablemente no será el caso para la vieja franquicia de Pepsigx. Nuestro precio objetivo preliminar a 10 meses es de Ps 10.9, el cual, usando un múltiplo VE/UAFIDA de 5.25x, representa un retorno nominal de más del 30%. En nuestro último reporte trimestral recomendamos la COMPRA de las acciones y desde entonces, han registrado un alza de alrededor del 5%, mientras que el mercado ha registrado un descenso de más de l20%. Con la valuación actual, reiteramos nuestra recomendación de COMPRA y esperamos cosas buenas en el futuro, pese a lo que nosotros consideramos como una negatividad exagerada por parte del mercado. Mayo 8, 2000 Precio : Ps. $8.00 Rango Ultimas 52 Semanas: Ps. $16.84 a Ps. $7.00 Acciones en Circulación: 1,340.9 millones Capitalización de Mercado: Ps. $10,727.3 millones P/VL 2.4x ROE 11.0% ROA 8.9% Valor de la Empresa: Ps. $13,624.2 millones ESTADO DE RESULTADOS (miles de pesos al 31 de Marzo de 2000) 1Q99 Margen 1Q00 Margen Ventas Netas 100.0% 1,870,104 100.0% 1,690,752 Costo de Ventas 43.8% 43.5% 740,418 812,998 Utilidad Bruta 56.2% 1,057,106 56.5% 950,334 Gastos de Operación 45.5% 45.8% 769,588 857,372 Utilidad de operación 10.7% 10.7% 180,746 199,734 Incr. 10.6% 9.8% 11.2% 11.4% 10.5% Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. 1T99 1,690,752 740,418 950,334 769,588 180,746 Margen 100.0% 43.8% 56.2% 45.5% 10.7% P/U P / FEPA P / UAFIDA 12m VE / UAFIDA 12m 1T00 1,870,104 812,998 1,057,106 857,372 199,734 20.0x 15.2x 8.3x 10.6x Margen 100.0% 43.5% 56.5% 45.8% 10.7% Incr. 10.6% 9.8% 11.2% 11.4% 10.5% (81,359) 83,978 10,095 (83,463) (71,779) -4.4% 4.5% 0.5% -4.5% -3.8% -59.5% -0.1% 23.2% -28.6% -55.1% (200,756) 84,074 8,197 (116,870) (159,763) -11.9% 5.0% 0.5% -6.9% -9.4% (81,359) 83,978 10,095 (83,463) (71,779) -4.4% 4.5% 0.5% -4.5% -3.8% -59.5% -0.1% 23.2% -28.6% -55.1% (200,756) 84,074 8,197 (116,870) (159,763) -11.9% 5.0% 0.5% -6.9% -9.4% 0 381,502 17,126 0.0% 22.6% 1.0% 0 281,093 110,773 0.0% 15.0% 5.9% #DIV/0! -26.3% 546.8% 0 381,502 17,126 0.0% 22.6% 1.0% 0 281,093 110,773 0.0% 15.0% 5.9% #N/A -26.3% 546.8% 0 0 0 0.0% 0.0% 0.0% 0 0 13,212 0.0% 0.0% 0.7% #N/A #N/A #N/A 0 0 0 0.0% 0.0% 0.0% 0 0 13,212 0.0% 0.0% 0.7% #N/A #N/A #N/A Utilidad Neta Utilidad por Acción 364,376 0.272 21.6% 157,108 0.117 8.4% -56.9% 364,376 0.272 21.6% 157,108 0.117 8.4% -56.9% UAFIDA UAFIDA por Acción 300,822 0.224 17.8% 329,018 0.245 17.6% 9.4% 300,822 0.224 17.8% 329,018 0.245 17.6% 9.4% Mzo '00 9,053,135 186,479 1,363,083 0 6,227,972 1,229,368 46,233 4,450,028 1,083,642 669,035 1,792,158 905,193 4,603,107 207,588 % Activo 100.0% 2.1% 15.1% 0.0% 68.8% 13.6% 0.5% 49.2% 12.0% 7.4% 19.8% 10.0% 50.8% 2.3% Otros Gastos Financ. Util. antes de Impuestos Impuestos Subsidiarias no Consolidadas Gastos Extraordinarios Participación Minoritaria BALANCE (miles de pesos al 31 de Marzo de 2000) % Activo Mzo '99 Activo total 100.0% 8,969,921 Efectivo y valores 1.3% 113,734 Otros Activos Circ. 12.9% 1,161,423 Largo plazo 0.0% 0 Fijo (Neto) 70.7% 6,338,784 Diferido 14.3% 1,285,697 Otros Activos 0.8% 70,283 Pasivo total 39.9% 3,581,580 Deuda con costo C.P. 10.4% 934,168 Otros pasivos corto plazo 6.8% 613,817 Deuda con costo L. P. 22.1% 1,986,452 Otros Pasivos 0.5% 47,143 Capital Contable 60.1% 5,388,341 Interés Minoritario 0.0% 0 ANALISIS FINANCIERO Liquidez Deuda de Corto Plazo a Deuda Total Pasivo en moneda extranjera a pasivo total Deuda Neta a Capital Contable Pasivo Total a Capital Contable Mzo '99 Mzo '00 0.8x 0.9x 32.0% 37.7% 82.6% 60.7% 52.1% 58.4% 66.5% 96.7% 1Q99 1Q00 Rotación de Cuentas por Cobrar (días) 18 22 Rotación de Inventarios (días) 69 60 Rotación de Cuentas por Pagar (días) 33 36 Capital de Trabajo (excluye deuda) a Ventas 10% 12% Cobertura de Intereses 3.7x 4.0x Deuda Total a UAFIDA anualizado 2.4x 2.2x Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. ROA=Ut oper 12 meses a activos prom; ROE=Ut neta 12 meses a capital prom Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Primer Trimestre del 2000 PEPSI-GEMEX COMPRA Resultados Operativos Después de llamar repetidamente a la empresa, no pudimos contactar al departamento de relaciones con inversionistas para obtener más información sobre las cifras por región. Por lo tanto, proporcionaremos nuestros estimados. En el 1T00, el volumen de refrescos y agua embotellada pudo haber crecido en 4.7% en la antigua franquicia de Pepsigx. Este es un buen desempeño e incluye 52.1 M de cajas unidad de refrescos (un aumento del 4.3%), y el resto del incremento correspondió al agua embotellada. El volumen de garrafones de 5 galones de agua Electropura (alrededor de 19.6 M, excluyendo a NBG), se incrementó en 10% sobre una base comparable. Los precios promedio de los refrescos y el agua embotellada (excluyendo a NBG) mostraron una caída de alrededor del 1.3%, mientras que el precio de los garrafones de agua aumentó en 9%. Un factor clave para el continuo éxito de Pepsigx es el establecimiento de una tendencia positiva en sus volúmenes, lo cual se observó en el 1T00. Por lo tanto, las perspectivas futuras en el volumen son más positivas, suponiendo que nuestros estimados regionales son razonables. En nuestra opinión, Pepsigx ha estado realizando fuertes inversiones para incrementar sus volúmenes y recuperar la participación de mercado que ha perdido. La mayor inversión en el mercado es algo que se ha dado a lo largo de todo este sector en México. El costo de ventas se redujo en 0.3 pp como porcentaje de ventas y a la única conclusión a la que hemos podido llegar es que el precio bajo del azúcar y el efecto de la solidez del peso sobre los costos de los empaques han compensado el deterioro observado en la mezcla de productos, así como el rezago en los precios en algunos territorios. Los gastos operativos nuevamente fueron bastante elevados y hemos incorporado niveles aparentemente altos bajo este rubro en nuestros estimados para el año ‘00. Esperamos ver algo de mejoría, pero no creemos que estos gastos caerán abajo del 44% de las ventas en trimestres posteriores, pese a que Pepsigx dice que los gastos por depreciación deberán reemplazar a las rentas pagadas en el ‘99 y que los costos deberán disminuir. El margen operativo del trimestre permaneció al mismo nivel del 1T99, en línea con nuestro pronóstico. En nuestros estimados para el ‘00, estamos considerando un crecimiento del 7.5% en el volumen (incluyendo un incremento del 10.5% en NBG y 14 M de cajas en Chihuahua). Asimismo, estimamos una expansión de 110 pb en el margen, la cual deberá ser asequible conforme los volúmenes vayan creciendo en los territorios nuevos. La empresa dice que espera alcanzar márgenes del orden del 13% en algunos trimestres del año, pero nosotros preferimos ser más conservadores, estimando un margen de 11.1% para el ‘00. Suponemos que el volumen en Monterrey aumentó en 10 u 11% en el trimestre, indicando el comienzo de una desaceleración en el crecimiento, porque Pepsigx llegó a un cierto nivel y se estabilizó ahí. En el territorio del Noreste, Pepsigx también aplicó un aumento del 30% en los precios en diciembre, lo cual deberá ayudar a los resultados operativos de la empresa en el futuro. La planta de Chihuahua comenzó a operar en abril de 1999 y ha tenido un muy buen arranque, al registrar un volumen de 3 M de cajas unidad en el 1T00. Argos comentó que Pepsigx ya ha logrado una participación de mercado de quizá 32%. Pepsigx mencionó que espera que los volúmenes asciendan a alrededor de 16 M de cajas unidad este año, pero una vez más, nosotros preferimos ser más conservadores, por lo que, excluyendo a NBG, estimamos un crecimiento del 4.2% en los volúmenes para el año 2000, muy por debajo de la expectativa de la empresa de alrededor del 5 ó 6%. Resultados Financieros Bajo el rubro del CIF, Pepsigx registró un ingreso de Ps 81.4 M, contra Ps 200.8 M del 1T99, debido a las variaciones observadas en las partidas cambiarias y monetarias. El nivel de apalancamiento se ha incrementado sustancialmente, con la aplicación del Boletín D-4, que provocó un incremento de casi 20% en el pasivo total (Ps 849 M). Debido a lo anterior, el apalancamiento medido como pasivo total a capital contable es de casi 100%, un nivel que consideramos potencialmente peligroso, dado que el mercado no es un gran partidario de la deuda. Por el lado positivo, Pepsigx ha invertido casi todo su efectivo en equipo, de modo que su programa de inversión no deberá ser muy alto (quizá de US$ 65 M). La mayoría de su deuda está denominada en dólares y el nivel actual es de más de US$ 300 M, más alto del que nos gustaría ver. No prevemos problemas de liquidez, ya que Pepsigx cuenta con una cobertura de intereses de 4.0x. Parece que Pepsigx ya está por agotar las pérdidas fiscales por amortizar de NBG, dado que la tasa impositiva se incrementó a 39.4%, lo cual no pudo haber sucedido exclusivamente a causa de la aplicación del Boletín D-4. Creemos que la tasa impositiva para el ejercicio probablemente será cercana a la reportada este trimestre. Todavía nos falta averiguar con qué se asocia la participación minoritaria registrada en el balance general de la empresa. Expectativas Pepsigx reportó resultados razonables al 1T00. Pero, lo que es más importante, el crecimiento en la utilidad operativa y UAFIDA estuvo en línea con el crecimiento registrado en las ventas. Esta es la primera vez desde 1998 que la utilidad operativa ha crecido en línea con las ventas. En trimestres anteriores, habíamos visto un crecimiento explosivo en las ventas, a veces acompañado de caídas en la utilidad operativa, lo cual no constituye una buena forma de hacer crecer un negocio. Al parecer, ha repuntado el crecimiento en volumen de las antiguas franquicias de Pepsigx, algo que será necesario para lograr buenos resultados sostenibles al nivel operativo. Nos sigue preocupando el nivel de gastos operativos y nos gustaría que la empresa nos proporcionara más detalles al respecto. Nuestros estimados preliminares muestran una caída en el múltiplo VE/UAFIDA de su nivel actual de 4.9x a quizá 4.5x para el cierre del 2000, un nivel sustancialmente inferior en comparación con los niveles a los que ha cotizado esta acción en el pasado. Esto nos lleva a sentirnos cautelosamente optimistas con respecto al potencial de apreciación de la acción, a pesar del sentimiento negativo que guarda el mercado con respecto a la misma. Sí creemos que Pepsigx está siendo un tanto optimista con respecto a sus perspectivas de crecimiento en volumen para el 2000, dado que estima que registrará una tasa de crecimiento en el rango superior de las tasas de un solo dígito. Nosotros creemos que alcanzar una tasa en el rango medio de un solo dígito sería un buen logro para la empresa y hemos usado este estimado como base en nuestro modelo. Cautelosamente reiteramos nuestra recomendación de COMPRA para Pepsigx, basándonos principalmente en su valuación, con un precio objetivo a 10 meses de Ps 10.9. Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2 Resultados al Primer Trimestre del 2000 PEPSI-GEMEX COMPRA Scott Kolb: skolb@cbbanorte.com.mx Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 3