AP RENTABILIDAD ABSOLUTA PLUS, FI Informe

Anuncio

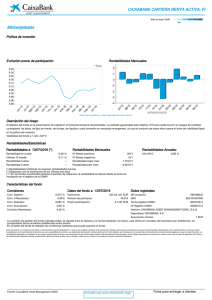

AP RENTABILIDAD ABSOLUTA PLUS, FI Nº Registro CNMV: 4656 Informe Semestral del Segundo semestre de 2014 Gestora: ALPHA PLUS GESTORA, Depositario: SANTANDER SECURITIES SERVICES, S.A. Auditor: SGIIC, S.A. Grupo Gestora: Grupo Depositario: PRICEWATERHOUSECOOPERS AUDITORES, S.L Rating Depositario: Baa1 ALPHA PLUS GESTORA, SGIIC, S.A SANTANDER Fondo por compartimentos: NO El presente informe junto con los últimos informes periodicos, se encuentran disponibles por medios telemáticos en www.alphaplus.es. La Entidad Gestora atenderá las consultas de los clientes, relacionadas con las IIC gestionadas en: Dirección C/AYALA, 27, 6º IZQ 28001 - MADRID (MADRID) (917813276) Correo electrónico info@alphaplus.es Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). INFORMACIÓN COMPARTIMENTO Fecha de registro: 11-10-2013 1. Política de inversión y divisa de denominación Categoría Vocación inversora: Retorno Absoluto Perfil de riesgo: 4, en una escala del 1 al 7 Descripción general Política de inversión: Los niveles de volatilidad serán inferiores al 8% anual, con un objetivo de rentabilidad anual NO GARANTIZADO de eonia +500 puntos básicos. El fondo estará expuesto, directa o indirectamente a través de IIC (máximo 10% del patrimonio), a renta fija, variable, mercados monetarios, divisa y derivados, sin que exista predeterminación en cuanto a los porcentajes de inversión en cada clase de activo. No existen límites máximos en lo que se refiere a la distribución de activos por tipo de emisor (público o privado), ni por rating, ni por capitalización bursátil, ni por divisa, ni por sector económico, ni por países. Se podrá invertir en países emergentes hasta el 50% de la exposición total. Se podrá invertir en renta fija (incluyendo depósitos e instrumentos del mercado monetario cotizados o no que sean líquidos) sin calificación crediticia predeterminada. El riesgo divisa puede alcanzar el 100% de la exposición total. La duración media de la cartera de renta fija estará entre 0 y 10 años. El fondo se gestiona con 4 técnicas de gestión alternativa: managed futures, market neutral, global macro y long/short. La gestión del fondo se realiza con 2 tipos de operativas, diferenciadas fundamentalmente en los horizontes temporales de inversión y el nivel de riesgo asumido, sin que exista porcentaje predeterminado entre la operativa táctica y estratégica, pudiendo variar entre 0 y 100%, dependiendo del grado de visibilidad de los gestores para cada una de las estrategias. El grado máximo de exposición a riesgo de mercado por derivados es el patrimonio neto. Se podrá invertir más del 35% del patrimonio en valores emitidos o avalados por un Estado miembro de la Unión Europea, una Comunidad Autónoma, una Entidad Local, los Organismos Internacionales de los que España sea miembro y Estados con calificación de solvencia no inferior a la del Reino de España. Se podrá invertir hasta un máximo conjunto del 10% del patrimonio en activos que podrían introducir un mayor riesgo que el resto de las inversiones como consecuencia de sus características, entre otras, de liquidez, tipo de emisor o grado de protección al inversor. El fondo cumple con los requisitos exigidos por la Directiva 2009/65/CE. El fondo invierte en otras Instituciones de Inversión Colectiva, no obstante no podrá invertir más de un 10% del patrimonio en las mismas. Operativa en instrumentos derivados Inversión y Cobertura para gestionar de un modo más eficaz la cartera La metodología aplicada para calcular la exposición total al riesgo de mercado es el método de compromiso. II0004656 página 1 de 14 Una información más detallada sobre la política de inversión del compartimento se puede encontrar en su folleto informativo. Divisa de denominación EUR II0004656 página 2 de 14 2) Datos económicos. Período actual Índice de rotación de la cartera Rentabilidad media de la liquidez (% anualizado) 6,00 0,00 Período anterior 6,10 0,12 2014 2013 12,10 0,06 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, éste dato y el de patrimonio se refieren a los últimos disponibles 2.1.a) Datos generales. Cuando no exista información disponible las correspondientes celdas aparecerán en blanco Nº de participaciones Nº de partícipes CLASE Divisa Período actual AP RENTABILIDAD ABSOLUTA 183.107,53 PLUS, FI CL A AP RENTABILIDAD ABSOLUTA 45.306,80 PLUS, FI CL B Beneficios brutos distribuidos por participación Período Período actual anterior Inversión mínima Distribuye dividendos Período anterior Período actual Período anterior 268.945,93 45 47 EUR 0,00 0,00 10 euros NO 37.229,76 6 6 EUR 0,00 0,00 10 euros NO Patrimonio (en miles) CLASE AP RENTABILIDAD ABSOLUTA PLUS, FI CL A AP RENTABILIDAD ABSOLUTA PLUS, FI CL B Divisa A final del período Diciembre 2013 EUR 1.776 2.078 EUR 438 190 Divisa A final del período Diciembre 2013 EUR 9,6975 9,9867 EUR 9,6693 9,9853 Diciembre 2012 Diciembre 2011 Diciembre 2012 Diciembre 2011 Valor liquidativo de la participación CLASE AP RENTABILIDAD ABSOLUTA PLUS, FI CL A AP RENTABILIDAD ABSOLUTA PLUS, FI CL B Comisiones aplicadas en el período, sobre patrimonio medio CLASE Periodo s/patrimonio s/resultados AP RENTABILIDAD ABSOLUTA PLUS, FI CL A AP RENTABILIDAD ABSOLUTA PLUS, FI CL B II0004656 Comisión de gestión % efectivamente cobrado Acumulada Total s/patrimonio s/resultados Base de cálculo Sistema imputación Total 0,51 -0,21 0,30 1,00 0,00 1,00 Mixta al fondo 0,63 -0,08 0,55 1,25 0,00 1,25 Mixta al fondo página 3 de 14 CLASE AP RENTABILIDAD ABSOLUTA PLUS, FI CL A AP RENTABILIDAD ABSOLUTA PLUS, FI CL B Comisión de depositario % efectivamente cobrado Base de cálculo Periodo Acumulada 0,05 0,10 Patrimonio 0,05 0,10 Patrimonio Nota: El periodo se refiere al trimestre o semestre, según sea el caso. II0004656 página 4 de 14 2.2) Comportamiento Cuando no exista información disponible las correspondientes celdas aparecerán en blanco A) Individual AP RENTABILIDAD ABSOLUTA PLUS, FI CL A. Divisa EUR Rentabilidad (% sin anualizar) Acumulado 2014 Rentabilidad IIC -2,90 Rentabilidades extremas (i) Rentabilidad mínima (%) Rentabilidad máxima (%) Trimestral Ultimo Trim (0) -0,04 Anual Trim-1 Trim-2 Trim-3 -4,82 0,48 1,57 Trimestre actual % Fecha -0,38 16-10-2014 0,34 21-10-2014 % 2013 2012 Último Año Fecha 2011 2009 Últimos 3 Años % Fecha (i) Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Acumulado 2014 Volatilidad(ii) de: Valor liquidativo Ibex-35 Letra Tesoro 1 año INDICE VaR histórico(iii) 3,82 18,34 0,80 0,11 4,03 Trimestral Ultimo trim (0) 2,37 24,50 1,30 0,11 4,03 Anual Trim-1 Trim-2 Trim-3 6,92 15,97 0,68 0,11 1,66 13,29 0,35 0,12 1,07 17,79 0,50 0,12 2013 2012 2011 2009 (ii) Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del periodo de referencia. II0004656 página 5 de 14 (continuación) Ratio de gastos (% s/ patrimonio medio) Trimestral Acumulado Ultimo 2014 Trim-1 Trim-2 trim (0) 1,27 0,32 0,32 0,31 Anual Trim-3 2013 2012 2011 2009 0,31 (iv) Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente , en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC este ratio incluye, de forma adicional al anterior, los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripcipción y reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. II0004656 página 6 de 14 2.2) Comportamiento Cuando no exista información disponible las correspondientes celdas aparecerán en blanco A) Individual AP RENTABILIDAD ABSOLUTA PLUS, FI CL B. Divisa EUR Rentabilidad (% sin anualizar) Acumulado 2014 Rentabilidad IIC -3,16 Rentabilidades extremas (i) Rentabilidad mínima (%) Rentabilidad máxima (%) Trimestral Ultimo Trim (0) -0,10 Anual Trim-1 Trim-2 Trim-3 -4,97 0,49 1,51 Trimestre actual % Fecha -0,38 16-10-2014 0,34 21-10-2014 % 2013 2012 Último Año Fecha 2011 2009 Últimos 3 Años % Fecha (i) Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Acumulado 2014 Volatilidad(ii) de: Valor liquidativo Ibex-35 Letra Tesoro 1 año INDICE VaR histórico(iii) 3,89 18,34 0,80 0,11 4,21 Trimestral Ultimo trim (0) 2,37 24,50 1,30 0,11 4,21 Anual Trim-1 Trim-2 Trim-3 7,06 15,97 0,68 0,11 1,64 13,29 0,35 0,12 1,07 17,79 0,50 0,12 2013 2012 2011 2009 (ii) Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del periodo de referencia. II0004656 página 7 de 14 (continuación) Ratio de gastos (% s/ patrimonio medio) Trimestral Acumulado Ultimo 2014 Trim-1 Trim-2 trim (0) 1,52 0,38 0,39 0,38 Anual Trim-3 2013 2012 2011 2009 0,37 (iv) Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente , en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC este ratio incluye, de forma adicional al anterior, los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripcipción y reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. B) Comparativa Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Vocación inversora Renta Fija Euro Renta Fija Mixta Internacional Renta Variable Internacional Retorno Absoluto Global Total Patrimonio gestionado* (miles de euros) 12.838 3.846 3.577 8.232 49.374 77.866 Nº de partícipes Rentabilidad periodo media** 238 110 71 142 406 967 -5,06 -3,99 9,64 -4,36 -2,60 -2,70 *Medias. **Rentabilidad media ponderada por patrimonio medio (%) de cada FI en el periodo. II0004656 página 8 de 14 2.3) Distribución del patrimonio al cierre del período (Importe en miles de EUR) Distribución del patrimonio (+) INVERSIONES FINANCIERAS * Cartera interior * Cartera exterior * Intereses de la cartera de inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO PATRIMONIO Fin período actual % sobre Importe patrimonio 1.760 79,50 1.696 76,62 57 2,58 6 0,29 0 0,00 67 3,01 387 17,49 2.214 100,00 Fin período anterior % sobre Importe patrimonio 3.054 97,89 2.726 87,36 311 9,97 17 0,56 0 0,00 100 3,20 -34 -1,08 3.120 100,00 Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor e estimado de realización. 2.4) Estado de variación patrimonial % sobre patrimonio medio PATRIMONIO ANTERIOR +/- Suscripciones/ reembolsos (neto) - Beneficios brutos distribuidos +/- Rendimientos netos (+/-) Rendimientos de gestión + Intereses + Dividendos +/- Resultados en renta fija (realizadas o no) +/- Resultados en renta variable (realizadas o no) +/- Resultados en depositos (realizadas o no) +/- Resultados en derivados (realizadas o no) +/- Resultados en IIC (realizadas o no) +/- Otros resultados +/- Otros rendimientos (-) Gastos repercutidos - Comisión de gestión - Comisión de depositario - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO ACTUAL Variación período actual Variación período anterior 3.120 -27,98 0,00 -5,91 -5,45 0,21 0,02 -3,96 -1,49 0,07 -0,39 -0,22 0,31 0,00 -0,47 -0,34 -0,05 -0,09 0,00 0,02 0,00 0,00 0,00 0,00 2.214 2.268 28,42 0,00 1,95 2,79 0,45 0,08 0,03 1,04 0,20 0,76 0,23 0,00 0,00 -0,85 -0,68 -0,05 -0,08 0,00 -0,04 0,01 0,00 0,00 0,01 3.120 Variación acumulada anual 2.268 1,80 0,00 -3,77 -2,46 0,67 0,10 -3,84 -0,39 0,27 0,41 0,01 0,31 0,00 -1,33 -1,03 -0,10 -0,17 0,00 -0,02 0,02 0,00 0,00 0,02 2.214 % variación respecto fin período anterior -193,83 0,00 -388,21 -285,85 -55,72 -80,71 -13.133,29 -236,27 -65,07 -148,09 -194,34 339.909,76 0,00 -47,90 -52,22 -3,43 7,61 -19,70 -144,49 -76,16 0,00 0,00 -76,16 Nota: El período se refiere al trimestre o semestre, según sea el caso. II0004656 página 9 de 14 3. Inversiones financieras 3.1 Inversiones financieras a valor estimado de realización (en miles de EUR en porcentaje sobre el patrimonio, al cierre del período Descripción de la inversión y emisor DEPOSITO|BANCO CAMINOS|0.75|2015-12-14 DEPOSITO|CAIXA D ESTAL|2.00|2015-02-12 DEPOSITO|BANCO ESPIRIT|2.80|2014-12-12 DEPOSITO|BANCO CAMINOS|2.00|2014-12-13 DEPOSITO|CATALUNYA CAI|2.00|2015-02-12 Divisa EUR EUR EUR EUR EUR DEPÓSITOS PARTICIPACIONES|ALPHA PLUS RENTA FIJA DI PARTICIPACIONES|ALPHA PLUS RENTABILIDAD PARTICIPACIONES|TRUE VALUE, FI EUR EUR EUR IIC REPO|SPAIN GOVERNMENT B|0.10|2015-02-02 REPO|SPAIN GOVERNMENT B|0.03|2015-01-02 REPO|SPAIN GOVERNMENT B|0.07|2014-07-01 REPO|SPAIN GOVERNMENT B|0.20|2014-07-02 EUR EUR EUR EUR ADQUISICIÓN TEMPORAL DE ACTIVOS PAGARE|HIDROELECTRICA |0.00|2015-01-20 PAGARE|ACCIONA SA|0.00|2015-04-14 PAGARE|ABENGOA SA|0.00|2014-07-11 PAGARE|ACS ACTIVIDADES|0.00|2015-04-15 PAGARE|ACCIONA SA|0.00|2014-11-26 PAGARE|ACS ACTIVIDADES|0.00|2014-11-26 EUR EUR EUR EUR EUR EUR RENTA FIJA NO COTIZADA ACCIONES|ZELTIA SA ACCIONES|GRUPO EZENTIS SA ACCIONES|LET S GOWEX SA 403 102 140 57 298 715 83 18,22 4,59 6,32 2,56 13,47 32,28 3,75 798 197 36,03 8,90 197 8,90 995 44,93 1.696 76,62 1.696 76,62 EUR EUR EUR RV COTIZADA RENTA FIJA RENTA VARIABLE INVERSIONES FINANCIERAS INTERIOR RFIJA|RIO FORTE INVEST|4.00|2014-07-22 Período actual Valor de % mercado 203 9,18 200 9,04 EUR Renta Fija Privada Cotizada menos de 1 año ACCIONES|ADIDAS AG ACCIONES|EXTENDICARE INC ACCIONES|PEABODY ENERGY CORP RV COTIZADA RENTA FIJA COTIZADA RENTA FIJA RENTA VARIABLE INVERSIONES FINANCIERAS EXTERIOR INVERSIONES FINANCIERAS Inversiones Dudosas, Morosas o en Litigio EUR CAD USD Período anterior Valor de % mercado 150 200 200 551 107 146 51 304 4,81 6,42 6,42 17,65 3,43 4,68 1,64 9,75 203 501 704 197 146 223 147 146 146 1.004 71 60 32 162 1.709 162 2.726 150 150 58 35 42 136 150 150 136 286 3.012 6,51 16,07 22,58 6,32 4,69 7,14 4,71 4,67 4,67 32,20 2,27 1,91 1,02 5,20 54,78 5,20 87,38 4,81 4,81 1,87 1,14 1,34 4,35 4,81 4,81 4,35 9,16 96,54 Notas: El período se refiere al final del trimestre o semestre, según sea el caso. * Para los valores negociados habrá que señalar si se negocian en Bolsa o en otro mercado oficial. Los productos estructurados suponen un 0.00 % de la cartera de inversiones financieras del fondo o compartimento. II0004656 página 10 de 14 3.2 Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio 3.3 Operativa en derivados. Resumen de las posiciones abiertas al cierre del periodo (importes en miles de EUR) FUT. CHF/USD 03/15 (CME) Total Subyacente Tipo de Cambio S&P 500 INDEX DJ EURO STOXX 50 DJ EURO STOXX 50 Total Otros Subyacentes ISHARES NASDAQ BIOTECHNOLOGY INDEX (ETF) BBX CAPITAL CORP Total Subyacente Renta Variable SUBYACENTE USD/EUR Total Subyacente Tipo de Cambio S&P 500 INDEX DJ EURO STOXX 50 DJ EURO STOXX 50 Total Otros Subyacentes TOTAL DERECHOS TOTAL OBLIGACIONES II0004656 Instrumento Importe nominal comprometido Objetivo de la inversión Compra de opciones "call" 109.498 Inversión 109.498 Compra de opciones "call" Compra de opciones "put" Compra de opciones "call" Compra de opciones "put" Compra de opciones "put" Futuros comprados Emisión de opciones "call" Emisión de opciones "put" Emisión de opciones "call" 3.677 Inversión 1.085 Inversión 4.987 Inversión 9.749 211 165 376 377 377 Inversión Inversión Inversión 3.677 Inversión 980 Inversión 3.312 Inversión 7.969 119.623 8.346 página 11 de 14 4. Hechos relevantes SI a. Suspensión temporal suscripciones/reembolsos b. Reanudación de suscripciones/reembolsos c. Reembolso de patrimonio significativo d. Endeudamiento superior al 5% del patrimonio e. Sustitución de la sociedad gestora f. Sustitución de la entidad depositaria g. Cambio de control de la sociedad gestora h. Cambio en elementos esenciales del folleto informativo i. Autorización del proceso de fusión j. Otros hechos relevantes NO X X X X X X X X X X 5. Anexo explicativo de hechos relevantes Con fecha 20.10.14 la CNMV ha resuelto autorizar e inscribir, a solicitud de Alpha Plus Gestora, SGIIC, SA, Santander Investment, SA y de Santander Securities Services, SA, la modificación del Reglamento de Gestión del Fondo, al objeto de, sustituir a Santander Investment, SA por Santander Securities Services, SA, como entidad Depositaria, en virtud del proceso de segregación de la actividad de depositaria producido en dichas entidades. Con fecha 19.11.14 la CNMV ha resuelto autorizar, a solicitud de Alpha Plus Gestora, SGIIC, SA, como entidad Gestora, y de Santander Securities Services SA, como entidad Depositaria, la fusión por absorción de las clases A y B de AP RENTABILIDAD ABSOLUTA PLUS, FI (inscrito en el correspondiente registro de la CNMV con el número 4656), por las clases A y B, respectivamente de ALPHA PLUS RENTABILIDAD ABSOLUTA, FI (inscrito en el correspondiente registro de la CNMV con el número 4111). Con fecha 16.12.14 se comunica a CNMV el adelanto de la hora de corte para suscripciones y reembolsos los días 24 y 31 de diciembre, con motivo del adelanto de la hora de cierre de los mercados en dichas fechas. La Gestora ha procedido a valorar a partir del 22 de Julio de 2014 la deuda que tenía en cartera de RIO FORTE INVESTMENT 4%, vto 22.07.14, ISIN XS1060361281 al 30%, al no producirse el pago del principal e intereses en la fecha de vencimiento. Como medida prudente se ha estimado el valor de recuperación en el 30%. El impacto de esta decisión en el valor liquidativo del fondo ha sido una disminución del 3,31%. II0004656 página 12 de 14 6. Operaciones vinculadas y otras informaciones a. Partícipes significativos en el patrimonio del fondo (superior al 20%) b. Modificaciones del escasa relevancia en el reglamento c. Gestora y el Depositario son del mismo grupo (según artículo 4 de la LMV) d. Se han realizado operaciones de adquisión y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC h. Otras informaciones u operaciones vinculadas SI X NO X X X X X X X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones Partícipes significativos : 20,01% Durante el periodo se han efectuado, en miles de euros, operaciones de compra con el depositario por: 41.970 - 1.568,97% Durante el periodo se han efectuado, en miles de euros, operaciones de venta con el depositario por: 42.090 - 1.573,46% 8. Información y advertencias a instancia de la CNMV Sin advertencias 9. Anexo explicativo del informe periódico El segundo semestre del año ha seguido la tónica de altísima volatilidad que ha caracterizado al cómputo del ejercicio 2014. Especialmente pronunciada fue la caída registrada por los mercados de renta variable a nivel global durante el mes de octubre, que llevaría a la mayor parte de índices bursátiles a registrar sus mínimos anuales durante el periodo (con correcciones de dos dígitos en Europa y devolviendo a la casilla de salida en el año a los índices americanos). Varios de los focos de riesgo que planeaban sobre los mercados, se materializaron al unísono y provocaron la debacle: el agravamiento del conflicto entre Ucrania y Rusia (con su potencial impacto sobre las economías de países como Alemania), los miedos a una segunda recesión en Europa con tintes deflacionistas, la crisis del Ébola (que amenazaba con desencadenar una pandemia mundial) y el incremento en el riesgo geopolítico propiciado por la amenazada del grupo yihadista ISIS y sus ejecuciones de rehenes occidentales. Finalmente la intervención de los Bancos Centrales a nivel global (China aprobando nuevas medidas de estímulo monetario, Japón con una nueva ronda de compras de activos, la Reserva Federal americana relajando sus expectativas de subidas de tipos y el BCE ganando adeptos dentro de su Consejo de cara al establecimiento de un QE centrado en compras de deuda de gobiernos), provocaron una vuelta en "V" con subidas de similar verticalidad a la de las correcciones previas. En un contexto de fuerte incremento de la volatilidad, revisiones a la baja del crecimiento económico a nivel global por parte de organismos oficiales como el FMI, incremento de las presiones deflacionistas y aceleración en las medidas de estímulo monetario por parte de los Bancos Centrales, las rentabilidades de los bonos cerrarían el año en mínimos históricos tras el mayor rally de la renta fija de las últimas décadas. En línea con este escenario, las materias primas profundizarían en su tendencia bajista (especialmente el crudo) y el dólar cerraría el ejercicio en niveles de 1,20 frente al euro, con una apreciación del 13,30%. Factores ambos que acabarían pesando sobre el comportamiento de los mercados emergentes. Al final, cierra un ejercicio con un comportamiento absolutamente caótico para la mayoría de mercados de renta variable, que han entrado y salido de los números rojos de forma constante y que, casi por puro "random walk" han cerrado el ejercicio en Europa, prácticamente en el mismo nivel en que empezaron. La excepción a esta tónica generalizada la marcarían los índices americanos (con subidas entre el 7% del Dow Jones y el 18% del Nasdaq), donde la situación macro y micro sigue gozando de mejor salud que en el resto de áreas geográficas. Nuestra política de inversión a lo largo del periodo, ha tratado de seguir una línea de prudencia ante los acontecimientos vividos en unos mercados que siguen bandeando entre la endeble situación macro por la que atraviesa la economía global (y la de la Zona Euro en particular) y las declaraciones y decisiones tomadas desde el ámbito de la política y los Bancos Centrales. En este sentido, seguimos sesgando nuestra estructura base de cartera hacia inversiones en activos de renta fija a muy corto plazo (vencimientos inferiores a 6-12 meses) y con rating superior a BBB, con los que tener perfectamente acotados los riesgos de duración y de crédito. Sobre estas posiciones centrales destinadas a generar un colchón recurrente de rentabilidad ("carry") sin riesgo, hemos llevado a cabo una operativa de trading muy táctica en derivados de renta variable (fundamentalmente índices), renta fija, divisas y, en menor medida, materias primas. En un ejercicio como el actual, donde pensamos que la situación no está aún apuntalada y siguen existiendo algunos focos de riesgo latente para los mercados, el objetivo global de la estrategia de inversión es tener la capacidad de generar rentabilidades moderadas II0004656 página 13 de 14 pero recurrentes en el tiempo, con independencia del escenario de mercados en el que nos encontremos. En este sentido, la cartera de renta fija con vencimientos <12 meses, actuaría como motor de generación de estabilidad y colchón mínimo en rentabilidad, y la operativa táctica en el resto de activos, actuaría como complemento con el que generar un valor añadido y conseguir los objetivos de rentabilidad esperados para el fondo. A lo largo del mes de enero, se llevará a cabo la fusión por absorción entre Alpha Plus Rentabilidad Absoluta (fondo absorbente), y AP Rentabilidad Absoluta PLUS (fondo absorbido), con la consiguiente desaparición del fondo actual tras su integración en el primero, aunque prevaleciendo la política de inversión de este último. Los partícipes que vayan a permanecer en la IIC resultante de la fusión, podrán encontrar información detallada sobre expectativas de mercados y política de inversión para el próximo trimestre, en el informe trimestral de Alpha Plus Rentabilidad Absoluta. La rentabilidad obtenida por el fondo se pone en relación con el riesgo asumido según los siguientes parámetros de rentabilidad/riesgo. Cerramos el semestre con una rentabilidad acumulada de -2,90 % en la clase A con una volatilidad anualizada de 3,82%. La rentabilidad de la clase B es del -3,16% y la volatilidad anualizada de 3,89%. La volatilidad anualizada del fondo en el segundo semestre del año ha sufrido un repunte coyuntural debido a la fuerte oscilación introducida en un solo día (22 de Julio), al valor liquidativo del fondo, aunque sigue estando muy por debajo de los límites establecidos para el fondo. El fondo no tiene índice de referencia según se específica en folleto, si bien tiene un objetivo de rentabilidad anual no garantizado de Eonia + 500 p.b.. La rentabilidad de este índice durante el año ha sido de 5,10%. El VaR histórico de la cartera indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El VaR 2014 es 4,03. El VAR diversificado es del 0,34%, que es la máxima pérdida que puede tener la cartera actual del fondo en un plazo de 5 días, con un intervalo de confianza del 99%, si se repitiese el comportamiento de la cartera actual del fondo en los 2 últimos años Durante el periodo se han realizado operaciones en derivados con la finalidad tanto de cobertura, como de inversión. El grado de apalancamiento medio del fondo, según el método de compromiso de derivados, durante el periodo ha sido de 36,50%. El fondo no mantiene posiciones en activos contenidos en el artículo 48.1.j. La rentabilidad media ponderada de los fondos de la gestora, con distintas vocaciones inversoras, durante el semestre fue del -2,70 %. Los gastos de gestión directos, acumulados del año, soportados por el fondo han sido de 1,27% en la clase A y de 1,52% en la clase B. El patrimonio del fondo al 30.06.14 era para la Clase A 2.741.198,31 euros y el de la Clase B 379.211,82 euros, al 31.12.14 se sitúa en 1.775.681,40 para la Clase A y 438.086,83 para la clase B. El nº de partícipes al 31.12.14 es de 45 en la Clase A y 6 en la Clase B. Al 30.06.14 es de 47 en la Clase A y 6 en la Clase B. Incumplimientos sobrevenidos: El nº de partícipes y el patrimonio del fondo se encuentran por debajo de los mínimos legales. La inversión en IIC se sitúa en 13,47% (límite legal 10%) como consecuencia de la disminución de patrimonio producida en el mes de julio. Estos incumplimientos quedan regularizados una vez sea efectiva la fusión del fondo con Alpha Plus Rentabilidad Absoluta, FI, comentada anteriormente. Con fecha 13.01.15 Gestora y depositario formalizan el contrato de fusión del fondo Alpha Plus Rentabilidad Absoluta, FI (fondo absorbente o beneficiario) y el fondo AP Rentabilidad Absoluta Plus, FI (fondo absorbido o fusionado), encontrándose pendiente de inscripción en CNMV. Intermediarios y costes de operativa. La operativa del fondo soporta costes de transacción en los cuales se incluyen los servicios de análisis y estrategia que nos facilitan los intermediarios. Estos servicios mejoran nuestra capacidad de toma de decisiones; proporcionándonos información sobre nuevas emisiones de renta fija, cambios en los ratings de las emisiones, perspectivas macro económicas y sugerencias de inversión, análisis y valoración de compañías. En Renta fija las comisiones de intermediación van incluidas en los precios de compra/venta. El fondo opera tanto a través de intermediarios como directamente a través de plataformas en tiempo real a las que nos han habilitado los intermediarios. Los intermediarios más utilizados son: B.Santander, Altura Markets, Banco Finantia y Renta 4. Alpha Plus Gestora, SGIIC, SA, ha ejercido los derechos de asistencia y voto en las juntas generales de las sociedades españolas, en las que el fondo tiene con más de un año de antigüedad, una participación superior al 1% del capital social. En todas las juntas generales el voto ha sido favorable a los acuerdos propuestos por el Consejo de Administración de cada sociedad. Adicionalmente, la Gestora ha ejercido el derecho de asistencia y voto en aquellos casos en que no dándose las circunstancias anteriores, el emisor se haya considerado relevante o existieran derechos económicos a favor de los partícipes, tales como primas de asistencia a juntas. II0004656 página 14 de 14