Con un cordial saludo, quiero enviar unos rápidos y desordenados

Anuncio

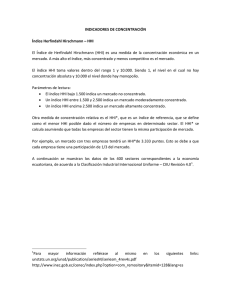

Con un cordial saludo, quiero enviar unos rápidos y desordenados comentarios sobre el documento de Marlon. En varios documentos se destaca la existencia de altos niveles de concentración en el mercado, medidos con el índice Herfindahl-Hirschman (HHI). Según este índice existe un valor crítico fijado por la autoridad reguladora de 1800 puntos, de manera que para que exista un mercado suficientemente competitivo es necesario un mínimo de seis operadores. Es evidente que esta relación no es fácil de obtener en mercados de infraestructura por las economías de escala que requieren, por lo que muchos critican la utilización de este índice para sectores como el de las telecomunicaciones, de por sí no arrojan un resultado realmente analítico, pues de antemano se sabe que se trata de industrias con alta concentración. Al efecto se pueden utilizar otros indicadores o podría corregirse el defecto del HHI si en lugar de utilizar los rangos definidos por el Departamento de Justicia de los EE.UU. para otro tipo de mercados, se tuviera en cuenta las condiciones del mercado de telecomunicaciones, por ejemplo, la Unión Europea y algunos países en nuestra región, fijan en una participación del 25% como posición dominante, lo cual equivaldría a 2500 para HHI. Marlon – probablemente reconociendo esta deficiencia -, utiliza una derivación del HHI que es el NEQ (número de equivalentes). También podría utilizarse el índice para mostrar la composición por segmentos (participación en prepago). Marlon explica como Honduras y Nicaragua solo otorgaron una licencia, en lugar del conocido duopolio. Estos países tienen el menor PIB de la región por lo que posiblemente se haya considerado la necesidad de establecer un término de exclusividad para atraer inversionistas. En contraste, se observa que Guatemala y El Salvador tienen la más alta densidad, demostrando que la competencia ha sido conveniente para los usuarios. Aún así, el crecimiento de Nicaragua en los últimos años y su relación entre usuarios prepago y pospago parece indicar que existen otros factores que deben ser analizados para explicar que impulsa este comportamiento positivo y creo que posiblemente se defina en relación con el precio (tarifa, cargos de acceso) y el perfil del consumidor. En cambio, el comportamiento mediocre en Panamá, en términos de penetración/PIB, reflejan una estrategia comercial que no coincide con el resto de Centro América y tampoco con la Región Andina. De allí surge un elemento adicional importante: no está AMX, como lo identifica Marlon en las gráficas 8b-c, aspecto que también puede resaltarse en el caso de Honduras, donde la tardía llegada de AMX parece haber impulsado un cambio radical, al punto que no creo que exista un antecedente similar de captura del mercado en tampoco tiempo. Esta información podría ser más interesante conociendo la participación en prepago de cada operador en ese país. De lo anterior, quisiera destacar los siguientes aspectos: ¿por qué Centro América está por debajo de América Latina en teledensidad móvil? Cumplido el objetivo de que todas las personas o, por lo menos, todas las familias tengan un teléfono móvil, cómo crear valor en este grupo que es el de menor ingreso, migrándolos hacia usuarios pospago, es decir, quienes realmente utilizan en forma efectivo el servicio ¿cómo hacer para invertir la relación de usuarios prepago por usuarios pospago?. Para mi este es el tema más importante y propongo como línea futura de investigación, bajo el entendido que se trata de un objetivo de servicio universal prioritario, analizando la estrategia comercial de AMX.