Costa Rica: inflación y tasas de interés

Anuncio

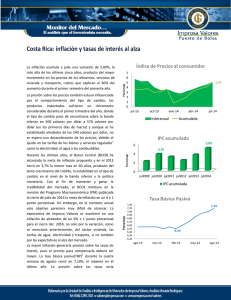

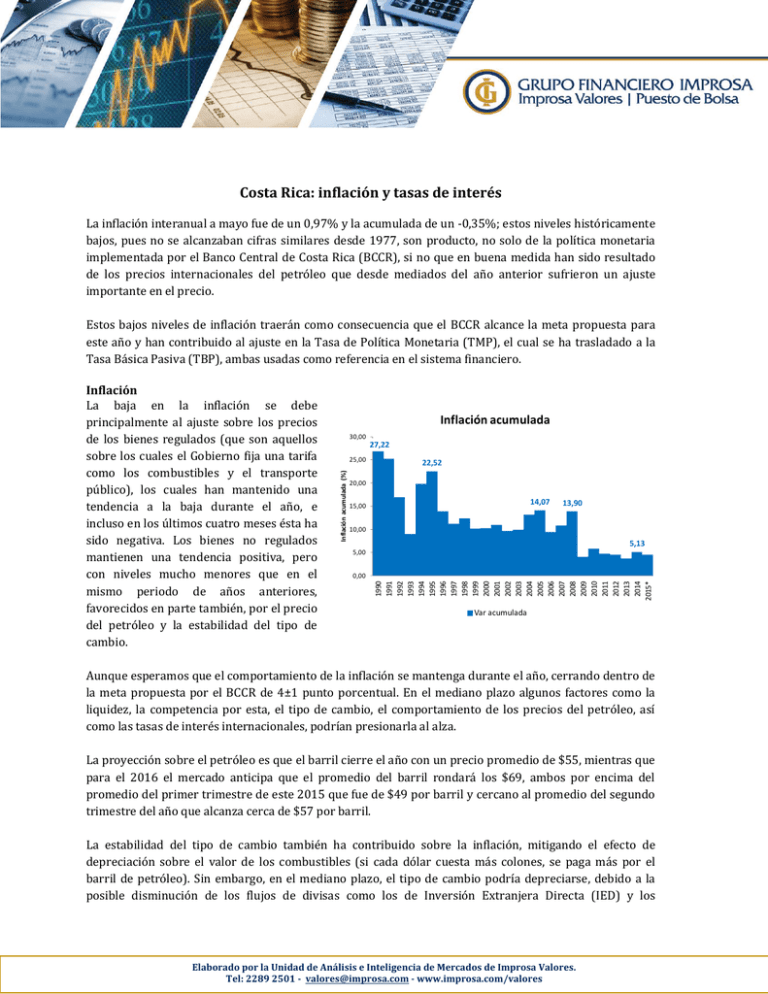

Costa Rica: inflación y tasas de interés La inflación interanual a mayo fue de un 0,97% y la acumulada de un -0,35%; estos niveles históricamente bajos, pues no se alcanzaban cifras similares desde 1977, son producto, no solo de la política monetaria implementada por el Banco Central de Costa Rica (BCCR), si no que en buena medida han sido resultado de los precios internacionales del petróleo que desde mediados del año anterior sufrieron un ajuste importante en el precio. Estos bajos niveles de inflación traerán como consecuencia que el BCCR alcance la meta propuesta para este año y han contribuido al ajuste en la Tasa de Política Monetaria (TMP), el cual se ha trasladado a la Tasa Básica Pasiva (TBP), ambas usadas como referencia en el sistema financiero. Inflación acumulada 30,00 27,22 25,00 22,52 20,00 14,07 15,00 13,90 10,00 5,13 5,00 0,00 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015* Inflación acumulada (%) Inflación La baja en la inflación se debe principalmente al ajuste sobre los precios de los bienes regulados (que son aquellos sobre los cuales el Gobierno fija una tarifa como los combustibles y el transporte público), los cuales han mantenido una tendencia a la baja durante el año, e incluso en los últimos cuatro meses ésta ha sido negativa. Los bienes no regulados mantienen una tendencia positiva, pero con niveles mucho menores que en el mismo periodo de años anteriores, favorecidos en parte también, por el precio del petróleo y la estabilidad del tipo de cambio. Var acumulada Aunque esperamos que el comportamiento de la inflación se mantenga durante el año, cerrando dentro de la meta propuesta por el BCCR de 4±1 punto porcentual. En el mediano plazo algunos factores como la liquidez, la competencia por esta, el tipo de cambio, el comportamiento de los precios del petróleo, así como las tasas de interés internacionales, podrían presionarla al alza. La proyección sobre el petróleo es que el barril cierre el año con un precio promedio de $55, mientras que para el 2016 el mercado anticipa que el promedio del barril rondará los $69, ambos por encima del promedio del primer trimestre de este 2015 que fue de $49 por barril y cercano al promedio del segundo trimestre del año que alcanza cerca de $57 por barril. La estabilidad del tipo de cambio también ha contribuido sobre la inflación, mitigando el efecto de depreciación sobre el valor de los combustibles (si cada dólar cuesta más colones, se paga más por el barril de petróleo). Sin embargo, en el mediano plazo, el tipo de cambio podría depreciarse, debido a la posible disminución de los flujos de divisas como los de Inversión Extranjera Directa (IED) y los Elaborado por la Unidad de Análisis e Inteligencia de Mercados de Improsa Valores. Tel: 2289 2501 - valores@improsa.com - www.improsa.com/valores financieros. La IED cayó el año pasado cerca de un 21% con respecto al 2013 y este año, la cifra total podría ser similar a la del año anterior; mientras que los flujos financieros los cuales aprovechaban las tasas de interés más atractivas que ofrecía el país, podrían revertirse cuando la Reserva Federal (FED) decida realizar el ajuste al alza sobre su tasa de referencia. 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015* Porcentaje Tasas de interés La baja inflación le ha dado grados de Tasas de interés de referencia libertad al Banco Central para recortar 40,00 su tasa de interés de referencia (Tasa 34,00 35,00 de Política Monetaria) a 3,75% desde el 30,00 5,25% con el que inició el año. Este 25,00 ajuste ha influenciado también la baja 20,00 17,50 en la Tasa Básica Pasiva (TBP) la cual 15,00 inició el año en 7,20% y a junio alcanza 10,00 6,50 el 6,85%. El BCCR ha dicho que dadas 8,97 5,00 3,50 estas condiciones macroeconómicas es 0,00 muy posible que recorte nuevamente en los próximos meses la TPM, lo que TBP TPM podría significar el ajuste a la baja en el corto plazo de las tasas de interés. Además de la baja inflación, el excedente de liquidez que se percibe en el mercado, especialmente desde finales del 2014, podría estar influyendo en las tasas de interés, situación pareciera estarse acentuando y reflejando en los costos de captación en de las entidades financieras, sobre todo en colones. En el mediano plazo las bajas tasas de interés no parecieran sostenibles y estarán influenciadas, no solo por el comportamiento de la inflación, sino también por el déficit fiscal del país y el comportamiento de las tasas de interés internacionales. Durante el 2014 el déficit de Gobierno Central fue de un 5,7% del Producto Interno Bruto (PIB), lo que equivalía a cerca de ¢1.526.998 millones y para este año se espera que cierre cercano al 6%. El déficit significó que en setiembre del 2014 la calificadora de riesgo Moody`s, le recortara el grado de inversión al país. Además, organismos internacionales como el Fondo Monetario Internacional (FMI) ya le han llamado la atención al país a este respecto, las consecuencias ya se han reflejado; en la última emisión soberana internacional la prima de riesgo fue mayor e incluso el banco de inversión JP Morgan recomendó a finales de mayo, disminuir la tenencia de posiciones en el país dado el déficit fiscal. En el mediano plazo esto significaría un mayor costo de financiamiento, el cual deberá en buena medida ser fondeado internamente, pues no pareciera posible, en el ambiente político actual, que se aprobara un nuevo proyecto que permita el financiamiento externo y el último tracto de $1.000 millones aprobado, fue colocado durante el segundo trimestre del año. En este contexto la competencia por la liquidez, presionaría al alza las tasas de interés, no solo en colones sino también en dólares. En colones el crédito creció en los primeros cuatro meses del año a una tasa promedio del 12,89%, mientras que la liquidez creció en el mismo periodo en promedio alrededor de un 11,81%, en parte debido al esfuerzo del BC por controlar la inflación. De momento, esa baja inflación ha Elaborado por la Unidad de Análisis e Inteligencia de Mercados de Improsa Valores. Tel: 2289 2501 - valores@improsa.com - www.improsa.com/valores mantenido las tasas reales positivas y el lento crecimiento del país ha favorecido la menor presión; sin embargo, si el Gobierno debe financiar su mayor déficit en el mercado local (situación que hasta el momento ha estado controlada gracias a las emisiones internacionales), competirá con las instituciones financieras por esa menor liquidez, presionando las tasas de interés al alza. En dólares, el escenario también cambiará en los próximos meses, influenciado por la decisión de la Reserva Federal sobre el ajuste de sus tasas, así como por el encaje legal impuesto por el Banco Central al financiamiento externo de los bancos comerciales y que entró a regir el pasado mes de mayo. Rendimiento Impacto en los títulos de inversión En el mercado las bajas tasas de interés y la 12,00 Curva soberana en colones mayor liquidez ha ocasionado el sentimiento de 10,00 que los títulos a mediano plazo sean atractivos. Sin embargo, tanto el Banco Central como el 8,00 Ministerio de Hacienda se han aprovechado de 6,00 este mercado cautivo para realizar un ajuste especialmente en el último mes, sobre los 4,00 títulos de mediano y largo plazo, 2,00 incrementando la volatilidad. Para aquellos 0,00 inversionistas tenedores de los títulos las 0 1 2 4 7 13 ganancias son importantes; sin embargo, si se Dic 2014 Jun 2015 diera una corrección las perdidas serían considerables dependiendo de si la compra se realizó antes de las últimas 3 semanas, sobre todo considerando que generalmente los mercados suben en gradas, pero bajan en ascensor. Información importante Generalmente, esta comunicación es para efectos informativos únicamente y no posee la intención de ser una oferta de venta o de compra de ningún instrumento financiero, o de una confirmación oficial de cualquier transacción. En el caso de que se incluyan materiales de información adjuntos, relacionados con su interés en cualquier instrumento financiero, estos no deben ser considerados como una oferta de compra o venta de este instrumento financiero, sino como simple información. Todos los precios de mercado, datos, e información contenidos en este correo, no deben ser considerados como una garantía de la misma y están sujetos a cambio sin previo aviso. Cualquier comentario o información contenida en este correo electrónico, no necesariamente refleja la posición del Grupo Financiero Improsa, sus subsidiarias, afiliados, o empleados. Esta transmisión puede contener información confidencial, que se considera privilegiada o legalmente privilegiada. Si usted no es el destinatario final de esta comunicación, se le notifica que cualquier copia, distribución o uso de esta información, está ESTRICTAMENTE PROHIBIDA. Si usted recibió esta transmisión por error, por favor contacte inmediatamente al remitente y destrúyala completamente, ya sea por medios físicos o electrónicos. Gracias. Generally, this communication is for informational purposes only and it is not intended as an offer or solicitation for the purchase or sale of any financial instrument or as an official confirmation of any transaction. In the event you are receiving the offering materials attached below related to your interest in any financial instrument, this communication may not be intended as an offer or solicitation for the purchase or sale of such instrument(s), but only as information. All market prices, data and other information are not warranted as to completeness or accuracy and are subject to change without notice. Any comments or statements made herein do not necessarily reflect those of Grupo Financiero Improsa S.A., its subsidiaries and affiliates. This transmission may contain information that is privileged, confidential, legally privileged. If you are not the intended recipient, you are hereby notified that any disclosure, copying, distribution, or use of the information contained herein (including any reliance thereon) is STRICTLY PROHIBITED. If you received this transmission in error, please immediately contact the sender and destroy the material in its entirety, whether in electronic or hard copy format. Thank you. Elaborado por la Unidad de Análisis e Inteligencia de Mercados de Improsa Valores. Tel: 2289 2501 - valores@improsa.com - www.improsa.com/valores