Paro agrario

Anuncio

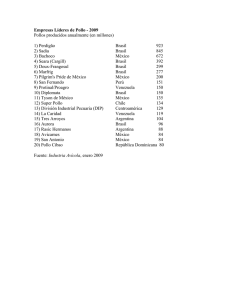

Actualidad 1 Rentabilidad avícola Conyuntura 6 E. Pollita: con moda Estadísticas 9 Termómetro de mercado Año 12 Nº 219 Junio Contenido Programa de Estudios Económicos - Fenavi-Fonav 1. Paro agrario 2. Rentabilidad avícola. 3. Créditos: bioseguridad. 4. Precio: pollo importado 5. Genética en Supersociedades 6. E. Pollita: con moda. 7. E. Pollito: en crecimiento. 8. Macro costo avícola. 9. Indicadores sectoriales. 10.Formación especializada. 11.Índice de Precios al Consumidor 12.Termómetro de mercado - Huevo. 13.Termómetro de mercado - Pollo. 15 de 2016 Paro agrario El actual paro agrario que en esta oportunidad “si existe”, bien podría denominarse como: “crónica de este paro esperado” y, seguramente, será la crónica de otros más. La cronología de este paro se está repitiendo con reiterada frecuencia, parecido a lo que conocíamos en otrora con el de maestros que se realiza cada año. El 19 de agosto de 2013 inició la primera manifestación. Para ese entonces, las principales peticiones giraban en torno a: 1) implementar medidas y acciones frente a la crisis de la producción agropecuaria; 2) acceso a la propiedad de la tierra; 3) reconocimiento de la territorialidad campesina; 4) participación de las comunidades en la política minera; 5) garantías para aplicar los derechos políticos de la población rural; 6) exigencia de inversión social. Una agenda que, de agropecuario más bien poco y, quizás, cargada de un fondo político para cambiar una gran estructura de cosas que no se logran en una mesa de dialogo. El 28 de abril de 2014, estalló otro paro agrario. En esta época aparecieron las dignidades campesinas. Allí la razón de la protesta fue el incumplimiento de los acuerdos del paro del año anterior. Entre las acciones rápidas para calmar las presiones, se acudió al presupuesto General de la Nación, a través de la figura de subsidios. En el 2015, los campesinos alertaron sobre un nuevo paro agrario, mismo que se vino a llevar a cabo en el 2016. Las causas son las mismas, pero las pretensiones vienen creciendo, la idea de cambiar vía decretos las Leyes de la República cada vez es mayor. El paro del 2016 muestra una agenda política propia de la que debería llevarse al Congreso de la República. Por ahora se tiene un factor común, la potestad que tienen quienes promueven el paro para que el Gobierno “acepte” de facto que pueden vulnerar los derechos de la sociedad a la movilización y al trabajo, entre otros. Tema complejo pues, quienes protestan observan que sólo afectando las libertades el Gobierno les pone atención a las demandas, con la ventaja que no encuentran sanción alguna. En la última protesta, el gobierno propuso apoyar proyectos productivos a las comunidades indígenas, entre estos, se presentó uno para pollo de engorde en el Catatumbo, en donde el costo de producción por ave superaba los $25,000. El MADR solicitó se ajustara el proyecto porque no era real, los representantes aceptaron realizar algunos ajustes pero, cuando le fue presentada a la comunidad, no aceptaron los cambios al proyecto. Simplemente replicaron que producir pollo en ese territorio era muy costoso. Puede que lo sea, pero la verdad no es muy claro el interés en desarrollar actividades productivas en donde el mercado determine todas la condiciones (costos, precios, productividad, etc.) Actualidad Rentabilidad avícola La matriz de rentabilidad del sector avícola recoge la información de las empresas que la reportan a la Superintendencia de Sociedades. Es importante aclarar que en el año 2015 se incluye los estados financieros según NIIF (Normas Internacionales de Información Financiera) de algunas empresas. Sectores Pollo Huevo Incubación Alimento Balanceado Total general Ingresos operacionales (millones de pesos) 2010 2011 2012 2013 2014 3.528.632 4.038.475 4.090.890 4.411.345 4.579.125 887.424 974.906 1.094.649 1.049.379 1.313.774 Pollo: margen de utilidad bruta 20,0% 19,5% 19,5% 19,0% 18,5% 2015 4.876.838 1.366.426 350.745 302.834 293.489 289.172 351.560 410.188 4.350.642 5.074.102 5.376.721 5.883.018 7.539.124 7.355.233 9.117.443 10.390.318 10.855.749 11.632.914 13.783.582 14.008.685 Fuente: Supersociedades. Estimaciones Fenavi, PEE. 18,0% 17,5% 17,0% 17,0% 16,9% 16,5% 16,0% 16,2% 15,7% 15,5% 15,0% 2011 2012 2013 2014 2015 Tasa de crecimiento Ingreso operacional Pollo Huevo Incubación Aba 14,4% 9,9% -13,7% 16,6% 1,3% 12,3% -3,1% 6,0% 7,8% -4,1% -1,5% 9,4% 3,8% 25,2% 21,6% 28,2% 6,5% 4,0% 16,7% -2,4% 2015 789.416 222.234 77.363 Huevo: margen de utilidad bruta Fuente: Supersociedades. Estimaciones Fenavi, PEE. 22,0% Utilidad Bruta (millones de pesos) Sectores Pollo Huevo Incubación Alimento Balanceado Total general 2010 599.330 164.809 2011 635.142 119.491 2012 696.418 207.607 2013 743.436 153.516 Fuente: Supersociedades. Estimaciones Fenavi, PEE. 2014 893.087 265.803 2015 789.416 222.234 47.769 43.671 52.983 52.175 68.788 77.363 433.990 436.164 494.312 637.372 1.337.628 680.491 1.245.898 1.234.469 1.451.319 1.586.498 2.565.305 1.769.503 Fuente: Supersociedades. Estimaciones Fenavi, PEE. 20,2% 20,0% 19,0% 18,0% 16,3% 16,0% 14,6% 14,0% 12,3% 12,0% Margen Bruto (%) Sectores Pollo Huevo Incubación Alimento Balanceado Total general 2010 17,0% 18,6% 13,6% 2011 15,7% 12,3% 14,4% 2012 17,0% 19,0% 18,1% 2013 16,9% 14,6% 18,0% 2014 19,5% 20,2% 19,6% 2015 16,2% 16,3% 18,9% 10,0% 8,6% 9,2% 10,8% 17,7% 9,3% 1.586.498 2.565.305 1.769.503 1.245.898 1.234.469 1.451.319 Fuente: Supersociedades. Estimaciones Fenavi, PEE. En cuanto al renglón de pollo, las empresas allí reportadas tienen un peso en el encasetamiento total superior al 60% desde el año 2012 y, en el renglón de huevo, están entre el 35% y 40%. 2 Junio 15 de 2016 10,0% 2011 2012 2013 2014 2015 Fuente: Supersociedades. Estimaciones Fenavi, PEE. En términos generales los márgenes del negocio exigen una operación más milimétrica, en donde el control del costo es clave, tanto desde la perspectiva de lo fácilmente controlable como lo que corresponde a los resultados de campo, pues el mercado tiene la última palabra (precios). Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Actualidad Créditos: bioseguridad El sector bancario en su preocupación constante por estar al tanto de las dinámicas de los sectores a los cuales coloca el crédito, se ha acercado a Fenavi para conocer de primera mano la estructura económica del sector, tanto por los resultados del año 2015 como por las expectativas del año 2016. mantenimiento sobre el cual la banca no tiene una valoración amplia. En este sentido, se llevó a cabo una reunión con el sector bancario en Cali a comienzos del año en donde se contó con la participación de 65 personas. Similar evento se llevó a cabo en Bogotá con la participación de 100 personas. La banca por lo general no reconoce como garantía las inversiones en bienes de capital del sector avícola, particularmente lo relacionado con baterías e instalaciones, por lo cual, siempre requieren garantías reales diferentes a estas. Pese a lo anterior, algunos bancos nos han solicitado llevar a cabo reuniones con las áreas de riesgo, crédito y gerentes a nivel nacional, para analizar en detalle el sector avícola. Entre estos, el Banco BBVA, Banco de Colombia, y Banco Davivienda, en donde han participado aproximadamente 200 personas en todo el país. Y es en esta dirección en donde la banca le está confiriendo una importancia trascendental a la CERTIFICACIÓN DE GRANJA BIOSEGURA, como una garantía nominal que apoye la confianza de las garantías reales. Les interesa conocer, de un lado, la potencialidad que tienen la actividad avícola, de cara al desarrollo de negocios futuros. En igual dirección, conocer las estructuras de valor del sector en todos sus encadenamientos: Alimento balanceado, Genética, Pollo y Huevo. De otro, conocer las aristas de riegos que pueden existir en la avicultura como en cualquier actividad económica. Tanto en los factores internos del negocio como los derivados del contexto macroeconómico (devaluación, precios de las materias primas, e IVA entre otos). En este contexto, hemos aprovechado para indicar que existe dos criterios de inversión: 1) la inversión en activos fijos, de lo cual tienen amplio conocimiento y; 2) lo relacionado con las inversiones para garantizar el retorno de inversión de los activos (fijos o movibles), asociado normalmente al criterio de gasto de 3 Junio 15 de 2016 De otra parte, además de las preocupaciones del mercado (costos y precios), también le asiste el interés de conocer sobre las condiciones propias de producción. La CERTIFICACIÓN adquiere un mayor valor para el avicultor, de un lado, porque ello es uno de los mínimos elementos de confianza para el desarrollo avícola en las zonas de producción. Y desde luego para mejorar las condiciones de producción o de competitividad avícola. De otro, porque se convierte en una señal para el sector financiero de que el negocio avícola se administra con un criterio empresarial. Un gerente comercial nos indicaba que no se habían aprobado algunos créditos porque algunos avicultores no habían acompañado la Certificación en los trámites crediticios. Pero hasta donde conocemos ello no es una política generalizada en la banca comercial. Ahora bien, para los avicultores que cuenta con la CERTIFICACIÓN DE GRANJA BIOSEGURA, tendrán un factor adicional para gestionar créditos, aparte de la información financiera que normalmente solicita la banca. Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Actualidad Precio pollo importado Con el paso del tiempo, los operadores del mercado han aprendido a conocer cómo funciona el TLC entre Colombia y Estados Unidos, particularmente en lo que hace referencia a la importación cuartos traseros de pollo. Precios pollo nacional e importado Comparación de precios importado - Nacional Congelado Importado (B/quilla) Mes ene-15 feb-15 mar-15 abr-15 may-15 jun-15 jul-15 ago-15 sep-15 oct-15 nov-15 dic-15 ene-16 feb-16 mar-16 abr-16 may-16 Entero Pechuga 6.501 6.020 6.785 6.990 6.955 7.089 7.034 6.805 6.517 5.911 6.074 6.976 7.379 7.229 7.068 7.010 7.209 5.700 5.508 5.782 5.686 5.746 6.018 6.131 5.884 5.718 4.917 5.001 5.405 5.861 6.198 6.025 6.093 6.648 Pierna pernil 3.365 3.108 3.251 3.120 2.788 2.684 2.810 3.102 3.130 2.886 2.942 3.180 3.225 3.296 3.281 3.181 3.204 Refrigerado Nacional (Bogotá) Entero Pechuga Pierna pernil sin 5.001 4.777 4.735 4.687 4.557 4.685 5.196 5.418 5.477 5.568 5.723 5.797 5.785 5.455 5.106 5.298 5.228 6.821 6.645 6.992 6.870 6.848 6.936 7.182 7.266 7.179 7.437 7.579 7.501 7.606 7.421 7.479 7.446 7.465 5.714 5.665 5.921 5.907 6.167 5.856 6.033 6.152 6.155 6.113 6.310 6.061 5.914 6.289 6.139 6.296 6.331 Precios pollo nacional e importado Si bien los grandes distribuidores de carne en el país ya conocen del mercado de importación, toda vez que ha sido importadores de carne de bovino, porcino y pescado de Estados Unidos, Canadá y Chile; entre otros países, la novedad aparece con el pollo, dado el esquema de participación en la subasta que asigna los derechos de importación con cero por ciento de arancel. Como se recordará, el mercado del pollo con Estados Unidos tiene tres aristas arancelarias: una con 4 Junio 15 de 2016 cero por ciento para las importaciones de pechuga y alas. La segunda, con un arancel de 10% para la importación de pollo entero y; la tercera, con cero por ciento para la importación de cuartos traseros si previamente se adquiere el derecho de preferencia arancelaria en una subasta. Respecto a la dinámica de precios comparados en puerto (Barranquilla) y en Bogotá (canal mayorista). El primero congelado y el segundo refrigerado, variable que marca una diferencia sustancial de competencia y precio en el mercado. Tal y como se puede observar en la primera columna del cuadro, para el mes de mayo el precio del pollo entero congelado importado fue de $7.209 el kilo, contra un precio nacional para el pollo entero refrigerado de $6.331, en donde el importado tendría un sobre precio de 13.8% Con estos resultados, se pierde el atractivo para importar pollo entero congelado, en donde el precio local es inferior, con un plus adicional, su particularidad de refrigerado. En el caso de la pechuga, el precio promedio de importación para el mes de mayo, pagando un arancel de 0%, fue de $6.648 el kilo (congelado). En tanto que el local fue de $7.465 para un producto refrigerado. En este caso, el producto nacional tendría una diferencia de 12.2% contra el importado. La diferencia competitiva entre la pechuga importada y la nacional, está en dos aspectos: 1) la condición de refrigeración, el consumidor prefiere un producto en donde pueda percibir la frescura del producto y 2; los costos de distribución. La información del cuadro anexo estima el precio de pollo importado una vez nacionalizado. Por último, respecto del precio del cuarto trasero, para el mes de mayo fue de $3.204 el kilo (congelado) en tanto que el nacional registró un promedio de $6.331. Allí si se encuentra una diferencia sustancial que cubre las diferencias de calidades entre congelado y refrigerado más costos de distribución. Por lo anterior, cobra importancia la necesidad de desarrollar el valor agregado del producto pollo. Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Actualidad Genética en Supersociedades En nuestro pasado Boletín Fenaviquín No 218, página 4, apareció un registro incorrecto asociado a la empresa Colombiana de Incubación en ingresos operacionales y utilidad neta. Ofrecemos disculpas por este error, al tiempo que presentamos la información consolidada del sector derivado del reporte final de SuperSociedades. Ingresos operacionales (millones de pesos) EMPRESA 2012 2013 2014 SAN MARINO S A 125.892.813 133.819.045 175.985.859 196.424.649 AVICOLA COLOMBIANA S.A 51.930.580 55.331.050 62.364.814 73.258.546 10.711.013 12.027.625 14.447.286 36.836.129 45.260.382 53.818.945 COLAVES COLOMBIANA DE INCUBACIÓN 60.347.826 AVÍCOLA SURAMERICANA S.A 3.439.227 INCUAVICOLA QUINDIO S.A. 4.673.825 INCUBADORA ASES LTDA 5.895.808 PRONAVICOLA 41.309.040 2.826.615 6.892.028 42.756.062 1.591.937 8.073.703 46.255.532 INCUBADORA AGROINDUSTRIAL Total 2015 2.054.406 8.212.215 60.915.526 1.056.844 293.489.119 289.171.942 351.559.852 410.188.417 Fuente: Supersociedades Ganancias y pérdidas (millones de pesos) 2013 2014 SAN MARINO S A EMPRESA 2012 978.664 4.640.743 1.088.066 522.973 AVICOLA COLOMBIANA S.A 3.886.886 2.555.610 4.302.912 9.646.338 82.583 181.226 -2.376.698 3.075.018 931.710 1.932.500 1.004.179 48.436 -492.844 -638.303 -71.336 491.297 COLAVES COLOMBIANA DE INCUBACION AVICOLA SURAMERICANA S.A INCUAVICOLA QUINDIO S.A. 1.766.745 INCUBADORA ASES LTDA 110.059 135.164 297.613 PRONAVICOLA 572.805 90.203 1.095.594 INCUBADORA AGROINDUSTRIAL Total 2015 3.206.925 1.708.458 10.438.613 7.943.169 8.259.608 14.132.136 Fuente: Supersociedades Revisada la información, la empresa Colombiana de Incubación reportó en el 2015 ingresos operacionales por $53.818 millones, y una utilidad de $1.000 millones, con un indicador de 1.86% en la relación utilidades sobre ingresos operacionales. 5 Junio 15 de 2016 En conjunto, el renglón de incubación registró un crecimiento en sus ingresos operacionales de 16.8%. Ello refleja que el mercado pollito y pollitas tiene un amplio potencial, soportado por el crecimiento en la demanda de huevo y carne de pollo. La media del sector nos muestra un porcentaje de utilidad bruta sobre ventas entre 18% y 19%, con gastos de administración entre 5% y 6%, en la moda del sector avícola. Por su parte, los gastos de ventas se ubican entre el 7% y 8%, para llegar a una utilidad neta en el rango de 2.3% a 3.5%. Estructura vertical del Estado de Resultados 2012 2013 2014 Ingresos operacionales Estado de Resultados 100,00% 100,00% 100,00% 100,00% 2015 Costos de ventas 81,95% 81,96% 80,43% 81,14% Utilidad Bruta 18,05% 18,04% 19,57% 18,86% Gts de Admon 5,03% 5,56% 6,12% 4,66% Gts de Venta 7,36% 8,42% 8,40% 8,08% Utilidad Operacional 5,66% 4,06% 5,05% 4,14% Ing. No operacionales 3,83% 5,01% 4,41% 2,51% Gts no operacionales 5,52% 5,28% 5,42% 3,93% Uti. Antes de impuestos 3,98% 3,79% 4,03% 1,01% Impuestos 0,42% 1,05% 1,40% 2,13% Utilidad neta 3,56% 2,75% 2,35% 3,45% Fuente: Supersociedades. Cálculos Fenavi. PEE. Resultados que de hecho no reflejan la potencialidad del sector. En efecto, encontramos puntos máximos que dan cuenta de ello. Se tienen registros de utilidad bruta sobre ingresos operacionales entre 24% y 25% durante el período 2012 – 2015, es decir, de seis a siete puntos contra la media del sector. Lo anterior es el resultado de tres factores: excelentes resultados en granja, eficiente administración del costo de producción y, desde luego, un buen precio de venta, variable que por lo demás tiende a ser muy plana para todas las empresas del sector. La diferencia sustancial viene por los gastos de ventas, los cuales dependen de la estructura de negocio que tenga cada compañía, elevadamente competido en el mercado de pollito, pero con mayor amplitud en el de pollita. En el mercado de pollito es más concentrado, en tanto que en pollita es más disperso. Factor que de alguna forma condiciona la variable gastos de ventas sobre ingresos. Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Coyuntura E. Pollita: con moda El mes de mayo cerró con un encasetamiento de 3.1 millones de pollitas, para un crecimiento de 13,35% respecto al mismo período del año 2015. Sin embargo, el precio o mejor la rentabilidad, si incide en los planes de inversión a mediano plazo, en especial cuando no se tienen problemas de liquidez. En el acumulado del año (enero – mayo) el encasetamiento totalizó 16,0 millones. Para los mismos cinco meses del 2015, fue de 15,7 millones. Al final, se registró un crecimiento de 1,8%. Teniendo en cuenta que aproximadamente el 45% a 50% de la producción está en manos de medianos y pequeños productores, estos sí tienen una motivación para ajustar los planes de encasetamiento a corto plazo. En especial, porque manejan capacidades de producción más flexibles. 16,5 3,4 Ene-­‐may 16,0 May 3,2 15,5 Millones Millones Encasetamiento pollita (millones) 3,0 15,0 14,5 2,8 14,0 2,6 13,5 2,4 13,0 2,2 12,5 12,0 2011 2012 2013 2014 2015 2016 2,0 Fuente: Fenavi. Cálculos PEE. Llama la atención que el ritmo de crecimiento del encasetamiento ha perdido fuerza, en especial si se tiene en cuenta la excelente dinámica de precios observada a lo largo del año y, en especial, desde el mes de mayo. Curiosamente, el mayor encasetamiento en lo corrido del año ocurrió en los meses de febrero (3,3 millones) y marzo (3,4 millones), caracterizados por los menores precios del año para el huevo. En términos agregados el encasetamiento parece no tener ninguna relación con el precio. En las empresas que cuentan con una infraestructura productiva el ritmo de los encasetamientos está más en función de la capacidad instalada que del precio, al menos en el corto plazo. 6 Junio 15 de 2016 Si nos atenemos a los puntos máximos del encasetamiento registrados en los años 2015 y 2016, bien podríamos decir que la capacidad instalada estaría entre 3,5 a 3,6 millones de pollitas mes. Así las cosas, un comportamiento normal del mercado sería encontrarnos con registros de encasetamiento por arriba de los 3.1 millones, y acercanos al rango antes indicado. En especial, en un escenario en donde el margen bruto aparente es alto, por arriba del 30% en el mes de mayo. No obstante, en el momento de mayor margen y, por ende, con mayor capacidad para generar capital de trabajo adicional, el encasetamiento se encuentra estancado, de hecho, dentro de la lógica del mercado (precios, costos, rentabilidad, expectativas de inversión). Dos hipótesis de trabajo: 1) que en efecto la inversión en el sector huevo se encuentra en modo prevención, con una posición más conservadora respecto a las oportunidades del mercado; 2) que la oferta total de pollita sea menor que la demanda. La lectura que encontramos de los avicultores, cuando indagamos sobre las expectativas del negocio, corresponde a un escenario de confianza plena sobre las oportunidades del mercado. Por lo demás, con planes de crecimiento (inversión) en el corto plazo. Así las cosas, ésta hipótesis parece no tener mucha fortaleza. Sobre la segunda, no tenemos información que la afirme o la contradiga. Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Coyuntura E. Pollito: en crecimiento El encasetamiento de pollito en el mes de marzo fue de 62,4 millones, 10,6% más respecto al mismo período del año anterior. Para los primeros cinco meses del año se registró un encasetamiento de 305,4 millones, con una variación de 2,5% frente al 2015, cuando se totalizó 297,9 millones. Producción de pollo en canal (Ton) 126.000 2015 124.000 2016 122.000 120.000 118.000 116.000 Encasetamiento pollito (millones) 114.000 64,0 Ene-­‐may May 300,0 62,0 Millones Millones 112.000 310,0 60,0 290,0 58,0 280,0 56,0 270,0 108.000 E F M A M J Fuente: Fenavi. PEE. En cuanto a la oferta, al primer semestre del año, la producción llega a 723.065 toneladas, con una tasa de crecimiento de 3.1%. 54,0 260,0 250,0 110.000 52,0 2011 2012 2013 2014 2015 2016 Inflación año corrido 50,0 Fuente: Fenavi. Cálculos PEE. El escenario actual marca una diferencia significativa con lo observado un año antes. Por el 2015, el encasetamiento se mantuvo relativamente alto con un promedio de 59,8 millones, y un precio del pollo en pie en una media de $2,543 en el mercado de Bogotá, a un nivel que le competía al costo. Ahora, en el 2016 nos encontramos con un encasetamiento promedio de 61,08 millones, y un precio promedio del pollo en pie de $3,217 (variación anual de 26,5%). Así las cosas, el mercado del pollo se muestra positivo, con ritmos de expansión en la demanda por arriba de la tasa de crecimiento natural del mercado. En la práctica el menor crecimiento económico del país no ha impactado la demanda en el sector, escenario que hace más fácil transferir los impactos del costo al precio cuando éstos se presentan. 7 Junio 15 de 2016 Fuente: DANE La dinámica de la economía en general, y del mercado de carnes en particular, de alguna forma está generando un escenario favorable para la carne de pollo. Si bien la inflación total en año corrido fue de 4,2%, en alimentos llegó a 7,8% explicado en parte por el Fenómeno del Niño. Por su parte, la carne de bovino se incrementó en 9,7% y el porcino en 1,1%, quedando la carne de pollo con un incremento de 0,5%. Es decir, que el pollo se ha encontrado con un efecto sustitución de proteínas, en nuestro caso del bovino, situación que potencializa la dinámica del sector. Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Coyuntura Macrocosto avícola Para fortuna de los intereses del sector avícola las proyecciones de la TRM observadas a finales del 2015 no se están cumpliendo. Desde la ventana de hoy, una proyección para una TRM promedio al finalizar el 2016 de $3,200, encuentra amigos para esa estimación pero, también analistas que creen que puede ser inferior. Indicadores del macro costos avícola 180,0 TRM 160,0 IFABA IPP AA 120,0 100,0 80,0 E14 M M J S N E15 M M J S N E16 M M Fuente: Banco de la República; DANE, FENAVI. Lo cierto es que desde comienzos del año, la TRM ha mostrado una tendencia a devaluarse o mejor, a flotar entre los $2,900 y los $3,100, sin mayores amenazas a cambios bruscos. Por ahora es claro que el mercado asimiló la brusca caída de los precios del crudo, los cuales llegaron a situarse por debajo de los US$ 30 el barril. Al tiempo, nos encontramos con una reacción en el mercado del crudo, con rangos de fluctuación más elevados (sobre los US$ 55 el barril). Esto quiere decir que, si bien el dólar puede mantener su volatilidad, al menos los rangos de flotación no son alarmantes. Hasta el Banco de la República ha comprendido que la intervención del mercado cambiario no ha lo- 8 En nuestra gráfica, en donde intentamos reflejar la realidad del mercado que impacta los costos de producción de alimento balanceado, se observa, de un lado, el comportamiento de la TRM (línea azul) y, de otro, la evolución de los indicadores Índice de Precios al Productor de Alimento para Animales (DANE), la línea con la tendencia más suave. De otra parte, mostramos una línea intermedia, denominada IFABA (Índice de Formulación de Alimento Balanceado), construido con los precios reales de importación según registros de la DIAN, asumiendo una formulación básica constante. 140,0 60,0 grado cambiar su dinámica de operación, de allí que veamos un dólar que responde a las fuerzas de la demanda y oferta sin generar un estrés en el aparato productivo. Junio 15 de 2016 La línea suave refleja el mercado del alimento comercial (IPP AA), entre tanto, la línea del IFABA la tendencia del costo para quienes producen su propio alimento. Tanto el IPP AA como el IFABA, capturan el efecto neto de: 1) la devaluación; 2) el comportamiento de los precios internacionales y; 3) el arancel. Un aspecto a destacar es que la resultante del costo visualizado en los dos indicadores señalados anteriormente, no siguen, necesariamente la misma tendencia que tiene la TRM. En lo corrido del año, de diciembre a mayo, se registró una revaluación de 7,58%. Al tiempo, el IPP AA, se incrementó en 2,47% y el IFABA cayó 1.01%. Si tomamos como criterio la evolución anual (mayo 2016 / 2015), la devaluación fue 22,7%, el IPP AA de 11,8%. Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Estadísticas Indicadores sectoriales Huevo 30,0% Pollo 27,50% 27,40% 24,30% 25,0% 40,0% 27,70% 30,0% 16,50% 20,0% 20,0% 11,80% 10,0% 15,0% 11,80% 13,00% 0,0% 8,60% 10,0% 2,50% 2,47% Enc Pcc IPP AA 9,10% IPP Pollo IPM PenP IPC Pollo IP Grep -­‐10,0% 5,0% 0,0% 1,80% -­‐20,0% Enc -­‐30,0% Pcc IPP AA IPP huevo IPM HRAA IPC Huevo IP GR Fuente: DANE. Fenavi. PEE. Información a mayo Los indicadores sectoriales corresponden a una evaluación anualizada al mes de mayo. En algunos casos, el resultado enero – mayo se compara contra el mismo período del año anterior. •En el período indicado el encasetamiento creció 1,8% y, la producción 8,6% (Fenavi). •El Índice de precios de la gallina roja (IP GR) se incrementó en 27,5%. •El Índice de Precios al productor de alimento para animales del DANE (IPP AA), se incrementó en 11,8%. •Por su parte, el Índice de Precios al Productor de huevo en el canal mayorista (DANE), registró un incremento anualizado de 27,4% y, el Índice de Precios al Mayorista (DANE) 23,4%. •En cuanto al consumidor, el IPC huevo (DANE) se incrementó en 13.0%. En conclusión, los macroindicadores del sector Huevo han sido muy buenos en lo corrido del año contra similar período del año pasado. El costo no ha sido un problema crítico en el desarrollo de la operación comercial. 9 Junio 15 de 2016 -­‐18,40% Fuente: DANE. Fenavi. PEE. Información a mayo El balance del sector Pollo ha sido más que bueno en los primeros cinco meses del 2016. Se presenta el desequilibrio esperado entre el costo y precio, en este caso positivo. Un año antes dicha sumatoria fue negativa. •En el período enero – mayo 2016 / 2015, el encasetamiento se incrementó en 2,5% y la producción 2,47% (Fenavi). •Entre tanto, el Índice de precios de la gallina reproductora cayó 18,4%. •El Índice de Precios al Productor de alimento para animales del DANE (IPP AA), se incrementó en 11,8%. •El Índice de Precios al Productor de Pollo se incrementó en 16,5% (DANE canal mayorista). •En lo que respecta al pollo en pie (Fenavi), se incrementó en 27,7%. Resultado explicado en parte por una media de precios del año pasado crítica. En conclusión, los macroindicadores del sector Pollo, también son positivos. Se presume que el estrés de costos está siendo asimilado por el mercado, sin afectar la rentabilidad aparente del sector. Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Estadísticas Formación especializada Después de una tarea iniciada en el 2015 con las seccionales y algunas empresas avícolas, el pasado viernes culminó la primera parte del proyecto de FORMACIÓN ESPECIALIZADA con la aprobación por parte del SENA, la segunda será su ejecución. En efecto, se aprobó el proyecto de FORMACIÓN ESPECIALIZADA por $699 millones, de los cuales el SENA cofinanciará el 74.3% ($520 millones) y el resto corresponderá a aportes de las empresas y de Fenavi. Interesante conocer que se presentaron 241 proyectos, y se aprobaron sólo 72. Aspirando a participar en el presupuestos asignado por el SENA para tal efecto ($29.000 millones) En esta oportunidad, la competencia por estos recursos estuvo muy reñida, en especial teniendo en cuenta que la asignación de los proyectos se realizó según los puntajes alcanzados por cada participante. Un grupo de 28 proyecto alcanzaron una calificación de 100 puntos, esto es, el 37.5%. Diez, lograron una calificación de 99 puntos, seguido por un grupo de 8 con 98 puntos. Fenavi logró una calificación de 97 puntos sobre 100. Proceso en el que se buscó lograr la máxima puntuación, teniendo en cuenta los 3 puntos por pertenecer a una Mesa por Competencia Laboral y, 5 por realizar actividades de formación en regiones priorizadas por el SENA. El proyecto en cuestión busca beneficiar a 280 personas del sector avícola, en programas de formación como diplomados y seminarios a través de prestigiosas universidades como: La Sabana, La Salle, Javeriana y Los Andes. Acciones de formación por seccional Antioquia costa 2 3 bogotá e. cafetero santander valle 7 3 3 3 28 27 Empresas participantes 15 9 23 1 De los siete proyectos aprobados por el SENA en el sector agropecuario por un monto de $5.519 millones, Fenavi participa con el 12.6%. Por parte de Fenavi (Programa de Estudios Económicos) se dio el primer paso que fue la estructuración de las acciones de formación y la gestión del proyecto ante el SENA. Lo siguiente, es contar con el apoyo de las seccionales y las empresas para llevar adelante las actividades proyectadas. Las exigencias del SENA en el desarrollo del proyecto son altas, entre las cuales se destaca la sanción por la no ejecución de los recursos que asignará a modo de subsidio. A manera de ejemplo, si no se desarrolla una actividad en la seccional X que en el presupuesto es de sólo de 10 millones y que le representa el 2%, se aplica dicha tasa a la totalidad del proyecto. Son muchas las empresas interesadas en lograr la cofinanciación de programas de formación, y pocos las que alcanzan dicho objetivo, por ello no debemos desaprovechar la oportunidad brindada. Gran oportunidad para fortalecer la competitividad del sector a través de la formación del capital humano. Como lo destacamos inicialmente, la capacitación la realizaremos a través de Universidades con reconocida trayectoria en el país, y el SENA sólo aportará (co financiara), los recursos para tal objetivo, al tiempo que velará por que se cumplan los estándares de calidad que ofrecen. En total se tendrá la realización de 21 acciones de formación (diplomados y seminarios), en 103 empresas del sector avícola. Entre tanto, como Fenavi (Programa de Estudios Económicos), se realizará la tarea administrativa para la ejecución del proyecto. 10 Junio 15 de 2016 Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Estadísticas Índice de Precios al Consumidor Grupo de gasto Var. % Anual Var. Año corrido Var. Mensual may-16 may-15 may-16 may-15 may-16 may-15 13,46% 6,16% 19,51% 5,34% 0,46% -0,27% 9,05% 2,35% 8,85% -0,19% 0,16% -0,39% Res (2,48%) 13,97% 3,00% 16,34% 2,08% 5,45% 0,58% Cerdo (0,50%) 3,26% 2,41% 1,87% -1,34% -0,31% -0,65% 13,00% 6,86% 8,55% -3,94% 4,77% 0,69% Vivienda (30,1%) 5,98% 4,08% 14,76% 2,31% 0,75% 0,68% Vestuario (5,2%) 4,43% 1,56% 5,34% 0,87% 0,37% 0,22% Salud (2,4%) 7,17% 4,41% 10,91% 3,49% 0,52% 0,25% Educación (5,7%) 6,41% 4,74% 11,13% 4,43% 0,02% 0,02% Diversión (3,1%) 3,79% 4,82% 6,08% 2,21% 0,20% 2,75% Transporte (15,2%) 6,22% 2,74% 7,80% 1,48% 0,50% -0,03% Alimentos (28,2%) Pollo (1,31%) Huevo (0,74%) Comunicaciones (3,7%) 3,96% 3,76% 7,39% 3,30% -0,03% 0,00% Otros Gastos (6,3%) 8,66% 3,86% 11,89% 2,97% 0,57% 0,76% Total 8,20% 4,40% 11,68% 3,22% 0,51% 0,26% Índice de precio al productor IPP Grupos 11 Var. % Anual may-16 may-15 Var.año corrido Var. Mensual may-16 may-15 Cría especializada de aves de corral (0,0%) 16% 3% 5% -11% 3% may-16 1% may-15 Alimentros para animales (0,0%) 12% 8% 2% 6% 1% 0% Huevos con cáscara frescos conservados o cocidos (2%) 27% 2% 5% -12% 9% 4% Carne de ganado bovino fresca o refrigerada 12% 3% 9% 2% 3% 0% Carne de ganado porcino fresca o refrigerada -1% -6% -1% -5% -1% -3% Carne y despojos comestibles de aves frescos o refrigerados (4%) 11% -1% -6% -5% 0% -1% Total 10% 5% 4% 2% 1% 0% Junio 15 de 2016 Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Estadísticas Termómetro de mercado - Huevo Precio huevo (productor-mayorista) $/und Rojo AA Bogotá Central Valle Santander Antioquia Costa Rojo A Bogotá Central Valle Sem 3 Sem 4 sem1 sem 1/4 Sem 1 Sem 2 Sem 3 Sem 4 sem1 sem 1/4 Mayo Junio Variación Rojo AAA (Extra) 290 290 298 298 295 -1,0% ↓ Btá-Paloquemao 317 336 320 318 318 0,0% = 280 270 270 285 285 0,0% = 311 334 312 308 308 0,0% = 288 290 Cúcuta-Cenabastos. Ibagué-Plaza la 21 B/manga-C.Abastos. M/llin-Coomerca V/vicencio, CAV 328 315 338 346 346 0,0% = 300 327 290 290 290 0,0% = 320 315 320 320 320 0,0% = 312 311 311 307 307 0,0% = 303 318 300 305 329 7,9% ↑ 300 313 298 295 308 4,4% ↑ 313 303 316 314 299 -4,8% ↓ 290 295 280 280 294 5,0% ↑ 307 313 310 305 300 -1,6% ↓ 297 297 297 297 300 1,0% ↑ 293 296 290 295 300 1,7% ↑ 295 300 288 279 296 6,1% ↑ 300 291 303 307 290 -5,5% ↓ 283 253 275 270 271 0,4% ↑ 297 311 295 295 291 -1,4% ↓ 286 286 286 285 284 -0,4% ↓ 273 281 280 270 300 11,1% ↑ 221 221 221 221 279 26,2% ↑ 288 285 283 278 281 1,1% ↑ 278 288 260 260 269 3,5% ↑ 283 287 285 268 270 0,7% ↑ 277 276 276 266 268 0,8% ↑ 155 288 290 295 n.d 288 -2,4% ↓ n.d 290 290 280 280 283 283 277 -2,1% ↓ 270 260 260 270 275 1,9% ↑ 275 275 278 138 275 278 280 n.d n.d 278 -0,7% ↓ n.d 285 285 270 268 273 273 267 -2,2% ↓ 260 250 250 260 255 -1,9% ↓ 265 Santander Antioquia Costa Rojo B Bogotá Central Valle Santander Antioquia Costa Sem 2 Variación Tendencia Sem 1 Rojo AAA Bogotá Central Valle Santander Antioquia Costa Junio Tendencia Mayo Precio huevo (mayorista - Principales plazas de mercado) $/und 265 265 268 260 n.d 130 270 n.d 263 -2,6% ↓ n.d 275 245 275 250 260 n.d 260 240 -7,7% ↓ n.d 255 265 260 125 260 n.d 250 -3,8% ↓ n.d 270 n.d Rojo AA Btá-Paloquemao Cúcuta-Cenabastos. Ibagué-Plaza la 21 B/manga-C.Abastos. M/llin-Coomerca V/vicencio, CAV Rojo A Btá-Paloquemao Cúcuta-Cenabastos. Ibagué-Plaza la 21 B/manga-C.Abastos. M/llin-Coomerca V/vicencio, CAV Rojo B Btá-Paloquemao Cúcuta-Cenabastos. Ibagué-Plaza la 21 B/manga-C.Abastos. M/llin-Coomerca V/vicencio, CAV Fuente: Fenavi - Fonav (Fenavidiario) Fuente: DANE Precio de gallina roja (productor-mayorista) $/Und Sem 2 Sem 3 sem1 sem 1/4 8.500 8.500 8.500 8.500 8.750 2,9% ↑ 7.500 7.500 7.500 7.500 7.500 0,0% = 8.000 0,0% 7.500 7.500 7.150 7.150 8.000 8.500 8.000 Fuente: Fenavi - Fonav (Fenavidiario) 12 Sem 4 Variación Junio 15 de 2016 Mayo Sem 1 Reproductora Bogotá Sem 2 Sem 3 Sem 4 Junio Variación sem1 sem 1/4 Tendencia Sem 1 Roja Bogotá Central Valle Santander Antioquia Junio Tendencia Mayo Precio de gallina Reproductora $/Unid 0,0% = 12.500 12.500 18.000 18000 18.000 n.d Fuente: Fenavi - Fonav (Fenavidiario) = n.d Precio Menor Precio Mayor Precio Intermedio Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Estadísticas Termómetro de mercado - Pollo Precio pollo (productor - mayorista) $/Kg Sem 2 Sem 3 Sem 4 Variación sem1 sem 1/4 3.000 3.200 3.350 3.450 3.350 -3% Valle ↓ n.d Antioquia 3.200 3.200 3.200 3.100 n.d Bogotá 5.220 Central 5.500 Valle 4.800 Santander 5.182 5.224 5.286 5.369 2% ↑ 5.400 5.400 5.400 0% = 4.800 4.800 4.750 4.125 4.950 5.050 n.d 5.200 3% Antioquia n.d Bogotá 7.544 Central 7.700 7.400 Santander 7.272 7.492 7.551 7.357 -3% ↓ 7.700 7.700 7.700 0% = 7.400 7.350 7.250 7.200 6.800 7.000 n.d 6.850 -2% Antioquia Sem 2 Sem 3 Sem 4 sem1 Btá-Guadalupe 5.804 6.500 5.763 5.683 6.200 9% ↑ Cúcuta-Cenabastos. 4.767 6.013 5.333 5.067 6.013 19% ↑ B/manga-M. Centro 5.683 5.167 5.683 5.683 5.550 -2% ↓ M/llin-CMA 4.300 6.013 6.013 4.300 -28% ↓ 6.013 6.305 6.344 6.273 6.322 5.829 -8% 4.721 4.483 4.770 3.350 -30% 5.200 6.700 5.450 5.950 7.000 18% ↑ Cúcuta-Cenabastos. 5.267 6.700 5.400 5.600 6.700 20% ↑ Ibague 6.133 5.700 6.000 6.000 5.700 -5% ↓ B/manga-M. Centro 5.360 5.333 5.475 5.475 5.633 3% ↑ Pechuga Btá-Guadalupe 7.600 8.867 7.538 7.725 8.933 16% ↑ Cúcuta-Cenabastos. 7.433 9.700 7.267 7.667 9.700 27% ↑ Cali-Sta Elena. 7.725 7.000 7.733 7.733 6.875 -11% ↓ B/manga-M. Centro 7.555 8.000 7.733 8.017 7.667 -4% ↓ M/llin-CMA 8.100 7.100 8.100 8.100 7.200 -11% ↓ B/quilla -B/quillita 6.725 7.767 6.725 6.775 7.100 5% ↑ 5950 7.733 5.888 6.600 7400 12% ↑ B/manga-M. Centro 6.583 5.600 6.683 6.667 6.450 -3% ↓ Cúcuta-Cenabastos. 6.100 6.000 6.100 6.100 0% = Pierna pernil sin rabadilla n.d Btá-Guadalupe ↓ Pierna pernil con rabadilla 4.935 Btá-Guadalupe ↓ Pierna pernil sin rabadilla Bogotá ↓ 6.350 Pierna pernil con rabadilla Btá-Paloquemao 5.467 4.775 5.313 5.600 4.533 -19% ↓ Cúcuta-Cenabastos. 3.933 5.600 4.133 4.400 5.600 27% ↑ Cali-Sta Elena. 4533 3.075 4.733 4.533 3075 -32% ↓ B/manga-M. Centro 4.883 4.800 4.883 4.883 4.533 -7% ↓ M/llin-CMA 5.000 3.700 5.000 5.000 4.000 -20% ↓ B/quilla -B/quillita 3.125 3.533 3.125 3.375 3.400 1% ↑ Fuente: Fenavi - Fonav (Fenavidiario) Fuente: dane Precio Menor 13 sem 1/4 Sem 1 ↑ Pechuga Bogotá Variación Pollo entero fresco sin vísceras Pollo en canal Valle Junio Alas sin costillar Pollo en pie Bogotá Mayo Tendencia Sem 1 Junio Tendencia Mayo Precio pollo (mayorista - Principales plazas de mercado) $/Kg Junio 15 de 2016 Precio Mayor Precio Intermedio Fenaviquín - Programa de Estudios Económicos - Fenavi-Fonav Nº 219 - Año 12 Dirección Calle 67 No. 7 - 35, Oficina 610 Bogotá, Colombia PBX: (57-1) 3211212 Fax: (57-1) 3219835 Mail: favila@fenavi.org Si tiene algún comentario sobre este boletín por favor escribanos a favila@fenavi.org emartinezc@fenavi.org www.fenavi.org