Claves nuevas (v3) - FERNANDA NO LO TOQUES

Anuncio

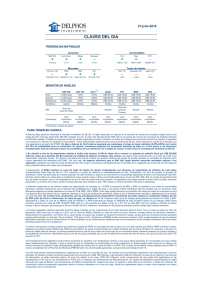

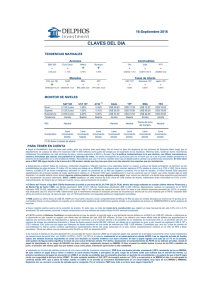

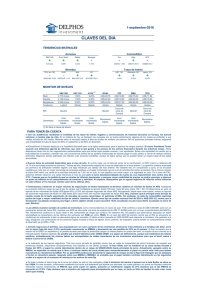

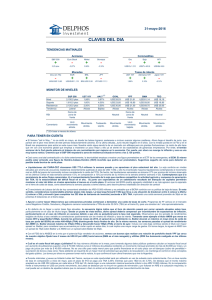

13-septiembre-2016 CLAVES DEL DIA TENDENCIAS MATINALES Acciones Commodities S&P 500 Euro Stock Nikkei Bovespa Oro Soja - + + + + - - -15,00 ptos 0,05% 0,34% 1,01% US$/Oz 1.324 US$/Tn 360,8 US$/Bbl 45,1 CCL (en TS) EUR BRL JPY UST 10Y Alemania 10Y - + + + + - Monedas ARS/USD 15,09 USD/EUR 1,124 WTI Tasas de interés BRL/USD 3,28 JPY/USD 102,3 Japón 10Y - 1,67% 0,02% -0,02% GGAL US$ 29,64 US$ 29,20 US$ 33,30 Alcista YPF US$ 17,34 US$ 16,90 US$ 21,50 Bajista BMA US$ 76,00 US$ 69,20 US$ 82,00 Alcista TEO US$ 18,41 US$ 16,80 US$ 20,00 Alcista Neutral Neutral Neutral Neutral Movimiento alcista. Leve movimiento alcista. Leve movimiento alcista. Leve movimiento alcista. MONITOR DE NIVELES Nivel Soporte Resistencia Tendencia RSI Comentario S&P 500 2.137,0 ptos 2.120,0 ptos 2.230,0 ptos Alcista UST 10Y 1,67% 1,50% 2,00% Alcista (*) AY24 5,20% 5,10% 6,00% Bajista Neutral Leve movimiento alcista. Leve movimiento alcista. Leve movimiento alcista. (*) En base a mesas de afuera. PARA TENER EN CUENTA También podrán ver el vídeo del día en área clientes de nuestra página www.delphosinv.com. La clave de ingreso es la misma que para la apertura de los informes semanales. ● Viernes sell off! Lunes fuerte recuperación!! A eso se le llama volatilidad. Y podría continuar! Las razones vienen de varios lados, como por ejemplo la amenaza normalizadora de la política monetaria norteamericana. Pero también viene de China, que si bien ha reportado buenos datos económicos recientemente, ha tenido algún tipo de sobresalto en las tasas de interés bancarias de corto plazo vinculada con renovadas presiones devaluatorias. Este tema es tal vez el más complejo, por lo que representa China, y por el enorme desconocimiento que existe sobre la real situación de su sistema financiero. ● El "Mini Davos" arranca hoy con gran cobertura de medios internacionales. Por ejemplo Bloomberg envió a uno de sus principales periodistas, quien entrevistará al Presidente Macri. Esperamos que éste sea el punto de partida para que lo visto en los mercados financieros en los últimos trimestres empiece a plasmarse en la economía real. ● Siguiendo el compás de las tasas de interés globales, los mercados de equity globales marcaron un rebote importante si bien todavía se observa cierta preferencia relativa por acciones low-beta (o también de elevado tamaño de capitalización) en relación a acciones high-beta (o de bajo tamaño). Al contrario, ciertos activos emergentes como el EWZ (ETF de Brasil) evitaron cortar a la baja su MM50d y lograron recuperarse en términos relativos a mercados desarrollados. Activos de nuestro interés como PBR o VALE respetaron sus figuras técnicas lo cual creemos positivo en medio de ruedas elevada volatilidad intradiaria. En este contexto, deberemos acostumbrarnos a períodos de mayor dependencia a datos y, por tanto, volatilidad considerando los fuertes flujos que estos activos canalizaron post-Brexit dando lugar a un mayor posicionamiento. Sin embargo, creemos que ciertas regiones como Brasil continúan manteniendo valor. ● En cuanto a papeles locales, también vemos como positivo el respeto de soportes claves. Entre los más líquidos, GGAL se mantuvo por encima de su MM200d y BFR se mantiene por encima de su último piso de US$ 19,4/ADR en figura de triángulo, ambos operando con fuerte volumen. Cabe destacar que, luego de intensas negociaciones, se comienza a rumorear que Banco Santander se habría quedado con la banca minorista del Citi habiendo antes sido BMA el principal candidato (pendiente confirmación). Es importante considerarlo debido a la significativa sobreperfomance que Macro tuvo en los últimos meses contemplando las posibilidades de crecimiento que tal transacción le habría permitido en CABA y GBA, donde tiene una menor penetración de sucursales. El papel respetó ayer un soporte de US$ 72,8/ADR si bien podría comenzar a perder su anterior momentum relativo. Contémplese que se encuentra operando a una prima del 2-5%en relación a BFR/GGAL en términos de P/B (3,6x) vs. un descuento promedio histórico del 10%. La menor beta de BFR, su inferior exposición a tarjetas vs. GGAL y superior capitalización y encontrándose en piso de canal podrían darle cierta ventaja relativa a Banco Francés. ● Activos de renta fija soberana vieron incrementar su spread vs. US Treasuries en 10pb aproximadamente durante las últimas dos ruedas al igual que países vecinos como Brasil o Perú. Observamos que, luego de la suba importante que notamos en el duration spread de la curva argentina por la caída de rendimientos cortos, los yields de bonos largos demostraron mayor resistencia a la suba habiendo cedido el spread DICA-AY24 o AA46-AA21 levemente. Ello podría también otorgarle mayor soporte a equities argentinos considerando que compiten más directamente con activos de renta fija de largo plazo. En la curva brasilera notamos un comportamiento similar con una caída del yield spread de bonos ‘30s-‘21s. ● El Gobierno Nacional nuevamente licita un bono en AR$ a tasa fija con vencimiento en 2018. En este caso, se trataría hacia el mes de septiembre. Recordemos que el último título emitido de estas características (TM18) resultó en una tasa de corte de 22,75% TNA (con pagos semestrales) dando lugar a una rendimiento efectivo de 24,1% TEA, en línea con nuestras expectativas al momento de licitación (ver Informe Financiero y de Renta Fija n° 865). Hoy observamos que dicho título cotiza a AR$ 102,7 dando lugar a un rendimiento de 21,7% TEA (con una paridad del 102,3%). Vemos que se encuentra así por debajo de la curva de Lebacs extendida así como levemente por debajo de la curva de bonos soberanos a tasa variable (en base a proyección de Badlar). Creemos que ello se podría deber a una elevada demanda por esta clase de títulos (de escasa oferta con duration media, especialmente para inversores extranjeros). Tomando como referencia el rendimiento ofrecido por el TM18, se justificaría un rendimiento inferior por 75-100pb de TEA dando lugar a una tasa cupón TNA de 20% aproximadamente. La persistencia observada en la desaceleración de la inflación “core” en base a IPC Córdoba/CABA podría impulsar la demanda por este título. ● La Ciudad de Buenos Aires presentó en el día de ayer su Índice de Precios del Consumidor y el resultado fue una sorpresiva deflación de 0,8%, impulsado por una caída de 9,5% en el rubro de Vivienda, agua, electricidad y otros combustibles. En este contexto, creemos que el Central continuará en la licitación de hoy con la baja de tasas: según las curvas forward, las tasas a 35d deberían descender entre 40pb y 55pb. A pesar de las buenas noticias inflacionarias, es probable que el Central continúe con la baja gradual, manteniéndose en un rango de 50-40pb a lo largo de toda la curva. ● En un día marcado por la recuperación en varios mercados la soja volvió a mostrar su incapacidad se mantenerse en la senda alcista y tras 5 jornadas de tibias subas volvió a caer un 1,28% ante nuevas noticias alentadoras en relación a la cosecha estadounidense. Continuamos manteniendo una visión escéptica en relación a este mercado, donde la altamente anunciada “cosecha record” americana y los elevados niveles de consumo chino han llevado a la oleaginosa a lateralizar desde julio, dificultando así el tomar posiciones. En este contexto las liquidaciones sojeras continúan cayendo: En el día de ayer CIARACEC informó que en la última semana entraron $328 millones de dólares, un 15% inferior que la semana anterior aunque en línea con los montos del 2015.