Claves nuevas (v3) - FERNANDA NO LO TOQUES

Anuncio

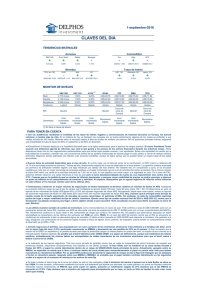

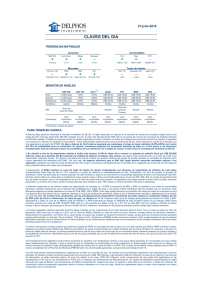

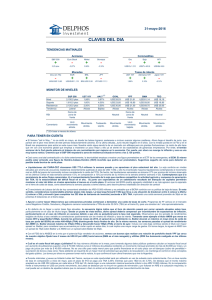

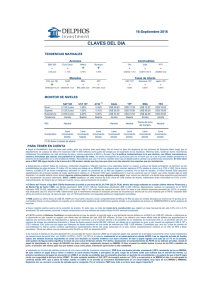

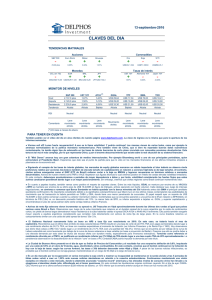

7-julio-2016 CLAVES DEL DIA TENDENCIAS MATINALES Commodities Acciones S&P 500 Euro Stock Nikkei Bovespa Oro Soja - + - + - - + -2,25 ptos 0,82% -0,67% 0,11% US$/Oz 1.365 US$/Tn 404,3 US$/Bbl 48,0 CCL (en TS) EUR BRL JPY UST 10Y Alemania 10Y - - + - + + Monedas ARS/USD 14,89 USD/EUR 1,107 WTI Tasas de interés BRL/USD 3,33 JPY/USD 101,1 Japón 10Y - 1,39% -0,16% -0,28% GGAL US$ 30,60 US$ 23,85 US$ 31,00 Alcista YPF US$ 19,14 US$ 16,90 US$ 21,50 Alcista BMA US$ 74,19 US$ 59,00 US$ 73,00 Alcista TEO US$ 18,31 US$ 16,80 US$ 20,00 Alcista Neutral Neutral Cerca de zona de Venta Neutral Leve movimiento bajista. Leve movimiento alcista. Leve movimiento bajista. Leve movimiento alcista. MONITOR DE NIVELES Nivel Soporte Resistencia Tendencia RSI Comentario S&P 500 2.091,8 ptos 1.810,0 ptos 2.120,0 ptos Lateral UST 10Y 1,39% 1,50% 2,00% Lateral (*) AA17 4,04% 4,00% 5,50% Bajista Neutral Leve movimiento bajista. Movimiento alcista. Leve movimiento alcista. (*) En base a mesas de afuera. PARA TENER EN CUENTA ● Una Fed reunida antes del Brexit ya se mostraba más contemplativa con los riesgos globales. Entonces, la Minutas conocidas ayer dejaron la sensación que por ahora no hay suba de tasas de referencia en EE.UU. La probabilidad implícita en los futuros de los Fed funds de una suba en diciembre cayó a un mínimo de 11,8%, es decir casi nada. Esto, sumado a otros riesgos globales, lleva a un continuo desplome de los rindes de los bonos soberanos. Para el plazo a 5 años ya contamos con tasas negativas a Francia, Alemania, Suecia, Holanda, Suiza y Japón, entre los más relevantes. Y ello se traduce en especulación. Es la primera reacción de los inversores, como sucedió en 2007. El riesgo es que pase "algo" en el sistema financiero europeo y ahora también debemos contemplar el mercado inmobiliario de UK. Ya serían 7 los fondos de Real Estate que limitaron el retiro de dinero de los inversores, y algunos especulan con caídas de precios de las propiedades del 20%. Ahí es donde puede empezar el efecto dominó, que luego contagia a bancos y que obliga a inversores de Real Estate a vender otros activos para "capear el temporal". Veremos...!!! ● Las minutas de la Fed ya habían anticipado la mayor volatilidad de mercados que podría llegar a generar un eventual Brexit y así es probable que los actuales niveles de reducidas tasas de interés continúen por un tiempo más ¿Qué significa ello para nuestros activos locales? Importante será la respuesta del dólar. De observar que el DXY respeta a la baja su MM200d al nivel de 94,85 puntos, activos emergentes y commodities podrían presentar cierto momentum. ● Por el lado de renta fija, como planteamos en nuestro Informe Financiero y de Renta Fija enviado ayer, títulos emergentes podrían recibir cierta demanda en respuesta a los bajos yields en países desarrollados en la medida de que no se señalicen elevados riesgos de actividad global. De hecho, sobre el final de la rueda de ayer, con minutas de Fed en mano, el EMB (ETF de bonos emergentes) terminó en terreno positivo buscando ahora una resistencia de US$ 116. Dato de color: Grupo Financiero Galicia aprovecha el contexto de bajos yields actuales para emitir deuda por hasta US$ 300 millones para la refinanciación de deuda. Igual, el Gobierno Nacional por US$ 2.750 millones. Continua abajo. ● Por el lado de equities, las acciones que pagan dividendos comenzarán a ser más demandadas. Considerando que el yield de UST a 10 años se encuentra por debajo de 1,4%, el “dividend play” por medio de acciones con dividend yields superiores a 2% comienza a ser atractivo para inversores. En este sentido, ciertos sectores tradicionalmente se ven especialmente favorecidos. Entre ellos, telecomunicaciones. Ya vimos al IYZ (ETF de telecomunicaciones en EE.UU.) repuntar sobre el final de la rueda de ayer. Aquí TEO puede ser una opción atractiva siendo la segunda compañía de telecomunicaciones de LATAM con mayor dividend yield (luego de VIVT con 5,1% para 2017E) alcanzando 4,7%, vs. AMX (2,5%), TIMP (1,2%) o ENTEL (0,8%). El ratio del earnings yield a rendimiento soberano se elevó significativamente durante la última semana, indicando que poco ha respondido a la reciente baja de yields soberanos argentinos. El papel se encuentra formando un triángulo alcista con resistencia en US$ 19,6/ADR. Otro sector a seguir de cerca de profundizarse un período de política monetaria laxa. Commodities, en particular, metalúrgicas. El XME superó sobre el final de la rueda último máximo de US$ 24,75, siendo el ETF de mayor recorrido ayer, sumando un valor relativo de 2% vs. el SPY. Dentro del sector, VALE podría dirigirse hacia su resistencia de US$ 5,1/ADR, demostrando un MACD con pendiente positiva; sus comparables BHP y RIO también presentan technicals similares. ● Recomendamos alargar duration en el caso de posiciones en AR$ títulos Badlar. Observamos que la reciente demanda por activos en AR$ bonos a tasa cupón variable de duration corta con vencimientos en 2017 (AO17, AM17) recientemente demostraron caídas de rendimientos que justifican trasladarse a lo largo de la curva o incluso buscar letras provinciales con spreads elevados vs. Badlar. AM17 ya presenta un rendimiento levemente por debajo de la tasa Badlar. La semana que viene licita la Provincia de Buenos Aires hacia 182d y 266d a tasa variable, esperándose un spread de 300-400pb. ● La novela del petróleo no da descanso y promete nuevos capítulos para las siguientes semanas. Tras dos ruedas en baja, el crudo cortó al alza en el día de ayer, cerrando la jornada a US$47.43 el barril. Esto le permitió al XLE cerrar al alza un 0,5%, evitando así perforar su MM50d. En el día de hoy se esperan los datos de la US Energy Administration sobre las reservas mundiales de petróleo, con una caída esperada de 2.250M de barriles. Estos resultados llegaran en la misma semana en que Rystad Energy presento los resultados de sus estudios, en los cuales afirman que EEUU posee el mayor stock de barriles del mundo (por encima de Arabia Saudita y Venezuela que se creía, eran los líderes mundiales en la materia). En un contexto en el cual la oferta parece haber tomado nuevo impulso y la económica china continúa presentando signos de debilidad, no esperamos que noticias positivas del lado del inventario potencien subas en el sector. ● Tras anunciar la semana pasada que volvería al mercado en búsqueda de fondos para financiar la compra de cupones PBI, el Gobierno presentó ayer en el boletín oficial los detalles de esta nueva emisión de deuda. La primera colocación, por US$1.000 millones, será en un bono a 12 años con un interés anual de 6,625% pagadero semestralmente. El segundo bono será a 20 años, por un monto de US$1.750 millones a una tasa de 7,125%. Próximos en la fila para aprovechar las tasas bajas están Chaco (busca colocar 250 millones) y Chubut (650 millones, ofreciendo regalías petroleras como garantía).