Claves nuevas (v3) - FERNANDA NO LO TOQUES

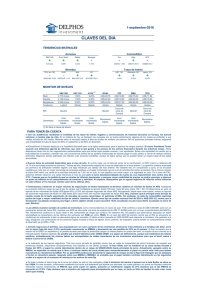

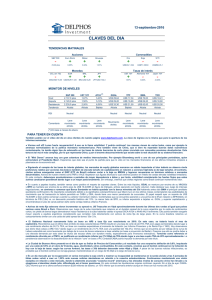

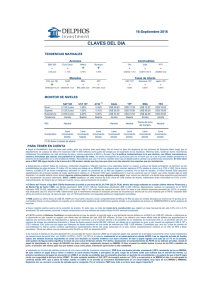

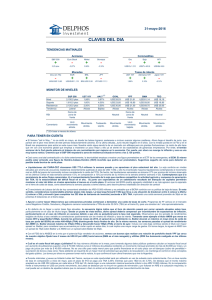

Anuncio

27-julio-2016 CLAVES DEL DIA TENDENCIAS MATINALES Acciones Commodities S&P 500 Euro Stock Nikkei Bovespa Oro Soja + + + - + + - 4,75 ptos 1,17% 1,72% -0,16% US$/Oz 1.322 US$/Tn 369,9 US$/Bbl 42,8 CCL (en TS) EUR BRL JPY UST 10Y Alemania 10Y - + + + - - Monedas ARS/USD 15,20 USD/EUR 1,100 WTI Tasas de interés BRL/USD 3,28 JPY/USD 105,7 Japón 10Y - 1,55% -0,05% -0,29% GGAL US$ 30,22 US$ 29,20 US$ 33,30 Alcista YPF US$ 18,24 US$ 16,90 US$ 21,50 Alcista BMA US$ 75,60 US$ 69,20 US$ 79,00 Alcista TEO US$ 18,86 US$ 16,80 US$ 20,00 Alcista Neutral Cerca de zona de Compra Neutral Neutral Leve movimiento bajista. Leve movimiento bajista. Leve movimiento bajista. Leve movimiento alcista. MONITOR DE NIVELES Nivel Soporte Resistencia Tendencia RSI Comentario S&P 500 2.168,0 ptos 2.120,0 ptos 2.230,0 ptos Lateral UST 10Y 1,55% 1,50% 2,00% Alcista (*) AA17 3,75% 3,50% 4,50% Bajista Cerca de zona de Venta Leve movimiento alcista. Leve movimiento bajista. Leve movimiento alcista. (*) En base a mesas de afuera. PARA TENER EN CUENTA ● Nuevos datos positivos referentes al mercado inmobiliario de EE.UU. al haber observado un repunte en el volumen de ventas de inmuebles (single family home sales) de 3,5% mensual, alcanzando 592.000 unidades en junio, el valor más elevado desde 2008. Ello se encuentra por encima de consensos de analistas ubicados en 560.000 unidades. También se revisaron al alza las ventas registradas en mayo. Asimismo, el índice de confianza del consumidor de julio fue superior al esperado y se mantuvo en valores muy similares al mes anterior. Todos estas señales positivas acerca de la economía de EE.UU. serán tomados en cuenta en la decisión que hoy aguardamos por parte del FOMC. En base a futuros de Fed Funds se esperaría que mantengan el rango de tasas inalterado (0,25%-0,50%) con menos del 10% de probabilidad para un incremento. En general, consensos proyectan un incremento adicional de tasas en el año previo a las elecciones presidenciales. Será así relevante evaluar los comentarios de sus miembros con el objeto de evaluar el ritmo hacia la normalización monetaria en EE.UU. ● En relación a otra de las importantes noticias a recibir esta semana, el PM de Japón dio a conocer un paquete de estímulo fiscal por US$ 265.000 millones, antes de la decisión del BoJ respecto de medidas de estímulo monetario, este viernes. Se espera mayor estímulo pero no al nivel de recibir el tal mencionado “helicopter money”. En general, se tratarían de buenas noticias que podrían sostener los niveles de precios actuales en mercados de referencia pero mucho dependerá del desenlace del FOMC. Por otro lado, de especial relevancia para el S&P 500, Apple terminó marcando resultados mejores a los esperados: presentó una caída de ventas de iPhones de 15% (mejor a consensos), principalmente por el mercado chino, alegando que el piso del ciclo de negocios de la compañía habría sido mejor de lo proyectado. ● Nuevamente, el BCRA mantuvo la curva de tasas de interés de Lebacs contemplando una elevación de expectativas de inflación de corto plazo (manteniéndose hacia fines de año en 1,5% mensual) y a pesar de observar un desaceleramiento en julio. Ciertamente, con tono de cautela, el proceso de desinflación viene más demorado de lo antes esperado. En este contexto se observa un incremento en el porcentaje adjudicado al tramo a 35d alcanzando casi 80% del total, valores última vez observados a mediados de mayo cuando la tasa a 35d se encontraba todavía por encima de 35% TNA. Ello no resulta de expectativas de que las tasas se eleven, pero sí de expectativas de que el ritmo de caída será más pausado. Al adjudicarse una mayor porción al tramo corto (el plazo promedio descendió a un mínimo de 47 días), se elevó la tasa promedio de la licitación a 30% TNA, desde un mínimo de 29,6% TNA hace 3 licitaciones. ● Habiendo observado en las últimas ruedas una depreciación de monedas en LATAM (a excepción del BRL y ARS) en paralelo a una caída de commodities agrícolas y petróleo, observamos que el reciente rally de bancos de la región dio lugar a una pausa; ciertos indicadores técnicos señalan que el momentum cedió levemente respecto de ruedas pasadas en el caso de ITUB, BBD, CIB o BSMX. Gran parte puede atribuirse una posición más cauta por parte de inversores de cara a la decisión de la Fed del día de hoy, habiendo obtenido un muy buen rendimiento post-Brexit, debido a que el fortalecimiento del dólar y debilitamiento de monedas no sería favorable. En el plano local, observamos que los principales bancos descendieron nuevamente sin poder quebrar su resistencia histórica de 12x de PER (ratio de Precio a Ganancias). Al cierre de ayer, se ubicaría en 11,7x. Creemos estar cerca de buenas oportunidades de entrada en GGAL y BFR. Aguardamos a GGAL al nivel de su MM50d (US$ 29,75/ADR) y a BFR levemente por debajo su MM200d de US$ 20,4/ADR (hasta 5% por debajo). BMA podría encontrar soporte en la zona de US$ 73,5/ADR. BMA cayó un 1,4% mientras que GGAL lo hizo un 1,2%. Por su parte BFR cerró sin cambios y continúa sin poder romper a alza el triángulo que empezara a formar a finales del 2015. Balances a publicarse en las próximas semanas podrían darles algún impulso necesario ● El sector energético continúa operando de forma dispar mientras no hay resoluciones de la Corte Suprema sobre el tema. Tras un lunes de caída por toma de ganancias, EDN cerró ayer en baja un 0,35% con su línea de MACD cortando su línea de señal con poco volumen, aunque ambas se mantienen paralelas y prácticamente sin separación. Aun dentro de su canal alcista, se espera que el papel se recupere en próximas ruedas, aunque ante los constantes reveses judiciales parece pertinente fijar un stop-loss. Por el contrario, TGS gano un 3%, rompiendo su MM50d al alza, aunque sin volumen. Esto sucede después de que la empresa distribuidora alertase (como lo hiciera Edenor el viernes pasado) de las consecuencias negativas que una reivindicación de las medidas cautelares contra las subas de tarifas podrían tener en los balances. ● Venimos remarcando el atraso relativo que evidencia el papel de TRAN. En la jornada de ayer se alzó con una suba mientras que EDN y PAMP mostraron caídas, hablamos de arbitrar desde PAMP hacia TRAN ya que Edenor ha tenido inconvenientes por motivos tarifarios que les haría retrotraer los aumentos y devolver en forma de crédito para los clientes. En estricto sentido técnico la vela de ayer podría ser el principio de un movimiento alcista, debiendo sostener los precios actuales y acompañando con volumen. Recordemos que es una de las pocas empresas que no solo no alcanzó los niveles del mes de marzo, sino que acumula una caída YTD superior al 13%. ● El mercado de bonos argentinos parece haber encontrado un equilibrio, con rendimientos mínimos y muy pocos títulos atrasados. En una jornada en la que el dólar opero prácticamente sin cambios, y ante la noción de que la compresión de rendimientos de bonos soberanos en dólares podría estar cerca de su máximo, los mismos cerraron la jornada en baja, destacándose pérdidas por encima del 1% para el AA26 y el AA46. Por su parte, bonos Badlar menos líquidos como el AM17 o el bono proveedores de la Provincia de Mendoza (PMN18) fueron los de principales ganancias, aunque ambas por debajo de del 1%. ● El ICA (Intercambio Comercial Argentino), publicado por el Indec en la jornada de ayer, da muestra de la momentánea separación entre importaciones y nivel de actividad. Se destaca el saldo comercial superavitario del mes de junio (US$ 126 millones) y del semestre (US$ 479 millones). A pesar de la mejora en los términos de intercambio, el saldo comercial positivo de junio fue inferior al de mayo (US$ 443 millones), como consecuencia de una caída más significativa en las exportaciones (-13% a/a) vs. las importaciones (-10,9% a/a). Al respecto, las exportaciones de MOI presentaron una caída más significativa (contemplando la magra demanda por parte de Brasil) y las exportaciones de MOA se desaceleraron respecto de mayo. En paralelo a este informe de comercio, el Índice de confianza del consumidor continúa recuperando posiciones desde el mínimo observado en el mes de mayo, donde las expectativas sobre la macro local muestran una mayor recuperación que el nivel general.