Fondos soberanos latinos

Anuncio

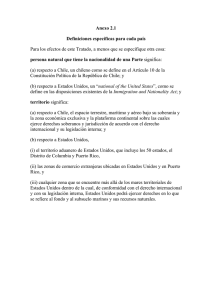

Fondos soberanos latinos ESADEgeo Position Paper 17 Junio 2011 Javier Santiso Profesor de Economía, ESADE Business School Director Académico, ESADEgeo Centre for Global Economy and Geopolitics (ESADEgeo) Fondos soberanos latinos Los fondos soberanos están más que nunca de moda. En España acaban de irrumpir con inversiones importantes en particular en Santander e Iberdrola, de la mano de Qatar Holdings, el fondo soberano de Catar. En ambos casos las inversiones sumaron 2 mil millones de euros para cada operación y el interés por América latina también estuvo detrás de estas inversiones, los fondos árabes en particular buscando aumentar sus apuestas por esta región emergente. Existen actualmente unos 50 y otros 15 países están considerando dotarse de uno. Desde Argelia hasta India, pasando por África del Sur, Indonesia, Japón o Israel, proliferan los candidatos para dotarse de un instrumento de este tipo. En América latina, algunos países como Chile, Trinidad y Tobago o Venezuela, ya tienen los suyos. Brasil, en 2010, con más de 250 mil millones de dólares de reservas, se sumó a éstos y, a finales del año, Perú, Colombia, Panamá y Bolivia iniciaron debates para crear uno. Todos estos países tienen ahora reservas abundantes y se enfrentan - en particular los andinos – al reto de gestionar la bonanza de materias primas. Sus inversiones y exportaciones siguen muy concentradas en éstos rubros de baja intensidad en valor añadido y empleo. De ahí que se plantean cómo mejor aprovechar esta abundancia para dar un salto productivo y diversificar sus economías, una asignatura que sigue pendiente. Los fondos soberanos pueden ser vehículos estratégicos para ello, siempre que se cuide la institución, se dote de profesionales y procesos de primer nivel. Esto es algo que precisamente llevó a cabo, de manera magistral, un país como Chile. A mediados de la década pasada se dotó de dos fondos soberanos con reglas rigurosas, capital humano e institucional de primera categoría. Todo ello ha convertido el país latino en un referencia mundial, 2 comparable a Noruega, en materia de fondos soberanos. En el caso de Chile, los fondos están enmarcados en un ley de responsabilidad fiscal estricta, adoptada en el 2006, que obliga a volcar 0,5% del PIB del superávit del año anterior al primer fondo (Fondo de Reserva de Pensiones); el siguiente 0,5% del PIB del superávit para capitalizar el Banco Central y, lo que se genere de superávit por encima de ese monto, al segundo fondo soberano (Fondo de Estabilización Económica y Social). De esta experiencia latina exitosa se derivan varias lecciones. La primera es que este tipo de instrumento es indisociable de la política fiscal. La segunda es que se precisan marcos regulatorios e institucionales muy rigurosos, en particular cuando estamos hablando de países emergentes. Por último, es igual de imprescindible dotar la institución con el capital humano adecuado. En el caso de Chile, sea el gobierno anterior o el actual, estamos hablando de profesionales y economistas de gran valor, empezando por los dos Ministros de Finanzas que supervisaron (Andrés Velasco) y supervisan (Felipe Larraín) los fondos, ambos doctores en economía, con largas trayectorias profesionales. Los fondos chilenos no son sin embargo fondos estratégicos, es decir con vocación a impulsar desarrollo y diversificación empresarial. Dentro de los emergentes, algunos países como los Emiratos, Singapur o Malasia se dotaron sin embargo de fondos estratégicos con un objetivo claro de contribuir al desarrollo empresarial y la diversificación productiva. Uno podría imaginar que Chile se dotase de un (tercer) fondo soberano con esta vocación. La belleza del esquema chileno es que ofrece potencialmente la estructura de incentivos adecuada para ello: uno podría imaginar que a las 3 capas sucesivas actuales para destinar los superávit fiscales se diseñe una cuarta para un fondo estratégico. Este sólo se activaría si los 3 primeros destinos están cumplidos. Sólo se activaría por lo tanto a partir de un nivel de superávit fiscal importante. El fondo estratégico podría luego operar como un fondo de fondos, acelerando diversificación productiva hacia sectores tecnológicos o incluso proveedores industriales de la industria minera por ejemplo. 3 Es de hecho llamativo que, a pesar de ser el primer productor y exportador de cobre del mundo, Chile no tiene ninguna multinacional de escala global como proveedor de vehículos, excavadoras o explosivos para este sector. Todas son extranjeras: Caterpillar y Joy Global cotizan en Nueva York, Komatsu en Tokio, Atlas Copco y Sandvik en Estocolmo, Boart Longyear, Leighton y Orica son australianas, Weir Group escocesa, Hatch canadiense, Orica sur africana. Todas ellas generan empleo a gran escala y de fuerte valor añadido. La chilena Coldelco, el primer productor de cobre del mundo, emplea algo menos de 20 000 personas, es decir mucho menos que las multinacionales suecas Sandvik (44 000 empleados) y Atlas Copco (30 000 empleados). Sus ingresos son 7 veces inferiores a los de Caterpillar la cual emplea también casi 5 veces más personas. América latina no carece de riquezas y éstas sin duda son una bendición. Sin embargo, excepto México y Brasil, que poseen un amplio abanico industrial, la diversificación de productos ha sido escasa. En promedio la región sigue teniendo más de 50% de sus exportaciones vinculadas a las materias primas y se esperan en los cinco próximos años más de 150 mil millones de inversiones en estos sectores. Tener materias primas no es una maldición, todo depende lo que uno haga con ellas, como lo muestran los casos de economías altamente dependientes de materias primas y altamente desarrolladas como Noruega, Australia o Canadá. Al final la pregunta es para un país que posee, por ejemplo litio (es el caso de Chile, Argentina o Bolivia), dónde uno quiere estar posicionado en la cadena de valor añadido: ¿en el mercado de la materia prima del litio que se estima en algo más de mil millones de dólares; en el mercado de las baterías de litio que se estima en algo más de 25 mil millones de dólares; o incluso en el de los coches eléctricos que utilizarán baterías de litio y cuyo mercado está estimado en 200 mil millones de dólares? Es posible que parte de la respuesta a esta pregunta pueda estar en dotarse de fondos estratégicos. Las experiencias de otros países, en particular de la península árabe y del sureste asiático pueden aquí servir de referente. En los Emiratos, el fondo Mubadala, por ejemplo, es el vehículo estratégico de Abu Dhabi para diversificar la economía petrolera. Dotada de unos 10 mil millones 4 de dólares, esta institución creada en 2005, es la propietaria de Masdar, una ciudad que pretende ser la Silicon Valley de las energías renovables. Desplegó inversiones y acuerdos estratégicos con multinacionales como General Electric (posee 0,7% del gigante estadounidense) que creó centros de I+D en el complejo de Masdar. Ambos, Mubadala y GE fomentaron un fondo de inversiones dotado ahora de 2 mil millones de dólares. Así los Emiratos buscan posicionarse como un hub aeroespacial y para ello llegaron a asociarse con la multinacional europea EADS (Airbus), en la cual otro fondo soberano árabe, Dubai International Capital, posee algo más de 3% del capital. Los acuerdos estratégicos con multinacionales como la francesa Veolia Water y, a finales de 2010, con la tecnológica española Indra se multiplicaron también de la mano de Mubadala. Éste emprendió también en 2010 una estrategia de diversificación agresiva hacia los mercados emergentes llegando a firmar acuerdos con el fondo soberano de Malasia (7 mil millones de dólares). Singapur y Malasia ofrecen igualmente ejemplos interesantes de fondos soberanos estratégicos exitosos. Temasek fue creado en 1975 por Singapur y ha sido clave en el proceso industrial del país. Cuenta con 380 empleados, muchos de ellos extranjeros (sus dos presidentes son estadounidense y francés) y maneja cerca de 190 mil millones de dólares a finales del 2010. Su cartera está todavía muy centrada sobre Singapur (32% del total de los activos), país dónde operó como un “private equity” contribuyendo al desarrollo de gigantes nacionales: en 2010 todavía 6 de las 10 mayores multinacionales del país tienen participaciones de Temasek. Es, por ejemplo, accionista (desde 1993) e impulsor de multinacionales como SingTel, uno de los gigantes del sector de las telecomunicaciones presente en Australia e India (dónde es el segundo mayor accionista de Bharti Airtel, la principal multinacional india del sector). También ha sido clave en el desarrollo de Keppel Corporation (accionista desde 1975), una empresa global proveedora de infraestructuras para la industria petrolera con cerca de 40 000 empleados. Ha contribuido el despliegue de Hyflux, una multinacional del sector del tratamiento del agua, creada hace apenas dos décadas y ahora presente en el Sureste asiático, en Medio Oriente y África del Norte, Europa, China, India y Estados-Unidos. 5 Por su parte Khazanah, el fondo soberano de Malasia que gestiona unos 30 mil millones de dólares, también desplegó inversiones estratégicas en unas cincuenta empresas, como el grupo de telecomunicaciones Axiata (es el accionista de referencia con 45% del total), uno de los líderes mundiales, o el fabricante de automóviles Proton (del cual posee 42% del capital), hoy en día el principal del sureste asiático. Posee intereses en aeropuertos, compañías aéreas, hospitales, bancos de todo el país dónde concentra 90% de su cartera. También inició un proceso de expansión internacional en acorde con la estrategia industrial del país para posicionarlo como hub sanitario regional. Así en 2010 tomó el control de Parkway Holdings, el principal operador privado de hospitales en Asia, por un monto récord de cerca de 3,5 mil millones de dólares. Fuerte de estos éxitos, a finales del 2009, Malasia se dotó de un segundo fondo soberano, 1Malaysia Development Berhad, multiplicando vía éste los acuerdos de cooperación con el fondo soberano de Qatar (creando un vehículo de co-inversiones de 5 mil millones de dólares) y con la petrolera PetroSaudi International (para invertir 2,5 mil millones de dólares). Estos ejemplos ilustran cuánto los fondos soberanos pueden ser actores estratégicos de la diversificación y el desarrollo de un economía. En el caso de América latina, Brasil, mediante el BNDES, ha operado de facto con un instrumento de este tipo, produciendo gigantes del tamaño de Vale o Petrobras, en sectores de materias primas pero también en sectores punteros como Embraer, en el aeronáutico. Hoy en día países como Perú y Colombia, fuertemente dependientes de materias primas, se asoman al debate de dotarse o no de fondos soberanos. Podrían mirar hacia Chile para diseñar estrategias pero también mirar más allá, hacia los Emiratos, Singapur o Malasia, y pensar en un esquema que permita también dotarse de un fondo estratégico, algo que también podría considerar el propio Chile. 6 For further information about ESADEgeo’s Position Papers, please feel free to contact: Irene García García Researcher ESADE Center for Global Economy and Geopolitics Av. Pedralbes 60-62, 08034 Barcelona, Spain irene.garcia2@esade.edu 93 280.61.62 Ext. 3917 7