Estudio de mercado de Alemania para alimentos

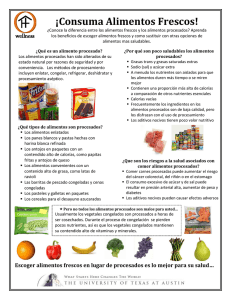

Anuncio