Incremento de la Presión Fiscal del Impuesto a los Ingresos Brutos

Anuncio

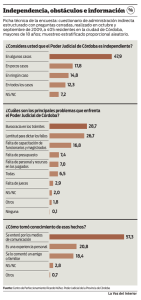

Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 Incremento de la Presión Fiscal del Impuesto a los Ingresos Brutos Junio de 2015 Observatorio de Finanzas Públicas 1 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 Resumen Ejecutivo Mientras que en el año 2006 los recursos tributarios provinciales eran el 4% del PBG, en 2014 representaban 7% del Producto Bruto Geográfico de la provincia de Córdoba. Si se toma una dimensión más amplia de la presión fiscal, la suma de los recursos tributarios y no tributarios significaban en 2006 un 4,66% del PBG, mientras que en 2014 esta participación avanzó al 8,68% de la actividad económica de la provincia de Córdoba. Esta tendencia en la presión fiscal, se explica principalmente como instrumento para eludir el déficit generado por la fuerte expansión de las contrataciones de personal. De no haberse incrementado la presión fiscal del impuesto a los ingresos brutos desde 2,95% del PBG en 2006 a 5,32% en 2015, el resultado fiscal 2014 del Gobierno de la Provincia de Córdoba hubiera sido $6.300 millones menor (Esto significa 10% del gasto total del Sector Público Provincial en 2014). La dimensión de este valor opera como indicador de la medida de la ineficiencia del sector público provincial a la hora de gestionar los recursos públicos. El impuesto a los Ingresos Brutos lo aplican las provincias sobre las actividades económicas, tanto en la Provincia de Córdoba como en el resto de las jurisdicciones constituye la principal fuente de recursos tributarios propios. En Córdoba, la alícuota general cobrada fue de 3,5% sobre la facturación de las unidades económicas hasta el año 2009 en que ésta se incrementa al 4%. Las desventajas de la instauración del impuesto a los ingresos brutos para la sociedad en su conjunto son varias: ¡) Es un impuesto distorsivo, es decir, su aplicación modifica las 2 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 decisiones de consumo y de inversión de los agentes económicos locales. ii) Es un impuesto de escasa visibilidad para el electorado, por lo que permite incrementar la presión fiscal con escaso costo político. iii) Fomenta la Integración Vertical (genera incentivos a concentrar la actividad económica local). iv) Es un impuesto regresivo, es decir, afecta proporcionalmente a las personas de menores ingresos. v) Es un impuesto acumulativo: a diferencia del impuesto al valor agregado, no permite descargar sobre el impuesto a las ventas el componente de impuestos de los insumos comprados. Se identifican dos períodos en que el incremento de la presión fiscal del impuesto a los ingresos brutos fue más notorio, el año 2009 en que aumenta el indicador de presión fiscal desde el 2,86% al 3,69% PBG. El salto en el indicador se explica principalmente porque la alícuota general se incrementó del 3,5% al 4%.Una segunda etapa en que se profundiza el incremento de la presión fiscal de este impuesto en la provincia de Córdoba, en que el indicador de presión fiscal pasa del 4,58% al 5,32% del Producto Bruto Geográfico, se da en el año 2013 en que se instauran en el Comercio Mayorista y Minorista, Hoteles y Restaurantes, Turismo y Telecomunicaciones alícuotas un 18,7% más altas para empresas que facturen más de 7 millones de pesos (de 2013) anuales. Dicha diferenciación de alícuotas, por nivel de facturación, se mantiene hasta la actualidad. La aparente lógica de este diseño (el de incremento de alícuotas a las empresas que más facturan) es que el impuesto lo paga totalmente el vendedor, por ende los que venden más podrían llegar a ser más ricos que los que venden menos, por lo que este esquema sería redistributivo. El problema es que el hecho de que los comerciantes tengan la obligación legal de pagar el impuesto, no implica que estos efectivamente “saquen de su bolsillo” para enfrentar el peso de dicha carga fiscal, esto dependerá de la estructura del mercado en la que opera. En el caso particular de la industria de alimentos es probable que esté altamente concentrada y por ende los mayores niveles de facturación sean un indicador de un mayor poder de mercado y por lo tanto una mayor facilidad de traslación del impuesto. Lo que concretamente se quiere decir, es que esta diferenciación si bien 3 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 puede parecer redistributiva, es altamente regresiva y su diseño está más relacionado a un incremento de la recaudación a bajo costo administrativo. En el período 2015-2006, en el sector primario se mantuvo constante la alícuota (1%), en el sector industrial se redujo 66,6% (del 1,5% de las ventas en 2006 al 0,5% en 2015). El comercio al por mayor muestra un incremento de las tasas promedio de un 85% entre 2015 y 2006, mientras que servicios financieros indica un incremento del 69% para el mismo período de análisis. Luego se observa que el resto del sector servicios muestra un incremento promedio de la alícuota del 30% a excepción del sector transporte, almacenamiento y comunicaciones en que la alícuota se incrementó un 9% en promedio. Entre las 10 actividades económicas que más vieron aumentar la presión fiscal del impuesto a los ingresos brutos, en primer lugar aparece la venta mayorista de combustibles líquidos y gas natural comprimido, con un incremento del 700% entre 2015 (alícuota de 2%) y 2006 (alícuota de 0,25%). Este fuerte incremento, se suma a la instauración de la tasa vial y de la ya elevada carga fiscal de impuestos nacionales, más la relativamente baja capacidad de traslación que puede llegar a tener un expendedor de combustibles. La segunda actividad con mayor crecimiento de la alícuota del impuesto a los ingresos brutos entre 2015 y 2006 fue el sector bancario, incrementándose del 2,5% en 2006 al 8% en 2015, significando esto un incremento del 220% en la alícuota del impuesto. En tercer lugar, aparece el grupo de comercio de semillas (mayorista), agroquímicos y fertilizantes (mayorista y minorista) con una alícuota en 2006 de 1% y de 2,4% en 2015, significando un incremento del 140% en dicho período. 4 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 En cuarto lugar, las entidades financieras no sujetas a la ley de entidades financieras tenían una alícuota del impuesto a los ingresos brutos de 4% en 2006 a 8,5% en 2015, significando esto un incremento de la alícuota del 113% en dicho período. Por último, aparece el grupo de Comercio de productos Agropecuarios, Forestales, Pesca y Minería (mayorista), Comercio de Alimentos y Bebidas (mayorista), Comercio de textiles, confecciones de cuero y pieles (mayorista) y Comercio de Artes gráficas, madera, papel y cartón (mayorista) , todos con una alícuota en 2006 de 2,5% y una alícuota máxima en 2015 de 4,75%. Esto significa un incremento del 90% en la alícuota entre el año 2006 y 2015. Las dos explicaciones teóricas más comunes para que algunas actividades económicas experimenten elevadas alícuotas impositivas en el esquema de un impuesto indirectos son principalmente dos: i) Bienes con demanda u oferta rígida (inelástica) , por lo que un impuesto no impacta en el nivel transado en el mercado de ese bien y por ende no genera pérdidas de bienestar o ii) El bien o servicio es considerado por la autoridad pública como un “mal”, y una elevada alícuota buscaría desincentivar su consumo, como es el caso de los cigarrillos, el alcohol y los juegos de azar. En el caso de explotación de juegos electrónicos (12,5% de alícuota), Bares, discotecas y confiterías (12,5%), Expendio de bebidas en barras, puntos de venta, etc (12,5%), Comercialización de Billetes de Lotería (8,9%) y Tabaco, cigarrillos y cigarros (7,7% ) está claro que corresponden al caso 2, en que cumplen una función más cercana a generar un desincentivo al consumo de esos bienes y que justifican estar entre las 10 actividades económicas con mayor alícuota. En el caso de Hoteles alojamiento (12,5%), Agencias de Turismo (8,9%), Agencias de Publicidad (8,9%) y Préstamos bancarios y no bancarios de dinero (8,5% y 8%), no queda tan claro cuál es el precepto que domina a esta política (estar entre las 10 actividades con mayor alícuota de ingresos brutos). Si bien es verdad que el mercado financiero argentino ha tenido ganancias importantes en relación a años anteriores, también es verdad que este no solo está concentrado sino que 5 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 es muy pequeño en relación al PBI y su escaso desarrollo tiene fuertes implicancias en el desarrollo de largo plazo de nuestro país. En última instancia, si estuviéramos de acuerdo que hay que imponer al sector financiero, no parece ser la mejor herramienta un impuesto indirecto y a las ventas, el cual es relativamente sencillo de trasladar. IMPUESTO A LOS INGRESOS BRUTOS Y EL INCREMENTO DE LA PRESIÓN FISCAL En informes anteriores, se mostró cómo la presión fiscal se incrementó en los últimos 6 años, como instrumento de política necesario para poder financiar un fuerte aumento del gasto de personal y su relación con el aumento en la planta de personal. La suba en las contrataciones de personal del sector público provincial, se tradujo en un aumento del gasto corriente difícil de sostener a mediano plazo, lo que obligó a las autoridades locales a incrementar la presión fiscal por al menos dos vías: incremento de las alícuotas del impuesto a los Ingresos Brutos y la creación de nuevos tributos, incluso algunos presuntamente inconstitucionales como es el caso de la tasa vial. En el gráfico nº 1 se muestra la evolución de la presión fiscal en los últimos 21 años en la provincia de Córdoba, medida como la recaudación de recursos tributarios como porcentaje del Producto Bruto Geográfico de la provincia de Córdoba. Ya que en los últimos años se han creado tasas (en algunos, casos impuestos encubiertos), es que se expone una definición más amplia de presión fiscal que incluye recursos tributarios y no tributarios del Gobierno de la Provincia de Córdoba como porcentaje del Producto Bruto Geográfico. 6 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 El grafico sugiere que la presión fiscal se ha incrementado en gran medida en los últimos seis años, tanto en su definición tradicional (recursos tributarios /PBG) como en su definición más amplia (la que incluye a los recursos no tributarios). Mientras que en el año 2006 los recursos tributarios provinciales eran el 4% del PBG, en 2014 representaban 7% del producto bruto geográfico. Si se toma una dimensión más amplia de la presión fiscal, la suma de los recursos tributarios y no tributarios significaban en 2006 un 4,66% del PBG, mientras que en 2014 esta participación avanzó al 8,68% de la actividad económica de la provincia de Córdoba. Gráfico nº 1: Presión Fiscal Provincial 7 Fuente: Ministerio de Finanzas de la Provincia de Córdoba y Dirección General de Estadísticas y Censos de la provincia de Córdoba. Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 Impuesto a los Ingresos Brutos Este es un impuesto que instrumentan las provincias sobre las actividades económicas. Tanto en la Provincia de Córdoba, como en el resto de las jurisdicciones constituye la principal fuente de recursos tributarios propios. En Córdoba, la alícuota general cobrada fue de 3,5% sobre la facturación de las unidades económicas hasta el año 2009 en que ésta se incrementa al 4%. Para los gobernadores este impuesto tiene la ventaja de recaudar sumas importantes, constituyendo actualmente más del 80% de los recursos tributarios provinciales. Las desventajas para la sociedad en su conjunto son varias: • Es un impuesto distorsivo, es decir, su instauración modifica las decisiones de consumo y de inversión de los agentes económicos locales Dado que existen diferentes alícuotas para distintos tipos de bienes, la imposición puede modificar la decisión de compra de las personas, ya que se ven inducidas a sustituir el consumo de un determinado bien por otro. A su vez, productores que se vean perjudicados por la mayor imposición del bien que fabrican, pueden tomar la decisión de migrar hacia otras actividades en respuesta a la situación previa a la reforma tributaria. • Es un impuesto de escasa visibilidad para el electorado, por lo que permite incrementar la presión fiscal con escaso costo político. Es difícil, sino imposible, para el consumidor poder discriminar la parte del precio que paga por un bien y la que es impuesto a los ingresos brutos. Esta situación se agrava en el caso de que el proceso productivo del bien que está comprando consta de muchas fases, por ende, ese precio no solo incluye el impuesto sobre el valor agregado de la fase final (comercio minorista) sino el impuesto acumulado de todas las etapas anteriores (“impuesto sobre impuesto”). • Fomenta la Integración Vertical. Genera incentivos a que las grandes empresas decidan expandir sus actividades en los mercados de insumos que ellos utilizan en su proceso productivo, para de esa manera evitar “el impuesto 8 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 sobre impuesto”. La concentración en etapas productivas anteriores les puede dar mayor competitividad en relación a empresas no integradas. • Es un Impuesto Regresivo Los impuestos al consumo, como es el caso del impuesto a los ingresos brutos, suelen ser más regresivos que los impuestos al ingreso o al patrimonio, ya que los sectores de bajos ingresos consumen una proporción mayor de sus ingresos que los segmentos sociales de mayores ingresos. • Es un Impuesto Acumulativo El hecho de que el impuesto a los Ingresos Brutos sea un impuesto multifásico1 acumulativo2, significa que un comerciante minorista no puede descargar el impuesto acumulado que traen sus insumos. Gráfico nº 2: Presión Fiscal del Impuesto a los Ingresos Brutos 9 1 No se enfoca en una etapa particular del proceso económico, sino que grava todas las etapas del proceso de elaboración y comercialización de un bien. 2 No permite deducir del pago del pago de impuestos, los impuestos que ya han sido pagados sobre los insumos, como sucede en el caso del impuesto al valor agregado. Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 Fuente: Ministerio de Finanzas del Gobierno de la Provincia de Córdoba y Dirección General de Estadísticas y Censos de la provincia de Córdoba. Como indica el gráfico nº 2, el impuesto a los ingresos brutos muestra una clara tendencia creciente como porcentaje del producto bruto geográfico provincial. Se identifican dos períodos en que el incremento de la presión fiscal de este impuesto fue más notorio, el año 2009 en que aumenta el indicador de presión fiscal desde el 2,86% al 3,69% PBG. El salto en la serie se explica principalmente porque la alícuota general se incrementó del 3,5% al 4%. Contemplando el hecho de que IIBB es un impuesto acumulativo, multifásico y anti-exportador es que la provincia acertó bajando las alícuotas al sector industrial un 66%, pero por otro lado, el resto de los sectores, particularmente comercio mayorista y el sector financiero3 ve crecer de manera importante la presión fiscal. Una segunda etapa en que se profundiza el incremento de la presión fiscal de este impuesto en la provincia de Córdoba, en que el indicador de presión fiscal pasa del 4,58% al 5,32% del Producto Bruto Geográfico, se da en el año 2013 en que se instauran en el Comercio Mayorista y Minorista, Hoteles y Restaurantes, Turismo y Telecomunicaciones alícuotas un 18,7% más altas para empresas que facturen más de 7 millones de pesos (de 2013) anuales. Dicha diferenciación de alícuotas, por nivel de facturación, se mantiene hasta la actualidad4. Es importante analizar esta lógica de imposición, particularmente en el caso del comercio mayorista, como el comercio minorista. Por ejemplo, desde el año 2013, la Ley Impositiva Anual de la provincia de Córdoba establece que la alícuota del impuesto a los ingresos brutos al comercio mayorista y minorista es del 4% de las ventas para aquellas empresas que no superen una facturación anual de 7 millones de pesos (de 2013) y que los comercios mayoristas y minoristas 3 Bajar la alícuota del impuesto a los ingresos brutos fue una buena medida para sostener el empleo, sostener la competitividad de las empresas cordobesas en el exterior y reducir el efecto cascada sobre las otras etapas del proceso productivo local. Lo que no es muy consistente con esta medida, es el hecho de incrementar fuertemente con un impuesto indirecto (trasladable) a una industria concentrada como es la bancaria (bajo la órbita de la ley de entidades financieras) y con una estructura de valor agregado muy particular. Es decir, por un lado, se aumenta la competitividad de la industria manufacturera reduciendo la alícuota del impuesto a los ingresos brutos mientras que, por otro lado se incrementa fuertemente la presión fiscal de la instituciones que pueden otorgarle crédito a estas industrias, lo cual no parece consistente. 4 El monto de facturación que establece la diferenciación de alícuotas fue de 8,75 millones de pesos en 2014 y de 11,37 millones de pesos en 2015. 10 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 que facturen más de 7 millones de pesos (de 2013) la alícuota del mencionado impuesto asciende a 4,75%, es decir, la presión fiscal aumenta un 18,75%. ¿Cuál es aparentemente la lógica implícita de este esquema? Supone que el impuesto lo paga totalmente el vendedor, por ende los que venden más podrían llegar a ser más ricos que los que venden menos, por lo que este esquema sería redistributivo. El problema es que el hecho de que los comerciantes tengan la obligación legal5 de pagar el impuesto, no implica que estos efectivamente “saquen de su bolsillo” para enfrentar el peso de dicha carga fiscal, esto dependerá de la estructura del mercado en la que opera. En el caso particular de la industria de alimentos es probable que esté altamente concentrada y por ende los mayores niveles de facturación sean un indicador de un mayor poder de mercado y por lo tanto una mayor facilidad de traslación del impuesto. Lo que concretamente se quiere decir, es que esta diferenciación si bien puede parecer redistributiva, es altamente regresiva y su diseño está más relacionado a un incremento de la recaudación a bajo costo administrativo. Gráfico nº 3: Crecimiento Promedio de la Alícuota por Rama de Actividad Económica 11 Fuente. Ministerio de Finanzas del Gobierno de la Provincia de Córdoba 5 En relación a un impuesto indirecto se plantean 3 conceptos: 1) Percusión: es en quien recae la obligación legal de tributar el impuesto, 2) Traslación: una parte o toda la carga fiscal del impuesto puede trasladarse al consumidor y 3) Incidencia: quien finalmente paga el impuesto, que puede ser el consumidor, el productor o ambos, esto dependerá del poder de mercado que tengan los vendedores en relación a los compradores. Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 En el gráfico número 3 se indica el incremento promedio de la alícuota por sector de actividad económica desde el año 2006 hasta el año 2015. Lo que se observa es que por un lado, en el sector primario mantuvo constante la alícuota (1%), en el sector industrial se redujo 66,6% (del 1,5% de las ventas en 2006 al 0,5% en 2015). Luego, como se dijo antes, el comercio al por mayor muestra un incremento de las tasas promedio de un 85% entre 2015 y 2006, mientras que servicios financieros indica un incremento del 69% para el mismo período de análisis. Luego se observa que el resto del sector servicios muestra un incremento promedio de la alícuota del 30% a excepción del sector transporte, almacenamiento y comunicaciones en que la alícuota se incrementó un 9% en promedio. Por último se observa que la alícuota general, es decir, la alícuota vigente para las actividades en que no se define explícitamente que tienen una alícuota particular, se incrementó el 14% en el período 2015-2006. Gráfico nº 4: Las 10 actividades en las que más creció la presión fiscal del Impuesto a los Ingresos Brutos Evolución de las alícuotas Combustibles líquidos y gas natural comprimido(mayorista) Préstamos de dinero (Entidades sujetas a Ley de entidades financieras) Comercio de Semillas(mayorista) Comercio de Agroquímicos y Fertilizantes(mayorista) Comercio de Agroquímicos y Fertilizantes(minorista) Préstamos de dinero (entidades no sujetas a Ley de entidades financieras) Comercio de Productos agropecuarios, forestales, de la pesca y minería(mayorista) Comercio de Alimentos y bebidas (mayorista) Comercio de Textiles, confecciones, cueros y pieles(mayorista) Artes gráficas, maderas, papel y cartón(mayorista) Fuente: Ministerio de Finanzas del Gobierno de la provincia de Córdoba 2006 0.25% 2.50% 1.00% 1.00% 1.00% 4.00% 2.50% 2.50% 2.50% 2.50% 2015 2.00% 8.00% 2.40% 2.40% 2.40% 8.50% 4.75% 4.75% 4.75% 4.75% Var. 2015/2006 700% 220% 140% 140% 140% 113% 90% 90% 90% 90% Las 10 actividades que más vieron crecer sus alícuotas impositivas fueron los que se enumeran en el gráfico nº 4, en primer lugar, con un incremento del 700% aparece la venta mayorista de combustibles líquidos y gas natural comprimido. Este fuerte incremento, se suma a la instauración de la tasa vial y de la ya elevada carga fiscal de impuestos nacionales, más la relativamente baja capacidad de traslación que puede llegar a tener un expendedor de combustibles. La segunda actividad con mayor crecimiento de la presión fiscal entre 2015 y 2006 fue el sector bancario, incrementándose del 2,5% en 2006 al 8% en 2015, significando esto un incremento del 220% en la alícuota del impuesto. 12 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 El resto de las actividades muestra incrementos que van del 140% al 90% entre el año 2015 y 2006, destacándose (por su impacto en sectores de menores recursos) Comercio de Alimentos y Bebidas, en que la alícuota pasó de 2,5% en 2006 a 64,75% en 2015. Gráfico nº 5: Las 10 actividades con mayor alícuota de Impuesto a los Ingresos Brutos Alícuotas 2015 Hoteles alojamiento por hora 12.50% Explotación de juegos electrónicos 12.50% Bares, discotecas y confiterías 12.50% Expendio de bebidas en espacios (barras, puntos de venta, etc.) 12.50% Comercialización de billetes de lotería y juegos de azar autorizados 8.90% Agencias o empresas de turismo 8.90% Agencias o empresas de publicidad 8.90% Préstamos de dinero (entidades no sujetas a ley de entidades financieras) 8.50% Préstamos de dinero (entidades sujetas a ley de entidades financieras) 8.00% Tabaco, cigarrillos y cigarros 7.70% Según la teoría económica, las actividades con impuestos indirectos con alícuotas impositivas elevadas pueden ser explicadas por dos cuestiones concretas: 1) Son bienes con una demanda u oferta muy rígida más allá de su precio, es decir, demandas u ofertas que son insensibles a los cambios en los precios7 lo cual posibilita aumentar fuertemente la recaudación con una baja pérdida de bienestar8, luego de incrementar la alícuota de dicho bien. 6 Para negocios que facturaron más de 7 millones de pesos en 2013, 8,75 millones de pesos en 2014 y 11,37 millones de pesos en 2015. 7 Productos con una función de demanda inelástica, es decir, productos que ante un incremento del precio reducirán muy poco la demanda de dicho bien, generan una pérdida de eficiencia o de bienestar muy baja ya que casi no existe una reducción de la cantidad intercambiada en el mercado pre y post introducción del impuesto. 8 La pérdida de bienestar a la que se hace referencia tiene que ver con el hecho de que luego de establecer el impuesto o aumentar uno preexistente, el consumo del bien seguirá siendo elevado, por lo que del lado del consumo se seguirá consumiendo prácticamente la misma cantidad, mientras que del lado de la oferta, esto significa que los puestos de trabajo que previamente existían en este sector seguirán existiendo y no deberán migrar a otros mercados por caída en la demanda luego del impuesto. 13 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 2) Algunos bienes consumidos, son en realidad considerados un “mal” por la autoridad pública y suelen tener elevadas alícuotas para tratar de desincentivar su consumo como pueden ser el consumo de cigarrillos, de bebidas alcohólicas y juegos de azar. En el caso de explotación de juegos electrónicos (12,5% de alícuota), Bares, discotecas y confiterías (12,5%), Expendio de bebidas en barras, puntos de venta, etc (12,5%), Comercialización de Billetes de Lotería (8,9%) y Tabaco, cigarrillos y cigarros (7,7% ) está claro que corresponden al caso 2, en que cumplen una función más cercana a generar un desincentivo al consumo de esos bienes. En el caso de Hoteles alojamiento (12,5%), Agencias de Turismo (8,9%), Agencias de Publicidad (8,9%) y Préstamos bancarios y no bancarios de dinero (8,5% y 8%), no queda tan claro cuál es el precepto que domina a esta política. Ninguna de ellas parece tener una demanda rígida y una en particular, préstamos bancarios, debería ser un instrumento clave de fomento a la inversión del resto de los sectores y no parece ser el más adecuado siendo este mercado altamente concentrado, lo cual seguramente se traslade a los demandantes de crédito (ya sea para consumo o para inversión). Si bien es verdad que el mercado financiero argentino ha tenido ganancias importantes en relación a años anteriores, también es verdad que el sistema financiero argentino no solo está concentrado sino que es muy pequeño9 en relación al PBI y su escaso desarrollo tiene fuertes implicancias en el desarrollo de largo plazo de nuestro país. En última instancia, si estuviéramos de acuerdo que hay que imponer al sector financiero, no parece ser la mejor herramienta un impuesto indirecto y a las ventas, el cual es relativamente sencillo de trasladar. 9 Los préstamos al sector privado representan cerca del 16% del Producto Bruto Interno de nuestro país, mientras que en Brasil es del 70%, en Chile 105,9%, Perú 31%, Paraguay 46%, Colombia 50%, Uruguay 27%. En países desarrollados: Suecia 135,6%, Suiza 169%, Australia 126%, Alemania 93% etc. 14 Presión Fiscal del Impuesto a los Ingresos Brutos en la Provincia de Córdoba| Junio de 2015 ANEXO I: Fuentes de información oficial Leyes Impositivas Anuales de la Provincia de Córdoba: 2015 http://www.cba.gov.ar/wp-content/4p96humuzp/2014/12/Ley-Impositiva-Anual.pdf 2009 http://www.cba.gov.ar/wp-content/4p96humuzp/2012/06/plp9577-09.pdf 2006 http://www.cba.gov.ar/presupuestos/presupuesto-provincial-ano-2006/ Recaudación Impuesto a los Ingresos Brutos 2015 http://www.cba.gov.ar/wp-content/4p96humuzp/2012/06/Recaudaci%C3%B3n-MensualA%C3%B1o-20144.pdf 2006 http://www.cba.gov.ar/wp-content/4p96humuzp/2012/06/recmena2006.pdf Producto Bruto Geográfico de la Provincia de Córdoba Período 1993-2014 http://estadistica.cba.gov.ar/Econom%C3%ADa/Econom%C3%ADayFinanzas/ProductoGeogr%C3% A1ficoBruto/tabid/154/language/es-AR/Default.aspx 15