Descargar documento

Anuncio

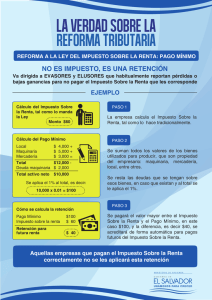

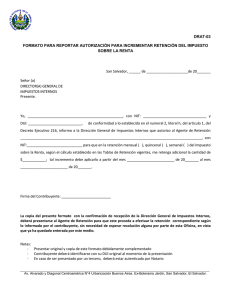

Comenzó la reglamentación de la Reforma Muchas de las dudas que generaba la ley de Reforma Tributaria quedaron evacuadas con la reciente tanda de Decretos. La Reforma Tributaria sin embargo, está lejos de haber quedado reglamentada. En realidad se dio comienzo a un proceso de reglamentación que seguramente incluirá nuevos Decretos y Resoluciones para corregir los errores y llenar los vacíos que todavía subsisten. Debería tratarse de un proceso dinámico en el que se escuchen los reclamos y sugerencias de quienes tendrán la difícil labor de liquidar y pagar los impuestos. En la presente entrega de Análisis Tributario señalaremos algunos de los aspectos más llamativos que van surgiendo del análisis en detalle que habilita la reglamentación. Personas con más de un empleo, ¿Cómo funcionarán las retenciones? Se prevé que sea el trabajador quien elija en cual de sus dos (o más) trabajos computará el mínimo no imponible de $8.200 mensuales. La concesión de esta opción al empleado es muy importante. Será el propio empleado quien pueda decidir cuál de sus 2 patrones sabrá lo que él gana en su otro trabajo. El empleo en el que el trabajador decida computar el mínimo no imponible, no necesitará saber ni siquiera si el trabajador tiene otro empleo y mucho menos cuánto gana. Es previsible que el trabajador se sienta incómodo al tener que revelar a uno de sus patrones que tiene otro trabajo y cuánto gana en él. La solución del decreto, al menos, le permite elegir con cuál de los dos empleadores debe desnudar su situación. El trabajador deberá tener informado al empleador si pierde su otro trabajo, si recibe aumentos, gratificaciones, etc. ¿Qué indemnizaciones por despido pagarán Impuesto a la renta? El monto de las indemnizaciones por despido que supere la indemnización establecida por la ley es considerada una “renta” y por lo tanto va a estar gravada por IRPF. La reglamentación establece que las únicas indemnizaciones por despido que no están gravadas por IRPF son aquellas que surgen de la ley y que a continuación se detallan: Existen otras indemnizaciones especiales por despido, que no surgen de la ley sino de sentencias constantes de los jueces laborales que las han vuelto obligatorias. Asimismo, a través de convenios colectivos entre la empresa y el gremio puede pactarse indemnizaciones especiales para ciertos despidos. En ambos casos, el empleador está obligado a pagar las indemnizaciones especiales por despido de la misma forma que cuando las establece la ley. Sin embargo, en estos casos el monto de la indemnización que exceda el mínimo (1 mes por cada año o fracción con un máximo de 6 meses) estará gravada por IRPF. ¿Es posible suspender los anticipos de IRPF? No. El trabajador no puede impedir que se le descuente IRPF aún cuando esté seguro de que no superará el mínimo no imponible al fin del año. Un trabajador renuncia en marzo a su trabajo porque se va a radicar a España. La suma de sus ingresos de Enero, Febrero y Marzo no supera el mínimo no imponible anual de $ 98.000. Al final del año no le corresponderá pagar IRPF. Sin embargo, la reglamentación no prevé un mecanismo para que el patrón deje de descontarle el anticipo de IRPF en ocasión de pagarle el sueldo de marzo más los rubros laborales por terminación del trabajo. Las empresas o los profesionales también hacen anticipos mensuales del IRAE o IRPF que deberán pagar al final del año. Pero pueden suspender los anticipos si estiman que lo que llevan adelantado ya cubre el monto del impuesto que deberán pagar a fin de año. Eso si, si se suspenden los anticipos y al hacer la liquidación anual resulta que se existió una equivocación, se debe pagar un complemento más multas y recargos por dicho monto. Retenciones en exceso ¿Cómo se devolverán? En el ejemplo de la persona que renuncia para irse a España, o de la que es despedida, es prácticamente seguro que los descuentos de IRPF que se le hicieron mientras trabajó superen el impuesto que les corresponda pagar al fin del año. El decreto dice que será la DGI la encargada de determinar la forma en que se devolverá el dinero pagado en demasía. Lo deseable es que el dinero sea devuelto en efectivo en el menor plazo posible después de presentada la declaración jurada anual. Y no a través de certificados que son muy difíciles de transformar en dinero. ¿Como tributarán las partidas en especie que recibe el trabajador? La reglamentación se remite a las normas de seguridad social para valuar las partidas que recibe el empleado en especie como vivienda, alimentación, transporte, etc. Una vez valuadas las partidas se suman al salario para luego aplicar las tasas del IRPF. Si no existen normas de valuación se deben tomar en cuenta los precios de mercado. Aumenta el número de agentes de retención Hace 20 años el listado de agentes de retención de todos los impuestos uruguayos no pasaba de 15. Hoy en día hay más de 80 agentes de retención de los impuestos vigentes. La Reforma Tributaria está en línea con esta tendencia y ha hecho una fuerte designación de nuevos agentes de retención. Un agente de retención es alguien a quien se obliga a cobrar (retener) un impuesto y pagárselo al Fisco. En buen romance, el agente de retención le aliviana la tarea al Fisco, pero sin cobrar por ello. La persona o empresa que es designada agente de retención ve cómo su situación se complica drásticamente. El ser designado agente de retención implica sumar nuevas tareas administrativas como presentar declaraciones juradas, emitir resguardos de retención además de la tarea de liquidar y retener el impuesto. Si el agente calcula mal el impuesto o se olvida de retenerlo debe pagar con fondos propios. Si lo retiene pero se olvida de pagar en fecha será castigado con una multa del 100% más recargos que deberá afrontar con dinero propio. Y ello sin perjuicio de la responsabilidad penal que podría caber en los casos en que se constate la existencia de apropiación indebida. Los Decretos del Ejecutivo designan nuevos agentes de retención para facilitar la recaudación y el control del pago del Impuesto a la Renta de las Personas Físicas (IRPF) y del Impuesto a la Renta de No Residentes (IRNR). ¿Qué son los agentes de retención y los responsables sustitutos? Los agentes de retención son empresas o individuos que están obligados a retener los impuestos de sus proveedores de bienes o servicios, para luego volcarlos al Fisco. La retención se realiza retrayendo una parte del precio facturado por el proveedor. Una vez efectuada la retención, el agente de retención es el único obligado frente al Fisco y, si no la efectúa responde solidariamente junto con el proveedor. Los responsables sustitutos por su parte, son empresas o individuos obligados a pagar el impuesto que corresponde a otra persona pero, a diferencia del agente de retención, son los únicos deudores frente al Fisco quedando el contribuyente excluido de la deuda. ¿ Qué beneficios tiene para la Administración la designación de agentes de retención? La primer consecuencia de la designación de agentes de retención es la disminución drástica de bocas de ingreso del dinero del impuesto al Fisco. Cuando se designa agente de retención del impuesto generado por los alquileres a las inmobiliarias, se nuclea en ellas los impuestos correspondientes a miles de propietarios que son sus clientes. Cuanto más se concentren los pagos, mejor para el Fisco. En segundo lugar las personas o empresas designadas agentes de retención son más confiables y/o están más expuestas a la fiscalización del Fisco que los propios contribuyentes. Por último la concentración de impuestos en pocas manos facilita la tarea de fiscalización. Ya sea por la concentración de los pagos o por la confiabilidad de quien retiene, la designación de agentes aumenta las probabilidades de cobro y disminuye el trabajo del Fisco. ¿Quiénes son los nuevos agentes de retención y responsables sustitutos? En el siguiente cuadro, se enumeran los nuevos agentes de retención y responsables sustitutos designados por el Poder Ejecutivo que deberán retener el IRPF o el IRNR por rentas que se paguen a personas físicas y a no residentes. El monto de la retención se calcula aplicando la tasa de retención que corresponda sobre el monto de la renta efectivamente pagada o acreditada a la persona física o al no residente, más la correspondiente retención. Por ejemplo: Si se paga a un prestamista del exterior $100 de intereses por un préstamo, dichos intereses estarán gravados por el IRNR al 12%. Se considera que a esos $100 que se pagan al exterior ya se le hizo la retención del 12% del impuesto. En tal caso el monto de la retención será de $ 13,6. Interés = $ 113,6 12% de impuesto a $113,6 = $13,6 113,6 - 13,6 = $ 100 Impuesto a la Renta sobre la venta de inmuebles ¿Cómo se calcula el impuesto a la ganancia por la venta de inmuebles? A partir de la reforma, se deberá pagar un impuesto del 12% (IRPF) sobre la ganancia que se obtenga por la venta de un inmueble. La ganancia (o renta) está dada por la diferencia entre el precio al que se compró el inmueble y el precio al que el mismo se vende. ¿Cómo se actualiza el precio de compra del inmueble? El precio de compra se eleva aplicándole la misma variación que tuvo la Unidad Indexada (UI). Al precio de compra se le suma también el 2% del impuesto a las trasmisiones patrimoniales (ITP) que se pagó cuando se compró el inmueble. Por último se puede agregar el monto de las mejoras que se le hayan hecho al inmueble siempre que se hayan hecho Aportes a la Seguridad Social, y que se tengan facturas por la compra de materiales, u honorarios de arquitecto. ¿Existe la opción de pagar el impuesto por un ficto? Sí. Pero solo tendrán esta opción quienes hayan comprado 1° de julio de 2007. Los inmueble comprados después de liquidar el impuesto en base a la ganancia real. Al contribuyente debe calcular si le conviene más pagar el ganancia real. el inmueble antes del esa fecha solo podrán tener la opción, el ficto o el 12% de la Por la aplicación del ficto el vendedor paga un impuesto del 1,8 % del precio al que vende el inmueble. ¿Cómo se paga el impuesto? El impuesto siempre lo va a retener el Escribano que interviene en la escritura de compraventa. En los hechos el impuesto funciona como un verdadero impuesto a la venta de inmuebles que no se diferencia exteriormente del Impuesto a las Transmisiones Patrimoniales (ITP). ¿Está exonerada la venta de vivienda propia? En realidad para que una venta esté exenta debe cumplir con todas estas condiciones: • • El precio de venta no debe superar los US$ 82.000 Al menos el 50% del precio obtenido en la venta se debe destinar a la compra de una nueva vivienda permanente. • • No debe pasar más de un año entre la venta y la compra de la nueva vivienda. La nueva vivienda no debe superar los US$ 120 mil Aún cuando todas estas condiciones se cumplan simultáneamente con la venta del inmueble, el Escribano va a retener igualmente el impuesto generado por la venta. Después, el contribuyente deberá hacer un trámite ante la DGI para pedir que le devuelvan el impuesto que pagó a pesar de estar exonerado. El Decreto reglamentario dice que el propietario recibirá “un crédito” y no que se le devolverá el dinero. Habrá que esperar a ver si se crea un mercado de este tipo de documentos. En el mejor de los casos la persona podrá vender el “crédito” a un precio inferior a su valor nominal. ¿Se pueden vender los inmuebles por debajo del valor de catastro? Sí. Nada impide que el precio de venta sea inferior al que surge de Catastro. Pero a la hora de calcular el impuesto, el precio a tomar en cuenta será como mínimo el fijado por catastro. Se trata de una disposición criticable que proviene de la ley. En primer lugar cabe recordar lo ocurrido en la crisis del 2002, en donde los precios de los inmuebles se derrumbaron y en algunos casos se vendieron propiedades por debajo del valor de catastro. En segundo lugar, existe una fuerte corriente oficial de suba de los precios de catastro para arrimarlos al precio de mercado. Por último, si se tratara de un manejo artificial del precio del inmueble, el comprador se perjudica porque deberá pagar un impuesto más alto cuando venda. ¿Qué sucede cuando el inmueble está a nombre de una SA o de una SRL? En estos casos, se debe pagar el impuesto a las rentas empresariales (IRAE) a la tasa del 25% sobre la ganancia. Si la propiedad está a nombre de una sociedad del exterior, el resultado por la venta deberá pagar el Impuesto a las Rentas de No Residentes (IRNR) a la tasa del 12%. La ganancia por la venta se determina por diferencia entre el precio de venta real y el costo de compra ajustados según criterios fiscales. El resultado por la venta en el caso de sociedades del exterior se determina de igual forma que el IRPF que pagan las personas físicas. ¿Qué pasa con la venta de campos? Si el campo fue comprado antes del 1° de julio de 2007 y está afectado a una explotación agropecuaria (forestación, plantación, cría de ganado, etc), el vendedor puede optar por pagar IRAE (25%) sobre el resultado real por la venta del campo o pagar un impuesto del 1,5% sobre el precio de venta. Si lo que se vende es un campo no afectado a una explotación agropecuaria, el resultado de la venta pagará el IRPF al 12% de igual forma que en el caso de los demás inmuebles. Impuesto a la Renta sobre Alquileres ¿Cómo se calcula el impuesto a los alquileres? El monto del impuesto es del 12% sobre los alquileres de más de $5.500, pudiendo deducirse la contribución inmobiliaria, el impuesto de primaria, los gastos de la inmobiliaria y los honorarios de escribano. ¿Cuándo habrá retención del impuesto a los alquileres? Cuando el alquiler tiene la garantía de la Contaduría General de la Nación o de ANDA, o se administra a través de una inmobiliaria, o cuando el inquilino es el Estado, o una empresa contribuyente del IRAE. En todos esos casos el impuesto le llegará al propietario ya descontado del alquiler mensual. Todas esas instituciones deberán retener el impuesto y pagarlo a la DGI. ¿Cómo se calcula el impuesto cuando hay retención? Las inmobiliarias, el Estado, la Contaduría General de la Nación, ANDA y las empresas contribuyentes del IRAE deberán retener el impuesto aplicando una tasa del 11,73% sobre el monto del alquiler. En realidad el Decreto manda aplicar una tasa del 10,5% a la suma del alquiler más la retención del impuesto. Pero a no confundirse, el porcentaje de la retención es del 11,73%. Por ejemplo, si el alquiler es de $ 10.000 mensuales, la retención del impuesto se deberá practicar sobre una base de $ 11.173 ($ 10.000/(100%-10,5%)) y el impuesto retenido mensualmente será de $ 1.173 ($ 11.173 x 10,5%). ¿Qué pasa con el impuesto retenido en exceso? Teniendo en cuenta tan solo el peso de la Contribución inmobiliaria y del Impuesto de Primaria, es fácil advertir que con ese porcentaje de retención (11,73%) el monto del impuesto retenido siempre será superior al impuesto definitivo anual. Por lo que el dueño deberá pedir que le devuelvan lo pagado en exceso. Ahora bien, el Decreto le da la “opción” al propietario de renunciar a ese crédito por lo pagado en exceso a cambio de no presentar la declaración jurada por ese inmueble por el que se le retiene el impuesto. El sistema está armado como para que el propietario se siente a sopesar por una parte la pérdida del crédito y por otra parte la liberación de las complicaciones y gastos que implica presentar una declaración jurada. Cuándo no hay retención del impuesto ¿se deben hacer anticipos mensuales? Curiosamente, la reglamentación no exige el pago de anticipos por el impuesto a los alquileres cuando no hay retención. El propietario pagará el impuesto una sola vez al año. Ello en principio aparece como algo más cómodo que ir a pagar todos los meses un anticipo. Sin embargo, sicológicamente se aprecia más el peso del impuesto cuando este se paga en una sola partida. Máxime teniendo en cuenta que el propietario deberá destinar aproximadamente un mes de alquiler a pagar el impuesto. ¿Qué pasa cuando el inquilino deja de pagar? Los alquileres que tienen un atraso de 3 meses no se tienen en cuenta a efectos del cálculo del impuesto anual. Si los alquileres atrasados se cobran antes del 31 de diciembre se deben computar como renta gravada. Para poder iniciar desalojos, cobros judiciales de alquileres impagos o cualquier otra acción judicial vinculada al arrendamiento el propietario debe probar que está al día con el pago del impuesto a los alquileres. Siendo el impuesto de pago anual, se deberá presentar la constancia de pago a la DGI correspondiente al año civil anterior. Esta medida no podrá aplicarse hasta el año 2008, e incluso después de haber vencido el plazo para el pago del semestre julio – diciembre de 2007. Aumenta la tributación agropecuaria En la actualidad, el productor agropecuario tiene la posibilidad de optar entre pagar el Impuesto a la Renta Agropecuario (IRA) o el Impuesto a la Enajenación de Bienes Agropecuario (IMEBA). El IMEBA se paga en ocasión de cada venta aplicando una tasa fija – desde 0,7% a 2,5%- según el bien que se este vendiendo. Funciona como un impuesto a las ventas sencillo que no exige llevar una contabilidad complicada ni documentar los gastos en que se incurre. En cambio el IRA se liquida sobre los ingresos menos los gastos necesarios para obtener la ganancia, y aplicando una tasa del 30% sobre la renta neta. El IRA no solo es más complicado de liquidar que el IMEBA. Es más oneroso en la enorme mayoría de los casos. De allí que la mayoría de los productores prefiera seguir pagando el IMEBA. La Reforma Tributaria “expulsa” del IMEBA a un alto número de productores y los obliga a pagar el IRAE, que en el nuevo régimen es el equivalente del actual IRA. Con la diferencia –eso sí- de que la tasa del futuro IRAE es el 25% mientras que la del actual IRA es del 30%. Pero a pesar de esa baja de la tasa, los productores estarían felices de quedarse en el IMEBA tanto por su simplicidad como por su costo. Según el Ministro Mujica los productores que deberán empezar a pagar IRAE el año que viene por efecto de la Reforma no supera los 4.000. En cambio los gremios del sector afirman que serán muchos más. ¿Quienes estarán obligados a pagar IRAE? A partir del 1° de julio próximo dejarán de pagar IMEBA y empezarán a pagar IRAE los productores agropecuarios que: 1) Hayan tenido ingresos superiores a U$S 135.000 en el ejercicio 2006 - 2007 2) Exploten una superficie “equivalente a 1.500 hectáreas de índice CONEAT 100”. La norma no se refiere exclusivamente a la extensión física de la tierra, sino a un concepto más complejo que involucra su calidad. Así por ejemplo un campo de 1.000 hectáreas con un índice CONEAT 150 es una explotación equivalente a 1.500 hectáreas de índice CONEAT 100, por lo que debe empezar a pagar IRAE. Basta que no se cumpla con alguno de estos dos requisitos para que el productor deba empezar a pagar IRAE. Además deberán empezar a pagar IRAE independientemente de sus ingresos o de la superficie explotada las siguientes explotaciones: • • Las Sociedades Anónimas y las Sociedades en Comandita por Acciones. Los establecimientos permanentes de entidades no residentes en nuestro país. • • Entes autónomos y servicios descentralizados. Fondos de inversión cerrados y fideicomisos. Servicios técnicos a distancia gravados con la reforma Los servicios técnicos prestados desde el exterior a empresas del país se encontrarán gravados por el Impuesto a la Renta de No Residentes (IRNR) a la tasa del 12%. Asimismo, todos los servicios prestados en el país por no residentes estarán gravados por este impuesto. Los servicios gravados son los prestados en los ámbitos de la gestión, técnica, administración o asesoramiento de todo tipo. Así, por ejemplo un asesoramiento en ingeniería prestado desde Japón a una empresa uruguaya deberá tributar este impuesto. Cuando el servicio es prestado a quienes obtienen rentas no gravadas por el Impuesto a las Rentas de las Actividades Económicas (IRAE) la tasa del 12% se aplica sobre el 5% de la renta, con lo cual la tasa efectiva asciende al 0,6%. Esta misma tasa efectiva del 0,6% se aplica a las empresas que tienen más del 90% de rentas no gravadas por el IRAE. Este es el caso de las actividades “offshore”. Cuando el servicio es prestado en el país entonces está gravado además por IVA. La tasa actual asciende al 23% pero baja al 22% una vez que comiencen a regir las modificaciones de la Ley de reforma tributaria. Actualmente estos servicios técnicos se encuentran gravados por el Impuesto a la Renta de Industria y Comercio a la tasa del 30%. Sin embargo, están exonerados cuando están gravados en el exterior y no se otorga crédito por el impuesto pagado en Uruguay. En el futuro el análisis será más fácil: siempre los servicios estarán gravados, sin importar el tratamiento que estos tengan en el exterior. Se puede afirmar que el IRNR, al igual que el actual IRIC, no tiene un fin recaudatorio en si mismo. El objetivo de este impuesto es evitar el abuso en la deducción de gastos que no tienen un “costo” tributario para el prestador. Lo criticable de este tipo de impuestos la empresa uruguaya que paga el servicio la tributación que tengan los servicios deducción del gasto puede ser inferior conservar la renta”. es que la deducción de los gastos para depende de la retención efectuada y de en el exterior. En virtud de esto la al importe “necesario para obtener y ¿Nuevo impuesto a los remates? Los rematadores deberán retener un IRPF del 2,4% del precio de las ventas que superen los US$ 1980. La reforma tributaria elimina a partir del 1° de julio de 2007 el impuesto a la compraventa de bienes muebles en remate público que es del 0,2% del precio de venta. En realidad el impuesto se elimina para las ventas inferiores a US$1.980. En las ventas de más de US$1.980 el impuesto no solo no desaparece sino que se multiplica por 12 (0,2 x 12 = 2,4).