Puedes descargar esta información en PDF

Anuncio

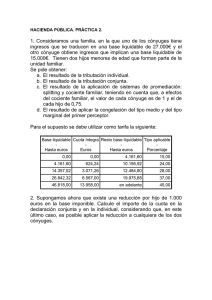

Asesoramiento y planificación financiera · La unidad familiar en la declaración de la renta ¿Tributación individual o conjunta? A la hora de hacer la declaración de la Renta, como hemos visto en los artículos anteriores, hay que tener en cuenta múltiples variables. Una de ellas es si compensa realizar la declaración de la renta individuamente o de manera conjunta con las personas integradas en la unidad familiar. Si se opta por realizar la tributación conjunta ha de recodar que: Las rentas de cualquier tipo obtenidas por todos y cada uno de los miembros de la unidad familiar se someterán a gravamen acumuladamente. Se establece una reducción en la base imponible de 3.400 euros anuales por tributación conjunta en la modalidad de unidad familiar compuesta por matrimonios no separados legalmente. No supone la ampliación de ninguno de los límites que afectan a determinadas partidas deducibles. Las partidas negativas de períodos anteriores no compensadas por los contribuyentes componentes de la unidad familiar pueden compensarse con arreglo a las normas generales del impuesto, con independencia de que provengan de una declaración anterior individual o conjunta. Asesoramiento y planificación financiera · La unidad familiar en la declaración de la renta Los límites máximos de reducción previstos por aportaciones a los distintos sistemas de previsión social, serán aplicados individualmente por cada mutualista o partícipe integrado en la unidad familiar. La cuantía del mínimo por contribuyente será de 5.151 euros anuales, con independencia del número de miembros integrados en la unidad familiar. En el caso de unidades familiares monoparentales (compuestas por el padre o madre no casado, viudo o separado legalmente con los hijos menores, o mayores incapacitados judicialmente sujetos a patria potestad prorrogada o rehabilitada, que convivan con él o con ella), se establece una reducción de 2.150 euros anuales (no será aplicable si el contribuyente convive con el padre o la madre de alguno de los hijos de la unidad familiar). En el caso de tener derecho a aplicarse la deducción por inversión en vivienda habitual, si la tributación es individual, cada cónyuge (hasta un máximo de 9.040 euros) puede beneficiarse de esta desgravación (es decir, hasta 18.080 euros entre ambos), mientras que la tributación es conjunta solo podrá deducirse uno de los miembros. Hacer la declaración de la renta de forma individual o conjunta no vincula a la unidad familiar para ejercicios sucesivos. La tributación conjunta es interesante cuando uno de los dos cónyuges no trabaja o cuando tiene rentas bajas; así como en las familias monoparentales cuando los hijos no tienen rentas. El programa padre nos permite de una forma fácil y sencilla ver qué tipo de tributación interesa hacer en cada periodo impositivo. En Abante estamos a su disposición para cualquier duda que le pueda surgir al respecto. abanteasesores.com Abante Abante Asesores @abanteasesores

![GRUPO DE TRABAJO: DERECHO SUBJETIVO A LA VIVIENDA.pdf [415,65 kB]](http://s2.studylib.es/store/data/002604939_1-dc6923ddbb151cef639035ad0e47e982-300x300.png)