Términos y Condiciones

Anuncio

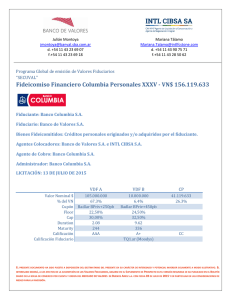

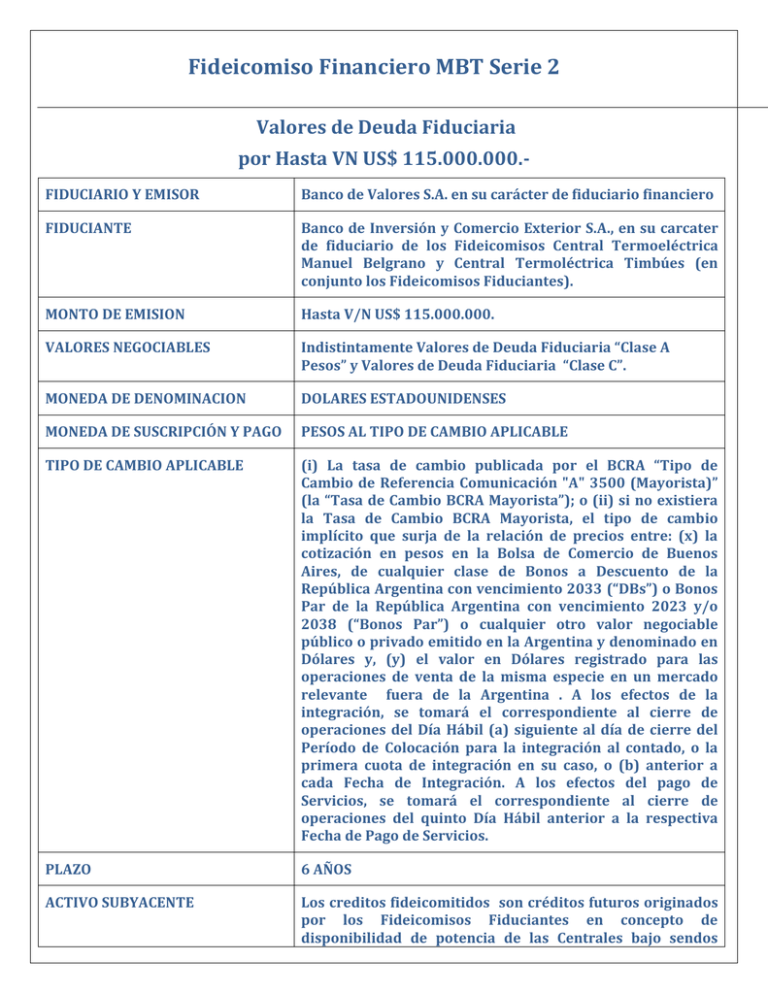

Fideicomiso Financiero MBT Serie 2 Valores de Deuda Fiduciaria por Hasta VN US$ 115.000.000.FIDUCIARIO Y EMISOR Banco de Valores S.A. en su carácter de fiduciario financiero FIDUCIANTE Banco de Inversión y Comercio Exterior S.A., en su carcater de fiduciario de los Fideicomisos Central Termoeléctrica Manuel Belgrano y Central Termoléctrica Timbúes (en conjunto los Fideicomisos Fiduciantes). MONTO DE EMISION Hasta V/N US$ 115.000.000. VALORES NEGOCIABLES Indistintamente Valores de Deuda Fiduciaria “Clase A Pesos” y Valores de Deuda Fiduciaria “Clase C”. MONEDA DE DENOMINACION DOLARES ESTADOUNIDENSES MONEDA DE SUSCRIPCIÓN Y PAGO PESOS AL TIPO DE CAMBIO APLICABLE TIPO DE CAMBIO APLICABLE (i) La tasa de cambio publicada por el BCRA “Tipo de Cambio de Referencia Comunicación "A" 3500 (Mayorista)” (la “Tasa de Cambio BCRA Mayorista”); o (ii) si no existiera la Tasa de Cambio BCRA Mayorista, el tipo de cambio implícito que surja de la relación de precios entre: (x) la cotización en pesos en la Bolsa de Comercio de Buenos Aires, de cualquier clase de Bonos a Descuento de la República Argentina con vencimiento 2033 (“DBs”) o Bonos Par de la República Argentina con vencimiento 2023 y/o 2038 (“Bonos Par”) o cualquier otro valor negociable público o privado emitido en la Argentina y denominado en Dólares y, (y) el valor en Dólares registrado para las operaciones de venta de la misma especie en un mercado relevante fuera de la Argentina . A los efectos de la integración, se tomará el correspondiente al cierre de operaciones del Día Hábil (a) siguiente al día de cierre del Período de Colocación para la integración al contado, o la primera cuota de integración en su caso, o (b) anterior a cada Fecha de Integración. A los efectos del pago de Servicios, se tomará el correspondiente al cierre de operaciones del quinto Día Hábil anterior a la respectiva Fecha de Pago de Servicios. PLAZO 6 AÑOS ACTIVO SUBYACENTE Los creditos fideicomitidos son créditos futuros originados por los Fideicomisos Fiduciantes en concepto de disponibilidad de potencia de las Centrales bajo sendos contratos (indistintamente denominados ¨Contratos de Mercado a Término” o “Contratos de Abastecimiento”) celebrados con CAMMESA por el importe a 1,2 veces la suma de los siguientes conceptos (a) los Servicios a pagar, y (b) las contribuciones a los Fondos de Gastos y de Cobertura PRIORIDAD DE PAGO DE LOS VDF Los creditos fideicomitidos (y con ellos tambien los VDF “Clase A “ y “Clase C”) cuentan con la mayor prioridad en el pago existente por parte de CAMMESA (la misma que para el pago del combustible utilizado en la producción de la energia) TASA DE INTERES VDF CLASE A PESOS TASA FIJA A LICITAR TASA DE INTERES VDF CLASE C Variable. Libor de 180 días+ Spread a Licitar DURATION ESTIMADA [37 MESES] PAGO DE INTERESES Se Pagaran en 24 cuotas trimestrales y consecutivas venciendo la primera en la Fecha de Pago de Servicios posterior a la Fecha de Colocación (por lo que el primer Período de Servicios podrá ser menor a un trimestre); PRECIO DE SUSCRIPCION 100 V/N AMORTIZACION VDF CLASES A Y C El Capital se pagara en 23 cuotas trimestrales iguales y consecutivas. Siendo la primer cuota pagada al momento de pago de la segunda cuota de intereses. CALFICACIÓN DE RIESGO VDFA: A+ FixScr VDFC: A+ FixScr ESTRUCTURA FIDUCIARIA Contará con una: (i) Cuenta Fiduciaria de Cobertura de Capital e Intereses: se establece un un importe equivalente a una cuota completa de servicio de capital e interes de los VDFA y VDFC y una (ii) Cuenta Fiduciaria de Rerserva de Gastos Fiduciarios. DESTINO DE LOS FONDOS Pagar a CAMMESA, con imputación al Fondo de Estabilización del MEM que dicha entidad admnistra, el financiamiento puente recibido, importe que sera aplicado (según lo previsto en los respectivos Contratos constitutivos) por el Fondo de Estabilización a los Fideicomisos Central Termoelectrica Vuelta de Obligado y Central Termoelectrica Guillermo Brown, con destino a la construcción de las Centrales Teromelectricas de igual denominación ubicadas en las localidades de Timbues y Bahía Blana. AGENTE DE REGISTRO CAJA DE VALORES S.A. METODO DE COLOCACIÓN SUBASTA HOLANDESA MODIFICADA ORGANIZADORES BANCO DE LA NACION ARGENTINA,-BANCO DE VALORES-S.A. Y NACION FIDEICOMISOS S.A. COLOCADORES PRINCIPALES BANCO DE VALORES- NACION BURSATIL SOCIEDAD DE BOLSA S.A.-BANCO DE INVERSION Y COMERCIO EXTERIOR S.A. SUBCOLOCADORES AGENTES Y SOCIEDADES DE BOLSA DEL SISTEMA BURSATIL ARGENTINO LISTADO Y NEGOCIACION SE HA SOLICITADO A LA BCBA Y AL MAE ASESOR LEGAL NICHOLSON & CANO ABOGADOS COLOCACION SUBASTA (SICOLP) VALOR NOMINAL UNITARIO Y UNIDAD MINIMA DE NEGOCIACIÓN US$ 1 MONTO MINIMO DE SUSCRIPCION U$S 1.000 (mil Dólares). CONDICION DE EMISION PARA EMITIRSE LA CASE A Y CLASE C DEBERA TENER UNA SUSCRIPCION MINIMA DE US$ 10 MILLONES DE LO CONTRARIO LA EMISION QUEDARA SIN EFECTO Y SOLO SERA EMITIDA SI SUPERA DICHO MONTO MINIMO. LA CASE A Y LA CLASE C PORAN EMITIRSE HASTA EL MAXIMO EN SU CONJUNTO DE LA SERIE (VN US$ 115 MILLONES) Y COMPLETANDO EL MONTO MAXIMO DEL FIDEICOMISO. INTEGRACION DE LOS VDF CLASE C SE INTEGRARAN EN CUOTAS, DEBIENDO INTEGRARSE LA PRIMER CUOTA EN LA FECHA DE COLOCACIÓN POR EL 50% DEL VALOR NOMINAL DEL MONTO EFECTIVAMENTE ADJUDICADO.LOS IMPORTES RESTANTES SE INTEGRARAN DE LA SIGUIENTE MANERA, CONTANDOSE LOS PLAZOS DESDE LA FECHA DE COLOCACION O SIGUIENTE DIA HABIL: (i) EL 25% AL PRIMER MES; (ii)EL 15% AL SEGUNDO MES; Y (iii) EL 10% RESTANTE AL TERCER MES. PERÍODO DE DIFUSIÓN: 6 AL 10 DE ENERO DE 2014 PERÍODO DE LICITACIÓN: 13 AL 16 DE ENERO DE 2014 HASTA LAS 16 HORAS EMISIÓN Y LIQUIDACIÓN : 21 DE ENERO DE 2014 CONTACTOS EN BANCO DE VALORES: JORGE FERNANDEZ: 4323-6953 jfernandez@banval.sba.com.ar ALEJANDRO BEDOYA: 4323-6913 abedoya@banval.sba.com.ar