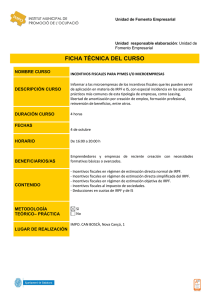

50-51 Consultoria Impuestos

Anuncio

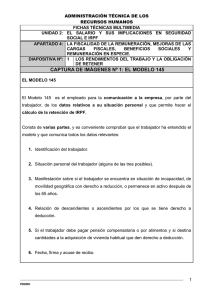

• 50-51 Consultoria Impuestos 10/3/05 11:53 Página 50 Consultoría Impuestos Afectación de elementos personales a la actividad profesional Los profesionales sanitarios que ejercen una actividad económica por cuenta propia se plantean con frecuencia la posibilidad de deducir en su Impuesto sobre la Renta de las Personas Físicas (IRPF) el gasto ocasionado por la compra de un bien, así como todos los gastos accesorios al mismo. Para poder deducir dicho gasto, es preciso que el elemento patrimonial en cuestión esté afecto a la actividad económica que realiza. Antes de nada, debemos recordar que una persona física que ejerce una actividad económica por cuenta propia, tendrá bienes afectos a su actividad económica (patrimonio empresarial o profesional) y bienes no afectos a dicha actividad (patrimonio personal). compra un piso y destina una mitad a utilizarla como vivienda y la otra a utilizarla como consulta. En este caso, la parte del piso que utilice exclusivamente como consulta estará afecta a su actividad profesional. - Cuando los bienes se utilicen en necesidades privadas de forma accesoria o notoriamente irrelevante. Por ejemplo, un médico compra un regunta: ¿Qué significa que un bien esté ordenador para su consulta y lo destina para afecto a una actividad económica? su uso personal los fines de semana. En este caso, el ordenador estaría perfectamente afecespuesta: Que es to a su actividad profeun bien que se sional, ya que su uso los utiliza para los fines de semana sería fines de la actividad. La accesorio o notoriamenNo están afectos aquellos Ley del IRPF considera te irrelevante. elementos patrimoniales elementos patrimoniaEsta excepción no se les afectos a una activique no figuren en la contabilidad aplica a los automóviles dad económica los de turismo y sus remolo en los registros oficiales bienes inmuebles en los ques, ciclomotores, mode la actividad en cuestión que se desarrolle la actocicletas, embarcaciotividad, los bienes desnes y aeronaves, salvo tinados a los servicios casos muy excepcionaeconómicos y socioculles, como son los coches turales del personal al servicio de la actividad de auto-escuelas, funerarias, representantes o y cualquier otro elemento patrimonial que sea agentes comerciales, etc. necesario para la obtención de los respectivos Tampoco están afectos aquellos elementos parendimientos. trimoniales que no figuren en la contabilidad o en Es importante señalar que no están afectos los los registros oficiales de la actividad en cuestión, bienes utilizados de forma simultánea para actiaunque en este caso cabe la prueba en contrario. vidades económicas y para necesidades privadas. ¿Se puede afectar a una actividad econóSin embargo, existen dos excepciones: mica un bien que es titularidad de quien - Cuando se trata de bienes divisibles, se ejerce dicha actividad económica y de su afecta la parte que se utilice exclusivamente cónyuge? en la actividad. Por ejemplo: un médico P R P 50 MEDICAL ECONOMICS | Edición Española | 11 de marzo de 2005 www.medecoes.com • 50-51 Consultoria Impuestos 10/3/05 11:53 Página 51 Consultoría Impuestos R P R Sí. El bien se puede igualmente afectar a la actividad aunque la ejerza uno solo de los cónyuges. ¿Cómo tributa la afectación o desafectación de elementos patrimoniales? Siempre que los bienes o derechos continúen en el patrimonio de la misma persona, ni la afectación de elementos patrimoniales ni la desafectación de activos fijos constituyen alteración patrimonial alguna y, por tanto, no está sujeta a gravamen. No obstante, para evitar los traspasos por motivos fiscales entre el patrimonio empresarial o profesional y el particular, la afectación no se entiende producida cuando el elemento se enajena antes de transcurridos tres años desde la fecha de afectación. ción en el Impuesto sobre el Patrimonio (IP) de los bienes y derechos de las personas físicas necesarios para el desarrollo de su actividad económica, siempre que ésta se ejerza de forma habitual, personal y directa por el sujeto pasivo y constituya su principal fuente de renta. También estarán exentos los bienes y derechos comunes de un matrimonio cuando se utilicen en el desarrollo de la actividad económica de cualquiera de ellos, siempre que se cumplan los requisitos comentados anteriormente. Además, en el cálculo de la base imponible del Impuesto sobre Sucesiones y Donaciones se aplica una reducción del 95 por ciento sobre los bienes exentos en el IP. P R ¿Y las desventajas? En el caso de que lo que se afecte sea parte de la vivienda habitual del profesional, éste perderá, en la proporción correspondiente, el deLas afectaciorecho a deducirse en nes se realizan su IRPF por la adquisiEstarán exentos los bienes por su valor de ción de dicha vivienda adquisición, esto es, el habitual. En este caso, y derechos comunes importe real de adquisi el profesional vende de un matrimonio cuando sición más el coste de ese inmueble (antes se utilicen en el desarrollo las inversiones y mejotodo destinado a viras más los gastos y vienda habitual, ahora de la actividad económica tributos ocasionados sólo destinado una de cualquiera de ellos con la compra. En caso parte a vivienda habide desafectación, el tual) y reinvierte la ganuevo valor de adquinancia obtenida en la sición será el valor neto contable que correscompra de una nueva vivienda habitual, tamponda al elemento patrimonial en cuestión en poco podrá beneficiarse en su IRPF de la exenese momento, calculado de acuerdo con las ción del 100 por ciento de la ganancia patriamortizaciones que hubieran sido fiscalmenmonial obtenida por la venta de dicho inmuete deducibles, computándose en todo caso la ble. Sólo podrá beneficiarse en la proporción amortización mínima. que corresponda a su vivienda habitual. ■ P R P R ¿Qué valores deben tenerse en cuenta a la hora de afectar o desafectar un bien? ¿Cuáles son las ventajas de afectar elementos personales a la actividad profesional? Además de poder deducirse en el IRPF los gastos ocasionados en la adquisición del bien en cuestión y los gastos accesorios que origine dicho bien, cabe destacar la exen- La sección Consultoría-Impuestos está a cargo de José Ignacio Alemany, abogado y auditor oficial de cuentas y socio director de Alemany Abogados. Para contactar: joseignacio.alemany@alemanyabogados.es www.medecoes.com MEDICAL ECONOMICS | Edición Española | 11 de marzo de 2005 51