Cuestiones básicas para entender el IRPF (Primera parte)

Anuncio

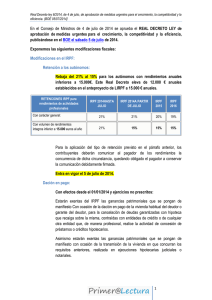

Cuestiones básicas para entender el IRPF (Primera parte) El Impuesto sobre la Renta de las Personas Físicas es un tributo de carácter personal y directo que grava la renta de las personas físicas, es decir, los rendimientos del trabajo (salarios y pensiones), del capital (intereses y dividendos), de las actividades económicas (beneficios del empresario individual), las ganancias y pérdidas patrimoniales, y las imputaciones de renta establecidas legalmente (como la vivienda no habitual). Ahora bien, no todas las rentas tributan de igual manera ni en todas las comunidades autónomas se paga lo mismo. http://www.rtve.es/alacarta/audios/finanzas‐para‐todos‐los‐publicos/finanzas‐para‐ todos‐publicos‐funcas‐cuestiones‐basicas‐para‐entender‐irpf‐primera‐parte‐11‐04‐ 16/3563802/ Texto completo El Impuesto sobre la Renta de las Personas Físicas es un tributo de carácter personal y directo que grava la renta de las personas físicas según los principios de igualdad, generalidad y progresividad, y de acuerdo con las circunstancias personales y familiares de los contribuyentes. Se entiende por renta la totalidad de los rendimientos del trabajo (salarios y pensiones), del capital (intereses y dividendos), de las actividades económicas (beneficios del empresario individual), las ganancias y pérdidas patrimoniales, y las imputaciones de renta establecidas legalmente (como la vivienda no habitual). Ahora bien, no todas las rentas tributan de igual manera en el IRPF. A efectos de la determinación de la base imponible y del cálculo del Impuesto, la renta se clasifica en: general y del ahorro. La distinción es importante, porque cada una tributa según una escala diferente que es mucho más progresiva en el caso de la renta general. Pues bien, la renta general está formada principalmente por los rendimientos del trabajo, del capital inmobiliario, y de las actividades económicas, así como por las imputaciones de renta y las ganancias y pérdidas patrimoniales no derivadas de la transmisión de elementos patrimoniales. A su vez, la renta del ahorro la integran la mayor parte de los rendimientos del capital mobiliario y las ganancias y pérdidas patrimoniales derivadas de la transmisión de elementos patrimoniales. Es importante recordar que el IRPF es un impuesto cuya recaudación se comparte al 50% entre el Estado y las comunidades autónomas. Así que, aunque su declaración deba realizarse en la Agencia Estatal de la Administración Tributaria, la mitad de lo que pagamos por IRPF a lo largo de todo el año, tanto por retenciones y pagos fraccionados como por la liquidación final, se distribuye según la comunidad autónoma en la que reside el contribuyente. Además, las comunidades autónomas tienen competencias normativas sobre el Impuesto que se manifiestan en relación con cuatro aspectos principales. En primer lugar, la escala autonómica aplicable a la renta general es diferente en cada comunidad, por lo que se paga Dirección de Educación y Divulgación más o menos según el lugar de residencia. Así por ejemplo, Cataluña, Asturias o Andalucía tienen tipos de gravamen más altos que Madrid o Galicia. En segundo lugar, el importe del mínimo personal y familiar aplicable para el cálculo del gravamen autonómico puede incrementarse o disminuirse por las comunidades autónomas con un límite del 10% de las cuantías fijadas por la Ley del Impuesto. En tercer lugar, las comunidades pueden establecer deducciones en la cuota autonómica por circunstancias personales y familiares, y por inversiones no empresariales. Y por último, pueden aumentar o disminuir los porcentajes del tramo autonómico de la deducción por inversión en vivienda habitual para los contribuyentes que venían disfrutando de la misma antes de su supresión a partir de enero de 2013. Sin embargo, aunque en la renta del ahorro existen también dos escalas ‐una de ellas, autonómica‐ las comunidades no pueden variarla. El IRPF es el impuesto con mayor capacidad recaudatoria de todos los existentes en España. Los Presupuestos Generales del Estado para 2016 sitúan la cifra prevista de recaudación en 76.500 millones de euros. Para hacernos una idea en términos comparativos, la previsión por el segundo impuesto que más recauda, el IVA, es de 62.700 millones. Ahora bien, la mayor parte de los ingresos tributarios por IRPF se van liquidando a lo largo del año con las retenciones, principalmente por rentas del trabajo, aunque también por rentas del capital y pagos fraccionados de empresarios individuales y autónomos. De hecho, en la liquidación final del impuesto, la suma de todas las devoluciones que debe realizar el Estado es mayor que la suma de las cantidades a ingresar por los contribuyentes a quienes la declaración les resulta positiva. Dirección de Educación y Divulgación