NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D

Anuncio

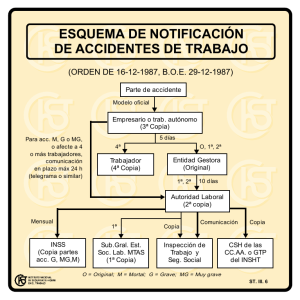

NORMA INTERNACIONAL DE CONTABILIDAD 39 INSTRUMENTOS FINANCIEROS: RECONOCIMIENTO Y MEDICIÓN Algo sobre Opciones Sergio Urzúa O. Ph.D 2011 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 Contenido Introducción. ..................................................................................................................................................... 3 1.1 Criterios de Clasificación de Opciones. ...................................................................................... 4 1.2 Activos subyacentes de las opciones. ........................................................................................ 5 1.3 Tipos de opciones. ......................................................................................................................... 6 1.3.1 Opciones Básicas. ..................................................................................................................... 6 1.3.2 Otros tipos de opciones: ........................................................................................................... 6 1.4 Posiciones y Expectativas de ganancia o pérdida en Opciones: .......................................... 7 1.4.1 Las posiciones en opciones: .................................................................................................... 7 1.4.2 Expectativas de ganancia o pérdida de una opción. ............................................................ 7 1.4.3 Expectativas de Ganancias. ..................................................................................................... 8 1.4.4 Expectativas de Pérdidas ......................................................................................................... 8 Gráfico N°1: Expectativas de ganancia o pérdida de una opción Call o Put según sea la posición larga o corta. ................................................................................................................................................. 9 1.5 Ventajas, desventajas y diferencias en el uso de opciones con respecto a los Futuros. .. 9 1.6 Ejemplos de Opciones. ............................................................................................................... 11 1.6.1 Ejemplo N°1: Compra de una Opción de Compra. ............................................................. 11 Gráfico N°2: Resultado por cada precio de ejercicio de una Call de ALFA S.A. ............................. 11 1.6.2 Ejemplo N°2: El patrimonio de la empresa como una Opción Call. ................................. 12 Gráfico N°3: Patrimonio de una empresa como una Call de ALFA S.A. ........................................... 12 1.6.3 Ejemplo N°3: Compra de una opción de venta. .................................................................. 13 Gráfico N°4 : Resultado por cada precio de ejercicio de una Put de ABC S.A. ............................... 13 1.6.4 Ejemplo N°4: Cobertura utilizando opciones de venta. ...................................................... 14 1.6.5 Ejemplo N°5: Especulación utilizando opciones. ................................................................ 15 1.7 Factores determinantes de los precios de las opciones sobre acciones. ........................... 16 Gráfico N° 5: Gráfica de los de los factores determinantes. ............................................................... 16 1.8 Análisis de los factores determinantes: .................................................................................... 17 1.8.1 Precio de las acciones, S, y Precio de ejercicio, K. ........................................................... 17 1.8.2 Tiempo de expiración o Tiempo hasta la fecha de ejercicio, T. ........................................ 18 1.8.3 Volatilidad (σ). ........................................................................................................................ 19 1.8.4 Tasa de interés libre de riesgo, rf. ......................................................................................... 20 1.8.5 Dividendos a favor de la acción implícita, div. ..................................................................... 21 Resumen del Apunte ..................................................................................................................................... 22 Bibliografía ...................................................................................................................................................... 23 2 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 Introducción. La definición de un derivado según párrafo 9 de la Norma Internacional de Contabilidad 39 Instrumentos Financieros: Reconocimiento y Medición dice: “Un instrumento derivado (o un derivado) es un instrumento financiero u otro contrato dentro del alcance de esta Norma (véanse los párrafos 2 a 7) que cumple las tres características siguientes: (a) su valor cambia en respuesta a los cambios en una tasa de interés especificada, en el precio de un instrumento financiero, en el de una materia prima cotizada, en una tasa de cambio, en un índice de precios o de tasas de interés, en una calificación o índice de carácter crediticio o en función de otra variable, que en el caso de no ser financiera no sea específica para una de las partes del contrato (a veces se denomina “subyacente” a esta variable); (b) (b) no requiere una inversión inicial neta, o sólo obliga a realizar una inversión inferior a la que se requeriría para otros tipos de contratos, en los que se podría esperar una respuesta similar ante cambios en las condiciones de mercado; y (c) (c) se liquidará en una fecha futura”. En este apunte se expondrá algo de las materias referentes a los Instrumentos derivados o Derivado Financiero, en contratos de Opciones, señalando los criterios de clasificación, los distintos activos subyacente sobre las cuales se ejercen las opciones, así como los tipos, las distintas posiciones, expectativas y diferencias en el uso de opciones con respecto a los futuros. El apunte también contiene ejemplos de la compra de opción de compra y de opciones de venta. Ejemplos de cobertura y especulación utilizando opciones, de forma de entregar algo de conocimiento del manejo de este tipo de contrato en la administración eficiente del riesgo. Otro gran punto de interés de este apunte es el análisis de los factores determinantes de los precios de las opciones sobre acciones. Una opción es un contrato que proporciona a su poseedor (el comprador, holder o buyer) el derecho (no la obligación) a comprar (C= opción de compra) o a vender (P= opción de venta) una cantidad de activos (S), a un precio de ejercicio (strike price) establecido (K) en una fecha determinada (T= expiration day o expiration date, o exercise date o maturity). 3 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 El tipo y número de activos(S), el precio de ejecución del contrato (K) y la fecha hasta que el contrato tiene validez (T) son las características fundamentales de una opción. Junto a la volatilidad del precio de las acciones, σ, el tipo de interés libre de riesgo, rf, y los dividendos esperados durante la vida de la opción, div, constituyen los factores determinantes de los precios de las opciones sobre acciones. 1.1 Criterios de Clasificación de Opciones. Debido a la gran variedad de opciones existentes en la actualidad se hace preciso clasificarlas en virtud de una serie de criterios. Los criterios habitualmente utilizados y sus respectivas nominaciones son según: a) Su configuración: Call y Put. b) El período durante el cual puede ejercerse la opción: Americanas o Estadounidenses 1 y Europeas. Las Americanas (que pueden ser ejercidas en cualquier momento hasta su fecha de vencimiento, se escriben con letras mayúsculas). Las Europeas (sólo pueden ser ejercidas en la propia fecha de vencimiento, se escriben con letras minúsculas). c) El activo subyacente: Opciones sobre divisas, Opciones sobre tipos de interés, Opciones sobre acciones y Opciones sobre índices bursátiles. d) El tipo de entrega: Opciones de “entrega física” u “opciones cash” y Opciones “sobre futuros”. e) La modalidad de mercado donde se negocian las opciones: Opciones “negociadas en mercados organizados” y Opciones “negociadas en mercados no organizados, Over The Counter (OTC) en los que las operaciones están hechas a medida. 1 Stephen A. Ross, Randolph W. Westerfield y Jeffrey F. Jaffe: “Finanzas Corporativas”. Octava edición, 2009. Mc Graw-Hill. España. 4 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.2 Activos subyacentes de las opciones. El activo, es el activo subyacente, S, sobre el cual se puede ejercer las distintas opciones que se señalan, en los mercados que se indican: Opciones sobre acciones = Stock Option, se negocian en el mercado de Chicago, de Filadelfia, o Nueva York y el contrato da derecho a su propietario el derecho a comprar o vender 100 acciones al precio de ejercicio especificado. Opciones sobre divisas = Currency Option, el mercado de Filadelfia se ofrecen opciones europeas y americanas sobre el dólar australiano, la libra esterlina, el dólar canadiense, el marco alemán, el franco francés, el yen japonés y el franco suizo. Opciones sobre índices bursátiles = Índex Options. Los contratos con mayor volumen en circulación son sobre el S&P 500 Index (CBOE), el S&P 100 Index (CBOE) y el Major Market Index (AMEX). Opciones sobre contratos de futuros = Futures Options. La mayoría de los contratos de opciones de futuros negociados activamente son sobre Eurodólares (CME) y bonos del tesoro a largo plazo (CBOT), y las Opciones sobre mercancías = Commodity Options, que son opciones sobre diversos productos, agrícolas o energéticos, tales como los contratos sobre maíz, haba de soya, petróleo, oro y otros productos, también son muy populares. Existen muchos mercados de opciones en el mundo siendo los valores más comunes las acciones, los índices financieros, las divisas extranjeras, instrumentos de renta fija, tipos de interés y los futuros. 5 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.3 Tipos de opciones. 1.3.1 Opciones Básicas. Existen básicamente dos tipos de opciones: Opción de compra (C = call) y Opción de venta (P = put). 1.3.1.1 Opción de compra (C = call). Dado que el comprador de la opción tiene “el derecho de ejercer” la opción o “el derecho a no ejercerla”, sólo la ejercerá en aquellos casos en los cuales le convenga. El vendedor tiene la obligación de vender S, en K y T si es ejercida la opción. El titular del contrato de opción de compra, tiene opción de decidir sobre la compra de un activo, a un cierto precio, en una fecha dada, en el futuro. No importa lo que suceda, la opción nunca puede tener más valor que el activo subyacente. De ahí que el precio del subyacente sea un límite máximo para el precio de la opción, es su valor intrínseco, esto es, el máximo entre cero y el valor que tendría si fuera ejercida inmediatamente, máx. [(S-K), 0]. El comprador tiene la alternativa de ejercer o no su derecho, mientras que el vendedor está obligado a satisfacer el requerimiento del comprador. 1.3.1.2 Opción de venta (P = put). El vendedor (writer) de la opción de venta tiene la obligación de comprar el activo en K y T si el comprador decide ejercer la opción. Da al comprador el derecho (no la obligación) a vender un activo en cualquier momento antes de una fecha determinada, o bien únicamente en esa fecha a un cierto precio. No importa lo bajo que este el precio del subyacente, la opción nunca puede tener un valor superior al precio de ejercicio, es su valor intrínseco, máx. [(K-S), 0]. 1.3.2 Otros tipos de opciones: Straps: Combinación de dos call y una put. Strips: Combinación de dos put y una call. Straddles: Combinación de put y call en el mismo contrato con idéntico precio de ejercicio y vencimiento. Spreads: Combinaciones de put y call en contrato simple con K put < K call. In the money (ITM): opción en dinero. Entra un flujo de caja por lo que S > K. Una opción sólo se ejerce si es en dinero. Out the money (OTM): opción sin dinero. Su ejercicio implica una pérdida, sale un flujo de caja, por lo que S < K. 6 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 At the money (ATM): opción a dinero, su valor intrínseco es nulo y su ejercicio no supone ni beneficio ni pérdida.se verifica S = K. Naked option: opción en descubierto. Sin respaldo, esto es que la posición en la opción no está combinada con una posición compensadora en la acción subyacente. 1.4 Posiciones y Expectativas de ganancia o pérdida en Opciones: 1.4.1 Las posiciones en opciones: En cada contrato de opciones hay dos partes: En una parte está el inversor que ha tomado la posición larga (ha comprado la opción, así se tiene Compradores de opciones de compra y Compradores de opciones de venta). En la otra parte está el emisor que ha tomado la posición corta (ha vendido o emitido la opción, así se tiene Vendedores de opciones de compra y Vendedores de opciones de venta). 1.4.2 Expectativas de ganancia o pérdida de una opción. Una opción de compra y una opción de venta se basan en expectativas opuestas sobre la evolución esperada del precio del activo subyacente. De este modo, en el caso de compra de un CALL (o venta de un PUT) las expectativas son “alcistas” y lo que se pretende es fijar el precio de compra futuro del activo subyacente ya que se prevé una subida del mismo. Mientras que si se trata de la compra de un PUT (o venta de un CALL) las expectativas son “bajistas”. Pero no solo las expectativas en que se basan las opciones de compra y las opciones de venta son opuestas, sino que también lo son los riesgos que asumen el comprador y el vendedor de una opción ya sea de compra o de venta. Así mientras el vendedor de una opción incurre en un riesgo de pérdida teóricamente ilimitada, el comprador de la opción limita su pérdida a la cuantía de la prima pagada. Contrariamente las expectativas de ganancia serán teóricamente ilimitadas en el caso del comprador y limitadas en el caso del vendedor, ya que el comprador de una opción sólo la ejercerá cuando le convenga mientras que el vendedor no tiene este derecho a elegir. 7 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.4.3 Expectativas de Ganancias. Se puede obtener un resultado utilidad con las siguientes posiciones: Posición larga en una opción de compra: + máx. [(S - K), 0] es decir, se ejerce si S >K “Comprar una opción de compra”, es decir, adquirir un derecho de comprar el activo subyacente a un cierto precio. En terminología anglosajona se denomina Long CALL. En el caso de compra de una opción de compra CALL, el inversor anticipa un alza en los precios del activo subyacente. Y, por tanto, la compra de una opción de compra puede definirse como un instrumento de especulación al alza del activo subyacente, ya que las posibilidades de ganancia son limitadas, mientras que las pérdidas se limitan a la cuantía de la prima pagada. Posición larga en una opción de venta: + máx [(K – S), 0] Comprar una opción de venta, es decir, adquirir un derecho de vender el activo subyacente a un cierto precio, es lo que se conoce como Long PUT. La compra de una opción de venta PUT es un instrumento de especulación a la baja sobre el activo subyacente. 1.4.4 Expectativas de Pérdidas Se puede obtener un resultado de pérdida con las siguientes posiciones: Posición corta en una opción de compra: - máx. [(S – K), 0] “Vender una opción de compra”, es decir, tomar el compromiso de vender el activo subyacente a un cierto precio, sin tener el activo subyacente. Esto es un short CALL. Posición corta en una opción de venta: - máx [(K – S), 0] = mín [(S-K), 0] Vender una opción de venta “, es decir, tomar el compromiso de comprar el activo subyacente a un cierto precio. Lo que recibe el nombre de short PUT. La venta de una opción de venta PUT responde también al objetivo de realización de un beneficio en un mercado estable o moderadamente alcista, cuando no se posee el activo subyacente El Gráfico N°1 muestra las Expectativas de ganancia o pérdida de una opción Call o Put según sea la posición larga (+) (Long, comprar, o derechos) o una posición corta (-) (Short, vender o una obligación para el tenedor), con los correspondientes valores presentes a interés continuo de los precios de la Call (C) y de la Put (P) respectivamente. 8 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 Gráfico N°1: Expectativas de ganancia o pérdida de una opción Call o Put según sea la posición larga o corta 2. Resultado Long Pos. Larga Comprar Derechos +C*e rf *T 0 rf *T - C* e Short Pos. Corta Vender Obligación CALL PUT rf *T +P * e K K CALL rf *T - P *e ST PUT Resultado 1.5 Ventajas, desventajas y diferencias en el uso de opciones con respecto a los Futuros. Los usuarios potenciales de opciones tienen ventajas y desventajas en estos mercados las que incluyen micro y macrofactores. Los macrofactores afectan a todos los participantes en el mercado, así como a la economía. Los microfactores afectan principalmente a los usuarios específicos de los mercados de opciones. Las opciones representan un tipo alternativo de cobertura y contrato especulativo para un usuario. Además, las opciones tienen un límite de pérdida potencial equivalente al precio de la misma; aquí existe tanto un comprador como un vendedor de la opción. Por lo tanto, si las posiciones son descubiertas uno tiene un potencial limitado de pérdida o ganancia y el otro un potencial ilimitado de pérdida o ganancia, según sea su posición. Por esto, las opciones difieren un tanto 2 Copeland, Thomas E.; Weston, J. Fred; Shastri, Kuldeep. Financial Theory and Corporate Policy. 4th Edition. Addison-Wesley Publishing Company. 9 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 de los contratos futuros. Esto implica que, los participantes deben escoger el mercado específico que sea consistente con sus objetivos y necesidades. A diferencia de las opciones, los Forward y los Futuros son contratos que obligan al poseedor (el comprador) a comprar una determinada cantidad de cierto activo en una fecha futura especificada, pagando una cantidad prefijada. El vendedor del Forward o Futuro queda obligado a vender el activo con las condiciones indicadas en el contrato. Nótese que la definición es muy similar a la del contrato que supone una opción de compra. Sin embargo, la opción de compra proporciona al poseedor la flexibilidad de ejercer el contrato o no, mientras que el poseedor del contrato Futuro o Forward está obligado a realizar la transacción. Existe una diferencia importante entre los contratos de futuros y forward: el contrato de futuros requiere de pagos periódicos diarios según la fluctuación del precio de la acción. Así vendedor y comprador realizan pagos diarios de manera que el precio de su contrato sea cero cada día. De esta manera se evita el mayor riesgo de los contratos forward, ya que la parte perjudicada por el contrato no cumpla en la fecha de ejercicio con su obligación. Por su parte, las opciones son utilizadas de la siguiente manera: • Para ajustar el riesgo y rendimiento de una posición determinada a un costo muy bajo, el pago que debe realizar por la Call o la Put. • Para cubrirse de los riesgos de movimientos en los precios y en las cantidades; es decir, las opciones son mejores que los futuros cuando la cantidad que uno desea proteger es incierta. 10 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.6 Ejemplos de Opciones. 1.6.1 Ejemplo N°1: Compra de una Opción de Compra. Un inversionista que compra una opción de compra europea para comprar 100 acciones de ALFA S.A. con un precio de ejercicio, K de 40 UM 3. Supongamos que el precio actual de las acciones, Precio Spot, es 38 UM, el vencimiento de la opción, T, es dentro de 4 meses y el precio de la opción para comprar una acción, C, es de 5 UM. Gráfico N°2: Resultado por cada precio de ejercicio de una Call de ALFA S.A. Resultado 55 – 40=15 42 – 40=2 0 C= -5 ST K = 40 42 55 El comprador de una opción de compra espera que el precio de las acciones suba. La inversión inicial es de: 5 UM/acción * 100 acción = 500 UM. En el gráfico N°2 aparece este costo unitario como C= -5. Si la opción es europea, el inversor sólo puede ejercerla en la fecha de vencimiento, es decir, en cuatro meses más. Si el precio de la acción, S < K, S<40, no la ejercerá (no tiene sentido comprar a 40 UM una acción que tiene un valor de mercado de menos de 40 UM). Así, el inversionista pierde la totalidad de la inversión las 500 UM =[5 UM/acc *100 acc]. Si el precio de la acción, S>K, S > 40, por ejemplo, 55 UM, el inversor está dispuesto a comprar 100 acciones a 40 UM por acción. Si vende las acciones inmediatamente, obtiene un beneficio de: 15 UM/acc =[S – K] = [55 – 40]. Como son 100 acciones, el beneficio total será: 1.500 UM= [15 UM/acc *100 acc] (sin costos de transacción). 3 UM = Unidad Monetaria ; acc = Acción; UM/acc = Unidad monetaria por cada acción. 11 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 Considerando el costo de 5 UM, que es costo de la Call, el beneficio es: 10 UM/acc = [S-c – K] = [55-5-40]. Como son 100 acciones, el beneficio total será: 1.000 UM = [10 UM/acc *100 acc]. Es importante darse cuenta que el inversor a veces ejercerá una opción obteniendo una pérdida global. Supongamos, que el precio de las acciones es S =42 UM, el inversionista habría ejercido la opción con un beneficio de: 200 UM =[S – K]=[ 42-40=2 UM/a]* 100 acc, obteniendo una pérdida global de: 300 UM = [500-200]; si no ejerce la opción pierde las 500 UM global. En general, en la fecha de vencimiento, las opciones de compra siempre deben ejercerse, si el precio de las acciones es superior al precio de ejercicio, S > K. 1.6.2 Ejemplo N°2: El patrimonio de la empresa como una Opción Call4. Los accionistas de la empresa son tenedores de opción call por el valor de mercado de la empresa. Cuando un accionista está tomando la decisión de compra de una acción, lo que está haciendo es tomando una decisión de compra de una “opción de compra” de los activos de la empresa. Si el valor de la empresa es menor que la deuda requerida, los accionistas mantendrán su opción sin ejercerla y devolverán los activos de la empresa a los bonistas. Si resulta ser mayor, ellos ejercerán su opción pagando la deuda a los tenedores de bonos y dejarse cualquier exceso para ellos. El gráfico N°3, muestra que el valor del patrimonio será el valor intrínseco de la diferencia del valor de los activos de la empresa y el valor nominal de la deuda o cero, máx. [(S-K),0]. Gráfico N°3: Patrimonio de una empresa como una Call de ALFA S.A. Patrimonio S–K 0 S =Valor de la Empresa. K= Valor nominal De la deuda 4 Jaime A. Batarce y Oscar F. Orellana (1999): Curso “Activos Derivados”. Otoño. Programa Magister en Finanzas. Universidad de Chile. 12 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.6.3 Ejemplo N°3: Compra de una opción de venta. Consideremos un inversionista que compra una opción de venta europea para la venta de 100 acciones de ABC con un precio de ejercicio de K=90 UM. Supongamos que el precio actual por acción es de S= 60 UM, la fecha de vencimiento de la opción es dentro de cuatro meses, T=4 y el precio de una opción para la venta de una acción es de P=5 UM. Gráfico N°4 : Resultado por cada precio de ejercicio de una Put de ABC S.A. Beneficio K 90 90-60=30 0 ST ST= 60 -P=5 La inversión inicial es el pago que debe hacerse para comprar la opción put de 500 UM = [5 UM/acc * 100 acc]. El gráfico N°4 muestra el costo unitario de la Put como –P= 5. Si la inversión es europea sólo se ejercerá si el precio de la acción está por debajo de 90 UM, en la fecha de vencimiento, máx. [(K-S) ,0]. Supongamos que el precio de la acción en esa fecha es de 60 UM, S = 60, con lo que S < 90. El inversor puede comprar 100 acciones a 60 UM/acc y bajo las condiciones de la opción de venta, vender las acciones a 90 UM para obtener un beneficio 30 UM/acc = [K – S]= [90-60]. Como son 100 acciones, el beneficio será: 3.000 UM = [100 acc * 30 UM/acc.] (si no considera los costos de transacción). Cuando tiene en cuenta el costo inicial de comprar las Put de 500 UM =[5 UM/acc *100acc =, el inversionista tiene un beneficio neto en la operación de 2.500 UM =[3.000 UM – 500 UM]. Si el precio final de las acciones está por sobre 90 UM, con lo que S >90, la opción de venta vence sin valor y el inversionista pierde la compra de la put por las 500 UM= [5UM/acc *100 acc =]. 13 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 Ejemplo N°4: Cobertura utilizando opciones de venta. Un inversionista es propietario de 500 acciones ALFA S.A. y desea protegerse de una posible caída del precio de las acciones durante los próximos dos meses. Cotizaciones: Precio actual de las acciones ALFA S.A. Spot = 52 UM Precio actual de las acciones al vencimiento ALFA S.A. S = 50 UM Precio de la opción de venta de ALFA S.A. con vencimiento En dos meses más y precio de ejercicio K=50 P = 4 UM Estrategia del inversor: El inversor toma una posición larga, compra cinco contratos de opción de venta, 5c = [500Acc/100 acc/c 5] ya que por cada contrato el CBOE exige vender 100 acciones, que tienen un costo en su totalidad equivalente a 2.000 UM = [5c * 100 acc/c * 4 UM/acc], con lo que garantiza que las acciones pueden ser vendidas a un precio mínimo de 50 UM mientras exista la opción. El resultado: El inversionista tiene derecho a vender las acciones por, al menos, 25.000 UM =[500acc * 50 UM/acc]. Si el precio de mercado de las acciones de ALFA S.A. cae por debajo de las 50 unidades monetarias, hasta cero, S=0, las acciones pueden ser ejercitadas y obtener: 25.000 UM = [K - S]* 500 acc =[50 UM/acc – 0 UM / acc] * 500 acc]. Cuando se tiene en cuenta el costo de las opciones, P=4 UM/acc la cantidad obtenida es de 23.000 UM = [K-S] * 500 acc - [4 * 50]. Si el precio de mercado se mantiene por sobre las 50 UM, las opciones no se ejercitan y vencen sin valor. No obstante en este caso el valor del conjunto (acciones + opciones de venta) permanece siempre por sobre las 25.000 UM (o por sobre de 23.000 UM cuando se considera el costo de las opciones). Un comentario de interés: Los contratos de futuros están diseñados para neutralizar el riesgo al fijar el precio a pagar o recibir por el activo subyacente en operaciones de cobertura. Por contraste, los contratos de opciones proveen un seguro, una manera de proteger a los inversores contra los futuros movimientos de precio adversos en el futuro, aunque permitiendo un beneficio si hay movimientos de precios favorables. Al contrario de los contratos de futuros, los contratos de opciones implican el pago adelantado de una prima, se paga por la opción de compra, C, y se paga por la opción de venta, P. 5 acc/c = Acciones por cada contrato; c = Contrato 14 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.6.4 Ejemplo N°5: Especulación utilizando opciones. Un especulador con 78.000 UM disponibles para invertir, piensa que el precio de las acciones Beta S.A. aumentará en los próximos 3 meses, de 70 a S=90 UM/acc y dispone de la siguiente información: Precio actual de la acción Opción de compra para tres meses de Beta S.A. con precio de ejercicio K=80 dólares 78 UM c= 3 UM Estrategias alternativas: 1. Comprar directamente las 1.000 acciones de Beta S.A., el costo será 78.000 UM = [1.000 acc *78 UM/acc]. 2. Comprar 26.000 = [78.000 UM / 3 UM/c] opciones de compra para tres meses más, equivalentes a 26 contratos = [26.000 opc 6 / 1000 acc/c] sobre Beta S.A. con un precio de ejercicio de 80 dólares. El costo de esto será 78.000 UM =[26.000c*3 UM/c]. Resultados posibles: 1. Beta S.A. sube hasta 90 UM en tres meses más. El inversionista obtiene un beneficio de 12.000 UM = [1.000 acc* (90-78) UM/acc] utilizando la primera estrategia y utilizando la compra de los contratos, el beneficio será de 182.000 UM = [26c *1.000 acc /c* (90-80) UM/acc- 26.000 c * 3 UM/c]. 2. Beta S.A. baja a 70 UM en los próximos tres meses. El inversor pierde 8.000 UM = [1.000 acc * (70-78) UM/acc] con la primera estrategia y con la segunda 78.000 UM [el precio original pagado por ellas]. Para una inversión determinada, la utilización de opciones magnifica las consecuencias financieras. Los resultados buenos son óptimos, los malos, pésimos. 6 opc = opciones 15 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.7 Factores determinantes de los precios de las opciones sobre acciones 7. 1) 2) 3) 4) 5) 6) El precio actual de las acciones, S. El precio de ejercicio, K. El tiempo de expiración, T La volatilidad del precio de las acciones, σ. El tipo de interés libre de riesgo, rf, y Los dividendos esperados durante la vida de la opción, div. El valor de una opción de compra europea = c = c(S, K, T, σ, rf, div) ∂c ∂c <0 <0 y ∂div ∂K = p = p(S, K, T, σ, rf, div) El valor de una opción de venta europea ∂p ∂p <0 <0 y ∂rf ∂S Gráfico N° 5: Gráfica de los de los factores determinantes. c p S, T, σ, rf S, rf K, div 7 K,S,T,div. John C. Hull (2008): “Options, Futures, and Other Derivatives”. Prentice Hall; 7th Edition. University of Toronto. 16 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.8 Análisis de los factores determinantes: 1.8.1 Precio de las acciones, S, y Precio de ejercicio, K. • • El resultado de una opción de compra es la cantidad por la cual el precio de las acciones excede el precio de ejercicio, S>K. Las opciones de compra tienen más valor cuando el S aumenta. La relación es positiva ya que hay más posibilidades de que la opción sea a dinero. Un menor K implica mayor fluctuación del precio de la acción, luego es más conveniente ejercer la opción de compra, por lo que aumenta su precio. El resultado de una opción de venta es la cantidad por la cual el precio de ejercicio excede el precio de las acciones, S < K. Las opciones de venta tienen menos valor cuando el S aumenta. Una vez suscrita una put si aumenta S entonces disminuye su valor ya que será relativamente cada vez más conveniente no ejercer la opción con respecto a vender las acciones a precio de mercado. La put implica un derecho a vender una cierta cantidad de acciones a un K, si k es menor esto hace disminuir el valor de la put. Las alzas de precios del subyacente provocan subidas de las primas de las CALL y descensos de las primas de las PUT y las bajadas de precio tienen el efecto contrario: suben las primas de las PUT y bajan las primas de las CALL. También, una subida de S, precio del subyacente, aumentará el valor intrínseco de las CALL y reducirá el valor intrínseco de las PUT, ∂p < 0 y a la inversa. Además, las ∂S variaciones del precio del subyacente influyen en forma directa en las expectativas del precio posible al vencimiento de la opción. El propietario de una opción de compra se beneficia de los incrementos de precios pero ha limitado el riesgo de pérdida en el caso de caída en los precios, de manera que lo máximo que puede perder es el precio de la opción. El propietario de una opción de venta se beneficia de las caídas de precios pero tiene limitado el riesgo de pérdida en el caso que el precio suba. Queda claro que una opción de compra con precio de ejercicio 3000 UM tendrá menos valor hoy que una opción de compra con precio de ejercicio 2100 UM. Del mismo modo una opción de venta con precio de ejercicio de 3000 UM tendrá más valor que otra opción de venta con precio de ejercicio 2100 UM. Para el caso de la opción de venta, es más conveniente para el poseedor el poder vender un activo en 3000 UM que por 2100 UM. 17 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.8.2 Tiempo de expiración o Tiempo hasta la fecha de ejercicio, T. A mayor período se tiene mayor plazo para que ocurran cambios en el precio de las acciones, también hay mayor plazo para que el precio de las acciones se vea reducido por el pago que realice de los dividendos, y también es menor el valor presente del precio del ejercicio. Las opciones americanas de compra y de venta tienen más valor cuanto mayor es el tiempo que falta para el vencimiento. Los gráficos anteriores suponen S < K, lo que explica que el valor de la opción de compra es cero cuando T=0, mientras que la de venta tiene valor positivo. Las opciones europeas de compra y de venta no tienen necesariamente más valor cuando el tiempo que falta para el vencimiento es mayor. Esto es porque no es cierta la afirmación de que el propietario de una opción de europea de vida larga tenga más oportunidades de ejercicio abiertas que el propietario de una opción europea de vida corta. El tiempo hasta el ejercicio afecta el valor de la opción a través tres variables mencionadas anteriormente: • Volatilidad, σ: Mientras mayor es el tiempo hasta la fecha de ejercicio mayor es la probabilidad que el precio del activo aumente o disminuya sensiblemente a partir del precio actual, lo cual es favorable tanto para el poseedor de una opción de venta como una de compra. • Precio de ejercicio, K: Mientras mayor es el tiempo hasta la fecha de ejercicio menor es el valor actual neto del precio de ejercicio. Esto se traduce en que mientras mayor es el tiempo hasta el ejercicio mayor es el valor de una call y menor es el valor de una put. • Dividendos, Div: Mientras mayor es el tiempo hasta el ejercicio, mayores son los dividendos que pagará la empresa. Esto afecta de modo negativo a la opción de compra y de modo positivo a la opción de venta. Estas tres variables afectan el valor de la opción pero no todas ellas lo hacen del mismo modo. El efecto total dependerá, de la suma de los efectos parciales de cada una de estas tres variables. Sin embargo, en general se puede decir que el valor de una Call aumenta con el tiempo hasta el ejercicio. El valor de una Put puede tanto aumentar como disminuir. 18 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.8.3 Volatilidad (σ). La volatilidad del precio de las acciones afecta tanto a las opciones de compra como a las de ventas, es una medida de nuestra incertidumbre sobre los movimientos futuros del precio de las acciones. De los factores que afectan el valor de las opciones es el único que se desconoce cuando se estiman los precios de ellas. Estadísticamente es la dispersión del rendimiento del activo, mientras más achatada, platikúrtica en términos de kurtosis8 sea la distribución de probabilidades para el precio de las acciones, mayor será la incertidumbre sobre el precio futuro de las acciones. La volatilidad es una medida del riesgo, ya que este se refiere al grado de dispersión de los resultados que puede proporcionar un activo financiero. El riesgo medido es el total del activo subyacente, no sólo el que no puede ser eliminado diversificando. Este riesgo total es el que interesa para valorar la opción, ya que es el que se relaciona directa y exclusivamente con las oscilaciones en la cotización de la opción. Si la volatilidad de un activo es cero, se considera predecible con exactitud el precio futuro de este activo: será igual al precio del activo hoy revalorizado a la tasa de interés sin riesgo (en ausencia de dividendos). Se adopta este tipo de interés por que se tiene total seguridad de los valores futuros del activo, puesto que si no existe volatilidad implica que no existen desviaciones con respecto al valor previsto en cada instante. Cuando la volatilidad es pequeña significa que las grandes desviaciones con respecto al valor que se espera en cada momento son poco probables. Por esto en un periodo de tiempo de un año es difícil encontrar grandes variaciones en la cotización. Si la volatilidad es grande es más probable que existan fuertes desviaciones en el precio del activo con relación al valor esperado en cada instante. Por lo tanto es altamente probable que el activo sufra variaciones en su precio. Analizando ahora el concepto de volatilidad en el efecto que tiene sobre las opciones, se debe recalcar que mientras mayor es la volatilidad del activo, tanto si la opción es compradora como si es vendedora, su valor será mayor. Esto es así ya que el poseedor de una opción se beneficia de las oscilaciones del precio del activo en un sentido (al alza si la opción es de compra y a la baja si es de venta), mientras que esta protegido contra los movimientos en sentido contrario; por esto le conviene que haya grandes movimientos. Para el poseedor de una opción compradora, una gran volatilidad implica que tiene mayores posibilidades que el precio del activo aumente, y consiga grandes rendimientos futuros. El poseedor de una opción compradora está asegurado contra una baja en el precio futuro, por lo tanto esto sólo podría ocasionarle la no recuperación del 8 Leonard Kazmier y Alfredo Díaz Mata (1992).”Estadística Aplicada a Administración y Economía” 2ª Edición. Mc Graw Hill. 19 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 precio pagado por la opción. Así mismo, el poseedor de una opción vendedora prefiere un activo subyacente de gran volatilidad, por que proporciona mayor probabilidad de baja de precio en el futuro, lo cual le reportaría grandes ganancias. A su vez, el poseedor de la opción de venta está asegurado contra los posibles aumentos del precio de activo (si se producen, no ejercerá su opción de venta). En resumen, la volatilidad influye tanto en una opción de compra como una de venta: en ambos casos serán más valorizadas mientras mayor sea la volatilidad del activo subyacente al que se refieren. 1.8.4 Tasa de interés libre de riesgo, rf. En Call si en algún momento antes de o al expirar se desea ejercer la opción de compra, se tendrá que pagar por las acciones su precio de ejercicio, si rf es mayor entonces menor será el valor presente de lo que por las acciones se tendrá que pagar, luego su valor será mayor. Cuando los tipos de interés de la economía aumentan, la tasa de crecimiento esperada de las acciones aumenta, pero el valor actual de cualquiera de los flujos futuros recibidos por el propietario de la opción cae. Estos dos efectos tienden a disminuir el precio de una opción de venta. De ahí que los precios de las opciones de ventas bajen cuando el rf sube. ∂p <0 ∂rf ya que la compra de una opción Put involucra una recepción potencial de dinero en el futuro a cambio de un número determinado de acciones, si rf aumenta entonces menor será este flujo de caja a recibir con lo que el valor de la Put será menor. El tipo de interés afecta el valor de una opción por que el valor actual neto del precio de ejercicio a pagar en la fecha de ejercicio de la opción depende de los tipos de interés. Por ejemplo, se observa que el precio de ejercicio de 3100 UM de las opciones de un activo subyacente tiene un valor neto de 1550 UM si el tipo de interés semianual es 100% y de 3100 UM si el tipo de interés es 0%. Una Call sobre el activo subyacente tiene más valor cuanto más alto es el tipo de interés, por que el valor actual neto del precio de ejercicio a pagar es menor cuanto mayor es el tipo de interés. El poseedor de una opción de venta recibirá 3100 UM el 30 de junio si decide ejercitar su opción. El valor actual neto de dichos 3100 UM tendrá menos valor cuanto mayor sea el tipo de interés. El tipo de interés afecta, por consiguiente, de distinta manera a los dos tipos de opciones: el valor de una Call aumenta con el tipo de interés mientras que el valor de una Put disminuye cuando los tipos de interés aumentan. 20 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 1.8.5 Dividendos a favor de la acción implícita, div. En la fecha ex dividendos el precio de la acción tiende a disminuir en el precio del dividendo, luego un mayor dividendo significa un menor valor de la call respecto del valor de la acción, así los dividendos tienen el efecto de reducir el precio de las acciones en la fecha post dividendo. Esto es una mala noticia para el valor de las opciones de compra (correlación negativa) ∂c < 0 el valor de una opción de ∂div compra es menor cuando los dividendos futuros esperados son mayores, así el poseedor de una opción de compra preferirá que el activo no pague dividendos, o que si paga dividendos, pague lo menos posible, y buena para el valor de las opciones de venta (correlación positiva), ∂p > 0 valor de una opción de venta es ∂div mayor cuanto mayores son los dividendos futuros esperados. El poseedor de una opción de venta, entonces, preferirá que el activo pague el mayor dividendo posible entre la fecha de adquisición de la opción y la fecha de ejercicio de la misma, porque de ese modo el precio del activo en la fecha de ejercicio va a ser menor. 21 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 Resumen del Apunte En este apunte se ha realizado una exposición de algo sobre el estudio de las opciones con lo que se puede resumir que los objetivos generales de las opciones se pueden agrupar en dos categorías de acuerdo al nivel agregado. Primero, los objetivos a nivel microeconómico, con lo cual las opciones se tratan como un producto con el cual un inversionista puede protegerse del riesgo y además, que un inversionista lo puede usar simplemente para invertir o especular. Segundo, los objetivos a nivel macroeconómico con el cual las opciones permiten formar de manera más eficiente los precios de los valores subyacentes, mejorar los niveles de liquidez en el mercado, ampliar las oportunidades de arbitraje y permitir perfiles de riesgo y rendimientos controlables. También se mostró algo sobre los factores determinantes de los precios de las opciones sobre acciones. Para la administración eficiente del riesgo, los profesionales de las finanzas, la información y del control de gestión deben ampliar su horizonte de estudio, para comprender y mejorar el uso y el entendimiento de estos activos derivados. Se puede concluir que un constante conocimiento del cálculo diferencial e integral, así como del álgebra lineal mejoran y dan contenido a muchas concepciones sobre este tema, que se espera se desarrolle ampliamente en nuestro país en los próximos períodos. 22 NIC 39: Algo sobre Opciones por Sergio Urzúa O. Ph.D" 2011 Bibliografía • Norma Internacional De Contabilidad 39 Instrumentos Financieros: Reconocimiento Y Medición. Esta versión incluye las modificaciones resultantes de las NIIF emitidas hasta el 31 de diciembre de 2009. • Norma Internacional de Información Financiera 9 Instrumentos Financieros Una entidad aplicará esta NIIF en los periodos anuales que comiencen a partir del 1 de enero de 2013. Se permite su aplicación anticipada. • Stephen A. Ross, Randolph W. Westerfield y Jeffrey F. Jaffe: “Finanzas Corporativas”. Octava edición, 2009. Mc Graw-Hill. España • Copeland, Thomas E.; Weston, J. Fred; Shastri, Kuldeep. Financial Theory and Corporate Policy. 4th Edition. Addison-Wesley Publishing Company. • Jaime A. Batarce y Oscar F. Orellana (1999): Curso “Activos Derivados”. Otoño. Programa Magister en Finanzas. Universidad de Chile. • John C. Hull (2008): “Options, Futures, and Other Derivatives”. Prentice Hall; 7th Edition. University of Toronto. • Leonard Kazmier y Alfredo Díaz Mata (1992).”Estadística Aplicada a Administración y Economía” 2ª Edición. Mc Graw Hill. 23