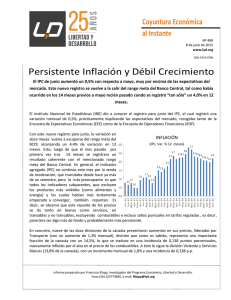

W - Banco de la República

Anuncio