Declaración de Principios de inversión Winterthur EPSV

Anuncio

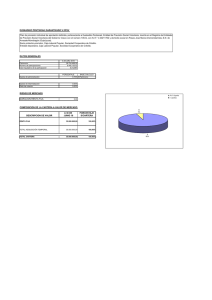

Declaración de Principios de inversión Winterthur EPSV, Entidad de Previsión Social Voluntaria de la modalidad individual 1. 2. 3. 4. 5. Objetivo Principios generales Gestión de las inversiones Restricciones de las inversiones Supervisión y seguimiento 1. Objetivo Este documento regula los principios generales de la política de inversión de la Entidad de Previsión Social, Winterthur EPSV de la modalidad individual, inscrita en el Registro Mercantil de Vizcaya, al Tomo 4253, Folio 35, Hoja BI-35799, y en el Registro de Entidades de Previsión Social con el nº 117-B y provista de CIF nº G-01107960. Winterthur EPSV de la modalidad individual es una Entidad de Previsión Social Voluntaria que promueve e integra seis Planes de Previsión con una estrategia de inversión diferenciada y cuya denominación es la siguiente: P.P.I. Monetario P.P.I. F-100 P.P.I. Prudente P.P.I. Equilibrado P.P.I. Dinámico P.P.I. Audaz Europa Los seis planes integrados en Winterthur E.P.S.V., en razón al sistema de incorporación de los socios ordinarios al mismo, son de la modalidad individual. En razón de las obligaciones estipuladas, todos los planes pertenecen a la modalidad de aportación definida. Los principios recogidos en este documento son de aplicación exclusiva a los activos de la EPSV y están sujetos a la legislación vigente. El presente documento tiene por objeto establecer los principios que deben observarse en la toma de decisiones de inversión y en la evaluación de las mismas. La Gestora con la que la EPSV contrate la gestión y administración de los activos aplicará los recursos necesarios a fin de gestionar las inversiones de la EPSV de acuerdo a estos principios de inversiones respetando las disposiciones definidas en el mismo, salvo que se autorice por escrito a operar de otro modo excepcionalmente. Si por cualquier circunstancia la Gestora no respetara alguna de las disposiciones detalladas, ésta emprenderá los procedimientos convenientes para corregir tal situación y comunicará los motivos causantes y correctores a la EPSV. Si se produjesen modificaciones legislativas que puedan ocasionar implicaciones en la configuración de la cartera de inversiones de la EPSV, o en función de las conclusiones de la revisión de la Declaración de Principios de Inversión, la Gestora lo notificará a la Junta de Gobierno de la EPSV a los efectos de las tomas de decisiones oportunas. 2. Principios generales El activo de cada uno de los Planes de Previsión de la EPSV estará invertido en interés de los partícipes y beneficiarios y se realizará de acuerdo con criterios de seguridad, rentabilidad, diversificación, dispersión, liquidez, congruencia monetaria y de plazos adecuados a sus finalidades, de acuerdo a lo 3 previsto en el Decreto 92/2007, de 29 de mayo, por el que se regula el ejercicio de determinadas actividades de las Entidades de Previsión Social Voluntaria, así como su desarrollo normativo. La EPSV, o la Gestora en ejercicio de las facultades delegadas por la EPSV, y de acuerdo con lo dispuesto en los Estatutos de la Entidad de Previsión, deberá ejercer todos los derechos inherentes a los valores integrados en la EPSV con relevancia cuantitativa y carácter estable, en beneficio exclusivo de los partícipes y beneficiarios, especialmente el derecho de asistencia y voto en las Juntas Generales. Los activos de la EPSV se invertirán mayoritariamente en mercados regulados. Las inversiones en activos que no puedan negociarse en mercados regulados deberán en todo caso mantenerse dentro de niveles prudenciales según la legislación vigente. En su caso, los activos afectos a la cobertura de las provisiones técnicas se invertirán de manera adecuada a la naturaleza y duración de las futuras prestaciones previstas de los planes de previsión social voluntaria. La EPSV podrá invertir en productos financieros derivados con la finalidad de asegurar una adecuada cobertura de los riesgos asumidos en toda o parte de la cartera, como inversión para gestionar de modo más eficaz la cartera, o en el marco de una gestión encaminada a la consecución de un objetivo concreto de rentabilidad. Serán activos aptos para la inversión de la EPSV aquellos autorizados expresamente en el Decreto 92/2007, de 29 de mayo, por el que se regula el ejercicio de determinadas actividades de las Entidades de Previsión Social Voluntaria, así como su desarrollo normativo. Con carácter general, se realizarán las operaciones sobre activos financieros conforme a los precios resultantes en sus correspondientes mercados, salvo que la operación pueda realizarse en condiciones más favorables para el fondo que de las resultantes del mercado. Los activos en que se puede invertir el patrimonio de la EPSV son los siguientes: Efectivo Divisas Bonos Renta Variable Hedge Funds Capital Riesgo Inmuebles Instrumentos derivados y productos estructurados Fondos de Inversión De manera más detallada, y por tipología de activo, se describen en el siguiente cuadro: 4 TIPOLOGIA ACTIVO EFECTIVO DIVISAS BONOS RENTA VARIABLE INSTRUMENTOS REPO'S DEPÓSITOS PAGARÉS PRÉSTAMOS FONDOS DE INVERSIÓN / ETFs OPERACIONES AL CONTADO OPERACIONES A PLAZO FUTUROS FX SWAPS FX OPCIONES FONDOS DE INVERSIÓN / ETFs BONOS DEL ESTADO AGENCIAS PÚBLICAS O SEMIPÚBLICAS DEUDA SOBERANA BONOS CORPORATIVOS ABS HIPOTECAS / MBS y Pfandbriefe FONDOS DE INVERSIÓN / ETFs RENTA VARIABLE LISTADA FONDOS DE INVERSIÓN ETFs o INSTRUMENTOS EQUIVALENTES HEDGE FUNDS CAPITAL RIESGO INMUEBLES FONDOS DE INVERSIÓN / FONDOS DE FONDOS INSTRUMENTOS DERIVADOS FUTUROS A PLAZO OPCIONES FONDOS DE INVERSIÓN / ETFs PRODUCTOS ESTRUCTURADOS FONDOS DE INVERSIÓN COMENTARIOS LIMITES y RESTRICCIONES No existen restricciones específicas para este tipo de activos adicionales a las establecidas en el marco legal del regulador El vencimiento de dichos instrumentos estará limitado a 1 año con la excepción de las operaciones al contado El riesgo de crédito deberá estar bien diversificado a través de la inversión en distintas categorías y sectores Deberá asegurarse una amplia No existen restricciones específicas para este diversificación en regiones, sectores y tipo de activos adicionales a las establecidas en el marco legal del regulador compañías Esta categoría estará permitida a través de productos estructurados específicos o Fondos de Inversión que cumplan la Directiva 85/611 CE o estén registrados por un supervisor local o autoridad de la OCDE. Se priorizará la inversión en Capital Riesgo que no induzca a retornos negativos al inicio de la inversión No se admiten como inversiones en Inmuebles las inversiones en Direct Holdings El propósito del uso de instrumentos derivados se limita a: * Eliminar o reducir el riesgo de posiciones de inversión * Substituir transacciones con la intención de ahorrar costes Acuerdos OTC deben ser evaluados y y tiempo * Generar ingresos adicionales sin aceptados en el Comité de Inversión. incrementar el riesgo 1 Restringiendo, siempre, su exposición a los siguientes riesgos: Riesgo de tipos de interés Riesgo de mercados de renta variable Riesgo de tipos de cambio de divisa Riesgo de crédito Riesgo del mercado inmobiliario Hedge Funds Capital Riesgo Materias Primeras Cada una de las transacciones que se realicen y para cada tipología de activo, como son: transferencias, traspasos y operaciones de compra/venta de valores requerirá un visé técnico y dos firmas, una del responsable del departamento de valoración y liquidación (back office) y otra del responsable del departamento de gestión (front office), no pudiendo en ningún caso pertenecer ambas firmas al mismo departamento. Para toda la operativa de instrumentos Derivados se requerirá firma del Regional CIO y del Director Estratégico (responsable del departamento de gestión/front-office) Los Poderes internos recogen para los diferentes Niveles, establecidos según límites por importes, las personas autorizadas con poderes para operar y firmar. En este mismo documento y en el cuadro detalle se especifican: derivados aptos para invertir políticas a seguir, compatibles con el cumplimiento con la legislación vigente en cada momento restricciones Instrumentos financieros derivados Se podrá invertir en los siguientes instrumentos financieros derivados: futuros, opciones, estructurados, compraventas a plazo y operaciones de permuta financiera La inversión en instrumentos financieros derivados negociados en mercados organizados podrá realizarse como inversión para gestionar de forma más eficaz la cartera, con la finalidad de asegurar una adecuada cobertura de los riesgos asumidos en todo o parte de la cartera, o en el marco de una gestión encaminada a la consecución de un objetivo concreto de rentabilidad. Instrumentos Financieros Derivados, Objetivo de cobertura. Serán contratados con la finalidad de asegurar una adecuada cobertura de los riesgos asumidos en todo o en parte de la cartera siempre que cumplan las condiciones, establecidas en la legislación vigente. En la actualidad se recogen en el Art.11 Orden 29 de abril de 2009. Instrumentos Financieros Derivados, Objetivo de inversión. Instrumentos financieros derivados contratados como inversión, para gestionar de forma más eficaz los activos asignados a un plan de previsión o en el marco de una gestión encaminada a la consecución de un objetivo concreto de rentabilidad, bien directamente o formando parte de un producto estructurado, no podrán exponer a los activos asignados al plan de previsión a pérdidas potenciales o reales que superen el 5% del conjunto de activos asignados al mismo. Por pérdidas potenciales habrá de entenderse la pérdida máxima probable atribuible a los activos asignados al plan de previsión de acuerdo con el cálculo exigido por la legislación vigente. En la actualidad se recogen en el Art.12 Orden 29 de abril de 2009. La inversión en instrumentos financieros derivados no negociados en mercados organizados (OTC) estará sometida a los límites previstos en la Legislación vigente y sólo podrá realizarse con la finalidad de asegurar una adecuada cobertura de los riesgos asumidos en todo o parte de la cartera, o en el marco de una gestión encaminada a la consecución de un objetivo concreto de rentabilidad y deberán cumplir los siguientes requisitos: 1) Que las contrapartes sean entidades domiciliadas en estados miembros de la OCDE sujetas a supervisión, dedicadas de forma habitual y profesional a la realización de operaciones de este tipo y que tengan solvencia suficiente. Las Agencias de Valores y Sociedades de Valores con las que se opere deberán estar inscritas en la CNMV (o en el Regulador homologo en su mercado) y reguladas por la misma, de acuerdo con la Ley del Mercado de Valores 24/88 y sucesivas modificaciones y de acuerdo con sus Programas de Actividades (o bajo la legislación del Organismo regulador del Mercado en que esté inscrita/domiciliada la contraparte). 2) Que las operaciones puedan quedar sin efecto en cualquier momento a petición de la EPSV, de modo que las cláusulas contractuales de cada operación deben permitir su liquidación o cesión a una tercera persona, para lo que la contraparte o, en su caso, la persona intermediaria financiera que haya asumido tal compromiso, estará obligada a ofrecer cotizaciones diarias de compra y de venta, especificando de forma precisa el método de valoración conforme al cual se vayan a determinar. Con relación a los activos estructurados (OTC) deberán ser evaluados y aprobados en los Comités de Inversión establecidos periódicamente. La razón para ello es la especificidad de cada producto estructurado, que no permite categorizarlos de forma genérica. No obstante la tipología de riesgos implícitos en el producto estructurado, en que se podrá invertir será: Riesgo de tipos de interés Riesgo en renta variable Riesgo de divisa Riesgo de crédito Riesgo del mercado inmobiliario Hedge Funds Capital Riesgo Materias Primeras Existe un departamento de Control que se asegura del cumplimiento de: Legislación vigente Políticas de Inversión Investment guide lines (manual de inversiones) 6 En el caso de ser necesario se permite el outsourcing para la gestión de activos específicos. Las directrices de inversión y el proceso de toma de decisión de las inversiones se incluyen de manera detallada en el anexo 1. 3. Gestión de las inversiones La gestión de las inversiones de la EPSV se realizará de manera estratégica observando las siguientes especificaciones: Congruencia en plazos La totalidad de los planes que integran la EPSV son de aportación definida. En base a estas características, la naturaleza y duración de los compromisos es coincidente con las prestaciones que cubren dichos Planes de Previsión. Política de gestión y distribución de activos Winterthur EPSV de la modalidad individual integra seis Planes de Previsión individuales con una vocación inversora claramente diferenciada: P.P.I. Monetario, Plan de Previsión de Activos Monetarios. La totalidad de activos afectos a este Plan se invierten en activos monetarios. Perfil de Riesgo Bajo. La colocación estratégica de los activos del Fondo se explicita a largo plazo de la siguiente forma, Tipología de la inversión Renta Variable Renta Fija Otros % de inversión sobre el patrimonio del Fondo Máximo de un 0% Activos Monetarios Resto de inversión de los activos P.P.I. F-100, Plan de Previsión de Renta Fija a corto plazo. La totalidad de activos afectos a este Plan se invierten en títulos de Renta Fija a corto plazo. Perfil de Riesgo Bajo. La colocación estratégica de los activos del Fondo se explicita a largo plazo de la siguiente forma, Tipología de la inversión % de inversión sobre el patrimonio del Fondo 7 Renta Variable Renta Fija Otros Máximo 0% Inversiones en renta fija con duración media de la cartera máximo 2 años Resto de inversión de los activos P.P.I. Prudente, Plan de Previsión de Renta Fija Mixta. Invierte parte de su patrimonio en mercados de renta fija, parte en mercados de renta variable y otros mercados financieros. Perfil de Riesgo Medio. La colocación estratégica de los activos del Fondo se explicita a largo plazo de la siguiente forma, Tipología de la inversión Renta Variable Renta Fija y Otros % de inversión sobre el patrimonio del Fondo Máximo 30% Resto de inversión de los activos El rango de inversión en renta variable se fija entre el 20%-30%, situándose el punto neutral en el 25% de inversión en activos de esta categoría. P.P.I. Equilibrado, Plan de Previsión de Renta Variable Mixta, es decir invierte parte de su patrimonio en mercados de renta fija, parte en mercados de renta variable y otros mercados financieros. Perfil de Riesgo Medio-Alto. La colocación estratégica de los activos del Fondo se explicita a largo plazo de la siguiente forma, Tipología de la inversión Renta Variable Renta Fija y Otros % de inversión sobre el patrimonio del Fondo Mínimo 30% y máximo 75% Resto de inversión de los activos El rango de inversión en renta variable se fija entre el 45%-55%, situándose el punto neutral en el 50% de inversión en activos de esta categoría. P.P.I. Dinámico, Plan de Previsión de Renta Variable, que invierte la mayor parte de su patrimonio en mercados de renta variable y el resto en mercados de renta fija y otros mercados financieros Perfil de Riesgo Alto. La colocación estratégica de los activos del Fondo se explicita a largo plazo de la siguiente forma, Tipología de la inversión Renta Variable Renta Fija y Otros % de inversión sobre el patrimonio del Fondo Mínimo 70% Resto de inversión de los activos 8 El rango de inversión en renta variable se fija entre el 70%-80%, situándose el punto neutral en el 75% de inversión en activos de esta categoría. P.P.I. Audaz Europa, Plan de Previsión de Renta Variable, es decir invierte la gran parte de su patrimonio en mercados de renta variable y el resto en mercados de renta fija y otros mercados financieros. Perfil de Riesgo Alto. La colocación estratégica de los activos del Fondo se explicita a largo plazo de la siguiente forma, Tipología de la inversión Renta Variable Renta Fija y Otros % de inversión sobre el patrimonio del Fondo Mínimo 75% Resto de inversión de los activos La política de inversión de cada uno de los Planes de Previsión se centra en invertir en valores de renta fija, tanto en activos de Deuda Pública como de renta fija privada. Por lo que respecta a la renta variable, se diversificarán las inversiones entre activos de renta variable europea como internacional con un horizonte de inversión a medio y largo plazo. La Entidad gestora desempeñará una gestión activa de la cartera con las limitaciones establecidas en el presente Mandato, mientras que la Junta de Gobierno no estime lo contrario, gozará de libertad con respecto a la gestión de la distribución táctica de la cartera y a la selección de los títulos. En ningún caso se deberá sobrepasar el porcentaje de inversión consignado para los activos de renta variable, de esta forma se graduará la exposición de la cartera de inversiones en función de la situación de los mercados de renta fija y renta variable. No se determina porcentaje de inversión a destinar a la liquidez del Fondo ya que atendiendo a las características de los planes adheridos en el mismo no se considera que haya requerimientos intrínsecos al respecto. De todas maneras se deberá garantizar las posiciones necesarias en liquidez para hacer frente a los pagos de prestaciones comprometidas y a los flujos de caja imprevistos. Los activos destinados a la liquidez del Fondo se mantendrán en depósitos a la vista o en activos del mercado monetario. Se permite la utilización de Fondos de Inversión siempre que se utilicen como mecanismo de diversificación en mercados. Este tipo de activos se considerará dentro de la clase de activos en las que invierte el Fondo de Inversión. Esta distribución estratégica a largo plazo podrá ser modificada de concurrir cambios sustanciales en la situación de los colectivos integrantes de los Planes de Pensiones adheridos en el Fondo, por modificaciones legislativas futuras, o por las circunstancias que la Promotora o, en su caso, de constituirse, la Comisión de Control crea oportunas y que así lo aconsejasen. 9 Características de los activos que integran la cartera de inversiones La EPSV encarga a la Gestora realizar la selección de títulos y la distribución táctica de la cartera siguiendo las indicaciones del presente documento, para que conjuntamente con una adecuada gestión del riesgo maximice los resultados obtenidos. Dentro de esta selección de títulos deberá observar obligatoriamente las siguientes reglas: Respecto a la renta fija el emisor debe tener una elevada calidad crediticia siempre incluido dentro de la categoría de “grado de inversión” (mínimo rating BBB- según Fitch-Ibca y S&P o Baa3 por Moody´s). En este sentido, se seleccionarán valores tanto emitidos por Organismos Públicos como por Organismos Privados siempre que el diferencial de rentabilidad compense la posible diferencia de rating con los emitidos por los Organismos Públicos. En caso de querer realizar inversiones en activos con ratings inferiores se realizarían a través de Fondos de Inversión especializados en este tipo de activos. En cuanto a la renta variable los emisores de los títulos valores deben de tener una solvencia financiera adecuada, y se materializará preferentemente en valores o Fondos de Inversión a través de las principales mercados financieros mundiales. Con carácter anual mínimo, se fijarán las líneas directrices de inversión dentro de cada categoría de activos. P.P.I. MONETARIO % Activos Monetarios EUR003M Index % Activos Monetarios EUR012M Index % Renta Fija JMAGM3 Index % Renta Variable DJ ES50 € (*) Rentabilidad Bruta (e) EPSV P.P.I. 100 Rentab. Esperada (Avg 15y) % AuM Rentab. Esper. 2,00% 100% 2,00% 2,50% 0% 100% 4,25% 0% 0% 7,00% 0% 2,00% 100% Perfil de Riesgo BAJO F-P.P.I. PRUDENTE P.P.I. EQUILIBRADO P.P.I. AUDAZ P.P.I. DINAMICO EUROPA Rentab. Rentab. Rentab. Rentab. Rentab. % AuM Esper. % AuM Esper. % AuM Esper. % AuM Esper. % AuM Esper. 0% 2,50% 0% 0% 0% 0% 0% 0% 0% 0% 75% 4,25% 50% 4,25% 25% 4,25% 0% 0% 25% 7,00% 50% 7,00% 75% 7,00% 100% 7,00% 100% 2,50% 100% 4,94% 100% 5,63% 100% 6,31% 100% 7,00% Perfil de Riesgo Perfil de Riesgo Perfil Riesgo Perfil de Riesgo Perfil de Riesgo BAJO MEDIO MEDIO-ALTO ALTO ALTO (*) DJ ES50 € Avg 20y Establecimiento de índices de referencia El establecimiento de índices de referencia, también denominados benchmarks, tiene como objetivo servir de guía y parámetro conductor con el fin de poder evaluar la gestión de la inversión realizada. Definidos por una parte dichos índices de referencia, y por otra parte el nivel de riesgo que se desea asumir en el Fondo, podremos realizar la medición de la rentabilidad conseguida por el Fondo en base a: Tipología de la inversión Renta Variable Europa Renta Fija Renta Fija Renta Fija Indice de Referencia DJ Euro Stoxx50 Euribor 3 meses Euribor 12 meses JPMAGGIE 3/5 10 En el caso de que la combinación de los tipos de activos elegidos no hubiera un benchmark de referencia, se elaborará un índice sintético, el cual será comunicado por la Gestora a la EPSV. Los índices de referencia fijados para cada uno de los planes son en concreto: Plan de Previsión P.P.I. Monetario P.P.I. F-100 P.P.I. Prudente P.P.I. Equilibrado P.P.I. Dinámico P.P.I. Audaz Europa Benchmark 100% Euribor 3 meses 100% Euribor 12 meses 25% Eurostoxx 50 + 75% JPMAGGIE 3/5 50% Eurostoxx 50 + 50% JPMAGGIE 3/5 75% Eurostoxx 50 + 25% JPMAGGIE 3/5 100% Eurostoxx 50 Métodos de medición del riesgo y análisis de las desviaciones Periódicamente se realizará un análisis de la duración de las carteras y de la congruencia de los plazos respecto a las obligaciones de cada plan de previsión. Además, se analizarán las posibles desviaciones de las diferentes categorías de activos respecto a los índices de referencia, nombrados anteriormente. Así como de la rentabilidad total de la cartera de la sociedad vs el benchmark compuesto definido. Para el análisis de las desviaciones respecto a los índices de referencia se utilizará el diferencial de las rentabilidades entre cada tipología de inversión y su índice de referencia, calculado mediante el Alpha. Así mismo, se establecerán sistemas de medición del riesgo de las inversiones mediante el control del Tracking Error de éstas frente su benchmark compuesto, además de seguir la Volatilidad del Valor liquidativo frente a la volatilidad de dicho benchmark. La medición de los resultados de la gestión evaluará el grado de desempeño y de las acciones emprendidas por la Gestora. La Gestora deberá atestiguar que las directrices aplicadas en la gestión de la cartera han sido consistentes en todo momento, con los objetivos perseguidos y con los niveles de riesgo tolerados. Existe un departamento de Control de las Inversiones que es independiente del equipo de gestión y cuyo objetivo es analizar y vigilar que los activos de la sociedad se invierten con arreglo a sus estatutos y a las disposiciones legales vigentes. Para el seguimiento de ello, se realizan controles mensuales del cumplimiento de los límites de diversificaciones de las inversiones y de la aptitud o no de las mismas según la legislación vigente. Así mismo, se realizan controles del cumplimiento de los Principios o Políticas de Inversión. 4. Restricciones a las inversiones Las inversiones de los planes de previsión estarán, en todo momento, suficientemente diversificadas, de forma que se evite la dependencia excesiva de una de ellas, de un emisor determinado o de un grupo de empresas, y las acumulaciones de riesgo en el conjunto de la cartera, debiendo cumplir, en todo momento, las condiciones establecidas en cuanto a limites del Decreto 92/2007, de 29 de mayo y normativa posterior de desarrollo. 11 Los planes de previsión mantendrán en todo momento una política razonable de diversificación del riesgo de contraparte teniendo en cuenta para ello las situaciones de concentración de riesgos que pudieran plantearse en el futuro. Queda prohibida la inversión del Fondo en valores no negociados emitidos por el grupo económico de la Gestora o de los promotores de los planes de pensiones integrados en la EPSV o de la propia EPSV. 5. Supervisión y seguimiento La Junta de Gobierno de la EPSV juntamente a la Gestora realizarán un seguimiento de la adecuación de los principios generales definidos con una periodicidad mínima anual. A petición de la EPSV, la Gestora informará de los títulos que componen cada una de las carteras, facilitando las explicaciones pertinentes sobre los principios de las inversiones, el proceso de toma de las decisiones y el estilo de gestión. La Gestora facilitará a la EPSV con carácter trimestral: Informe de Gestión sobre la evolución y expectativas de mercado, y las actuaciones realizadas. La estructura de la cartera de inversiones, y los datos relevantes sobre movimientos económicos y rentabilidades. En Bilbao a 15 de mayo de 2013 12 ANEXO 1 INVESTMENT GUIDELINES Introducción y objetivo Estas directrices de Inversión son complementarias a los requerimientos legales locales, estatutarios y regulatorios que pudieran existir, así como de posibles mandatos y han sido definidas por el CIO de la MedLA Region Investment Department en coordinación con la Junta de Gobierno de Winterthur EPSV. Asimismo, han sido formalmente aprobadas por el Regional ALM Committee (RALMC) of Axa MedLA Region. Es responsabilidad del local CIO asegurar el cumplimiento de estas Guidelines. Estas Guidelines son aplicables a todas las carteras de Winterthur EPSV: P.P.I. Monetario P.P.I. F-100 P.P.I. Prudente P.P.I. Equilibrado P.P.I. Dinámico P.P.I. Audaz Europa 13 Principios básicos Proceso Interno de toma de decisión de las Inversiones. Client Client Empl/ /Asoc. Asoc. Empl OfferDepart. Depart. Offer Individ. Individ. Annual Annual Strategy Strategy Investment Investment Committee Committee STRATEGIC STRATEGIC ASSET ASSET ALLOCATION ALLOCATION SECURITIES SELECTION Quarterly Quarterly Strategy Strategy Review Review Committee Committee TACTICAL TACTICAL ASSET ASSET ALLOCATION ALLOCATION Monthly Monthly Investment Investment Committee Committee PENSION FUNDS LEGAL FRAMEWORK L/T L/T ASSET ASSET ALLOCATION ALLOCATION TACTICAL TACTICAL ASSET ASSET ALLOCATION ALLOCATION REVIEWED REVIEWED Weekly // Bi-weekly Follow-up meeting At Request Follow up meeting Weekly Bi-weekly Follow-up meeting El proceso de inversión se inicia con la definición de la distribución de activos a largo plazo (L/T Asset Allocation) que es determinada por: En EPSV de la modalidad individual: Por la Junta de Gobierno 14 Long-term Asset allocation Su objetivo es definir el porcentaje de referencia de los principales tipos de activos: renta variable, renta fija y su duración así como de otro tipo de activos. Se define en base a factores clave como: Requerimientos locales legales y estatutarios Directrices de inversión locales (mandatos) Benchmark definido Expectativas del binomio riesgo/rentabilidad a largo plazo Y de existir, garantía de inversión Annual Strategy Investment Committee Al inicio de cada ejercicio se celebra el Comité Anual de Estrategia de Inversiones. Durante este Comité se discuten en detalle los principales indicadores económicos en base a datos del mercado y predicciones de instituciones privadas y públicas. Con estos elementos, y junto a los factores que impactarán en su futura evolución, se deduce y acuerda un escenario macroeconómico hasta el cierre del ejercicio. Con las predicciones elaboradas para cada tipo de activo y el posible escenario macroeconómico se decide un Strategic Asset Allocation. Strategic Asset Allocation Define el posicionamiento de activos que se implementará en la cartera con respecto al Long-term asset allocation y el benchmark definido en él. En esta fase se define: Posicionamiento en renta variable (neutral/sobreponderación/infraponderación), diversificación geográfica, inversión por sectores y exposición en moneda. Convexidad y duración de la renta fija, porcentaje en crédito, inversión por sectores. Inversiones alternativas: posicionamiento en activos específicos como inmuebles, primeras materias, etc. La Strategic Asset Allocation unifica todas las visiones del mercado del equipo de inversiones y las traslada a la distribución de activos que mejor encajan con el escenario macro analizado. 15 Quaterly Strategy Review Investment Committee La estrategia definida al inicio del año es revisada trimestralmente por el Quaterly Strategy Investment Committee. El objetivo de este comité es analizar y revisar los principales cambios que pueden haberse producido durante el trimestre. Basado en este análisis se decide si la Annual Strategic Asset Allocation necesita ajustarse para que esté más en línea con la situación actual. Del Quaterly Strategy Review Investment Committee se deriva la Distribución Táctica de las Inversiones (Tactical Asset Allocation). Tactical Asset Allocation La posición táctica representa la inversión objetivo basada en la valoración a corto plazo de los mercados y de las decisiones relativas al timing. Se actualiza en base a las expectativas a corto plazo de los mercados financieros. Monthly Investment Committee El Comité de Inversiones mensual es el forum donde se revisa la posición táctica. Los temas relativos a entradas y salidas de flujos de fondos se analizan si son relevantes. A petición: Follow up meetings El departamento de Front Office se reúne para analizar aquellos temas que necesitan una rápida decisión y que no pueden esperar a la celebración de los Comités Mensuales o Trimestrales. Security selection Las políticas aplicables, líneas de actuación, límites y restricciones para la selección de títulos de los diferentes tipos de activos están indicadas en el capítulo Asset Classes. Activos aptos para la inversión Los activos en que se puede invertir el patrimonio de la EPSV han sido definidos por la Junta de Gobierno y están recogidos en el cuerpo central de la política de inversión. 16 Cartera y Gestión del Riesgo Los valores que se seleccionan deben ofrecer un razonable equilibrio riesgo-rentabilidad. La selección de valores debe ser realizada por personal especializado y con el suficiente know-how. Los riesgos y rendimientos de cada valor deben ser plenamente conocidos por el gestor de la cartera. Los costes de transacción deben mantenerse bajos y las implicaciones fiscales desfavorables deben evitarse en todos los casos. La exposición a mercados de mayor riesgo debe controlarse por personal que sea independiente del gestor de la cartera y que tengan el suficiente conocimiento técnico. Debe prestarse especial atención a los instrumentos derivados por su apalancamiento y exposición a varios tipos de riesgos. Outsourcing Para la gestión de activos específicos puede ser necesario el outsourcing de la gestión. En dichos casos se monitorizará la actuación del gestor externo a través informes periódicos en los que el gestor deberá informar de las operaciones realizadas, incumplimientos del mandato si se han producido, recomendaciones de medidas a emprender para subsanar el incumplimiento e informe de las medidas emprendidas. Activos aptos para la inversión Los activos en que se puede invertir el patrimonio de la EPSV han sido definidos por la Junta de Gobierno y están recogidos en el cuerpo central de la política de inversión. 17