Precedente relevante

Anuncio

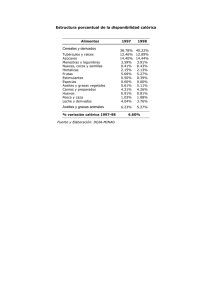

Precedente relevante Proyecto de sentencia SCJN amparo IEPS Alimentos no básicos con alta densidad calórica. Ciudad de México, a 27 de septiembre de 2016. Proyecto de sentencia de la Segunda Sala de la Suprema Corte de Justicia de la Nación en el que se resuelven juicios de amparo promovidos en contra del IEPS a la enajenación e importación de alimentos no básicos con alta densidad calórica. La Segunda Sala de la Suprema Corte de Justicia de la Nación ha listado para sesión del próximo 28 de septiembre de 2016, la resolución de dos recursos de revisión en amparo indirecto en los que se impugnaron la adición de la enajenación e importación de alimentos no básicos con alta densidad calórica (275 kilocalorías o mayor por cada 100 gramos) (ALIMENTOS NO BÁSICOS) como supuestos por los que se causará el impuesto especial sobre producción 1 2 y servicios , así como la limitante en el acreditamiento de dicha contribución . • En el proyecto de resolución elaborado por el Ministro Javier Laynez Potisek, se propone resolver que gravar con el impuesto especial sobre producción y servicios la enajenación e importación de ALIMENTOS NO BÁSICOS no viola los principios de proporcionalidad y equidad tributaria. El proyecto presentado establece que gravar la enajenación e importación de ALIMENTOS NO BÁSICOS persigue finalidades extrafiscales constitucionalmente válidas consistentes en combatir el sobrepeso y obesidad, garantizar el derecho a la alimentación nutritiva, suficiente y de calidad, así la protección a la salud de la población. Por lo anterior, la incorporación del mencionado impuesto es una medida idónea, proporcional, apta y adecuada para cumplir con finalidades constitucionalmente válidas, por lo que dicha contribución no viola el derecho fundamental de proporcionalidad tributaria. Ello, al considerar que existe evidencia técnica y científica suficiente para concluir que el consumo de alimentos con alta densidad calórica sí constituye uno de los factores de riesgo determinantes para la obesidad y el sobrepeso. • Con base en estos argumentos, el proyecto propone reconocer que gravar con el impuesto especial sobre producción y servicios la enajenación e importación de ALIMENTOS NO BÁSICOS no viola el principio de equidad tributaria, ya que si bien existe un tratamiento fiscal distinto en relación a contribuyentes que enajenen o importen alimentos básicos, esta distinción se encuentra justificada en el cumplimiento a los fines constitucionalmente válidos antes mencionados. • Se propone resolver que la habilitación concedida al Servicio de Administración Tributaria (SAT) para dar a conocer mediante reglas de carácter general, los alimentos de consumo básico que no se encuentran gravados, no viola los principios de legalidad tributaria y seguridad jurídica. Ello, puesto que tal determinación se hará con base en la información, datos y estadísticas emitidas por el Instituto Nacional de Estadística y Geografía (INEGI) y el Consejo Nacional de Evaluación de la Política de Desarrollo Social (CONEVAL) en materia de canasta alimentaria rural y canasta alimentaria urbana, por lo que no quedará al arbitrio de del SAT determinar qué alimentos se consideran básicos. • El proyecto determina que la fracción I del Artículo Cuarto de las Disposiciones Transitorias del Decreto publicado en el Diario Oficial de la Federación el 11 de diciembre de 2013, no viola la garantía de irretroactividad en la aplicación de la ley puesto que sólo regula el momento en el que surge la obligación de pago de la mencionada contribución. 1 A partir del ejercicio fiscal del 1º de enero de 2014 se encuentra gravada con el impuesto especial sobre producción y servicios a la tasa del 8% la enajenación e importación de alimentos no básicos con una densidad calórica de 275 kilocalorías o mayor por cada 100 gramos, siempre que se trate de Botanas, Productos de confitería, Chocolates y demás productos derivados del cacao, Flanes y pudines, Dulces de frutas y hortalizas, Cremas de cacahuate y avellanas, Dulces de leche, Alimentos preparados a base de cereales, Helados, nieves y paletas de hielo. 2 El artículo 4, fracción II de la LIEPS vigente en los ejercicios fiscales de 2014 y 2015 establecía como requisito para el acreditamiento del impuesto que los bienes se enajenaran sin haber modificado su estado, forma o composición, salvo que se trate de bebidas alcohólicas a granel o de sus concentrados, así como de concentrados, polvos, jarabes, esencias o extractos de sabores, que sean utilizados para preparar bebidas saborizadas. 1 GA #140203v1 Precedente relevante Proyecto de sentencia SCJN amparo IEPS Alimentos no básicos con alta densidad calórica. Ciudad de México, a 27 de septiembre de 2016. • Que la limitante en el acreditamiento del impuesto especial sobre producción y servicios prevista en el artículo 4, fracción II de la LIEPS vigente en los ejercicios de 2014 y 2015 es inconstitucional puesto que no existe ninguna 3 justificación que sustente su existencia . Es importante mencionar que en la sesión a celebrarse el 28 de septiembre de 2016, se encuentran listados dos asuntos sobre este tema, por lo que en caso de aprobarse el proyecto propuesto no constituirá jurisprudencia obligatoria por los órganos jurisdiccionales de inferior jerarquía que integran el Poder Judicial de la Federación. * * * Este documento es un resumen con fines de divulgación exclusivamente. No constituye opinión alguna ni podrá ser utilizado ni citado sin nuestra autorización previa y por escrito. No asumimos responsabilidad alguna por el contenido, alcance o uso de este documento. Para cualquier comentario respecto a este memorando, favor de dirigirse con cualquier socio de nuestra firma. 3 La limitante en el acreditamiento del impuesto cuya constitucionalidad fue analizada, se eliminó de la Ley del Impuesto Especial sobre Producción y Servicios mediante Decreto publicado en el Diario Oficial de la Federación el 18 de noviembre de 2015. 2 GA #140203v1