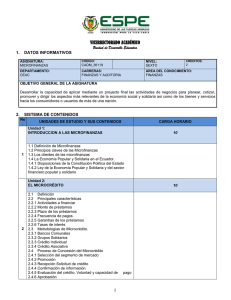

Las microfinanzas. El sistema financiero en Guatemala

Anuncio