Norma Cobranza

Anuncio

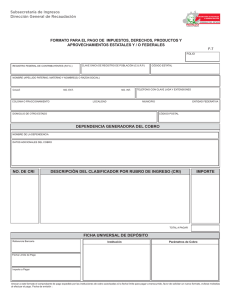

NORMA DE GESTIÓN DE COBRANZA INDICE I OBJETIVO II AMBITO DE RESPONSABILIDAD III BASE LEGAL IV CONTENIDO 4.1 Definiciones 4.2 Descripción General del Proceso A. Introducción B. Nivel Central – On-Line C. Aplicación Local – Off-Line 4.3 Puesta al Cobro A. Gestión de Cobro B. La cuenta como apoyo para el cobro C. Control y supervisión D. Tipos de deuda por antigüedad E. Recibos de Cobranza F. Tipos de Cobro 4.4 Distribución de Recibos A. Descripción del proceso B. Control de Distribución (filtros) C. Clasificación de los Comprobantes de Pago D. Verificación de la Distribución 4.5 Cobro de Recibos A. Cobro en Oficina Comercial B. Cobro en bancos C. Cobro en Centros Autorizados de Cobranza D. Cobro mediante Tarjetas Electrónicas 4.6 Gestiones Especiales de Cobranza A. Cobranza de Recibos en Proceso de Corte B. Regularización de cobro C. Gestión de Cheques Devueltos 4.7 Facilidades de Pago A. Tipos de Facilidades y sus Características B. Del solicitante C. De los Plazos, Cuotas y Requisitos 4.8 Gestión de Impagados A. Acciones Previas B. Acciones Operativas C. Acciones Judiciales D. Clientes en Reestructuración Patrimonial E. Provisión y Castigo de Deudas incobrables 4.9 Actualización de Datos para el Cobro 4.10 Calidad de Trabajo 27/06/2006 NORMA DE GESTIÓN DE COBRANZA A. Indices de Calidad V APROBACIÓN, AUTORIZACION Y VIGENCIA 27/06/2006 NORMA DE GESTIÓN DE COBRANZA I OBJETIVO Definir y regular las gestiones que la Empresa realiza para lograr que los usuarios cancelen el importe facturado por el uso de los servicios de agua potable, alcantarillado sanitario y complementarios o colaterales a estos, cuidando se mantengan las buenas relaciones que deben existir entre las partes. II AMBITO DE RESPONSABILIDAD ¬ Equipos Comerciales de las Gerencias de Servicios: en lo que respecta al cumplimiento de las actividades que se describen para los usuarios a su cargo. ¬ Equipo Servicios y Usuarios Especiales de la Gerencia Comercial: en lo que respecta al cumplimiento de las actividades que se describen, para los grandes usuarios. ¬ Equipo Gestión Comercial de la Gerencia Comercial: actualización de la normatividad, seguimiento y control de su cumplimiento. ¬ Equipo Informática de la Gerencia de Desarrollo e Investigación: brindar soporte técnico en forma permanente y efectuar el mantenimiento del sistema. III BASE LEGAL 3.1 Los dispositivos legales relacionados con la presente Norma son: a) Estatuto de Sedapal, aprobado por Sesión de Junta General de Accionistas N° 001-97 del 1902-97. b) Reglamento para la Prestación de Servicios de Agua Potable y Alcantarillado Sanitario, aprobado por Resolución de Intendencia N° 001-96 del 28-08-96. c) Ley General de Servicios de Saneamiento, aprobada por Ley N° 26338 del 15-07-94. d) Reglamento de la Ley General de Servicios de Saneamiento, aprobado por Decreto Supremo N° 09-95-PRES del 25-08-95. e) Resolución que autoriza la aplicación del cargo de Interés por Mora. f) Normas relacionadas de SUNASS 3.2 La Norma de Gestión de Cobranza está relacionada con las siguientes Normas de la Empresa: a) Norma de Registro e Incorporación de Nuevos Usuarios b) Norma de Facturación c) Norma de Atención al Usuario d) Norma del Centro Técnico IV CONTENIDO 4.1 Definiciones a. Código de Cuenta Es el número que identifica todas las cuentas que tenga un usuario. b. Facilidades de pago Consiste en otorgar líneas de financiamiento al usuario que lo solicite y que tiene deudas pendientes de cancelación. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA c. Gestión de Impagados Es el proceso por el cual pasan todos los recibos a los que se les ha vencido la fecha fijada de pago. Consiste en realizar gestiones de cobro para la recuperación de la deuda, aplicando acciones de suspensión del servicio (cierre dr stico) establecido en la gestión de impagados de la presente norma, con la finalidad de evitar que se incremente la deuda. d. Puesta al cobro Es el proceso por el cual se inicia la gestión de cobranza de la facturación realizada. Es un proceso batch que toma los suministros facturados para generar los recibos de cobranza de los usuarios. e. Titular de Pago Persona que cumple la función de contacto para la cancelación de los recibos de consumo. Puede hacer o no uso de los servicios de agua y alcantarillado. Puede ser diferente o igual al Propietario o Usuario. f. Usuario (Titular del Contrato) Es la persona natural o jurídica que mantiene relación comercial con la empresa, es el titular de uso de los servicios de agua y alcantarillado. El usuario puede ser un inquilino (arrendatario), ocupante o residente, así como el propietario, en caso que ste habite en el predio. g. Propietario ( Titular del Suministro) Es la persona natural o jurídica propietaria del predio para el cual solicitó los suministros de agua y alcantarillado. Puede ser o no Usuario. h. Tipo de Cuenta de cobro Define el circuito de puesta al cobro a utilizar: * Cuenta normal * Cuenta domiciliada * Cuenta especial * Cuenta Uso Múltiple 4.2 Descripción General del Proceso A. Introducción La Gestión de Cobranza consiste en el ingreso de las cantidades puestas al cobro, a trav s de los medios y formas de pago autorizadas por la Empresa: Oficinas Comerciales y los Centros Autorizados de Cobranza. Es política de la empresa promover la modalidad de descuento bancario autom tico garantizando al usuario que, en caso el importe del recibo supere en determinado porcentaje su promedio mensual, se le comunicar por escrito antes de ponerlo al cobro en el banco, asimismo, la de fomentar la acción de cobranza a trav s de los Centros Autorizados, evitando la concurrencia masiva de los usuarios a nuestras Oficinas. Establecer Centros Concertados de cobranza con otras Empresas de Servicio ( Edelnor) en adición a los Bancos, Farmacias y Cadenas de autoservicio. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA La atención que reciba el usuario deber reunir los siguientes requisitos: ¬ Agilidad en la atención a los requerimientos de los usuarios ¬ Personalizada atendiendo al usuario en todo cuanto necesite saber respecto a los datos indicados en el recibo. ¬ Indicando las ventajas y comodidades que ofrece el cobro con cargo en cuenta, bri dole las facilidades necesarias para acogerse a este circuito. ¬ Amabilidad en toda la información que requiera referente a las formas de pago, o cualquier aclaración que precise. ¬ La prioridad de pago debe ser a los meses m s antiguos ¬ La información proporcionada al usuario deber ser a trav s de los datos del Sistema de Gestión Comercial siempre que este relacionada con el sistema. B. Nivel Central – On-Line: tendr las funciones bien definidas * Permite el cobro de los recibos de cobranza en línea, es decir que la actualización en el sistema es en el momento, desde cualquiera de los puntos de atención al usuario de la empresa. * Permite anular un cobro realizado en línea. Sólo pueden ser anulados los cobros efectuados en el día en la Oficina Comercial. * Permite financiar deudas impagas de los usuarios, registr ndola en el sistema y generando cuotas de pago * Permite obtener resumen de la gestión de cobranza realizada en el día por un determinado gestor. Permite obtener: Resumen de Movimientos de Caja, Detalle de Movimientos de Caja. * * Permite liquidar la oficina comercial, obteniendo importes totales de todas las cajas para poder finalizar la operación diaria de cobranza y dejar la Oficina comercial en estado de “Cerrada” con lo que no se puede efectuar ningún cobro hasta su apertura. * Permite realizar otras actividades, tales como: Reconexión sin cobro/ Anulación proceso de Corte e Incorporación al proceso de Corte C. Aplicación Local – Off-Line: se encargar de La aplicación local es un módulo independiente que no esta conectado al Sistema de Gestión Comercial, que engloba todas aquellas actividades relacionadas con el cobro de recibos de cobranza en las Oficinas Comerciales. * Permite consultar el estado de las cajas en cualquier momento de los puntos de cobro offline asociados a la Oficina Comercial. * Permite introducir las operaciones realizadas (Declaración de Gestiones) en una Oficina Comercial, por caja y fecha determinada. * Permite el mantenimiento de gestiones mediante el cual se lleva a cabo el mantenimiento y consulta de los datos pertenecientes a todas las gestiones declaradas por las cajas asociadas, en una Oficina Comercial. * Permite el mantenimiento de cajas mediante el alta o baja de los puntos de cobro asociados a las Oficinas Comerciales. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA 4.3 Puesta al Cobro La puesta al cobro es un proceso batch que se ejecuta diariamente, tomando los datos de los suministros facturados, validando y agrupando los conceptos que deben considerarse en los comprobantes de pago a emitir de los usuarios A. Gestión de Cobro Las primeras gestiones de cobranza se realizan de forma autom tica, el envío del recibo debe realizarse con la mayor agilidad posible recurriendo a los servicios de empresas contratistas especializadas. El Sistema de Gestión Comercial “marca” los recibos desde su puesta al cobro, con un estado que es el indicativo de su gestión actual, y los actualiza de forma autom tica. B. La cuenta como apoyo para el cobro Para iniciar la gestión de cobranza y de impagados, el Sistema de Gestión Comercial proporciona una estructura denominada Cuenta, que permite realizar la mayor parte de estas tareas de forma autom tica. Asegura su correcta e inmediata realización permitiendo agrupar la facturación por tipo de cuenta, así en el momento de realizarse la facturación, sta se pondr al cobro por la cuenta a la cual se ha designado. C. Control y supervisión El sistema permite verificar que se editen todos los documentos de cobro, se transmita toda la información requerida de todos los suministros e importes facturados y que se pongan a cobro por la cuenta correspondiente. Para realizar esta comprobación proporciona información para cada caso, mediante un cat logo de informes disponibles. D. Tipos de deuda por antiguedad a. Cartera Normal Contiene a los suministros que adeudan recibos que no excedan los sesenta (60) días de antigüedad, a los que de acuerdo a lo previsto en el Reglamento de Servicios, aún no corresponde efectuarles acciones de cobranza, sólo acciones motivadoras de pago mediante comunicaciones, notificaciones y visitas de inducción. b. Cartera Morosa Contiene a los suministros que adeudan recibos que exceden los sesentiuno (61) días de antigüedad a ciento ochenta (180) días, a los que de acuerdo a lo previsto en el Reglamento de Servicios, corresponde efectuarles acciones de cobranza mediante el proceso de gestión de impagados. El sistema est rientado a optimizar la gestión de cobro, no permitiendo que en forma normal un suministro pueda tener deuda superior a cuatro (4) meses o recibos, salvo los casos en que se detecte que el cierre ha sido violentado en plazo posterior. Para ello genera y facilita la obtención on-line, de una serie de controles a diferentes niveles de agrupación y actuación: Gestor de Cobros, Responsable de Atención al Usuario, Gestor de Ordenes de Servicio, Responsable del Centro T cnico, Jefe de Oficina Comercial, Equipo Gestión Comercial, Gerencia de Servicios. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA c. Cartera Pesada Contiene a los suministros que adeudan recibos que exceden los ciento ochentiuno (181) días a m s, desagreg ndose de la siguiente forma: Cobranza Dudosa: • Son usuarios con deudas cuyos saldos se presume no pueden ser pagados. Comprende tambi usuarios de las carteras morosa y pesada. • Deuda Incobrable: Son deudas cuya recuperación se considera pr cticamente imposible, cuando previamente se han realizado todas las acciones de cobranza, así como se demuestre la existencia de dificultades financieras del deudor que hagan previsible el riesgo de incobrabilidad. Una vez que la deuda haya sido considerada incobrable, se requiere que el derecho de cobro haya sido provisionado. Sedapal est facultada a provisionar la deuda de consumos de las empresas cuando stas se han declarado insolvente y lo han formalizado ante Indecopi. E. Recibos de Cobranza En Anexo N° 1 se incluye copia del recibo con recuadros que brindan información respecto a los datos que contiene. Es necesario destacar lo siguiente: a. Número de Suministro Ubicado al lado izquierdo del recibo debajo del logo de la Empresa, reemplaza al número de contrato del anterior sistema. b. Contiene solo deuda del mes El recibo solo contiene y permite cobrar la deuda del mes de emisión. En la parte inferior antes del talón desglosable, brinda información referencial, no cobrable, de la cantidad de recibos y monto pendiente de cancelación. Solo se puede y debe cobrar el “Importe Total” del recibo. c. Oportunidad de pago Si bien el recibo tiene una fecha de vencimiento, esta es referencial e indica hasta cuando se puede pagar sin inter s moratorio. Se puede y debe aceptar el pago del recibo pasada la fecha de vencimiento, teniendo en cuenta las siguientes consideraciones: ¬ Sin deuda acumulada Si el recibo tiene en su parte inferior izquierda una carita feliz, significa que no existe deuda pendiente y no esta sujeto a corte. ¬ Con deuda acumulada Si el recibo tiene una carita enojada, indicar l costado la cantidad de recibos no cancelados y el importe total adeudado, separando las deudas de consumo o de cuotas de financiamiento. Para la recepción del pago se tendr en cuenta lo dispuesto en el numeral 4.6 ítem A. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA d. Información de cobranza Ubicada en la parte superior del recibo, al lado del logo de la Empresa, indica el nombre y dirección de la persona o Entidad que asume la responsabilidad de efectuar el pago del recibo, en la mayoría de los casos corresponde al nombre del usuario y dirección del predio que usa el servicio; en otros puede ser diferente y corresponder a un administrador que asume el pago de varios predios y suministros que le corresponden e) Mensajes Los comprobantes de pago contienen en la parte inferior antes del talón desglosable un espacio donde se emiten mensajes para conocimiento y acciones de la población: ¬ Mensajes individuales: Son aquellos mensajes de conocimiento exclusivo del usuario. ¬ Mensajes generales: Son mensajes de información general para los usuarios (recomendaciones al usuario acerca del uso del servicio, etc.) F. Tipos de Cobro Los recibos pueden ponerse a cobro por distintos medios, dependiendo de la cuenta elegida por el usuario en la etapa de Contratación. Las fechas de vencimiento de los recibos son calculadas desde el momento de la puesta al cobro. Los tipos que la Empresa tiene definidos para realizar la puesta a cobro son cuatro: a) Gestión de Cobro Normal Consiste en la remisión de los recibos al domicilio del usuario. ¬ Tiene como característica que los suministros de estos usuarios se facturan a medida que se van leyendo las rutas de lectura que los contienen. b) Gestión de Cobro Domiciliado Es política de la Empresa promover este tipo de cobro el mismo que consiste en el envío de la orden de cobro a la entidad bancaria determinada por el usuario, para que el monto sea descontado de su cuenta. Presenta como características: ¬ Los suministros se facturan al igual que cualquier otro, a medida que se van leyendo las rutas de lectura que los contienen. ¬ Los suministros de estos usuarios se ponen al cobro en forma quincenal formando una remesa (conjunto de recibos de varios usuarios) la cual es remitida al banco seleccionado por el usuario, para ser cargada en su cuenta bancaria. ¬ El Equipo Gestión Comercial, es el responsable de remitir la base de datos de los montos facturados de los suministros en las fechas acordadas con el banco para qu ste haga el ito autom tico de la cuenta bancaria del usuario en la fecha de vencimiento del recibo. ¬ La Oficina Comercial es responsable de la remisión del recibo al usuario, el mismo que contiene un indicativo de que el importe del mismo se deducir autom ticamente de su cuenta bancaria. ¬ Los suministros que presenten un importe que supere un determinado porcentaje de su promedio mensual no ser remitidos al banco a efectos de realizar una inspección al predio y/o conexión para determinar el motivo del exceso. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA ¬ En los casos de suministros que el banco no les realice el debito por falta de fondos, por 3 meses consecutivos o alternos, se les desafiliar l sistema de Cargo en Cuenta por la morosidad informando a la entidad bancaria mediante reporte mensual. ¬ El Equipo Gestión Comercial, remitir mensualmente a las Entidades Bancarias un reporte que contendr los suministros desafiliados s n el punto anterior, para su conocimiento y fines. c) Gestión de Cobro Especial Consiste en el envío de los recibos, en forma conjunta, de todos los suministros de un usuario al domicilio determinado por ste. Presenta como características: ¬ Los suministros se facturan al igual que cualquier otro, a medida que se van leyendo las rutas de lectura que los contienen. ¬ Los recibos de un usuario especial se editan y se ponen al cobro todos juntos al final del mes o en la fecha que ste determine, permitiendo gestionar la cobranza en forma completa y ordenada. ¬ El Equipo Servicios y Usuarios Especiales, asume la responsabilidad de su remisión si el usuario es alto consumidor, el Equipo Comercial si es un usuario normal. ¬ Las fechas de vencimiento de los recibos de un usuario especial coinciden y son calculadas desde el momento de la puesta al cobro. ¬ Son enviados acompañados de una relación que detalla la remisión de todos los recibos de los suministros asignados a la cuenta del usuario. ¬ De forma preferente se pondr al cobro mediante este sistema, los recibos de los Organismos del Estado y Grandes Usuarios con varias oficinas o locales bajo su administración. d) Gestión de Cobro Uso M ltiple: Orientado a predios de uso m ltiple no individualizado, mediante el cual se remite el recibo al domicilio designado por la junta de propietarios o inquilinos. ¬ El consumo se factura a cada unidad de uso, se emite un solo comprobante de pago, el cual se pone al cobro el mismo día que el sistema factura todos los suministros. 4.4 Distribución de Recibos A. Descripción del proceso Proceso en el cual la Empresa Editora tiene la función de recepcionar la base de datos, editar, seleccionar y distribuir los comprobantes de pago a los Equipos Comerciales y stos a su vez remitirlo a la Empresa Distribuidora para la distribución de los comprobantes de pago por los servicios prestados a los usuarios, teniendo en cuenta los plazos establecidos en el cronograma de procesos comerciales. B. Control de distribución (filtros) Para el control y seguimiento de las responsabilidades y actividades derivadas, se tendr cuenta el Módulo de Avisos de Cobranza integrado al Sistema de Gestión Comercial, mediante el cual se puede realizar las siguientes actividades: ∗ Filtros 27/06/2006 NORMA DE GESTIÓN DE COBRANZA ∗ ∗ ∗ ∗ ∗ ∗ ∗ Mantenimiento de Trabajadores Mantenimiento de Costos del Servicio Mantenimiento de Servicios Realizados Verificación de Anomalías Envío y Recepción de distribución Revisiones Reclamos de Avisos de Cobranza no Distribuido C. Clasificación de los Comprobantes de pago a) Clasificación y segmentación Una vez que se ha puesto al cobro todos los comprobantes, se clasifican de la siguiente manera: a. Por Oficina Comercial b. Por tipo de comprobante de pago, clasific olos en paquetes: * Comprobantes que deben ser revisados de acuerdo a los par metros asignados al filtro del Módulo de Avisos de Cobranza, siendo los siguientes: - Filtro Promedio superior - Filtro Promedio inferior - Consumo cero - Monto cero - Consumo elevado - Consumo inferior - Sobre facturado - Concepto errado * Comprobante para distribución continua (en ciclo) por corresponder a la facturación normal. * Comprobante para distribución discontinua (fuera de ciclo) por haber sido facturadas luego de la revisión de incidencias, anomalías, etc. * Comprobantes agrupados de un mismo usuario (Cuenta especial) por tener dirección de cobranza distinta a la del predio. c. Por itinerario. b) Edición Se generar n archivos para entrega a la Contratista Editora, a fin que edite los comprobantes, considerando lo siguiente: ¬ Los de distribución continua, que corresponden al proceso normal de facturación en ciclo, ser tregados en paquetes de dos itinerarios cada uno, que es la carga de trabajo diaria de un repartidor. ¬ Los de distribución discontinua, que corresponden a facturación fuera de ciclo por incidencias de facturación resueltas, cuotas de acuerdos de financiación se entregar n en un archivo separado, segmentado por ruta e itinerario. ¬ Los de distribución continua y discontinua cuya dirección de cobranza es diferente a la dirección del predio; se entregar l centro de servicios encargado de la distribución, en un archivo separado, s n la dirección de cobranza y no la del predio. ¬ Se entregar icionalmente un archivo para la impresión separada en un solo paquete de comprobantes para revisar de acuerdo a los par metros asignados al filtro del Módulo de Avisos de Cobranza 27/06/2006 NORMA DE GESTIÓN DE COBRANZA c) Distribución Recepcionados los comprobantes de pago por el Equipo Comercial, se procede a la entrega a la Empresa Distribuidora para su distribución a los usuarios. Los recibos que la empresa contratista encargada de la distribución de los recibos, no pudo hacer llegar a los clientes, se remitir al Equipo Comercial correspondiente, debiendo precisar los motivos por los que no pudo hacer entrega del comprobante. D. Verificación de la Distribución Para los efectos de verificar la entrega oportuna de los comprobantes de pago a los usuarios por parte de la Contratista Distribuidora, se seleccionar muestra a trav s del Módulo de Avisos de Cobranza, pudiendo ingresar el tamaño de la muestra, aparecer por defecto, los valores que se indican pudi ose modificar de acuerdo a las necesidades y requerimientos de cada Equipo Comercial: ∗ total servicio mayor a 1000 --- 5%Total ∗ total servicio menor a 1000 --- 10% Total Acciones a realizar: ¬ Analizar el motivo de la devolución: falta de datos en la dirección, o cualquier otro tipo de error, incluido el del propio servicio de mensajería. ¬ Planificar la corrección de los errores imputables a la Empresa, de acuerdo al tiempo y recursos humanos disponibles. ¬ Informar los errores imputables al sistema, así como la acumulación excesiva de errores imputables a la mensajería. 4.5 Cobro de Recibos A. Cobro en Oficina Comercial Consiste en el pago que hace el usuario en las Oficinas Comerciales de la Empresa a trav s de: a) Personal propio Con la finalidad de brindar calidad y atención integral al usuario, se podr fectuar actividad de cobranza en los puestos de atención, evitando su desplazamiento y espera en las cajas de cobro de las Entidades Recaudadoras. Esta acción estar limitada a ventas de servicio, servicios colaterales, refacturaciones, pagos a cuenta, fraccionado o financiamientos que se generen en el momento de atención al usuario. ¬ Consideraciones Generales Cuando se realice el cobro en el punto de atención de la Oficina Comercial, se observar las siguientes pautas de conducta: • Verificar e indicar al usuario los conceptos e importe a facturar, consultando si puede efectuar su pago inmediato. • Si no puede efectuar su pago inmediato, citarlo en otra fecha o informarle que ser incluido en el siguiente recibo, si se trata de un cargo vario. • Si se trata de un pago a cuenta, la prioridad deber ser a la deuda m s antigua. • Explicar al usuario las ventajas del cobro mediante descuento bancario, explic le las seguridades establecidas. • Brindar facilidades al usuario para el cambio en la forma de pago, si lo desea. • Registrar el cheque cuando la forma de pago es la indicada. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA ¬ Formas de Pago Las formas de pago admitidas por la Empresa son: • Efectivo • Cheque Certificado o de Gerencia, emitido a la orden de la Empresa, anotando en el dorso los datos relativos al N mero de Identificación de Suministro (NIS) y los datos del titular del pago. • Tarjeta Electrónica Visa o Mastercard • Facilidades de Pago, utilizada por todo usuario que cumpla con las políticas y requisitos establecidos de la Empresa para su otorgamiento. b) Entidad Recaudadora Es la empresa ubicada físicamente en los locales de Sedapal, contratada para que en su representación efect la recaudación de recibos de consumo de agua y otros en las ventanillas de los Centros de Servicio y Agencias de Sedapal Deber cceder a la información registrada en el sistema, ingresando el NIS. Para cobrar deber tener en cuenta de cobrar la deuda m s antigua, o el total adeudado si lo solicita el usuario. B. Cobro en bancos Consiste en el pago que hace el usuario del recibo, en las Agencias de las Entidades Bancarias autorizadas, interconectadas y no interconectadas al sistema inform tico de la Empresa. a) Banca Interconectada Los Bancos que est interconectados al sistema de la Empresa, pueden cobrar el recibo ingresando el N mero de Identificación del Suministro – NIS que figura al lado izquierdo del recibo, debajo del logotipo de la Empresa. Aparecer la deuda de cada recibo en forma independiente, el usuario puede optar por pagar solo la deuda de un mes o el total adeudado. De conformidad con las disposiciones vigentes, el Banco no puede aceptar el pago fraccionado de la deuda de un recibo. De acuerdo a los contratos suscritos, reportar Comercial de la Empresa. el total recaudado al Equipo Gestión b) Banca No Interconectada Pueden cobrar los recibos antes y en forma posterior a su fecha de vencimiento, ya que esta es referencial para la aplicación del inter s moratorio. De acuerdo a lo dispuesto en los convenios suscritos, deben informar, los suministros y el total recaudado, diariamente al Equipo Gestión Comercial, a fin de ingresar el pago y no generar inter s por cada día de retraso. c) Gestión de Cobro Cargo en Cuenta Consiste en el cobro de los recibos mediante el ito bancario, de las cuentas determinadas por los usuarios. La autorización del usuario para la gestión de cobro con cargo en cuenta puede iniciarse de la siguiente manera: 27/06/2006 NORMA DE GESTIÓN DE COBRANZA ¬ Que el usuario lo solicite en la Oficina Comercial de la Empresa, suscribiendo el formato correspondiente. • Se verificar que el usuario no tenga deuda y los importes pendientes de facturar, de acuerdo al cronograma de emisiones, de tener deuda, requerir l usuario la cancelación de la misma para dar atención a su solicitud. • El Equipo Comercial reportar al Equipo Gestión Comercial, las solicitudes. • El Equipo Gestión Comercial informar la Entidad Bancaria, en la oportunidad que ste acuerde con el Banco. ¬ Que el usuario gestione el pago de sus recibos a trav s de la Entidad Bancaria, la que informar a la Empresa de acuerdo al procedimiento establecido por el Equipo Gestión Comercial. El Equipo Gestión Comercial es responsable de conciliar el depósito con la información recibida de la entidad bancaria de los suministros a los que se les ha efectuado el d ito bancario. El sistema lleva un control de calidad de los usuarios incluidos en esta modalidad de cobranza, con la finalidad de que no se produzcan excesivas devoluciones, de tal forma que si un usuario supera el tope establecido, autom ticamente se emitir aviso al usuario en el que se le comunica que su entidad bancaria no est fectuando el d bito correspondiente y adem s conllevar que Sedapal, gratuitamente realice una inspección al predio para determinar el motivo de la alta facturación sin que esto signifique cargo alguno para el usuario; acción que concluir en la ratificación o rectificación de la facturación s sea el caso. Funcionamiento: Las Entidades Bancarias informar la Empresa sobre los recibos e importes cobrados, la fecha de entrega es diaria de Lunes a Viernes sin considerar días no laborables, el valor de las comisiones se establece de forma expresa en el convenio o contrato suscrito con cada uno. Los bancos efectuar l depósito del importe recaudado, sin desagregar el importe de comisión, en la cuenta bancaria designada por la empresa, en el mismo día de la operación; al día siguiente remitir l Equipo Gestión Comercial las bases de datos o planillas de cobranza, los talones de los recibos cobrados y la constancia de depósito en la cuenta de Sedapal. El Equipo de Manejo de Fondos se encargar conciliar la información recepcionada del Banco, con el depósito efectuado, e informar diariamente al Equipo Gestión Comercial. El procesamiento ser Batch. Con la finalidad de poder respetar los plazos de cobro y en previsión de posibles retrasos por parte de las entidades bancarias en la entrega de la información, se tendr finido un plazo interno como margen que se añade a la fecha límite de pago, para el comienzo de la gestión de impagados. Los posibles errores que se detecten al momento del ingreso de la información y documentación recepcionada, se resolver n directamente entre el Equipo Gestión Comercial y el Banco que originó el error. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA C. Cobro en Centros Autorizados de Cobranza Consiste en el pago que hace el usuario de su recibo, en los establecimientos comerciales que mediante convenio o contrato suscrito con la Empresa, han sido autorizadas a efectuar la cobranza. Est n integrados por Farmacias, Centros Comerciales, Cadenas de autoservicio, como: Cía. Ancro, Caja de Trujillo, Inversiones la Cruz; así como tambi n Cadenas de Servicios como por ejemplo: Boticas Torres de Limatambo (BTL), brindando a nuestros usuarios la comodidad de realizar sus Pagos. Es relevante señalar, que algunas de estas empresas trabajan por medio de transmisión de datos y otras laboran por el sistema Interconectado. Funcionamiento: Los establecimientos comerciales autorizados informar a la Empresa sobre los recibos e importes cobrados, la fecha de entrega es diaria de Lunes a Viernes sin considerar días no laborables. El establecimiento comercial deber fectuar el depósito del importe recaudado, sin desagregar el importe por comisión, en la cuenta bancaria designada por la empresa, en el mismo día de la operación, a mas tardar el día siguiente, har entrega en la oficina comercial, de las planillas de pagos diarios recepcionados con los respectivos talones de los recibos y la constancia original del depósito bancario efectuado. El pago de las comisiones al Centro Autorizado de Cobranza se realizar forma mensual, siendo el cierre de la facturación el 25 de cada mes. El Equipo Comercial deber conciliar el importe depositado por el Centro Autorizado de Cobranza con los talones de los recibos cancelados por sta. El Equipo Comercial se encargar ingresar los talones por la m ina lectora para actualizarlos en el sistema. Con la finalidad de poder respetar los plazos de cobro y en previsión de posibles retrasos en la entrega de la información, se tendr finido en el sistema un plazo interno como margen que se añade a la fecha límite de pago, para el comienzo de las gestiones de impagados. Si por alguna razón no se realiza la entrega seg lo indicado, se deber n separar los recibos e ingresarlos por fecha de cobro, a fin de que el sistema pueda calcular adecuadamente el recargo por mora. Los posibles errores que se detecten al momento del ingreso de la información y irectamente entre la Oficina Comercial y el documentación recepcionada, se resolver establecimiento comercial que originó el error. D. Cobro de Recibos mediante Tarjetas Electrónicas Consiste en que los usuarios puedan cancelar los recibos de consumo de agua, cuota inicial y/o cuotas de acuerdos a plazos, cargos varios, así como, el pago de servicios colaterales que incluye derechos de conexión para efectuar la contratación de un nuevo servicio, entre otros, mediante tarjetas electrónicas, para lo cual se ha contratado compañías Autorizadas como Medios de Pago. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA Dicha modalidad de pago no incluye pagos de venta de tancadas para camiones cisterna, venta de revistas, libros, videos y otros, que se generan fuera del Sistema de Gestión Comercial. 4.6 Gestiones Especiales de Cobranza A. Cobranza de Recibos en Proceso de Corte Cuando el cobro se realice el mismo día que corresponde realizar el corte del suministro, en el Equipo Comercial o Entidad Recaudadora ubicada en nuestro local, en el proceso On-Line. La facturación por el concepto de corte se aplicar y visualizar en el siguiente comprobante de pago, tan luego se haya produci ste. Efectuada la cancelación de la deuda, el sistema emitir el costo de reapertura en la siguiente facturación. No sucede lo mismo cuando el proceso es Batch (Aplicación Local de Cobros)- Actualmente se tiene la opción de que el gestor pueda liquidar a solicitud del usuario para que ste efect e la cancelación en el momento o firmar un Convenio para refinanciar su deuda por consumos de agua incluido el cierre y reapertura . Los Bancos no Interconectados y Centros Autorizados de Cobranza deben preguntar al usuario si el servicio esta cortado, si la respuesta es afirmativa deben recomendarle efectuar su cancelación en nuestras Oficinas a fin de que, en el mismo día, se pueda disponer su reapertura. Si deciden pagar deben informarle que la reapertura puede efectuarse al día siguiente de recepcionar el informe de pago. Si el cort no ha sido efectuado, deben recomendar al usuario consultar a la Empresa si la orden de cierre ha sido emitida y se encuentra en proceso, al tel fono 317-8000 de AQUAFONO. En caso el recibo se presente pasada su fecha de vencimiento en Oficinas de la Empresa, el Sistema de Gestión Comercial calcular l importe del inter s moratorio que corresponda, el usuario puede decidir pagarlo en el momento o aceptar su inclusión en el recibo del siguiente mes. B. Regularización de cobro Consiste en la superación de las inconsistencias generadas durante el procesamiento de los cobros efectuados, que por alguna razón no ha podido ingresar a la cuenta del suministro. La responsabilidad de la solución recae sobre: ¬ Equipo Gestión Comercial: cuando se trate de pagos efectuados en bancos ¬ Equipo Comercial: cuando se trate de pagos efectuados en Centros Autorizados de Cobranza, Entidades Recaudadoras ubicadas en las Oficinas Comerciales y Recaudación de Gestores. Se presenta de la siguiente manera a) Recibo Inconsistente: Este es el caso en que no se encuentra el recibo cobrado en la base de datos, puede deberse a errores en la lectura de los datos que lo identifican, al deterioro del talón del recibo, 27/06/2006 NORMA DE GESTIÓN DE COBRANZA al inadecuado ingreso manual del n mero de recibo, porque ha sido anulado al modificarse los datos como producto de una refacturación; entre otros casos. b) Cobro Doble: Este es el caso en que al ingresarse el reporte del cobro al sistema, se encuentra que el recibo ya fue pagado. c) Cobro no Notificado o no Procesado: Este es el caso que por al error u omisión el cobro no ha sido reportado a la Empresa por el medio correspondiente, o lo ha sido enforma errónea. Cuando se tiene constancia de ello por información del usuario, se le solicitar resentar el original de recibo cancelado donde se pueda identificar la entidad bancaria o establecimiento comercial donde se efectuó el pago y la fecha en la que se realizó. C. Gestión de Cheques Devueltos Consiste en la gestión de cobro que debe realizarse, para los casos de cheques que el banco a devuelto por al motivo particular, mediante el cual se cancelaron determinados recibos. Los cheques devueltos ser remitidos al Equipo Comercial donde se recepcionó el pago. El sistema permite registrar los cheques devueltos y la relación de los recibos que fueron pagados por medio de stos, efectuando el cambio de estado del recibo para que se proceda a gestionar el cobro por la vía correspondiente, para qu sta opción se mantenga vigente, al registrar el cobro se deber tener cuidado de: ¬ ¬ ¬ ¬ ¬ Registrar el cheque en el sistema de Gestión Comercial Que este girado a la Orden de Sedapal. Que cumpla con las formalidades de giro de un cheque. Que sea de Gerencia o Certificado. Registrar al reverso del cheque el n mero de suministro del recibo que esta pagando. Mediante la opción de cargos varios se incluir la cuenta del cliente los gastos bancarios ocasionados por la devolución del cheque. 4.7 Facilidades de Pago A. Tipos de Facilidades y sus características a) Transacción Extrajudicial con cronograma de pagos Mediante esta transacción se puede otorgar a clientes que solicitan facilidades de pago de la deuda que tiene con Sedapal por el consumo de agua o por servicios colaterales, mediante cronograma de pagos y emisión de recibos por cada cuota. Este Tipo de Transacción permite: ¬ Otorgar facilidades de pago mediante Acuerdos con cronograma de pagos (Transacción Extrajudicial). ¬ Liquidar Acuerdos (Cancelar todo el saldo del acuerdo en forma anticipada). ¬ Refinanciar acuerdos ya otorgados ( por una sola vez). 27/06/2006 NORMA DE GESTIÓN DE COBRANZA Características del Otorgamiento ¬ No se puede otorgar dos líneas de financiamiento en forma simult ea a un mismo suministro. ¬ A solicitud del usuario, es posible refinanciar la deuda incorporando nuevos conceptos y montos o ampliando el plazo, en este caso es necesario anular previamente el vigente. Procede sólo por dos veces en el período de . ¬ Se podr enerar el cierre autom tico del servicio y la reversión de la deuda, que consiste en poner al cobro los recibos incluidos en el acuerdo, cuando se incumpla en el pago de las cuotas, seg lo estipulado en el convenio correspondiente. ¬ Si la cuota es pagada des s de su fecha de vencimiento estar sujeta a inter s moratorio, el que ser cargado en el próximo recibo. r el total de la deuda acumulada por lo que ¬ Las facilidades de pago se otorgar previamente deber n poner al cobro (liquidar) todos los conceptos o cargos varios pendientes. ¬ La aprobación del financiamiento implica el pago de una primera cuota, considerada inicial, que ser mitida mediante facturación on-line y no incluye el inter s de financiamiento. ¬ En función del monto y antigüedad de la deuda se determinar el financiamiento, sobre la base de par metros previamente definidos por el Equipo Gestión Comercial: plazo, mero de cuotas y sus características; los que pueden variar en función a lo que se acuerde con el usuario y el facultamiento otorgado. ¬ El inter s del financiamiento se aplicar la emisión de cada cuota y ser calculado en forma autom tica por el sistema, de acuerdo a la tasa vigente establecida por el Banco Central de Reserva de Per ara pr stamos en moneda nacional (TAMN). Incluir l IGV correspondiente al inter s. ¬ El financiamiento otorgado se formalizar un documento donde se reflejen las condiciones pactadas, así como los datos del usuario, del suministro, los recibos y conceptos incluidos en el acuerdo, detalle de las cuotas. El documento deber ser firmado por el usuario y personal de Sedapal. b) Transacción Extrajudicial con Letras de Cambio El financiamiento de deuda mediante letras de cambio se formaliza con una transacción extrajudicial, en la que se reflejar las condiciones pactadas, los datos del cliente, del suministro, los recibos, conceptos y consideraciones del caso, y el detalle del importe de las letras y su vencimiento. Sólo se otorgar Transacción Extrajudicial mediante letras de cambio, a las empresas con personería jurídica, pertenecientes al Equipo de Servicios y Clientes Especiales, con deudas mayores a 50,000 nuevos soles. Este tipo de transacción permite: ¬ Otorgar un Acuerdo mediante Transacción Extrajudicial con letras de cambio. ¬ Renovar una letra de cambio: comprendida en la transacción extrajudicial vigente, la cual se formaliza mediante una cl usula adicional o adenda a la transacción extrajudicial suscrita con el cliente donde se reflejen las condiciones pactadas, detalle del importe de las letras y su nuevo vencimiento. ¬ Refinanciar la sumatoria de las letras pendientes de pago: de una transacción extrajudicial vigente, la que estar sujeta a un previo an lisis crediticio y autorización por 27/06/2006 NORMA DE GESTIÓN DE COBRANZA parte de la jefatura del Equipo Servicios y Clientes Especiales y de la Gerencia Comercial debido a que existe un antecedente de incumplimiento. Características del otorgamiento ¬ La transacción extrajudicial se otorga por el total de la deuda acumulada m s moras, y la liquidación de todos los conceptos o cargos varios pendientes, el cual est sujeto a los intereses de transacción y el IGV del inter s. ¬ En función del monto total de la deuda y las posibilidades de pago del cliente, se determina la cantidad y el monto de letras de cambio a pagar, las que contienen, la deuda capital, las moras, los intereses de financiamiento y el IGV del inter s. ¬ El inter s del financiamiento est incluido en el importe y emisión de cada letra de cambio, y es calculado en forma autom tica en el momento de alta de la transacción extrajudicial, de acuerdo a la taza de inter s legal vigente establecida por el Banco Central de Reserva del Per para pr stamos en moneda nacional (TAMN). ¬ No procede el otorgamiento en casos de declaratoria de insolvencia. ¬ El importe de intereses y el IGV de los mismos son facturados autom ticamente a trav s del Sistema de Gestión Comercial. ¬ La emisión de las letras ser sin protesto, es decir que en caso de no cancelación de las letras de cambio por parte del cliente, la Entidad Bancaria proceder devolverlas a Sedapal para su respectivo tr mite judicial. ¬ Para todos los casos el representante legal ser l ica persona autorizada a suscribir la transacción extrajudicial y las letras de cambio emitidas por Sedapal, quien deber star debidamente acreditado. ¬ La empresa deber contar con aval en los siguientes casos: - Si se encuentra mal calificada en los reportes de las centrales de riesgo (Infocorp) - Si tiene otras deudas con otras empresas o entidades bancarias - Si su flujo de ingresos no es del todo solvente para adquirir nuevos compromisos de deuda con la empresa. ¬ Si el cliente tiene un financiamiento actual mediante letras de cambio podr solicitar otro siempre y cuando la persona que lo solicita sea diferente a la actual. jurídica r el total de la deuda acumulada por lo que se deber ¬ La financiación se otorgar liquidar todos los conceptos de cargos varios que tiene el cliente ¬ La deuda total resulta de la suma de la deuda capital m s los intereses, el IGV de los intereses y las moras. ¬ No existe un n mero determinado de emisión de las letras esto depender la deuda total establecida y los importes de las letras que pueda pagar en los plazos establecidos ¬ El importe de las Letras de Cambio resulta de dividir la deuda total establecida entre el mero de letras que el cliente desee pagar. ¬ El sistema asigna los intereses a cada letra con el IGV correspondiente. A. Del solicitante Es requisito obligatorio registrar previamente los datos personales del cliente, en su condición de usuario de los servicios, diferenciando en los casos necesarios la condición de titularidad. Es decir, el sistema permite identificar al propietario del predio como titular del suministro, diferenci dolo del Titular del contrato que es el cliente-usuario que puede ser el mismo propietario o el inquilino, conductor o residente y al titular de pago. En todos los casos, el documento que formaliza el acuerdo de financiamiento debe estar suscrito por el cliente registrado en el sistema. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA B. De los Plazos, Cuotas y Requisitos En el Anexo N° 2 – Niveles de Autorización del presente Manual, se incluyen las condiciones y par metros definidos para el otorgamiento del acuerdo, establecidos en función de la antigüedad de la deuda, n mero de meses y/o recibos adeudados y nivel de autorización. De preferencia la negociación se efectuar sobre la base de la remuneración del usuario o el ingreso familiar, orientado a la obtención de la mayor cuota inicial posible. La deuda corresponde a la cartera morosa, podr ser negociada hasta un plazo no mayor a doce (12) meses, si corresponde a la cartera pesada, hasta un plazo no mayor a veinticuatro (24) meses, lo cual deber quedar registrado en el acuerdo suscrito. En los casos de venta de nuevos servicios, el importe de la primera cuota se aplicar sobre un mínimo del 20% del monto y el saldo hasta un plazo no mayor a doce (12) meses. Si el suministro no se encuentra en proceso judicial, el financiamiento se formalizar mediante un “Acuerdo de Reconocimiento de Deuda y Facilidades de Pago”; si se encuentra en proceso judicial se formalizar mediante una “Transacción Extrajudicial”. a) Requisitos a. Si es Propietario • Copia de su documento de Identidad (D.N.I.) • Estar registrado como Titular del suministro en el Sistema de Gestión Comercial, de no estar registrado: documento que acredite propiedad. b. Si es Representante, adicionalmente deber resentar: • Carta Poder Simple emitida por el propietario • Copia del documento de Identidad (D.N.I.) del representante. • Si representa a una Persona Jurídica: Testimonio de Constitución. c. Si es Usuario • Copia de su documento de Identidad (D.N.I.) • Copia del Contrato de Arrendamiento (vigente a la fecha). • Carta Poder Simple emitida por el Propietario autorizando el cr ito. • De ser inquilino precario: Declaración Jurada Notarialmente. 4.8 Gestión de Impagados Son aquellas acciones que tienen por finalidad obtener el pago de la deuda acumulada, incluyendo la obtención de información acerca de la probabilidad o imposibilidad de cobro de la misma. La gestión de impagados de los usuarios normales corresponde a los Equipos Comerciales y para los grandes usuarios corresponde al Equipo Servicios y Clientes Especiales. El cierre del suministro es un medio no deseado pero necesario para la gestión de impagados, para que sea eficaz debe realizarse con puntualidad, el mismo día que se cumpla el plazo fijado para su 27/06/2006 NORMA DE GESTIÓN DE COBRANZA ejecución. En forma previa, deben efectuarse acciones de comunicación y motivación orientadas a reducir su ejecución. Deben aplicarse con oportunidad y rigor las sanciones previstas en el Reglamento de Servicios, en los casos de reapertura no autorizada de los servicios, orientando al usuario a evitar su reiteración. En todos los casos deben informarse al usuario los costos de las acciones que tiene que efectuar la Empresa, por su incumplimiento de pago e inadecuada actuación. Los recibos que tengan pendiente un reclamo no entrar el proceso de impagados, hasta que se haya resuelto el reclamo. El proceso contempla las distintas etapas o estados en que se puede encontrar un recibo, y para cada etapa existe un módulo que ser l encargado de darle el tratamiento específico. El sistema permite identificar suministros con la condición de “no cortables”, los que tendr n un proceso diferente de los previstos para la gestión normal de impagados. Corresponde su aplicación en los casos que el suministro abastezca a entidades que realizan actividades relacionadas con la salud (clínicas, hospitales), educación (colegios), estatales, entre otras de alcance masivo poblacional; o personalidades definidas. A. Acciones Previas a) Aviso Recordatorio de deuda Es la primera comunicación que se envía al usuario, desp s del vencimiento del primer mes adeudado. Su emisión es optativa para los usuarios normales. El Aviso debe estar principalmente orientado a los altos consumidores y usuarios especiales, en especial los identificados como no cortable. El sistema permite detectar diariamente los recibos en estado vencido. b) Aviso Preventivo de Cierre Es la segunda comunicación que se envía a todos los usuarios, despu s del vencimiento del segundo mes adeudado, en forma previa y con la finalidad de motivarlo a efectuar el pago evitando los costos del cierre. Le informa la fecha en que ser emitida la Orden de Servicio para la ejecución del cierre, que ser la que corresponde a la emisión del tercer mes. Obtenida la información del sistema se programa la emisión del Aviso, para su distribución, luego ingresa al sistema el reporte del trabajo efectuado para colocar el suministro en estado de “Recordatorio de deuda”. Para los suministros que correspondena entidades con registro de no cortables, en lugar del aviso preventivo de cierre se les remitir Carta Notarial, con copia al Ministerio de Salud, Ministerio P blico y Defensoría del Pueblo, otorg les un plazo para la regularización que ser la fecha que corresponde al siguiente mes de emisión. Para los suministros que corresponden a Personalidades, previa comunicación telefónica el aviso ser entregado al usuario inform ndole sobre las siguientes acciones y brindar yo para la superación de cualquier problema relacionado con los servicios. Para los usuarios con facturación individualizada no procede la suspención del suministro, por lo tanto, en lugar de aviso de cierre se le remitir el aviso de inicio de cobranza judicial. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA c) Suspensión del proceso de corte Consiste en detener el proceso de corte de un suministro que se encuentre en estado de recordatorio de deuda, con dos o m s meses de deuda acumulados, sin que se haya cobrado o financiado la deuda, debiendo s lar específicamente el plazo otorgado y el motivo por el que se efect la suspensión. El sistema cambiar l estado de los recibos a “Proceso de corte detenido”, y dispondr el reinicio del proceso una vez vencido el plazo. B. Acciones Operativas a) Cierre Simple del Suministro de agua Vencido el plazo otorgado sin haberse efectuado el pago o financiación de la deuda, en la fecha prevista de emisión del tercer mes el sistema genera información para la emisión de la Orden de Servicio de cierre simple. Generada la información se programa su ejecución asignando el trabajo al contratista encargado. Culminado el trabajo las Ordenes de Servicio se ingresan al sistema, el cual actualiza autom ticamente el estado del recibo a “cortado por impago”, continuando con el proceso de impagados, genera un cargo vario por el costo del cierre en la cuenta del suministro. Si el cierre no ha sido efectuado por alg n impedimento, genera la Orden de Servicio con la tipología que corresponda para su solución y ejecución. Se puede reprogramar la ejecución del cierre, para los casos de suministros ubicados en zonas perif ricas con abastecimiento restringido. b) Orden deRevisión del Cierre Simple Se emitir ra aquellos suministros a los que el sistema detecta en estado de “cortado por impago” , que no han pagado o financiado la deuda a los siete (7) días de efectuado el cierre, y cuya fecha actual genera orden de revisión. En forma similar al cierre, se obtiene la información del sistema y programa la emisión de la Orden de Servicio de Revisión. Culminado el trabajo las Ordenes de Servicio se ingresan al sistema, el cual actualiza autom ticamente actualiza la información manteniendo los recibos en estado “cortado por impago”, para que contin con el proceso de impagados. Si el cierre ha sido vulnerado, genera la Orden de Servicio cierre dr stico con la tipología que corresponda, e inicia el proceso de cobranza pre-judicial. c) Notificación de Cierre dr stico Si en el proceso de revisión de servicios cerrados se detecta que ha vulnerado el cierre simple, o existe evidencia en la caja del medidor que esta haciendo uso del servicio se proceder la ejecución del cierre dr stico e inicio de la cobranza por la vía judicial, entregando una notificación al usuario indicando las acciones ejecutadas. d) Cierre Dr stico del Suministro de agua Se aplica a los suministros que encontr ndose en estado de “cortado por impago”, se han repuesto el servicio de agua potable sin haber efectuado el pago de la deuda acumulada. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA ¬ Primera reapertura no autorizada • Retiro de medio metro de tubería antes de la caja de medidor, para los suministros que tienen medidor operativo. • Sellado de la caja del medidor, para los suministros que no tienen medidor operativo. • Cierre de v lvula en la tubería matriz. El tipo de suspensión del servicio, se realizar n función a los contratos que cada Gerencia de Servicios administra, teniendo en cuenta si la conexión cuenta con medidor o si l y a las facilidades t cnicas de ejecución, los antecedentes de morosidad y vulneración del cierre por parte del usuario. ¬ Segunda reapertura no autorizada • Retiro de la conexión domiciliaria de agua potable En forma similar al cierre simple, obtiene la información del sistema y programa la emisión de la Orden de Servicio de cierre dr stico; culminado el trabajo las Ordenes de Servicio se ingresan al sistema, manteniendo el estado del recibo a “cortado por impago”, continuando con el proceso de impagados, genera un cargo vario por el costo del cierre. e) Reapertura del Suministro La Orden de Servicio para la reapertura del suministro, se genera autom ticamente si el cobro o financiamiento otorgado, es ingresado en el Sistema de Gestión Comercial ( on-line) en la Oficina Comercial o en la entidad recaudadora ubicada en el local del Centro de Servicios. Si el cobro es efectuado en un Centro Autorizado de Cobranza u otra entidad bancaria, la orden se genera en proceso Batch (off-line) luego del proceso de actualización de pagos. Se podr enerar una Orden de Reapertura, sin haberse efectuado el pago o financiado la deuda que ocasionó el corte, como sustento debe generar en el sistema un informe indicando el motivo de la reconexión. Del Sistema de Gestión Comercial se obtiene la información generada y programa su ejecución asignando el trabajo al contratista encargado, posteriormente recepciona las Ordenes de Servicio trabajadas las que se deben ingresar al sistema, el cual actualiza los recibos asi ndole el estado “situación correcta”, y genera un cargo vario por el costo de ejecución. Si no se efect la reapertura por alg impedimento, genera la Orden de Servicio con la tipología que corresponda para su solución y ejecución. C. Acciones Judiciales a) Aviso de Inicio de Cobranza Judicial El sistema genera información para la emisión de los avisos de inicio de cobranza judicial, en los siguientes casos: ¬ Suministros con facturación individualizada, al vencimiento del segundo recibo impago, secuencial o alterno. ¬ Suministros con financiamiento, al vencimiento de la segunda cuota impaga, secuencial o alterna. ¬ Suministros cortados, en la fecha prevista de vencimiento del tercer mes, en los casos que no se ha vulnerado el cierre. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA El Gestor de Cobros obtiene la información del sistema y programa la emisión del Aviso, que entrega al representante del contratista encargado de la distribución de las comunicaciones, ingresa luego al sistema el reporte del trabajo efectuado para colocar el suministro en estado de “Recordatorio de deuda”. b) Cobranza Judicial Para el inicio de la cobranza judicial se debe tener en cuenta que el usuario este debidamente identificado, para lo cual deber realizar acciones previas o de verificación de datos y, que la deuda justifique una acción judicial, teniendo en cuenta el nivel socio económico de los distritos que est la jurisdicción de los Equipos Comerciales. Bajo este contexto se puede iniciar una acción judicial a: Usuarios que han suscrito una Transacción Extrajudicial y que no hayan cancelado las • cuotas o letras de cambio. Usuarios con facturación individualizada que a la fecha de emisión del tercer recibo no • han cancelado o regularizado la deuda acumulada. Es necesario indicar que a estos suministros no se les ha efectuado el cierre del servicio, por contar con solo una conexión. Usuarios cuyo suministro est cortado que no han vulnerado el cierre y, a la fecha de • emisión del cuarto mes no han cumplido con cancelar o regularizar la deuda acumulada. Usuarios cuyo suministro ha sido vulnerado el cierre, se aplica luego de su detección, • en forma conjunta con el cierre dr stico. Usuarios con tarifa es comercial o industrial. • Usuarios que tienen servicio interior. • Se obtiene la información del sistema y programa la emisión de la relación de suministros que se incorporan a este proceso. D. Clientes en Reestructuración Patrimonial El incremento de la cartera morosa y pesada una de sus causas principales es la deuda de clientes en proceso de reestructuración patrimonial. ¬ Acciones: • Identificar a los clientes que se encuentran en tal proceso • Realizar acciones administrativas y operativas que motiven la regularización de la deuda. • Gestionarc ante Indecopi las Solicitudes de Reconocimiento de Cr ito • Efectuar el castigo de deudas incobrables. E. Provisión y Castigo de Deudas incobrable s Se aplicar los suministros de la Cartera Morosa y Pesada que ya han pasado por la gestión de impagados. a) La Provisión de Deuda es el derecho exigible proveniente de la venta de una prestación de servicios, consideradas incobrables, luego de haber cumplido ciertos requisitos. ¬ Requisitos: Demostrar la existencia de dificultades financieras del deudor que hagan previsible el riesgo de incobrabilidad, mediante: 27/06/2006 NORMA DE GESTIÓN DE COBRANZA El lisis periódico de los cr itos concedidos o por otros medios, o La demostración de la morosidad del deudor mediante la documentación que evidencie las gestiones de cobro luego del vencimiento de la deuda, o • El protesto de documentos, o • El inicio de procedimientos judiciales de cobranza, o • Que hayan transcurrido m s de 365 días desde la fecha de vencimiento de la obligación sin que sta haya sido satisfecha; y Que la provisión al cierre de cada ejercicio (31 de diciembre de cada a ) figure en el Libro Auxiliar de Provisión de Cobranza Dudosa en forma discriminada. • • b) El Castigo de la Deuda se realiza una vez que sta haya sido considerada incobrable, previamente se requiere que el derecho de cobro haya sido provisionado. ¬ Requisitos: Se requiere que la deuda haya sido provisionada y cumpla adem s, con alguna de las siguientes condiciones: • Si el monto exigible a cada deudor no excede de 3 Unidades Impositivas Tributarias no se necesita demostrar o establecer la imposibilidad de la cobranza. • Si el monto exigible a cada deudor excede de 3 Unidades Impositivas Tributarias, se debe ejercitar las acciones judiciales pertinentes hasta establecer la inutilidad de la cobranza, salvo que se demuestre que es i til ejercitarlas. 4.9 Actualización de Datos para el Cobro a) Par metros de Cobro El sistema brinda la posibilidad de modificar determinados par metros sin tener que cambiar la codificación de los procesos, siendo el Equipo Gestión Comercial el ico autorizado para efectuar la modificación. Los par metros son los siguientes: ¬ Tipo de Inter s a aplicar para calcular el inter s por mora ¬ Cantidad de días a partir de los cuales se cobrar intereses por mora a los usuarios que paguen con atraso los recibos. ¬ Cantidad mínima de días que debe transcurrir entre la emisión de un recibo y su vencimiento ¬ Cantidad m xima de cheques devueltos girados por el usuario b) C lculo de Cobros Actualiza algunos par metros utilizados en el proceso de cobros, debe especificar las fechas de inicio y fin de vigencia del nuevo valor. Los par metros de c lculo son los siguientes: ¬ Tasa a aplicar en el c lculo de inter s por mora ¬ Tasa a aplicar en el c lculo de inter s por facilidades de pago c) Centros de Cobro y Agencias Actualiza los datos relativos a los Centros Autorizados de Cobranza, ya sean bancos o entidades comerciales determinadas. Los datos son los siguientes: ¬ Código ¬ Nombre del propietario y razón social 27/06/2006 NORMA DE GESTIÓN DE COBRANZA ¬ ¬ ¬ ¬ ¬ Registro Unico de Contribuyente (RUC) Dirección Tel fono (del centro autorizado y particular) Tipo de comisión por el cobro de los avisos de cobranza Modalidad de pago del importe recaudado y de la comisión d) Cambios de Estado de los recibos Mantiene las relaciones lógicas/funcionales entre los posibles estados de un recibo, definiendo la duración del ciclo comercial. Es decir actualiza los estados de los recibos del módulo de gestión de impagados, permitiendo establecer la cantidad de días que un recibo permanecer un estado. 27/06/2006 NORMA DE GESTIÓN DE COBRANZA 4.10 Calidad de Trabajo A. Indices de Calidad La calidad del trabajo realizado en la gestión del cobro y en la gestión de impagados, se medir por el cumplimiento de los plazos comerciales y el importe de deuda incobrable. a) Eficiencia de Cierres Total de cierres efectuados X 100 Total de cierres emitidos b) Eficiencia de Reaperturas Total de reaperturas efectuadas X 100 Total de reaperturas emitidas c) Período de Rotación de Cuentas por Cobrar Saldo vigente por cobrar + Cr ditos por emitir X 360 días Total Monto facturad ltimos 12 meses d) Eficiencia en la Recaudación Saldo por cobrar del mes anterior X 100 Cobranza mes actual e) Eficiencia Gestión de Cobranza Total de suministros cerrados X 100 Total de suministros Total de recibos pagados a su vencimiento X 100 Total de recibos emitidos V APROBACIÓN, AUTORIZACION Y VIGENCIA La presente Norma ha sido aprobada el 28 de febrero del 2, 001 mediante Resolución de Gerencia General N° 060-.2001-GG y entrar vigencia a partir del día siguiente de su aprobación 27/06/2006 NORMA DE GESTIÓN DE COBRANZA . ANEXO 2 NIVELES DE AUTORIZACIÓN Para Clientes Administrados por los Equipos Comerciales Nivel de Autorización Personal de Atención al cliente % Mínimo de C.I. 15 Rango de Deuda Hasta Cantidad de Cuotas 1,000 Hasta 24 Y/o Cobranza Responsable de Módulo 10 1,001 a 4,000 25 a 36 Jefe de Equipo 05 4,001 a 10,000 37 a 50 Gerente de Area 01 10,001 a M s 51 a M s Para Clientes administrados por el Equipo Servicios y Clientes Especiales Nivel de Autorización % Mínimo de C.I. Rango de Deuda Analista Principal / Especialista 15 Hasta Jefe de Equipo 10 20,001 a 100,000 13 a 24 Gerente Comercial 05 100,001 a 1´000,000 25 a 36 Gerente General 01 37 a M s 27/06/2006 1´000,001 a 20,000 Cantidad de Cuotas M s Hasta 12