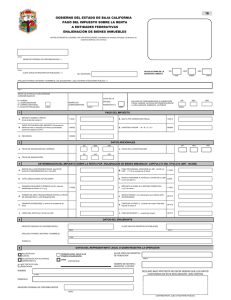

Propuesta de Reforma Fiscal

Anuncio