Consulta el archivo - Colegio de Contadores Públicos de México

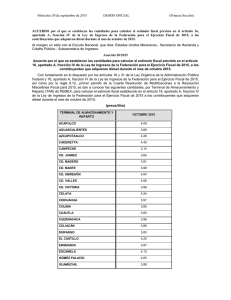

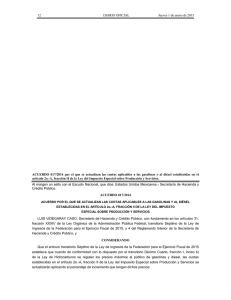

Anuncio

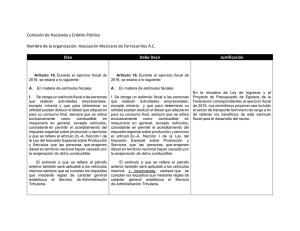

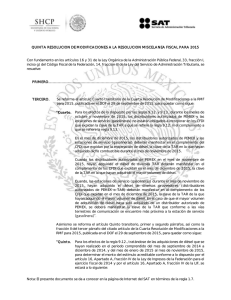

Artículos ANTECEDENTES La Ley de Ingresos de la Federación para el ejercicio fiscal 2015 (LIF-15) previó diversos estímulos fiscales, entre los cuales se contemplaba: Artículo 16. Durante el ejercicio fiscal de 2015, se estará a lo siguiente: A. En materia de estímulos fiscales: . . . . . . . . . . . . . . . . . . . . . . . . . . . ESTÍMULO por la adquisición DE DIÉSEL CONSIDERACIONES PARA LA APLICACIÓN DEL ESTÍMULO PREVISTO POR LA LIF-15 C.P.C. Eduardo García Hidalgo Mtro. Rodrigo Rosales Rangel 02 Versión extendida IV. Se otorga un estímulo fiscal a los contribuyentes que adquieran diésel para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga, consistente en permitir el acreditamiento del impuesto especial sobre producción y servicios a que se refiere el artículo 2o.-A, fracción I de la Ley del Impuesto Especial sobre Producción y Servicios, que las personas que enajenen diésel en territorio nacional hayan causado por la enajenación de este combus­ tible. Tratándose de la enajenación de diésel que se utilice para consumo final, las personas que enajenen diésel en territorio nacional o sus agencias o distribuidores autorizados deberán desglosar general establezca el Servicio de Administración Tributaria. (El uso de negrillas dentro del texto es nuestro.) Acorde con los requisitos establecidos por la LIF-15, a efecto de que los contribuyentes que adquirieran diésel (para su consumo final y que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga) podían optar por aplicar el estímulo, se advierte que los comprobantes fiscales digitales por internet (CFDI) que soporten las adquisiciones debían prever “expresamente y por separado” los montos de impuesto especial sobre producción y servicios (IEPS) causados por la enajenación. Sabemos que en la práctica dichos CFDI no cumplieron con el requisito citado, ya que los distribuidores autorizados de “Pemex” y las estaciones de servicio (gasolineras) se resguardaban en lo dispuesto por el artículo 19, fracción II, de la Ley del Impuesto Especial sobre Producción y Servicios (LIEPS): Artículo 19. Los contribuyentes a que se refiere esta Ley tienen, además de las obligaciones señaladas en otros artículos de la misma y en las demás disposiciones fiscales, las siguientes: . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . II. Expedir comprobantes fiscales, sin el traslado en forma expresa y por separado del impuesto establecido en esta Ley, salvo tratándose de la enajenación de los bienes a que se refieren los incisos A), F), G), I) y J) de la fracción I del artículo 2o. de esta Ley, siempre que el adquirente sea a su vez contribuyente de este impuesto por dichos bienes y así lo solicite. (El uso de negrillas dentro del texto es nuestro.) El texto anterior se encontró vigente hasta el 31 de diciembre de 2015, en el entendido de que fue modificado por las reformas y adiciones a la LIEPS publicadas en el Diario Oficial de la Federación (DOF) el 18 de noviembre de 2015. Modificaciones por medio de las cuales se incluyen a las enajenaciones de diésel dentro de los supuestos de excepción. En apariencia, la contradicción de criterios citada se resolvió tras las modificaciones a la LIEPS vigentes a partir del 1 de enero de 2016; no obstante, el presente artículo busca aclarar qué ocurrirá con todas aquellas operaciones realizadas previamente a ello. El texto vigente del artículo 19, así como del artículo 2o., fracción I, inciso D), de la LIEPS durante el ejercicio 2016 es el siguiente: 03 expresamente y por separado en el comprobante correspondiente el impuesto especial sobre producción y servicios que las personas que enajenen diésel en territorio nacional hubieran causado por la enajenación de que se trate en los términos del artículo 2o.-A, fracción I de la Ley del Impuesto Especial sobre Producción y Servicios. El comprobante que se expida deberá reunir los requisitos que mediante reglas de carácter general establezca el Servicio de Administración Tributaria. El acreditamiento a que se refiere esta fracción únicamente podrá efectuarse contra el impuesto sobre la renta que tenga el contribuyente a su cargo o en su carácter de retenedor correspondiente al mismo ejercicio en que se determine el estímulo, que se deba enterar, incluso en los pagos provisionales del mes en que se adquiera el diésel, utilizando la forma oficial que mediante reglas de carácter general dé a conocer el Servicio de Administración Tributaria. En ningún caso este beneficio podrá ser utilizado por los contribuyentes que presten preponderantemente sus servicios a otra persona moral residente en el país o en el extranjero, que se considere parte relacionada, de acuerdo al artículo 179 de la Ley del Impuesto sobre la Renta. Los beneficiarios del estímulo previsto en esta fracción deberán llevar los controles y registros que mediante reglas de carácter Artículo 19.. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . II. Expedir comprobantes fiscales, sin el traslado en forma expresa y por separado del impuesto establecido en esta Ley, salvo tratándose de la enajenación de los bienes a que se refieren los incisos A), D), F), G), I) y J) de la fracción I del artículo 2o. de esta Ley, siempre que el adquirente sea a su vez contribuyente de este impuesto por dichos bienes y así lo solicite. Artículo 2o. Al valor de los actos o actividades que a continuación se señalan, se aplicarán las tasas y cuotas siguientes: I. En la enajenación o, en su caso, en la importación de los siguientes bienes: . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . D)Combustibles automotrices: 1. Combustibles fósiles Cuota Unidad de medida a.Gasolina menor a 92 octanos. . . . . . . . . 4.16 pesos por litro. b.Gasolina mayor o igual a 92 octanos. . 3.52 pesos por litro. c.Diésel . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 4.58 pesos por litro. La contradicción de criterios citada ha llevado a la inoperancia del estímulo, ya que los contribuyentes del sector que deseen optar por el acreditamiento de los montos causados por la adquisición de diésel, difícilmente contarán con la documentación comprobatoria (CFDI) que cumpla con los requisitos dispuestos por la LIF-15. CASO EN CONCRETO 1 04 • Transportadora, S.A. de C.V. es una persona moral constituida acorde con las disposiciones fiscales vigentes en nuestro país, la cual tiene por objeto la explotación del servicio público de autotransporte de toda clase de carga, en rutas o tramos de jurisdicción federal y local. • En función a las actividades que realiza, le resulta aplicable el estímulo previsto por el artículo 16, fracción IV, de la LIF-15, pese a ello, al mes de agosto de 2015 Transportadora, S.A. de C.V. no había considerado su aplicación toda vez que los comprobantes que soportan las adquisiciones no cumplían con el requisito previamente referido. • El 29 de septiembre de 2015 la autoridad fiscal dio a conocer diversas facilidades por medio de las cuales los contribuyentes que deseasen optar por aplicar el estímulo referido, puedan determinar los montos acreditables producto de las adquisiciones de diésel efectuadas a lo largo del ejercicio fiscal 2015. Facilidades que a grosso modo se basan en: Descripción de los Beneficios previstos por la Cuarta y Quinta Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2015 (RMF). 2 A efecto de que los contribuyentes del sector “autotransporte público o privado, de carga o pasajeros” puedan determinar el monto que resultará acreditable en contra del ISR que les resulte por pagar, deberán multiplicar el número de litros de diésel adquiridos durante el mes del que se trate, por el factor de acreditamiento correspondiente a la Terminal de Almacenamiento y Reparto de Pemex (clave TAR) en la que hubiese sido adquirido el diésel por el enajenante. Precisando que los pesos por litros acreditables aplicables a cada Acreditamiento del IEPS por adquisición de diésel para transporte público o privado3 9.7. Para los efectos del artículo 16, Apartado A, fracción IV y último párrafo de la LIF, los contribuyentes, en sustitución de lo previsto en la citada fracción, podrán acreditar un monto equivalente a la cantidad que resulte de multiplicar el número de litros de diésel adquiridos en el mes, por la cantidad del IEPS que por litro dé a conocer la Secretaría en el DOF para cada uno de los meses del año, de acuerdo a la Terminal de Almacenamiento y Reparto de PEMEX (TAR) que conste en el CFDI que se les expida por la adquisición de dicho combustible. Para tal efecto, los distribuidores autorizados de PEMEX y las estaciones de servicio (gasolineras) deberán expresar en el “Complemento Concepto Acreditamiento del IEPS” de los CFDI que expidan, la clave de la TAR en la que hayan adquirido el combustible durante el mes inmediato anterior. Cuando los distribuidores autorizados de PEMEX hayan adquirido el diésel de diversas TAR deberán manifestar en el “Complemento Concepto Acreditamiento del IEPS” de los CFDI que expidan, la clave de la TAR en la que hayan adquirido el mayor volumen de diésel en el mes inmediato anterior. Cuando las estaciones de servicio (gasolineras) hayan adquirido el diésel de diversos proveedores (distribuidores autorizados de PEMEX o TAR) deberán manifestar en el “Complemento Concepto Acreditamiento del IEPS” de los CFDI que expidan, la clave de la TAR que conste en los CFDI que correspondan al mayor volumen de adquisiciones de diésel en el mes inmediato anterior. Para que proceda el acreditamiento a que se refiere esta regla, el pago por la adquisición de diésel a distribuidores autorizados de PEMEX o estaciones de servicio (gasolineras), deberá efectuarse con: monedero electrónico autorizado por el SAT; tarjeta de crédito, débito o de servicios, expedida a favor del contribuyente que pretenda hacer el acreditamiento; con cheque nominativo expedido por el adquirente para abono en cuenta del enajenante, o bien, mediante transferencia electrónica de fondos en instituciones de crédito o casas de bolsa. El acreditamiento a que se refiere esta regla, únicamente podrá efectuarse en los términos y cumpliendo con los demás requisitos establecidos en el artículo 16, Apartado A, fracción IV de la LIF. Lo dispuesto en esta regla y en el artículo 16, Apartado A, fracción IV de la LIF, será aplicable también al transporte turístico, público o privado, efectuado por empresas a través de carreteras o caminos del país. Asimismo, estas empresas podrán aplicar lo dispuesto en el artículo 16, Apartado A, fracción V de la citada Ley. LIF 16, RMF 9.8. Como resultado de lo dispuesto por la regla 9.7. (9.12. para efectos de la Cuarta Resolución de Modificaciones a la RMF-15), la autoridad fiscal estableció que los distribuidores autorizados de Pemex y las estaciones de servi­cio (gasolineras), a efecto de incorporar la clave TAR aplicable, estarán obligados a emitir los CFDI corres­ pondientes, valiéndose del “Complemento Concepto Acreditamiento del IEPS” que para dicho efecto se publique. 9.8. Obligación de los distribuidores autorizados de PEMEX y las estaciones de servicio (gasolineras) de incorporar al CFDI que expidan, el “Complemento Concepto Acreditamiento del IEPS” Para efectos de lo dispuesto en la regla 9.7., los distribuidores autorizados de PEMEX y las estaciones de servicio (gasolineras) al expedir los CFDI en donde se asiente la enajenación de diésel, deberán incorporar el “Complemento Concepto Acreditamiento del IEPS” que al efecto publique el SAT en su portal. RMF 2015 9.7. 05 una de la claves TAR será publicado por el Servicio de Administración Tributaria (SAT) mes a mes en el DOF. Procedimiento que adicionalmente tendrá que observar los siguientes requisitos: adquirido el diésel de diversos proveedores (distribuidores autorizados de PEMEX o TAR) deberán manifestar en el complemento de los CFDI que expidan en el mes de diciembre de 2015, la clave de la TAR de la que hayan adquirido el mayor volumen de diésel. En el caso de que el mayor volumen de adquisición de diésel haya sido adquirido de un distribuidor autorizado de PEMEX, se deberá manifestar la clave de la TAR que conforme a las vías terrestres de comunicación se encuentre más próxima a la estación de servicio (gasolinera). Cuarto. Para los efectos de lo dispuesto por las reglas 9.12. y 9.13., durante los meses de octubre y noviembre de 2015, los distribuidores autorizados de PEMEX y las estaciones de servicio (gasolineras) no estarán obligados a incorporar en los CFDI que expidan la clave de la TAR a que se refiere la regla 9.12. ni el complemento a que se refiere la regla 9.13. En el mes de diciembre de 2015, los distribuidores autorizados de PEMEX y las estaciones de servicio (gasolineras) deberán manifestar en el complemento del CFDI que expidan por la enajenación de diésel, la clave de la TAR en la que hayan adquirido dicho combustible durante el mes de noviembre de 2015. Cuando los distribuidores autorizados de PEMEX en el mes de noviembre de 2015, hayan adquirido el diésel de diversas TAR deberán manifestar en el complemento de los CFDI que expidan en el mes de diciembre de 2015, la clave de la TAR en la que hayan adquirido el mayor volumen de diésel. Cuando, las estaciones de servi­ cio (gasolineras) durante el mes de noviembre de 2015, hayan Con motivo del diferimiento de la entrada en vigor del “Complemento Concepto Acreditamiento del IEPS”, a efecto de que los contribuyentes puedan determinar los montos acreditables correspondientes a todas aquellas adquisiciones de diésel que se hubiesen realizado entre el 1 de enero y el 30 de noviembre de 2015, se deberá observar lo dispuesto por el Artículo Quinto Transitorio de las Disposiciones Transitorias de la Cuarta Resolución de Modificaciones a la RMF-15 (y sus modificaciones producto de la Quinta Resolución de Modificaciones a la RMF-15). 06 La obligatoriedad para que los distribuidores y las estaciones de servicio (gasolineras) emitan los CFDI por las ventas de diésel que efectúen incorporando el “Complemento Concepto Acreditamiento del IEPS”, será a partir de diciembre de 2015. 4 Quinto. Para los efectos de la regla 9.12., tratándose de las adquisiciones de diésel que se hayan realizado en el periodo comprendido del mes de septiembre de 2014 a diciembre de 2014, y del mes de enero de 2015 al mes de noviembre de 2015, para determinar el monto del estímulo acreditable conforme a lo dispuesto por el artículo 16, Apartado A, fracción IV de la Ley de Ingresos de la Federación para el ejercicio fiscal de 2014 y por el artículo 16, Apartado A, fracción IV de la LIF, se estará a lo siguiente: El contribuyente deberá considerar la totalidad de las adquisiciones de diésel realizadas en el mes de diciembre de 2015 y tomará en cuenta la clave de la TAR que se asiente en los CFDI que correspondan al mayor volumen de diésel adquirido en dicho mes. Con base en ello, a la totalidad de los litros de diésel adquiridos en los meses a que se refiere el primer párrafo de este transitorio, se aplicará la cantidad de IEPS acreditable por litro de diésel que corresponda a la TAR, conforme al mes de que se trate. En sustitución de lo dispuesto en los párrafos anteriores, los contribuyentes podrán optar por determinar el monto del estímulo acreditable aplicando la cuota por litro de diésel adquirido, conforme a lo siguiente: I. Diésel adquirido durante el periodo septiembre a diciembre de 2014 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . $0.76 por litro. II. Diésel adquirido durante el periodo enero a diciembre de 2015 . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . $3.44 por litro. La opción a que se refiere el párrafo anterior se deberá ejercer por la totalidad de litros de diésel adquiridos durante los periodos mencionados. Los contribuyentes que ejerzan la opción a que se refiere los dos párrafos anteriores, podrán hacerlo a partir del 1 de septiembre de 2015. Con base en los fundamentos citados, Transportadora, S.A. de C.V. realizó la determinación que a continuación se cita: • Durante el periodo comprendido entre el 1 de enero y el 31 de octubre de 2015, Transportadora, S.A. de C.V. adquirió 99,374.47 litros de diésel. • En el entendido de que los CFDI de diciembre no cuentan con el “Complemento Concepto Acreditamiento del IEPS” a efecto de determinar el monto acreditable, Transportadora, S.A. de C.V. optó por aplicar el factor “genérico” de acreditamiento previsto por la fracción II del Artículo Quinto Transitorio arriba citado, resultando: Número de litros de diésel adquiridos entre el 1 de enero y el 31 de octubre de 2015 99,374.47 Pesos por litro acreditables Monto total acreditable $3.44 $341,848.18 • Partiendo de que las facilidades para el acreditamiento pueden ser aplicadas a partir del 1 de septiembre de 2015, Transportadora, S.A. de C.V. aplicó el monto acreditable determinado, en contra del ISR por pagar (propio y retenido a prestadores de servicios subordinados) correspondiente al pago provisional de noviembre de 2015, quedando un remanente por acreditar por $318,644.18. Monto total acreditable ISR causado noviembre 2015 Monto acreditado Remanente $341,848.18 $23,204.00 $23,204.00 $318,644.18 IMPLICACIONES DE LA APLICACIÓN DEL ESTÍMULO A.Carencia de certeza jurídica respecto de las adquisiciones de diésel efectuadas durante el periodo comprendido entre enero y noviembre de 2015 07 A partir de diciembre de 2015, los CFDI que soporten las adquisiciones de diésel debieron incorporar el “Complemento Concepto Acreditamiento del IEPS”, lo cual (en cierta manera) debiese dotar de certeza jurídica a los contribuyentes que deseen optar por el acreditamiento del estímulo previsto por el artículo 16, fracción IV, de la LIF-15, en el entendido de que el segundo párrafo de dicho fundamento señala: Artículo 16. Durante el ejercicio fiscal de 2015, se estará a lo siguiente: A.En materia de estímulos fiscales: . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . IV.. . . . . . . . . . . . . . . . . . . . . . . . . . . El comprobante que se expida deberá reunir los requisitos que mediante reglas de carácter general establezca el Servicio de Administración Tributaria. No obstante: ¿qué ocurrirá con adquisiciones de diésel efectuadas durante el periodo comprendido entre el 1 de enero y el 30 de noviembre de 2015? En el entendido de que los CFDI que soporten las adquisiciones: • No prevén el uso del “Complemento Concepto Acreditamiento del IEPS”. • No prevén “expresamente y por separado” los montos de IEPS causados por la enajenación. 08 Consideramos que los CFDI que se expidieron por la adquisición de diésel durante el periodo comprendido entre 1 de enero y el 31 de octubre de 2015, aun y cuando no reúnan los requisitos de incorporar la clave “TAR” en el citado complemento o no contengan el IEPS desglosado de forma expresa y por separado, pueden considerarse como un soporte válido para efectos de la aplicación del estímulo, en virtud de que el cumplimiento de ambos requisitos corresponde a un tercero y no al destinatario del estímulo, por lo que no constituye una obligación imputable al contribuyente. En relación a ello, el Pleno del Octavo Tribunal Colegiado de Circuito dictó una tesis jurisprudencial por medio de la cual se establece que el derecho de los contribuyentes a aplicar una “Deducción” soportada en CFDI emitidos por terceros, no puede hacerse depender del cumplimiento de éstos a sus obligaciones fiscales. Época: Décima Época Registro: 2010520 Instancia: Plenos de Circuito Tipo de Tesis: Jurisprudencia Fuente: Gaceta del Semanario Judicial de la Federación Libro 24, Noviembre de 2015, Tomo II Materia(s): Administrativa Tesis: PC.VIII. J/1 A (10a.) Página: 1977 IMPUESTOS. EL DERECHO DEL CONTRIBUYENTE A SU DEVO­ LUCIÓN O DEDUCCIÓN CUANDO LA SOLICITE CON BASE EN COMPROBANTES FISCALES EXPEDIDOS POR TERCEROS, NO PUEDE HACERSE DEPENDER DEL CUMPLIMIENTO DE ÉSTOS A SUS OBLIGACIONES FISCALES [APLICABILIDAD DE LA JURISPRUDENCIA 2a./J. 87/2013 (10a.) (*)].- La Segunda Sala de la Suprema Corte de Justicia de la Nación en la citada jurisprudencia sostuvo que el hecho de que el contribuyente que expide comprobantes fiscales no haya dado aviso a la autoridad fiscal respecto a su cambio de domicilio y, por ende, no se encuentre localizable, no trae como consecuencia necesaria que éstos sean nulos o carezcan de valor probatorio, pues esa omisión, aisladamente considerada, no da lugar a la referida sanción, por no encontrarse prevista en esos términos en los artículos 27, 29 y 29-A, del Código Fiscal de la Federación. Por ello, es correcta su aplicación cuando el contribuyente solicite la devolución o deducción de impuestos con base en comprobantes fiscales expedidos por terceros, aun cuando éstos no hubieran presentado la declaración correspondiente al mes solicitado, ya que el derecho del solicitante a dicha devolución o deducción no puede hacerse depender del cumplimiento de obligaciones que no les son imputables, sin que tal circunstancia coarte la facultad de la autoridad para que se acredite ante ella que efectivamente se llevó a cabo la transacción, ya que se vincula con cargas PLENO DEL OCTAVO CIRCUITO. Contradicción de tesis 2/2015.- Entre las sustentadas por los Tribunales Colegiados Primero y Segundo, ambos en Materias Penal y Administrativa del Octavo Circuito.- 22 de septiembre de 2015.- Mayoría de cuatro votos de los Magistrados Pedro Fernando Reyes Colín, Daniel Cabello González, Santiago Gallardo Lerma y René Silva de los Santos.- Disidentes: Marco Antonio Arroyo Montero y Miguel Negrete García.- Ponente: Marco Antonio Arroyo Montero.- Encargado del engrose: Pedro Fernando Reyes Colín.- Secretaria: Susana García Martínez. Tesis y/o criterios contendientes: El sustentado por el Primer Tribunal Colegiado en Materias Penal y Administrativa del Octavo Circuito, al resolver la revisión fiscal 356/2014, y el diverso sustentado por el Segundo Tribunal Colegiado en Materias Penal y Administrativa del Octavo Circuito, al resolver la revisión fiscal 352/2014. Nota: La tesis de jurisprudencia 2a./J. 87/2013 (10a.) citada, aparece publicada en el Semanario Judicial de la Federación y su Gaceta, Décima Época, Libro XXII, Tomo 1, julio de 2013, página 717, con el título y subtítulo: “COMPROBANTES FISCALES. SU VALOR PROBATORIO CUANDO EL CONTRIBUYENTE QUE LOS EXPIDIÓ NO SE ENCUENTRA LOCALIZABLE [ABANDONO DE LA JURISPRUDENCIA 2a./J. 161/2005 (*)].” Esta tesis se publicó el viernes 27 de noviembre de 2015 a las 11:15 horas en el Semanario Judicial de la Federación y, por ende, se considera de aplicación obligatoria a partir del lunes 30 de noviembre de 2015, para los efectos previstos en el punto séptimo del Acuerdo General Plenario 19/2013. (El uso de negrillas dentro del texto es nuestro.) B. Método de pago empleado en las adquisiciones de diésel Acorde con lo dispuesto por el quinto párrafo de la regla 9.7. de la Quinta Resolución de Modificaciones a la RMF-15 (9.12. para efectos de la Cuarta Resolución de Modificaciones a la RMF-15), a efecto de que resulte procedente el acreditamiento; las adquisiciones de diésel efectuadas deben de ser pagadas por cualquiera de los medios electrónicos habitualmente empleados (tarjetas bancarias, transferencias electrónicas, monederos electrónicos); o bien, por medio de cheques nominativos expedidos por el adquirente para abono en cuenta del enajenante. 9.7. Acreditamiento del IEPS por adquisición de diésel para transporte público o privado. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Para que proceda el acreditamiento a que se refiere esta regla, el pago por la adquisición de diésel a distribuidores autorizados de PEMEX o estaciones de servicio (gasolineras), deberá efectuarse con: monedero electrónico autorizado por el SAT; tarjeta de crédito, débito o de servicios, expedida a favor del contribuyente que pretenda hacer el acredi­ tamiento; con cheque nominativo expedido por el adquirente para abono en cuenta del enajenante, o bien, mediante transferencia electrónica de fondos en instituciones de crédito o casas de bolsa. 09 probatorias del propio solicitante como es el hecho de que realmente haya realizado el pago al tercero por el servicio o por el bien que ampara la factura, y también que ese servicio o bien adquirido haya sido indispensable para la consecución de su objeto social. 10 Consideramos que la autoridad fiscal actúa de forma desmedida al incorporar una condicionante para la procedencia del acreditamiento, en el entendido de que el Ejecutivo federal no lo previó como parte del texto plasmado en el artículo 16, fracción IV, de la LIF-15. En dicho sentido, la Segunda Sala Regional México-Hidalgo del Tribunal Federal de Justicia Fiscal y Administrativa (TFJFA) ha dictado diversas tesis aisladas por medio de las cuales determina que la aplicación de estímulos fiscales previstos por la LIF deberá ser de carácter “estricto”, es decir, atendiendo a los requisitos que la propia LIF hubiese establecido para su configuración. Por otra parte, si la autoridad fiscal pretende aplicar retroactivamente el requisito citado a las adquisiciones de diésel que hubiesen sido efectuadas previamente a la entrada en vigor de la norma, podría considerarse que la regla referida tiene vicios de inconstitucionalidad, ya que se estaría aplicando una norma retroactivamente en perjuicio del particular.5 Por tanto, consideramos que aquellos requisitos y obligaciones que la autoridad fiscal adicione por medio de reglas de carácter general resultarán desmedidos en el entendido de que el titular del Ejecutivo federal no los previó a efecto de que resultase procedente la determinación y aplicación del estímulo. Máxime en aquellos casos en los cuales la autoridad fiscal pretende extrapolar requisitos aplicables a la deducción de erogaciones para efectos del impuesto sobre la renta (ISR) (como lo es el requisito de que las adquisiciones de diésel sean pagadas por medios electrónicos), en el entendido de que los estímulos fiscales: • Tienen una naturaleza diversa a la de las deducciones. • La finalidad por la cual fueron establecidos, más allá de impactar en la base gravable para la determinación del pago de impuestos, atiende a fines “extrafiscales” consistentes en el fomento y apoyo al sector del autotransporte público y privado de carga y/o pasajeros. Respecto a la naturaleza de los estímulos fiscales, la Primera Sala de la Suprema Corte de Justicia de la Nación (SCJN) dictó la tesis aislada que a continuación se cita: ESTÍMULOS FISCALES. TIENEN LA NATURALEZA DE SUBSIDIOS, PERO NO LA DE INGRESOS GRAVABLES, SALVO LOS CASOS QUE ESTABLEZCA EXPRESAMENTE EL LEGISLADOR.- De los artículos 25 a 28 de la Constitución Política de los Estados Unidos Mexicanos, se advierte la dotación al Estado Mexicano de bases constitucionales tendientes a modernizar la legislación de fomento, constituyendo los subsidios una de las medidas orientadas a ese propósito, esto es, promover el desarrollo económico de áreas prioritarias. Ahora bien, los estímulos fiscales comparten tanto la naturaleza como el destino de los subsidios, pues su enfoque y aplicación serán en actividades o áreas que, por razones económicas, sociales, culturales o de urgencia, requieran de una atención especial para el desarrollo nacional. En ese sentido, los estímulos fiscales, como herramienta de fomento económico, no pueden considerarse ingresos gravables para efectos fiscales, pues ello sería incongruente con su propósito de disminuir el monto de los impuestos a cargo del contribuyente; sin embargo, el legislador puede, en ejercicio de su potestad tributaria y con respeto a los principios constitucionales económicos, tributarios y de razonabilidad, establecer expresamente que dichos estímulos se graven y acumulen a los demás ingresos de los contribuyentes. Sólo en ese caso serán ingresos gravables. Amparo directo en revisión 1037/2011.- Delphi Automotive Systems, S.A. de C.V.- 30 de septiembre de 2011.- Cinco votos.Ponente: Guillermo I. Ortiz Mayagoitia.- Secretario: Rolando Javier García Martínez. Primera Sala, Tesis: Aislada, Semanario Judicial de la Federación y su Gaceta Libro II, Noviembre de 2011, Tomo 1, Materia(s): Administrativa Tesis: 1a. CCXXX/2011 (9a.) Página: 200. ESTÍMULO FISCAL. PARA OBTENER LA DEVOLUCIÓN DEL IMPUESTO ESPECIAL SOBRE PRODUCCIÓN Y SERVICIOS PREVISTO POR EL ARTÍCULO 16, APARTADO A, FRACCIÓN III, PÁRRAFO CUARTO, DE LA LEY DE INGRESOS DE LA FEDERACIÓN, VIGENTE EN DOS MIL CATORCE, NO ES NECESARIO QUE EL CONTRIBUYENTE ACREDITE QUE PAGÓ EL DIÉSEL, A TRAVÉS DE ALGUNA DE LAS FORMAS PREVISTAS POR LOS ARTÍCULOS 27, 74 Y 105 DE LA LEY DEL IMPUESTO SOBRE LA RENTA (LEGISLACIÓN VIGENTE EN DOS MIL CATORCE).- Partiendo de la idea de que la devolución prevista por el artículo 16, apartado A, fracción III, de la Ley de Ingresos de la Federación para dos mil catorce, atiende a la naturaleza de ser un estímulo fiscal para aquellos contribuyentes cuya actividad preponderante sea la agropecuaria o silvícola y que, por tanto, su objetivo es estimular al sector primario, a fin de que dicho sector obtenga una capitalización (para su futura reinversión) ante el pago que realizó en su carácter de consumidor final, del impuesto especial sobre producción y servicios, por la adquisición de diésel que se utilice en el desarrollo de su actividad preponderante, en tal virtud, es claro que la aplicación de dicho precepto debe ser estricta, sin exigirse mayores requisitos a los contemplados expresamente por tal dispositivo. Así las cosas, no obstante los artículos 27, primer párrafo, fracción III, 74, fracción I, párrafos sexto, séptimo y décimo primero, y 105, último párrafo, de la Ley del Impuesto sobre la Renta, vigentes en dos mil catorce, señalan, esencialmente, los requisitos de las deducciones en materia fiscal, a fin de hacerlas procedentes para el cálculo del impuesto sobre la renta, específicamente, en tratándose de las personas morales cuya actividad preponderante sea la agrícola, ganadera o silvícola -esto es, que tributen bajo el régimen fiscal dispuesto por el Capítulo VIII del Título II de la Ley del Impuesto sobre la Renta-, cuyos ingresos superen el monto equivalente a veinte veces el salario mínimo general correspondiente al área geográfica del contribuyente, elevado al año, específicamente, además de que dichas deducciones deben cumplir con la formalidad de estar amparadas con un comprobante fiscal y que dichos pagos se efectúen mediante transferencia electrónica de fondos desde cuentas abiertas a nombre del contribuyente en instituciones que componen el sistema financiero y las entidades que para tal efecto autorice el Banco de México, cheque nominativo de la cuenta del contribuyente, tarjeta de crédito, de débito, de servicios, o los denominados monederos electrónicos autorizados por el Servicio de Administración Tributaria. Lo cierto es que lo anterior no es obstáculo para que se otorgue a este tipo de contribuyentes el estímulo fiscal previsto por el artículo 16, apartado A, fracción III, de la Ley de Ingresos de la Federación para dos mil catorce, dado que como se ha señalado, este último precepto legal contempla a la devolución del impuesto especial sobre producción y servicios como un estímulo fiscal, cuya naturaleza es diferente a las deducciones establecidas en la Ley del Impuesto sobre la Renta, pues mientras el primero no regula ningún elemento de la contribución, sino en todo caso, un estímulo fiscal en vía de devolución del impuesto especial sobre producción y servicios pagado por el contribuyente que se dedica a este tipo de actividades, de tal suerte que dicho estímulo fiscal no impacta sobre el cálculo de la contribución en sí misma, sino en todo caso, sobre un beneficio posterior a ello (finalidad extra fiscal); las segundas (deducciones) impactan directamente sobre la base gravable para el cálculo del impuesto relativo, por lo que se refiere a uno de los elementos de la contribución (impuesto sobre la renta), pues se disminuyen de los ingresos acumulables y a cuyo resultado, le será aplicable la tasa correspondiente prevista en la Ley del Impuesto sobre la Renta (finalidad fiscal). Así las cosas, la autoridad fiscal no puede pretender legalmente extrapolar los requisitos de las deducciones para efectos del impuesto sobre la renta, a los requisitos de accesibilidad al es­tímulo fiscal consistente en la devolución del impuesto especial 11 En relación con los requisitos aplicables a la determinación de estímulos fiscales, la Segunda Sala Regional “México-Hidalgo” del TFJFA dictó un par de tesis aisladas, que a la letra establecen: sobre producción y servicios respecto de la adquisición de diésel, puesto que la naturaleza de ambas figuras, así como sus finalidades, son esencialmente diferentes y, en tal virtud, no se puede establecer legalmente como impedimento para obtener el estímulo fiscal previsto en el artículo 16, apartado A, fracción III, de la Ley de Ingresos de la Federación para dos mil catorce, que el contribuyente acredite que el pago que realizó por dicho consumo de diésel, se efectuó a través de los medios de pago antes descritos, dado que tales requisitos no le son aplicables para la obtención del citado beneficio. Juicio Contencioso Administrativo.- Núm. 1554/15-11-02-2-OT.Resuelto por la Segunda Sala Regional Hidalgo-México del Tribunal Federal de Justicia Fiscal y Administrativa, el 22 de junio de 2015, por unanimidad de votos.- Magistrado Instructor: Rubén Ángeles Enríquez.- Secretaria: Lic. Denisse Juárez Herrera. RTFJFA. Séptima Época. Año V. No. 49. Agosto 2015. p. 445. (El uso de negrillas dentro del texto es nuestro.) 12 ESTÍMULO FISCAL. REQUI­ SITOS PARA OBTENER LA DEVOLUCIÓN DEL IMPUESTO ESPECIAL SOBRE PRODUCCIÓN Y SERVICIOS PREVISTO POR EL ARTÍCULO 16, APARTADO A, FRACCIÓN III, PÁRRAFO CUARTO, DE LA LEY DE INGRESOS DE LA FEDERACIÓN, VIGENTE EN DOS MIL CATORCE.- El artículo 16, apartado A, fracción III, de la Ley de Ingresos de la Federación para dos mil catorce, establece un estímulo fiscal para aquellos contribuyentes cuya actividad preponderante sea la agropecuaria o silvícola, a favor de los cuales señala que estos podrán obtener la devolución del pago efectuado por concepto de impuesto especial sobre producción y servicios en la adquisición de diésel para el desarrollo de su actividad preponderante, y que tal estímulo lo obtendrán, siempre que se cumplan con los requisitos establecidos en esa misma disposición. En este sentido, el antecitado precepto establece como requisitos para poder obtener dicho es­ tímulo fiscal a la devolución, los que a continuación se esquematizan: 1. Que se traten de contribuyentes cuyos ingresos en el ejercicio inmediato anterior no hayan excedido de veinte veces el salario mínimo general correspondiente al área geográfica del contribuyente elevado al año; 2. Que tratándose de personas físicas, el monto de la devolución no sea superior a $747.69 pesos mensuales, salvo que se trate de personas físicas que cumplan con sus obligaciones fiscales en los términos de las Secciones I o II del Capítulo II del Título IV de la Ley del Impuesto sobre la Renta, en cuyo caso podrán solicitar la devolución de hasta $1,495.39 pesos mensuales, o bien, tratándose de personas morales, que los ingresos en el ejercicio inmediato anterior no hayan excedido de veinte veces el salario mínimo general correspondiente al área geográfica del contribuyente elevado al año, por cada uno de los socios o asociados, sin exceder de doscientas veces dicho salario mínimo, en cuyo caso, el monto de la devolución no podrá ser superior a $747.69 pesos mensuales, por cada uno de los socios o asociados, sin que exceda en su totalidad de $7,884.96 pesos mensuales, salvo que se trate de personas morales que cumplan con sus obligaciones fiscales en los términos del Capítulo VIII del Título II de la Ley del Impuesto sobre la Renta, en cuyo caso podrán solicitar la devolución de hasta $1,495.39 pesos mensuales, por cada uno de los socios o asociados, sin que en este último caso exceda en su totalidad de $14,947.81 pesos mensuales; 3. Que la devolución (estímu­lo fiscal) correspondiente, sea solicitada trimestralmente en los meses de abril, julio y octubre de dos mil catorce y enero de dos mil quince; 4. Que se lleve un registro de control de consumo de diésel, en el que asienten mensualmente la totalidad del diésel que utilicen para sus actividades agropecuarias o silvícolas, en el que se deberá distinguir entre el diésel que se hubiera destinado para los fines a que se refiere dicha fracción, del diésel utilizado Juicio Contencioso Administrativo.- Núm. 1554/15-1102-2-OT.- Resuelto por la Segunda Sala Regional Hidalgo-México del Tribunal Federal de Justicia Fiscal y Administrativa, el 22 de junio de 2015, por unanimidad de votos.- Magistrado Instructor: Rubén Ángeles Enríquez.- Secretaria: Lic. Denisse Juárez Herrera. RTFJFA. Séptima Época. Año V. No. 49. Agosto 2015. p. 449. (El uso de negrillas dentro del texto es nuestro.) CONCLUSIÓN Bajo la interpretación pro persona que manda el ar­ tículo 1o. de la Constitución, así como por lo dispuesto por el artículo 31, fracción IV, del mismo cuerpo normativo (del cual se desprende que los contribuyentes sólo están obligados a tributar en la medida de su capacidad contributiva), consideramos que la autoridad fiscal tendrá que pronunciarse en relación con lo aquí expuesto, dotando con ello de certeza jurídica a los contribuyentes que deseasen optar por la aplicación del multicitado estímulo. REFERENCIAS Persona moral ficticia, denominada de dicha manera únicamente para efectos prácticos. 2 Cuarta Resolución de Modificaciones a la RMF-15 publicada en el DOF el 29 de septiembre de 2015: http:// www.dof.gob.mx/nota_detalle.php?codigo=5409748& fecha=29/09/2015 Quinta Resolución de Modificaciones a la RMF-15 publicada en el DOF el 19 de noviembre de 2015: http:// www.dof.gob.mx/nota_detalle.php?codigo=5416011&f echa=19/11/2015 3 Regla 9.12. de la Cuarta Resolución de Modificaciones a la RMF-15, reasignada al numeral 9.7. producto de la Quinta Resolución de Modificaciones a la RMF-15. 4 Pese a que el “Complemento Concepto Acreditamiento del IEPS” fue publicado en el portal del SAT el 11 de noviembre de 2015, y que la obligatoriedad para su uso comenzó a partir del 1 de diciembre de dicho año, a la fecha no todos los distribuidores y estaciones de servicio han adoptado su uso. 5 Constitución Política de los Estados Unidos Mexicanos: Artículo 14. A ninguna ley se dará efecto retroactivo en perjuicio de persona alguna. 1 13 para otros fines, siendo que este registro deberá estar a disposición de las autoridades fiscales por el plazo a que se esté obligado a conservar la contabilidad en los términos de las disposiciones fiscales; 5. Que la solicitud de devolución se realice ante el Servicio de Administración Tributaria, acompañando la documentación antes señalada, así como aquella que dicho órgano desconcentrado, en su caso, determine mediante reglas de carácter general; 6. Que la solicitud de devolución se realice dentro del periodo de un año contado a partir de la fecha en que se hubiere efectuado la adquisición del diésel cumpliendo con los requisitos antes señalados, en el entendido de que quien no solicite oportunamente su devolución, perderá el derecho de realizarlo con posterioridad a dicho año; y 7. Que la devolución no será procedente cuando la tasa para la enajenación de diésel, de acuerdo con el procedimiento que establece la fracción I del artículo 2o.-A de la Ley del Impuesto Especial sobre Producción y Servicios, resulte negativa o igual a cero. De tal suerte que cualquier otro requisito que sea exigido por la autoridad fiscal y que sea ajeno a los establecidos expresamente en dicho dispositivo, debe estimarse ilegal, en virtud de que la naturaleza de este tipo de devolución es la de ser estímulo fiscal al sector agropecuario o silvícola, por lo que su objetivo es estimular al sector primario, a fin de que dicho sector obtenga una capitalización (para su futura reinversión) ante el pago que realizó en su carácter de consumidor final, del impuesto especial sobre producción y servicios, por la adquisición de diésel que se utilice en el desarrollo de su actividad preponderante y, por tanto, no podría exigírsele mayores requisitos a los contemplados expresamente por tal dispositivo, por lo que su aplicación debe ser estricta.