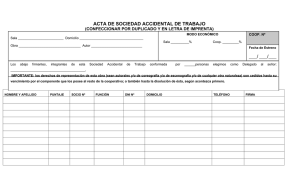

SECTOR ENERGIA ELECTRICA

Anuncio