Resultados del Segundo Trimestre 2013

Anuncio

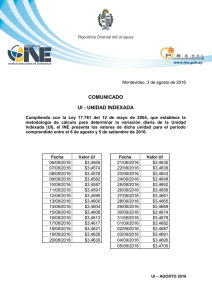

Resultados del Segundo Trimestre 2013 Cementos Pacasmayo S.A.A. anuncia resultados consolidados del segundo trimestre del 2013 Lima, julio, 30, 2013 – Cementos Pacasmayo S.A.A. y subsidiarias (NYSE: CPAC; BVL: CPACASC1) (“la Compañía” o “Cementos Pacasmayo”) compañía líder en la industria cementera del Perú, anuncia sus resultados consolidados para el segundo trimestre (“2T13”) y los seis meses (“6M13”) terminados el 30 de junio de 2013. Estos resultados son reportados en forma consolidada de acuerdo a las Normas Internacionales de Información Financiera (NIIF) y se expresan en Nuevos Soles nominales del Perú. Resultados financieros destacados: Es importante destacar los siguientes hechos relevantes: El volumen de venta de cemento aumentó en 9.1% en el 2T13, con respecto al 2T12 El margen bruto aumentó de 37.0% (2T12) a 45.4% (2T13) El EBITDA consolidado aumentó en 60.0% en el 2T13 con respecto al 2T12 (S/. 91.5 millones vs. S/. 57.2 millones) El margen EBITDA aumentó de 21.5% (2T12) a 31.0% (2T13) La utilidad operativa aumentó en 72.9% en el 2T13 con respecto al 2T12 La utilidad neta disminuyó 21.7% en el 2T13 con respecto al 2T12, debido principalmente a una variación del tipo de cambio Para mayor información visite www.cementospacasmayo.com.pe/accionistas o contacte: En Lima: En New York: Manuel Ferreyros, CFO Claudia Bustamante Relación con inversionistas Cementos Pacasmayo Tel: (511) 317‐6000 ext. 2165 E‐mail: cbustamante@cpsaa.com.pe Rafael Borja / Melanie Carpenter i‐advize Corporate Communications, Inc. Tel: (212) 406‐3693 E‐mail: cementospacasmayo@i‐advize.com Resultados del Segundo Trimestre 2013 Resultados Operativos y Financieros 2T13 2T12 % Var. 6M13 6M12 % Var. 549.4 503.7 9.1% 1,118.8 1,038.2 7.8% 18.5 26.8 -31.0% 36.6 56.4 -35.1% Ventas Netas 295.2 265.5 11.2% 586.5 542.8 8.1% Utilidad Bruta 134.1 98.2 36.6% 254.7 207.7 22.6% Utilidad Operativa 77.8 45.0 72.9% 146.9 104.8 40.2% Utilidad Neta 23.4 29.9 -21.7% 68.5 69.8 -1.9% Utilidad Neta del Controlador 23.9 30.8 -22.4% 69.9 71.4 -2.1% EBITDA consolidado 91.5 57.2 60.0% 172.8 128.8 34.2% En miles de toneladas métricas Volumen de ventas de cemento Volumen de ventas de cal En millones de nuevos soles EBITDA del negocio cementero 94.1 60.6 55.3% 178.6 133.8 33.5% Margen Utilidad Bruta 45.4% 37.0% 8.4 pp. 43.4% 38.3% 5.1 pp. Margen Utilidad Operativa 26.4% 16.9% 9.5 pp. 25.0% 19.3% 5.7 pp. 7.9% 8.1% 11.3% 11.6% -3.4 pp -3.5 pp. 11.7% 11.9% 12.9% 13.2% -1.2 pp. -1.3 pp. Margen EBITDA consolidado 31.0% 21.5% 9.5 pp. 29.5% 23.7% 5.8 pp. Margen EBITDA del negocio cementero 31.9% 22.8% 9.1 pp. 30.5% 24.6% 5.9 pp. Margen Utilidad Neta Margen Utilidad Neta del Controlador Para mayor información visite www.cementospacasmayo.com.pe/accionistas o contacte: En Lima: En New York: Manuel Ferreyros, CFO Claudia Bustamante Relación con inversionistas Cementos Pacasmayo Tel: (511) 317‐6000 ext. 2165 E‐mail: cbustamante@cpsaa.com.pe Rafael Borja / Melanie Carpenter i‐advize Corporate Communications, Inc. Tel: (212) 406‐3693 E‐mail: cementospacasmayo@i‐advize.com Resultados del Segundo Trimestre 2013 Resumen Económico 2T13: Durante el 2T13 las economías emergentes en general han experimentado una salida de capitales por la especulación sobre el retiro del estímulo monetario de la FED y la posibilidad de un crecimiento más moderado en China. Este escenario está afectando a la economía peruana a través de la depreciación del tipo de cambio, un recorte de las líneas de crédito del exterior para los bancos locales, mayores tasas de interés en el mercado de capitales y una caída de los precios de los metales industriales. Esto ha llevado a los principales bancos y analistas a una ligera revisión a la baja de los estimados de crecimiento (entre 5.3% y 5.9%, comparado con 6.0% y 6.3%). Es importante resaltar que, a pesar de la incertidumbre y nerviosismo que existe en el mercado global, el impacto sobre la economía peruana sería bastante moderado, ya que es una economía muy sólida, que cuenta con las herramientas para poder hacerle frente a este entorno global. De ser necesario el Banco Central de Reserva tiene a su alcance diversos instrumentos para inyectar dólares en la economía y evitar una depreciación adicional: (i) reservas internacionales por más de US$ 67 mil millones (cerca de 32% del PBI), y (ii) espacio para reducir las tasas de encaje (actualmente en máximos históricos). Además de estas medidas, el sistema bancario está en una situación estable y sólida, que lo hace poco vulnerable a la volatilidad financiera internacional. La demanda interna seguirá siendo el principal motor del crecimiento en el Perú. El índice de confianza del consumidor medido por Apoyo Consultoría incrementó en junio con respecto al mes anterior, y continúa en niveles por encima de los 50 puntos, lo cual indica que el número de familias que percibe mejoras en las condiciones para consumir es mayor al que percibe deterioros. Más importante aún es destacar que el incremento se dio principalmente por una recuperación de la confianza de las familias de ingresos medio-bajos y bajos, que son precisamente aquellos vinculados a la auto construcción, principal motor de nuestras ventas. Índice de Confianza del Consumidor (Puntos) 58 56 54 52 50 48 jun-13 may-13 abr-13 mar-13 feb-13 ene-13 dic-12 nov-12 oct-12 sep-12 ago-12 jul-12 jun-12 may-12 abr-12 feb-12 mar-12 ene-12 46 Fuente: Apoyo Consultoría 3 Resultados del Segundo Trimestre 2013 Principales Proyectos de Infraestructura en el Norte: El actual gobierno ha expresado su intención de incrementar y agilizar la inversión en infraestructura. Así, en junio anunció que destinaría alrededor de 780 millones de dólares a obras de infraestructura. De igual manera, se presentó un proyecto de ley al Congreso para ampliar la Ley de Obras por Impuestos, mecanismo que permite a las empresas financiar proyectos de inversión pública a cambio del pago del Impuesto a la Renta. Estos ajustes buscan agilizar la participación del sector privado en estos proyectos, habiéndose comprometido S/. 159.6 millones en los primeros seis meses del año (55% más que en el mismo período del año anterior) y se espera llegar a S/. 600 millones al finalizar el año (más de cuatro veces la inversión del 2012) Este potencial incremento en la inversión en infraestructura genera un impacto positivo directo en la demanda de cemento. Teniendo en cuenta la segmentación natural del mercado de manera geográfica, se puede inferir que la gran mayoría de proyectos de infraestructura pública y privada que se den en el Norte serán atendidos por Cementos Pacasmayo. A continuación presentamos una lista de los que consideramos son los principales proyectos de acuerdo a sus posibilidades de ejecución y cantidad de cemento utilizado. Proyecto Central Hidroeléctrica Quitaracsa Proyectos de Infraestructura Región Ancash Estado Ejecución Inicio 2011 Presa de Chonta Cajamarca Ejecución 2013 Hospital Alta Complejidad Essalud La Libertad Ejecución 2012 Construcción Vía de Evitamiento La Libertad Ejecución 2013 Modernización Aeropuerto Chiclayo Lambayeque Ejecución 2013 Proyecto Irrigación Olmos Lambayeque Ejecución 2013 Carretera en Alto Piura Huancabamba y Ayabaca Piura Ejecución 2012 Puerto Paita Piura Ejecución 2012 Túnel Alto Piura Piura Ejecución 2013 Carretera IIRSA Norte Varios Ejecución 2011 Modernizacion de Refineria de Talara Piura EIA aprobado* 2016 Central Eléctrica de Zaña Cajamarca Factibilidad 2014 Central Hidroeléctrica Chadin Cajamarca Factibilidad Indefinido La Libertad Convocatoria 2014 Chavimochic *EIA - Estudio de Impacto Ambiental 4 Resultados del Segundo Trimestre 2013 Mercado del cemento en el Perú: La producción de cemento en el Perú está naturalmente segmentada en tres regiones geográficas: la región norte, la región central, que incluye el área metropolitana de Lima, y la región sur. Cementos Pacasmayo es el único fabricante de cemento en la región norte del Perú. UNACEM principalmente abastece la región central, y Cementos Yura y Cementos Sur operan en la región sur. Cementos Pacasmayo vende todo su cemento en la región norte del Perú, esta región representó en el año 2012 el 23.2% de la población del país y el 14.8% del PBI nacional según el Instituto Nacional de Estadística e Informática (INEI) y Apoyo Consultoría. El consumo total de cemento en el Perú en el período comprendido entre los últimos doce meses a marzo 2009 y los últimos doce meses a marzo 2013, creció a una tasa de crecimiento compuesto anual (Compound Annual Growth rate, tasa "CAGR") de 10.5%, según el INEI, impulsado por el crecimiento económico general del país y, en menor medida, por el gasto en infraestructura. En la región norte, los despachos de cemento crecieron a una tasa CAGR del 11.2% en el mismo período. A pesar del crecimiento, el Perú continúa teniendo un significativo déficit de viviendas, estimado por el Ministerio de Vivienda, Construcción y Saneamiento en 1.9 millones de hogares en todo el país. En el Perú, el cemento se vende, en su mayoría, a una base de consumidores altamente fragmentada, que consiste en personas que compran cemento en bolsas para construir en forma gradual o mejorar sus propios hogares, un segmento conocido en nuestra industria como "auto-construcción". Mercado de cemento en el Perú Despachos de cemento y participación de mercado Región Norte (miles de toneladas métricas) Planta C. Pacasmayo C. Selva Importaciones Total 2009 1,397 160 39 1,596 2010 1,616 195 39 1,850 2011 1,748 196 47 1,991 2012 2,045 200 29 2,274 Mar-13 LTM 2,084 189 41 2,314 % part 19.7% 1.8% 0.4% 21.9% 2012 5,315 157 409 5,881 Mar-13 LTM 5,420 176 381 5,977 % part. 51.1% 1.7% 3.6% 56.4% 2011 2012 1,260 1,689 449 514 1,709 2,203 8,864 10,358 Mar-13 LTM 1,902 408 2,310 10,601 Región Centro (miles de toneladas métricas) Planta UNACEM Caliza Inca Importaciones Total 2009 4,210 63 101 4,374 2010 4,711 97 275 5,083 2011 4,709 104 351 5,164 Región Sur (miles de toneladas métricas) Planta C. Yura C. Sur Total Total Nacional 2009 1,008 246 1,254 7,224 2010 1,159 433 1,592 8,525 % part. 17.9% 3.8% 21.7% * Las cifras oficiales de los despachos de cemento por empresa a nivel nacional son brindadas por el INEI y se dan a conocer con un trimestre de retraso. Fuente: INEI 5 Resultados del Segundo Trimestre 2013 Resultados Operativos: Producción: Producción volumen de cemento (miles de toneladas métricas) Planta Pacasmayo Planta Rioja Total Producción % Var. 2T13 2T12 493.6 460.5 7.2% 58.4 50.8 15.0% 552.0 511.3 8.0% 6M13 6M12 % Var. 1,008.3 925.5 8.9% 98.0 101.0 -3.0% 1,106.3 1,026.5 7.8% El volumen de producción de cemento en la planta Pacasmayo se incrementó en 7.2% durante el 2T13 con respecto al 2T12, y en 8.9% durante los primeros 6 meses del año 2013 frente al mismo período del año 2012. El volumen de producción de cemento en la planta Rioja se incrementó en 15.0% durante el 2T13 con respecto al 2T12 debido a la entrada en funcionamiento de la ampliación de capacidad. Finalmente, durante los primeros seis meses del año el volumen total de producción de cemento se incrementó en 7.8% con respecto al mismo período del año anterior. Producción volumen de clinker (miles de toneladas métricas) Planta Pacasmayo Planta Rioja Total Producción % Var. 2T13 2T12 338.4 286.1 18.3% 56.6 41.5 36.4% 395.0 327.6 20.6% 6M13 6M12 % Var. 596.4 566.9 5.2% 92.2 79.8 15.5% 688.6 646.7 6.5% El volumen total de producción de clinker en el 2T13 se incrementó en 20.6% con respecto al 2T12 principalmente debido a que durante el 2T12 hubieron paradas de mantenimiento. De igual manera, al haber agregado capacidad en la planta de Rioja, se pudo producir una mayor cantidad de clinker para satisfacer la demanda de cemento. Producción volumen de cal (miles de toneladas métricas) Planta Pacasmayo 2T13 2T12 Producción % Var. 19.5 26.3 -25.9% 6M13 6M12 % Var. 35.9 58.6 -38.7% El volumen de producción de cal en el 2T13 disminuyó en 25.9% con respecto al 2T12 y en 38.7% en los primeros 6 meses de 2013 con respecto al mismo período de 2012, básicamente por una menor demanda de nuestros clientes. La cal es usada principalmente como insumo para la minería, sector que ha disminuido su producción debido a los bajos precios de los metales. 6 Resultados del Segundo Trimestre 2013 Capacidad instalada: Capacidad instalada de cemento y clinker La capacidad instalada anual de cemento en la planta Pacasmayo se mantiene en 2.9 millones de toneladas métricas. La capacidad instalada anual de cemento en la planta de Rioja se incrementó en 0.24 millones de toneladas métricas para el 2T13, llegando a un nivel de 0.44 millones de toneladas métricas. Asimismo, la capacidad instalada anual de clinker en la planta de Pacasmayo se mantiene en 1.5 millones de toneladas métricas. La capacidad instalada anual de clinker en la planta de Rioja se incrementó en 0.08 millones de TM, llegando a una capacidad de 0.28 millones de toneladas métricas en el 2T13. Ratios de utilización: Ratio de utilización en planta Pacasmayo 1 Ratio de utilización % Var. 6M13 6M12 % Var. 63.5% 4.6 pp. 69.5% 63.8% 5.7 pp. 90.2% 76.3% 13.9 pp. 79.5% 75.6% 3.9 pp. 32.5% 43.8% - 11.3 pp. 29.9% 48.8% -18.9 pp. 2T13 2T12 Cemento 68.1% Clinker Cal El ratio de utilización de producción de cemento de la planta Pacasmayo aumentó en 4.6 puntos porcentuales. durante el 2T13 con respecto 2T12, llegando a un ratio de 68.1%. De igual manera, el ratio de utilización para los primeros 6 meses de 2013 se incrementó en 5.7 pp, llegando a 69.5%. El aumento se debe principalmente a una mayor utilización de nuestros equipos para abastecer la creciente demanda en la región norte del Perú. El ratio de utilización de producción de clinker en el 2T13 se incrementó en 13.9 puntos porcentuales con respecto al 2T12, llegando a un ratio de 90.2%. Esto se debe principalmente a que no hubieron paradas de mantenimiento en este período. Por otra parte, el ratio de utilización de producción de cal disminuyó 11.3 pp. durante el 2T13 con respecto al 2T12, y 18.9 pp. en los primeros seis meses de 2013 comparados con el mismo período de 2012, debido a una caída en la demanda por los bajos precios de los metales. Ratio de utilización en planta Rioja 2 Ratio de utilización % Var. 6M13 2T13 2T12 Cemento 53.1% 100.0% N/R Clinker 80.9% 83.0% N/R 6M12 % Var. 44.5% 100.0% N/R 65.9% 79.8% N/R El ratio de utilización de producción de cemento en la planta de Rioja durante el 2T13 alcanzó un ratio de 53.1%, y de 44.5% en los seis primeros meses del año 2013. Los ratios de utilización no son comparables con similar período del 2012 por haber incrementado la capacidad instalada de cemento en más de 100% en este trimestre. La capacidad utilizada de clinker en el 2T13 alcanzó un ratio de 80.9% y de 65.9% en los seis primeros meses del 2013. Esto se explica principalmente por la ampliación de la capacidad instalada de clinker en dicho período. 1-2 Los ratios de utilización se han calculado dividiendo la producción del período entre la capacidad instalada nominal. La tasa de utilización supone la producción anualizada, que se calcula al multiplicar la producción real de cada trimestre por cuatro. 7 Resultados del Segundo Trimestre 2013 Resultados Financieros: Estado de resultados: La siguiente tabla muestra un resumen del estado de resultados consolidado. Estado de resultados consolidado (en millones de Nuevos Soles) Estado de Resultados % Var. 6M13 2T13 2T12 Ventas netas 295.2 265.5 11.2% 586.5 542.8 8.1% Utilidad bruta 134.1 98.2 36.6% 254.7 207.6 22.7% Total gastos operativos, neto -56.3 -53.2 5.8% -107.8 -102.9 4.8% 77.8 45.0 72.9% 146.9 104.7 40.3% Utilidad operativa Total otros gastos neto Utilidad antes del impuesto a la renta Impuesto a las ganancias Utilidad neta Interés minoritario Utilidad neta del controlador 6M12 % Var. -44.1 -3.3 N/R -47.5 -6.9 N/R 33.7 41.7 -19.2% 99.4 97.8 1.6% -10.3 -11.8 -12.7% -30.9 -28.0 10.4% 23.4 29.9 -21.7% 68.5 69.8 -1.9% 0.5 0.9 -44.4% 1.4 1.6 -12.5% 23.9 30.8 -22.4% 69.9 71.4 -2.1% Es importante mencionar que la utilidad neta en el 2T13 se ha visto afectada por un efecto negativo generado por variación de tipo de cambio, el cual se incrementó de S/. 2.589 por US$ 1.00 al 31 de marzo 2013 a S/. 2.783 por US$ 1.00 al 30 de junio 2013 (7.5%). El efecto de esta variación se da principalmente por la deuda de US$ 300 millones, neto de un saldo en caja de aproximadamente US$ 120 millones. Ventas netas: A continuación se detallan las ventas netas con sus respectivos márgenes por segmento de negocio. Ventas de cemento, concreto y bloques (en millones de Nuevos Soles) 2T13 Ventas netas 2T12 Cemento, concreto y bloques % Var. 6M13 6M12 % Var. 262.0 215.6 21.5% 519.1 438.7 18.3% -132.9 -122.0 8.9% -271.4 -241.3 12.5% Utilidad bruta 129.1 93.6 37.9% 247.7 197.4 25.5% Margen bruto 49.3% 43.4% 5.9 pp 47.7% 45.0% 2.7 pp Costo de ventas Las ventas de cemento, concreto y bloques crecieron 21.5% durante el 2T13 con respecto al 2T12 como consecuencia de la fuerte demanda en el norte del país, tendencia que continúa desde el año 2012. El crecimiento del PBI nacional durante el 2T13 fue de 6.0% y el crecimiento del PBI construcción alrededor de 11.9% según Apoyo Consultoría. El crecimiento del sector construcción está íntimamente ligado al crecimiento del PBI nacional, en una relación histórica promedio de alrededor de 1.8 veces. De igual manera, el segmento conocido como “auto-construcción” continúa impulsando las ventas como consecuencia del crecimiento económico experimentado en la zona norte del país. Adicionalmente, las 8 Resultados del Segundo Trimestre 2013 condiciones favorables de financiamiento y la creación de puestos de trabajo de calidad han generado sustento al crecimiento del consumo privado lo que se traduce en mayores volúmenes de cemento vendido. Las ventas y la utilidad bruta del segmento cemento, concreto y bloques durante el 2T13 estuvieron compuestas de la siguiente manera: Composición (%) de la utilidad bruta de Cemento, concreto y bloques 2T13 Composición (%) de las ventas de Cemento, concreto y bloques 2T13 2% 3% 11% 14% Cemento Cemento Concreto Concreto Bloques Bloques ocks, bricks and pavers 83% 86% El crecimiento de las ventas del segmento cemento, concreto y bloques durante el 2T13 se explica principalmente por el incremento en las ventas de cemento en 17.0% y por el incremento en las ventas de concreto en 63.2% con respecto al 2T12, siendo el incremento en el volumen de venta de 58.1%. Variación de Cemento, concreto y bloques Var. (%) 2T13 vs 2T12 63.2% Cemento Concreto Bloques 17.0% 2.7% La utilidad bruta del segmento cemento, concreto y bloques se incrementó S/. 35.5 millones con respecto al 2T12. Es importante resaltar que el margen bruto de este segmento se incrementó en 5.9 puntos porcentuales con respecto al 2T12, debido principalmente a mejoras en el proceso productivo, que han permitido reducir los costos de electricidad, mejorar el mix de carbón, reemplazar adiciones importadas por nacionales, y a un menor 9 Resultados del Segundo Trimestre 2013 consumo de clinker importado, habiéndose utilizado 21 mil TM durante el 2T13 vs. 38 mil TM en el 2T12. Adicionalmente, se ha implementado una reorganización del área de mantenimiento, la cual ha permitido optimizar la contratación de servicio de terceros. Ventas de suministros para la construcción (en millones de Nuevos Soles) 2T13 Ventas netas 2T12 3 Suministros para la construcción % Var. 6M13 6M12 % Var. 23.0 35.9 -35.9% 47.4 74.1 -36.0% -22.2 -34.6 -35.8% -45.9 -71.6 -35.9% Utilidad bruta 0.8 1.3 -38.5% 1.5 2.5 -40.0% Margen bruto 3.5% 3.6% -0.1 pp 3.2% 3.4% -0.2 pp Costo de ventas Durante el 2T13 las ventas de los suministros para la construcción disminuyeron en 35.9% en comparación con el 2T12, debido principalmente a una mayor competencia en este segmento. Sin embargo, el margen bruto se mantuvo en niveles similares comparando ambos períodos. De igual manera, durante los primeros seis meses del año las ventas disminuyeron en 36.0% en comparación con el mismo período del año 2012. Ventas de cal (en millones de Nuevos Soles) Cal Ventas netas Costo de ventas 2T13 2T12 % Var. 6M13 6M12 % Var. 9.9 13.9 -28.8% 19.4 29.5 -34.2% -6.4 -10.6 -39.6% -14.1 -21.7 -35.0% Utilidad bruta 3.5 3.3 6.1% 5.3 7.8 -32.1% Margen bruto 35.4% 23.7% 11.7 pp. 27.3% 26.4% 0.9 pp. Las ventas de cal disminuyeron 28.8% durante el 2T13 con respecto al 2T12, y en 34.2% si comparamos los primeros seis meses de 2013 con similar período del 2012. Sin embargo, el margen bruto se incrementó en 11.7 puntos porcentuales durante el 2T13 con respecto al 2T12, y en 0.9 pp. durante los primeros seis meses del año 2013 comparado con similar período de 2012. Esta mejora en el margen se debió principalmente a un menor consumo de energía y menores costos fijos, así como a un mayor precio. 3 Los suministros para la construcción contemplan los siguientes productos: fierro, alambres, clavos, calamina, conductores eléctricos, tuberías, accesorios, otros. 10 Resultados del Segundo Trimestre 2013 Gastos de operación: Gastos administrativos (en millones de Nuevos Soles) Gastos administrativos % Var. 6M13 2T13 2T12 Gastos de personal 6M12 % Var. 22.6 21.1 7.1% Servicios de terceros 17.7 19.0 -6.8% 46.9 40.9 14.7% 30.0 34.3 -12.5% Dietas al directorio 1.5 1.3 Depreciación y amortización 15.4% 2.8 2.7 3.7% 3.2 Otros 2.9 3.4 -5.9% 6.0 6.2 -3.2% 3.0 -3.3% 5.9 6.2 -4.8% Total 47.9 47.8 0.2% 91.6 90.3 1.4% Durante el 2T13 los gastos administrativos se mantuvieron estables con respecto al 2T12, al igual que en los seis primeros meses de 2013 en comparación con el mismo período del año anterior. Gasto de ventas (en millones de Nuevos Soles) Gasto de ventas % Var. 6M13 2T13 2T12 Gastos de personal 6M12 % Var. 3.2 3.2 - Publicidad y promoción 2.9 2.6 11.5% 7.2 6.6 9.1% 5.7 5.3 7.5% Otros 0.9 1.0 Total -10.0% 1.6 2.0 -20.0% 7.0 6.8 2.9% 14.5 13.9 4.3% Durante el 2T13 los gastos de ventas se incrementaron en 2.9% con respecto al 2T12, y en 4.3% en los seis primeros meses de 2013 con respecto al mismo período de 2012, como consecuencia de un ligero incremento en gastos de publicidad, en línea con los mayores volúmenes de venta. Cabe resaltar que el monto total gastado en publicidad y promoción es inferior al 1% de las ventas. 11 Resultados del Segundo Trimestre 2013 Reconciliación del EBITDA: EBITDA consolidado (en millones de Nuevos Soles) 2T13 2T12 EBITDA Consolidado Var %. 6M13 23.4 29.9 -21.7% 68.5 69.8 -1.9% + Impuesto a las ganancias 10.3 11.9 -13.4% 30.9 28.0 10.4% - Ingresos financieros -7.6 -6.2 22.6% -15.1 -12.2 23.8% 9.9 9.3 6.5% 17.5 18.5 -5.4% +/- Diferencia en cambio 41.8 0.2 N/R 45.0 0.7 N/R + Depreciación y amortización 13.7 12.1 13.2% 26.0 24.0 8.3% 91.5 57.2 60.0% 172.8 128.8 34.2% 2.6 3.4 -23.5% 5.8 5.0 16.0% 94.1 60.6 55.3% 178.6 133.8 33.5% Utilidad neta + Costos financieros EBITDA consolidado EBITDA de FdP y Salsud * EBITDA del negocio cementero 6M12 Var %. * Corresponde al EBITDA de proyectos de Fosfatos del Pacífico y Salmueras Sudamericanas, los cuales no están vinculados al negocio cementero y al encontrarse actualmente en etapa pre-operativa no generan ingresos. El EBITDA consolidado se incrementó en 60.0% lo que equivale a S/. 34.3 millones durante el 2T13 en comparación con el 2T12, alcanzando un EBITDA consolidado de S/. 91.5 millones. De igual manera, durante los seis primeros meses de 2013, el EBITDA consolidado se incrementó en 34.2%, lo que equivale a S/. 44.0 millones, con respecto al mismo período del año 2012 debido a una mejora en costos, como se mencionó anteriormente, y a que los gastos están en línea con similar período del año anterior. Caja y deuda: Caja: Caja consolidada (en millones de Nuevos Soles) Al 30 de junio de 2013, el saldo en caja era de S/. 991.6 millones (US$ 356.3 millones). Este saldo incluye colocaciones de efectivo por S/. 612.8 millones (US$ 220.2 millones) distribuidas de la siguiente manera. Importe (S/.) Tasa de interés Fecha inicial Fecha de vencimiento Banco de Crédito del Perú S/. 201.8 4.10% 23 de febrero 2012 16 de agosto 2013 BBVA Banco Continental S/. 125.0 3.65% 27 de febrero 2013 27 de febrero 2014 BBVA Banco Continental S/. 102.0 3.80% 27 de junio 2013 24 de diciembre 2013 BBVA Banco Continental S/. 60.0 3.60% 3 de mayo 2013 26 de agosto 2013 BBVA Banco Continental S/. 50.0 3.70% 27 de junio 2013 25 de setiembre 2013 BBVA Banco Continental S/. 50.0 3.70% 27 de junio 2013 25 de setiembre 2013 Banco de Crédito del Perú S/. 17.0 3.50% 25 de junio 2013 15 de julio 2013 Otros S/. 7.0 Total S/. 612.8 Otros depósitos corresponden a colocaciones en soles y en dólares correspondientes a las subsidiarias. El saldo restante de S/. 378.8 millones (US$ 136.1 millones) se encuentra en cuentas corrientes de la Compañía, que incluye principalmente US$ 120 millones en una cuenta en el exterior. 12 Resultados del Segundo Trimestre 2013 Deuda: Deuda consolidada (en millones de Nuevos Soles) Al 30 de junio de 2013, la deuda total pendiente ascendía a S/. 834.9 millones (US$ 300 millones) que corresponden a los bonos internacionales emitidos en febrero del 2013. Estos bonos tienen una tasa cupón de 4.50% a un plazo de 10 años bullet. A continuación se detalla las obligaciones contractuales con los plazos de pago de la deuda mencionada incluyendo los respectivos intereses. Cronograma de Deuda Menos de 1 año Deuda Proyectada 1 a 3 años 3 a 5 años Más de 5 años Total 75.1 75.1 834.9 Intereses Proyectados 37.6 187.9 375.7 Total 37.6 75.1 75.1 1,022.8 1,210.6 834.9 Capex Capex (en millones de Nuevos Soles) A junio de 2013 se invirtieron S/. 118.7 millones (US$ 42.7), estas inversiones han sido destinadas a los siguientes proyectos: Proyectos Nueva Planta de Piura 6M13 37.6 Proyecto Fosfatos 27.6 Ampliación de planta de cemento de Rioja 14.2 Compra de equipos de concreto y agregados 11.2 Ampliación de planta de cemento de Pacasmayo 10.8 Construcción de planta de ladrillos de diatomita Otras inversiones * Total 5.8 11.5 118.7 * Incluye inversiones de capital en las plantas de Pacasmayo y Rioja así como inversión en maquinaria, equipos y overhauls. 13 Resultados del Segundo Trimestre 2013 Proyectos Fosfatos del Pacífico S.A. En diciembre de 2011, se vendió una participación del 30.0% de nuestra subsidiaria Fosfatos del Pacífico S.A. por un importe ascendiente a US$ 46.1 millones, a una filial de Mitsubishi; una empresa global integrada de negocios que cotiza en la Bolsa de Valores de Tokio, la cual desarrolla y opera negocios en múltiples sectores. En relación con la venta, Mitsubishi ha firmado un acuerdo comercial de compra-venta de largo plazo (Off Take Agreement), por el cual se compromete a adquirir 2.0 millones de toneladas métricas de mineral de fosfato al año con la opción de comprar adicionalmente 0.5 millones de toneladas métricas al año. El acuerdo tiene un plazo de duración de 20 años. Para el desarrollo de la ingeniería básica se contrató a las empresas encargadas de realizar los estudios para las diferentes secciones del proyecto. Las empresas son: Golder Associates para el estudio de la mina, el consorcio entre FL Smidth Minerals-Jacobs-Golder Associates para el estudio de la planta, y Berenguer Ingenieros para el estudio del puerto, Pepsa Tecsult y Aecom para el estudio de transmisión eléctrica y el agua. Estimamos que durante el tercer trimestre del año tendremos los resultados de estos estudios, lo cual permitirá dimensionar con mayor precisión el proyecto. Salmueras Sudamericanas S.A. En el año 2011 se llegó a un acuerdo con Química del Pacífico (Quimpac), una empresa química líder en el Perú, en virtud del cual se constituye Salmueras Sudamericanas S.A., en la cual la Compañía posee una participación del 74.9% y Quimpac posee el restante 25.1%. Actualmente, continuamos en la etapa de desarrollo de la ingeniería básica con la empresa alemana K-UTEC AG Salt Technologies, la cual cuenta con más de 50 años de experiencia en el negocio de las sales, lo cual nos permitirá dimensionar el tamaño del complejo industrial y el detalle de los procesos productivos. Dada la complejidad del proyecto de salmueras, y de acuerdo a la estrategia de un adecuado control de las inversiones de capital, para poder desarrollar este proyecto debemos obtener primero los resultados de los estudios de ingeniería básica y los acuerdos con las comunidades para la explotación de los recursos minerales. Eventos Recientes Estudio de Impacto Ambiental (EIA) nueva planta de Piura – A fines de mayo de 2013 se consiguió la aprobación del EIA para la construcción de la nueva planta de cemento en Piura. Con esta aprobación se podrá dar inicio a la construcción civil en los próximos meses. Índice de Buen Gobierno Corporativo – El 2 de julio de 2013, la bolsa de valores de Lima (BVL) reconoció a Cementos Pacasmayo SAA por sus buenas prácticas de gobierno corporativo. Por cuarto año consecutivo Cementos Pacasmayo conformará la cartera del Índice de Buen Gobierno Corporativo (IGBC) para el período 2013 - 2014. 14 Resultados del Segundo Trimestre 2013 Acerca de Cementos Pacasmayo S.A.A. Cementos Pacasmayo S.A.A. es una compañía de Cementos líder en el mercado peruano y la única productora de cemento en la región norte del Perú. La Compañía cotiza en la bolsa de valores de Nueva York bajo el ticker “CPAC” desde febrero de 2012. Con más de 55 años de historia, la Compañía produce, distribuye y comercializa cemento y sus derivados, como bloques de concreto y premezclados. Los productos son utilizados principalmente en el sector construcción, el cual ha sido uno de los sectores de mayor crecimiento de la economía peruana en los últimos años. Adicionalmente, la Compañía produce cal para ser usada en operaciones mineras. Para mayor información, por favor visitar: http://www.cementospacasmayo.com.pe/accionistas/ Nota: La Compañía ha presentado algunos de los importes en Nuevos Soles convertidos a dólares americanos para propósitos de comparación. El tipo de cambio utilizado para convertir los importes de nuevos soles a dólares americanos fue de S/. 2.783 por U.S.$ 1.00, que fue el tipo de cambio reportado al 30 de junio del 2013 por la Superintendencia de Banca, Seguros y AFP´s (SBS). La información presentada en dólares americanos es solamente para la conveniencia del lector. Este comunicado de prensa puede contener en las declaraciones ciertas estimaciones. Estas declaraciones son hechos no históricos, y se basan en la visión actual de la administración de Cementos Pacasmayo S.A.A. y en estimaciones de circunstancias económicas futuras, de las condiciones de la industria, el desempeño de la Compañía y resultados financieros. Asimismo, se han efectuado ciertas reclasificaciones para que las cifras de los períodos sean comparables. Las palabras “anticipada”, “cree”, “estima”, “espera”, “planea” y otras expresiones similares, relacionadas con la Compañía, tienen la intención de identificar estimaciones o previsiones. Las manifestaciones relacionadas a la declaración o el pago de dividendos, la implementación de la operación principal y estrategias financieras y los planes de inversión de capital, la dirección de operaciones futuras y los factores o las tendencias que afectan la condición financiera, la liquidez o los resultados de operaciones son ejemplos de estimaciones declaradas. Tales declaraciones reflejan la visión actual de la gerencia y están sujetas a varios riesgos e incertidumbres. No hay garantía que los eventos esperados, tendencias o resultados ocurrirán realmente. Las declaraciones están basadas en varias suposiciones y factores, inclusive las condiciones generales económicas y de mercado, condiciones de la industria y los factores de operación. Cualquier cambio en tales suposiciones o factores podrían causar que los resultados reales difieran materialmente de las expectativas actuales. 15 Resultados del Segundo Trimestre 2013 Estado consolidado intermedio de situación financiera Al 30 de junio de 2013 y al 31 de diciembre de 2012 Activo Activo corriente Efectivo y equivalentes de efectivo Cuentas por cobrar comerciales y diversas, neto Pagos a cuenta de impuesto a las ganancias Inventarios Gastos pagados por anticipado A jun-13 S/. (000) 991,637 82,167 18,078 311,773 26,879 1,430,534 A dic-12 S/. (000) 473,785 69,395 21,464 278,149 10,616 853,409 Activo Activo no corriente Cuentas por cobrar diversas, neto Inversiones financieras disponibles para la venta Propiedades, planta y equipo Intangibles Activos por impuesto a las ganancias diferido Otros activos A jun-13 S/. (000) 41,187 40,864 1,483,846 53,284 16,358 1,195 1,636,734 A dic-12 S/. (000) 36,110 34,887 1,394,835 49,486 13,438 1,159 1,529,915 3,067,268 2,383,324 Pasivo y patrimonio neto Pasivo corriente Cuentas por pagar comerciales y diversas Pasivos financieros Impuesto a las ganancias Provisiones A jun-13 S/. (000) 142,060 103 14,487 156,650 A dic-12 S/. (000) 132,764 22,884 75 24,029 179,752 Pasivo y patrimonio neto Pasivo no corriente Pasivos financieros Provisiones Pasivo por impuesto a las ganancias diferido A jun-13 S/. (000) 819,598 14,923 105,287 939,808 A dic-12 S/. (000) 192,571 16,578 100,308 309,457 1,096,458 489,209 A jun-13 S/. (000) 531,461 50,503 557,123 111,853 22,410 634,171 A dic-12 S/. (000) 531,461 50,503 558,478 105,221 16,711 570,878 1,907,521 63,289 1,833,252 60,863 Total patrimonio neto 1,970,810 1,894,115 Total pasivo y patrimonio neto 3,067,268 2,383,324 Total activo Total pasivo Patrimonio neto Capital Acciones de inversión Capital adicional Reserva legal Otros resultados integrales acumulados Resultados acumulados Patrimonio neto atribuible a los accionistas de la controladora Participación de los no controladores 16 Resultados del Segundo Trimestre 2013 Estado consolidado intermedio de resultados Por los períodos de tres y seis meses terminados el 30 de junio de 2013 y de 2012 2T13 S/. (000) Ventas netas Costo de ventas Utilidad bruta Otros gastos operativos Gastos administrativos Gastos de comercialización y distribución Otros (gastos) ingresos operativos, neto Total gastos operativos, neto Utilidad operativa 2T12 S/. (000) 6M13 S/. (000) 6M12 S/. (000) 295,208 -161,128 134,080 265,450 -167,221 98,229 586,535 -331,811 254,724 542,798 -335,120 207,678 -47,898 -47,790 -91,649 -90,342 -6,977 -1,379 -56,254 -6,834 1,431 -53,193 -14,466 -1,744 -107,859 -13,865 1,287 -102,920 77,826 45,036 146,865 104,758 Otros ingresos (gastos) Ingresos financieros 7,609 6,164 15,114 12,215 Costos financieros Pérdida neta por diferencia en cambio -9,867 -41,890 -9,345 -118 -17,543 -44,999 -18,535 -617 Total otros ingresos (gastos), neto -44,148 -3,299 -47,428 -6,937 33,678 41,737 99,437 97,821 -10,305 23,373 -11,880 29,857 -30,959 68,478 -28,040 69,781 23,864 30,760 69,925 71,350 -491 23,373 -903 29,857 -1,447 68,478 -1,569 69,781 0.04 23,373 0.05 29,857 0.12 68,478 0.13 69,781 Utilidad antes del impuesto a las ganancias Impuesto a las ganancias Utilidad neta Atribuible a: Accionistas de la controladora Participación de los no controladores Utilidad por acción Utilidad básica y diluida atribuible a los tenedores de acciones comunes y de inversión de Cementos Pacasmayo S.A.A. (S/. por acción) Utilidad neta 17 Estado consolidado intermedio de cambios en el patrimonio neto Por los períodos de seis meses terminados el 30 de junio de 2013 y de 2012 Capital s/.(000) Acciones de inversión S/.(000) Atribuible a los accionistas de la controladora Reserva por Reserva por actualización Capital traslación de Reserva legal inversiones adicional moneda S/.(000) disponibles S/.(000) extranjera para la venta S/. (000) (s/.000) Resultados acumulados S/. (000) Total S/. (000) Participación de los no controladores S/. (000) Total patrimonio neto S/. (000) Saldos al 1 de enero de 2012 Utilidad neta Otros resultados integrales Total resultados integrales 418,777 - 49,575 - - 90,451 - 9,257 5,054 5,054 -1,228 -14 -14 473,721 71,350 71,350 1,040,553 71,350 5,040 76,390 33,032 -1,569 -4 -1,573 1,073,585 69,781 5,036 74,817 Emisión de acciones comunes y de inversión Apropiación de la reserva legal Aporte de no controladores Otros ajustes de intereses no controladores Saldos al 30 de junio de 2012 111,484 530,261 928 50,503 558,655 -2,713 555,942 6,581 97,032 14,311 -1,242 -6,581 538,490 671,067 -2,713 1,785,297 18,309 2,713 52,481 671,067 18,309 1,837,778 Saldos al 1 de enero de 2013 Utilidad neta Otros resultados integrales Total resultados integrales 531,461 - 50,503 - 558,478 - 105,221 - 18,226 4,184 4,184 -1,515 1,515 1,515 570,878 69,925 69,925 1,833,252 69,925 5,699 75,624 60,863 -1,447 76 -1,371 1,894,115 68,478 5,775 74,253 Devolución de aportes al interés no controlador Apropiación de la reserva legal 6,632 Para mayor información visite www.cementospacasmayo.com.pe/accionistas o contacte: Aporte de no controladores Otros ajustes de intereses no controladores -1,355 En Lima: En New York: Saldos al 30 de junio de 2013 531,461 50,503 557,123 111,853 22,410 Manuel Ferreyros, CFO Rafael Borja / Melanie Carpenter Claudia Bustamante i‐advize Corporate Communications, Inc. Relación con inversionistas Tel: (212) 406‐3693 Cementos Pacasmayo E‐mail: cementospacasmayo@i‐advize.com Tel: (511) 317‐6000 ext. 2165 E‐mail: cbustamante@cpsaa.com.pe - -6,632 - -1,355 -1,024 3,466 1,355 -1,024 3,466 - - 634,171 1,907,521 63,289 1,970,810